Documentos de Académico

Documentos de Profesional

Documentos de Cultura

Renta Cuarta Categoria

Cargado por

Luis Enrique Calderton JaureguiTítulo original

Derechos de autor

Formatos disponibles

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoCopyright:

Formatos disponibles

Renta Cuarta Categoria

Cargado por

Luis Enrique Calderton JaureguiCopyright:

Formatos disponibles

ría

SON RENTAS DE CUARTA CATEGORÍA, ENTRE OTROS:

1. Por el ejercicio de una profesión, arte ciencia u oficio

Los ingresos obtenidos por el ejercicio individual de cualquier profesión, arte, ciencia

u oficio.

Importante

Incluye CAS (Contrato Administrativo de Servicios)

Los trabajadores CAS, sólo están obligados a declarar, siempre que tengan un

saldo del impuesto por regularizar.

Los trabajadores CAS a partir del 01/01/2013 no están obligados a emitir

Recibos por Honorarios, sin embargo, deberán declarar sus ingresos como

rentas de Cuarta categoría en la Casilla 107, en donde consignarán como tipo

de documento la opción "Consolidado", indicando además el periodo y el

ingreso bruto recibido por cada mes.

Recuerde que:

Las rentas obtenidas por el ejercicio en asociación o en sociedad civil de cualquier

profesión, arte, ciencia u oficio, califican como rentas de Tercera Categoría.

2. Por la función de director, mandatario, regidor u otros

Las obtenidas por el desempeño de funciones como director de empresas, síndico,

mandatario, gestor de negocios, albacea y actividades similares, así como las

obtenidas por las funciones de regidor municipal o consejero regional, por las cuales

perciban dietas. Se entiende por:

Director de empresas: A la persona integrante del directorio de las sociedades

anónimas y elegido por la Junta General de Accionistas.

Síndico: Al funcionario encargado de la liquidación del activo y pasivo de una

empresa en el caso de quiebra o de administrar temporalmente la masa de la

quiebra cuando se decide la continuación temporal de la actividad de la

empresa fallida.

Mandatario: A la persona que, en virtud del contrato consensual llamado

mandato, se obliga a realizar uno o más actos jurídicos, por cuenta y en interés

del mandante.

Gestor de negocios: Persona que, en forma voluntaria y sin que medie

autorización alguna, asume conscientemente el manejo de los negocios o de

la administración de los bienes de otro que lo ignora, en beneficio de este

último.

Albacea: Persona encargada por el testador o por el juez de cumplir la última

voluntad del finado, custodiando sus bienes y dándoles el destino que

corresponde según la herencia.

Actividades similares: Incluyendo entre otras, el desempeño de las funciones

del Regidor municipal o consejero regional por las dietas que perciban.

Importante:

Las rentas de Cuarta categoría corresponden a servicios prestados sin relación de

dependencia, es decir, a trabajos prestados en forma independiente. Si la renta de

Cuarta categoría se complementa con explotaciones comerciales o viceversa, el total

de la renta que se obtenga se considerará como renta de Tercera Categoría.

Recuerde que:

Aquellos que perciban rentas de Cuarta categoría, están obligados a emitir a partir

del 01 de abril de 2017 Recibo por Honorarios Electrónico (R.S. N° 043-2017/SUNAT).

Por excepción, no se encuentran obligados a emitir Recibo por Honorarios

únicamente quienes obtengan ingresos por las funciones de directores de empresas,

albaceas, síndicos, gestores de negocios, mandatarios y regidores de

municipalidades y actividades similares. (Numeral 2 del artículo 4° e inciso 1.5 del

numeral 1 del artículo 7° del Reglamento de Comprobantes de Pago - R.S. 007-

99/SUNAT)

¿Cómo calcular el Impuesto a la Renta de Cuarta y/o Quinta Categoría y Rentas de

Fuente Extranjera?

En el siguiente cuadro se explica cómo calcular Impuesto a la Renta de Cuarta de

manera sencilla en 4 pasos.

Calcular el impuesto a la renta de

cuarta categoría

Las rentas de cuarta categoría son las que se obtienen por el ejercicio

independiente de una profesión y oficio, sin estar subordinado a otra persona o

entidad. Si generas estas rentas al final del año podrías estar obligado a

presentar declaración jurada anual y por ello debes saber cómo determinar el

impuesto a la renta.

Para hacerlo, debes hacer lo siguiente:

1. Descuenta el 20% de los ingresos percibidos o cobrados durante el año

Ejemplo: si tuviste S/ 40,000.00 soles de ingresos durante todo el año 2021,

debes descontar S/ 8,000.00 .

40,000 - 8,000 = S/ 32,000.00

2. Descuenta el valor de 7 UIT

Resta 7 UIT S/ 30,800.00 del resultado anterior: 32,000 - 30,800 = S/ 1,200.00

3. Aplica la tasa del impuesto por cada tramo de ingresos

Rango o tramo de ingresos: Tasa a aplicar

Valor de UIT 2021: S/ 4,400.00

1er Tramo: de 0-5 UIT 8%

2do Tramo: de 5 – 20 UIT 14%

3er Tramo: de 20- 35 UIT 17%

4to Tramo: de 35- 45 UIT 20%

5to Tramo: más de 45 UIT 30%

Como el "monto base" sobre el que se calcula el impuesto se encuentra dentro

del primer tramo S/ 1,200.00 al ser menor a 5 UIT S/ 22,000.00 , debes aplicar

la tasa del 8% es decir 1,200 x 8% = S/ 96.00 . Si el "monto base" fuera mayor,

tendrás que calcular impuestos por cada tramo, para luego sumar los mismos y

así obtener el impuesto total.

En este caso, se determina que el impuesto a pagar será de S/ 96.00 soles, este

pago se realizará previa presentación de la declaración jurada anual. Si hiciste

pagos a cuenta o te hicieron retención durante el año, estos montos deben ser

descontados del impuesto calculado y solo si queda un saldo por pagar, debes

cancelarlo.

Debes estar atento a la publicación de Sunat al final del año, ya que ahí se

establece quiénes están obligados a presentar declaración jurada anual conforme

a un cronograma.

También podría gustarte

- Renta Cuarta CategoriaDocumento5 páginasRenta Cuarta CategoriaLuis Enrique Calderton JaureguiAún no hay calificaciones

- Renta de Cuarta CategoriaDocumento7 páginasRenta de Cuarta CategoriaRENE GUTIERREZ CUBASAún no hay calificaciones

- Renta de Cuarta CategoríaDocumento4 páginasRenta de Cuarta CategoríaKimberly TurnerAún no hay calificaciones

- Renta de 4ta CategoriaDocumento2 páginasRenta de 4ta CategoriaRecursos Humanos Eco HogarAún no hay calificaciones

- Evaluacion - Rentas de Cuarta CategoriaDocumento13 páginasEvaluacion - Rentas de Cuarta CategoriaJean Fischer Manzanedo BonillaAún no hay calificaciones

- Renta de Cuarta CategoriaDocumento9 páginasRenta de Cuarta CategoriaMonica BedregalAún no hay calificaciones

- Clases RetencionesDocumento11 páginasClases RetencionesJordi DE LA Cruz AlonzoAún no hay calificaciones

- Rentas de Cuarta Categoría 1Documento21 páginasRentas de Cuarta Categoría 1YoselynAún no hay calificaciones

- Rentas de Cuarta CategoriaDocumento10 páginasRentas de Cuarta CategoriaAdrian FredyAún no hay calificaciones

- Renta de 4ta CategoriaDocumento7 páginasRenta de 4ta CategoriaOmar O SullcaAún no hay calificaciones

- IMPUESTO A LA RENTA 3ra. 4ta y 5taDocumento34 páginasIMPUESTO A LA RENTA 3ra. 4ta y 5taernestoAún no hay calificaciones

- Impuesto A La Renta de Cuarta CategoríaDocumento12 páginasImpuesto A La Renta de Cuarta CategoríaMichelle RivasAún no hay calificaciones

- TribuDocumento46 páginasTribuNataly Mera VelaAún no hay calificaciones

- Renta de 4 CategoriaDocumento14 páginasRenta de 4 CategoriaWalter Espejo Angeles33% (3)

- Grupo 3 Cuarta Categoría IIIDocumento29 páginasGrupo 3 Cuarta Categoría IIIJenifer Cajo Rafael100% (1)

- Rentas de Cuarta CategoríaDocumento7 páginasRentas de Cuarta CategoríaWilder Ortiz VelasquezAún no hay calificaciones

- Informe de 4 y 5 CategoriaDocumento30 páginasInforme de 4 y 5 CategoriaNataly Mera VelaAún no hay calificaciones

- Renta de Cuarta CategoriaDocumento5 páginasRenta de Cuarta CategoriaWilder RTAún no hay calificaciones

- Impuesto A La Renta y Cuarta CategoriaDocumento6 páginasImpuesto A La Renta y Cuarta CategoriaJenny5214Aún no hay calificaciones

- Renta de Cuarta CategoriaDocumento13 páginasRenta de Cuarta CategoriaERICK MAMANI FLORESAún no hay calificaciones

- Primer Cuestionario 18 - 33Documento40 páginasPrimer Cuestionario 18 - 33Javier RubioAún no hay calificaciones

- Cuarta Categoria TrabajoDocumento14 páginasCuarta Categoria TrabajoJazminAún no hay calificaciones

- Renta de 4ta CategoriaDocumento18 páginasRenta de 4ta CategoriaANAAún no hay calificaciones

- No Es MioDocumento15 páginasNo Es MioJhared CarrascoAún no hay calificaciones

- Trabajador independiente: conceptos básicos sobre renta de cuarta categoría y obligaciones tributariasDocumento17 páginasTrabajador independiente: conceptos básicos sobre renta de cuarta categoría y obligaciones tributariasnaitAún no hay calificaciones

- Renta 4ta CategoriaDocumento68 páginasRenta 4ta CategoriaAngella RojasAún no hay calificaciones

- Renta Cuarta CategoriaDocumento19 páginasRenta Cuarta CategoriaAnonymous ZFkr24qAún no hay calificaciones

- Renta de Cuarta CategoriaDocumento25 páginasRenta de Cuarta CategoriaLEYSIAún no hay calificaciones

- Rentade 4ta CategoríaDocumento10 páginasRentade 4ta CategoríaCarolina Consiglieri QuispeAún no hay calificaciones

- 4ta y 5ta CategoriaDocumento24 páginas4ta y 5ta CategoriaMayra Paredes VerasteguiAún no hay calificaciones

- LECTURA-¿Qué Es El Impuesto A Renta de PersonasDocumento6 páginasLECTURA-¿Qué Es El Impuesto A Renta de PersonasJhon Ramos AlvarezAún no hay calificaciones

- Impuesto renta 4° y 5°: cálculo, quiénes pagan, declaraciónDocumento13 páginasImpuesto renta 4° y 5°: cálculo, quiénes pagan, declaraciónJosué GDAún no hay calificaciones

- Cálculo IR Cuarta CategoríaDocumento27 páginasCálculo IR Cuarta Categoríastephany tuesta rodriguezAún no hay calificaciones

- Impuesto A La RentaDocumento6 páginasImpuesto A La Renta9807222034Aún no hay calificaciones

- Rentas 4 Y5 CategoriaDocumento4 páginasRentas 4 Y5 CategoriaMiguel angelAún no hay calificaciones

- 8.aplicativos-Renta 4 CategoriaDocumento5 páginas8.aplicativos-Renta 4 CategoriaLuisa Mori IsuizaAún no hay calificaciones

- Calcular El Impuesto A La Renta de Cuarta Categoría 2022Documento3 páginasCalcular El Impuesto A La Renta de Cuarta Categoría 2022Raúl Huaman MatencioAún no hay calificaciones

- Impuesto A La Renta de Cuarta CategoriaDocumento19 páginasImpuesto A La Renta de Cuarta CategoriaTania Rios QuispeAún no hay calificaciones

- Diferencia Entre Trabajadores de 4 y 5 CategoiaaDocumento23 páginasDiferencia Entre Trabajadores de 4 y 5 CategoiaaClaudia Carnero100% (1)

- Rentas de Cuarta CategoriaDocumento12 páginasRentas de Cuarta Categorialuz yanethAún no hay calificaciones

- Documento Sin TítuloDocumento2 páginasDocumento Sin Títulosoriayuliana72Aún no hay calificaciones

- Registro de La Micro y Pequeña EmpresaDocumento15 páginasRegistro de La Micro y Pequeña EmpresayersonAún no hay calificaciones

- Renta de Cuarta CategoriaDocumento10 páginasRenta de Cuarta CategoriahaydeeAún no hay calificaciones

- Rentas de 4ta categoría: guía completaDocumento9 páginasRentas de 4ta categoría: guía completaalex500031172Aún no hay calificaciones

- Rentas de Cuarta CategoriaDocumento17 páginasRentas de Cuarta CategoriarogAún no hay calificaciones

- Cálculo de Retenciones de Renta de Cuarta y Quinta CategoríaDocumento5 páginasCálculo de Retenciones de Renta de Cuarta y Quinta CategoríaLayla Tineo PradoAún no hay calificaciones

- Rentas de 4ta y 5ta CategoriaDocumento36 páginasRentas de 4ta y 5ta CategoriaTomAún no hay calificaciones

- Trabajo Renta de 4Documento29 páginasTrabajo Renta de 4Manuel Sanchez0% (1)

- Trabajo TributosDocumento18 páginasTrabajo TributosDenisYepezParodi100% (1)

- Tributario 2 Impuesto A La Renta Dahana RequejoDocumento10 páginasTributario 2 Impuesto A La Renta Dahana RequejodahanaAún no hay calificaciones

- Rentas de Trabajo - FaltaDocumento16 páginasRentas de Trabajo - FaltaJENIFER ABIGAIL PE�A PE�AAún no hay calificaciones

- Quiénes Son Contribuyentes de Este ImpuestoDocumento4 páginasQuiénes Son Contribuyentes de Este ImpuestoHarold RamseyAún no hay calificaciones

- Impuesto a la Renta de Cuarta y Quinta Categoría: Declaración y Cálculo AnualDocumento17 páginasImpuesto a la Renta de Cuarta y Quinta Categoría: Declaración y Cálculo AnualENIVERSIO TORRESAún no hay calificaciones

- Grupo 3 - Renta de Cuarta CategoriaDocumento17 páginasGrupo 3 - Renta de Cuarta CategoriaJhonatan MoeAún no hay calificaciones

- Trabajo Tributacion IDocumento8 páginasTrabajo Tributacion ISindi CastilloAún no hay calificaciones

- Régimen fiscal de los ingresos por actividades empresariales y profesionales: Personas físicas 2018De EverandRégimen fiscal de los ingresos por actividades empresariales y profesionales: Personas físicas 2018Aún no hay calificaciones

- Comisionistas 2016: Tratamiento fiscalDe EverandComisionistas 2016: Tratamiento fiscalCalificación: 5 de 5 estrellas5/5 (1)

- Régimen fiscal de los ingresos por actividades empresariales y profesionales 2021: Personas físicasDe EverandRégimen fiscal de los ingresos por actividades empresariales y profesionales 2021: Personas físicasAún no hay calificaciones

- Capacitación fiscal para ejecutivos no fiscalistasDe EverandCapacitación fiscal para ejecutivos no fiscalistasAún no hay calificaciones

- Capacitación fiscal para ejecutivos no fiscalistas 2018De EverandCapacitación fiscal para ejecutivos no fiscalistas 2018Aún no hay calificaciones

- Examen Realizado: Asignatura: FILOSOFÍA DEL DERECHO 15/06/2020 09:00 Estudiante: Esther Montserrat Mas CabreraDocumento2 páginasExamen Realizado: Asignatura: FILOSOFÍA DEL DERECHO 15/06/2020 09:00 Estudiante: Esther Montserrat Mas CabreraLuis Enrique Calderton JaureguiAún no hay calificaciones

- Aristóteles: - AristotélicosDocumento19 páginasAristóteles: - AristotélicosLuis Enrique Calderton JaureguiAún no hay calificaciones

- Fundamentos de La Investigación II CTB - 17Documento8 páginasFundamentos de La Investigación II CTB - 17Luis Enrique Calderton JaureguiAún no hay calificaciones

- 00 Esquemas de FilosofiaDocumento284 páginas00 Esquemas de FilosofiaLuis Enrique Calderton JaureguiAún no hay calificaciones

- Conclusiones de Trabajadores de Regimenes EspecialesDocumento1 páginaConclusiones de Trabajadores de Regimenes EspecialesLuis Enrique Calderton JaureguiAún no hay calificaciones

- Trabajo Final de MC Jose WongDocumento6 páginasTrabajo Final de MC Jose WongLuis Enrique Calderton JaureguiAún no hay calificaciones

- Estructura de La Industria de La Transformación - Evaluación 1 - PDocumento5 páginasEstructura de La Industria de La Transformación - Evaluación 1 - PElian Yolgenis EspinalAún no hay calificaciones

- Ventajas y Desventajas de La Escuela KeynesianaDocumento3 páginasVentajas y Desventajas de La Escuela KeynesianaMartin Enrique63% (27)

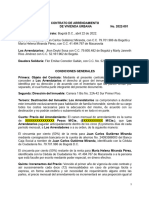

- Contrato Arrendamiento Juan Carlos GutierrezDocumento5 páginasContrato Arrendamiento Juan Carlos Gutierrezjuan sebastian silvaAún no hay calificaciones

- Sistema bancario dominicanoDocumento2 páginasSistema bancario dominicanoYlkania Bautista FlorentinoAún no hay calificaciones

- Manual Procedimiento Caja ChicaDocumento3 páginasManual Procedimiento Caja ChicaHans GarciaAún no hay calificaciones

- 2022 EEFF Empresas La Polar S.A.Documento107 páginas2022 EEFF Empresas La Polar S.A.Rebecca ParedesAún no hay calificaciones

- Taller Macroeconomia (Tercer Seguimiento)Documento23 páginasTaller Macroeconomia (Tercer Seguimiento)Paula SuarezAún no hay calificaciones

- Proyecto Jabon Jalea RealDocumento91 páginasProyecto Jabon Jalea RealEduardo AnguloAún no hay calificaciones

- Examen FinalDocumento24 páginasExamen FinalEster BonillaAún no hay calificaciones

- Microeconomía y ventajas comparativas entre Boyacá y SantanderDocumento4 páginasMicroeconomía y ventajas comparativas entre Boyacá y SantanderLaura RojasAún no hay calificaciones

- Solicitud afectación pólizas obra Industria Licorera CaucaDocumento3 páginasSolicitud afectación pólizas obra Industria Licorera CaucaManuel Alejandro Iragorri VelascoAún no hay calificaciones

- CASO 2 DlocalDocumento3 páginasCASO 2 DlocalBRAULIO NOGUÉSAún no hay calificaciones

- Subvenciones contratación trabajadores proyectos interés generalDocumento13 páginasSubvenciones contratación trabajadores proyectos interés generalJuan Gabriel Ruiz GarciaAún no hay calificaciones

- Carga óptima de un barco de 4 toneladas con 3 tipos de artículosDocumento26 páginasCarga óptima de un barco de 4 toneladas con 3 tipos de artículosAYUDA.COMAún no hay calificaciones

- (5413) Julio 03 de 2019 Publicado 04 de Julio de 2019Documento354 páginas(5413) Julio 03 de 2019 Publicado 04 de Julio de 2019anmec20Aún no hay calificaciones

- Bata 2018Documento264 páginasBata 2018Elena SotoAún no hay calificaciones

- Ley Del Impuesto Sobre La RentaDocumento9 páginasLey Del Impuesto Sobre La Rentabrisa arreolaAún no hay calificaciones

- Ley #31335Documento10 páginasLey #31335Diario Oficial El PeruanoAún no hay calificaciones

- Segunda Adenda de Consorcio Ultimo 31 de OctubreDocumento4 páginasSegunda Adenda de Consorcio Ultimo 31 de OctubreJiyeon Pacheco SaezAún no hay calificaciones

- Cronograma de Examenes Sustitutorios&Aplazados 2020-II Ep de EconomiaDocumento3 páginasCronograma de Examenes Sustitutorios&Aplazados 2020-II Ep de EconomiaJOBER JOEL LLACTAHUAMAN AQUINOAún no hay calificaciones

- Emprendimiento y Gestión - Prueba (II parcialDocumento39 páginasEmprendimiento y Gestión - Prueba (II parcialjoselyn lemaAún no hay calificaciones

- Ley Del Impuesto Empresarial A Tasa ÚnicaDocumento10 páginasLey Del Impuesto Empresarial A Tasa ÚnicaUREÑA VÁZQUEZ AYLINAún no hay calificaciones

- Clase Repaso Prueba MACROECONOMÍA 2Documento3 páginasClase Repaso Prueba MACROECONOMÍA 2María Jesús Albornoz VilugrónAún no hay calificaciones

- Propiedad Planta y EquipoDocumento2 páginasPropiedad Planta y EquipoAngel Josué López GarciaAún no hay calificaciones

- Proyecto de Inversión Creación de Empresa de Producción y Venta Antibacteriales Que Cuidan La Piel - KeylaanDocumento19 páginasProyecto de Inversión Creación de Empresa de Producción y Venta Antibacteriales Que Cuidan La Piel - KeylaanLaura Milena Martinez OrtizAún no hay calificaciones

- Costos de capital y operación mineraDocumento17 páginasCostos de capital y operación mineraluis rinza luceroAún no hay calificaciones

- Tema 2 - DescuentoBancario - 2024Documento7 páginasTema 2 - DescuentoBancario - 2024andreshun66Aún no hay calificaciones

- Resumen Ejecutivo - Cat Abr. 2022 WebDocumento2 páginasResumen Ejecutivo - Cat Abr. 2022 WebCiro SalasAún no hay calificaciones

- Avance Flujos de Caja - Casos Prácticos Realizados en Clases 25 09 2021Documento3 páginasAvance Flujos de Caja - Casos Prácticos Realizados en Clases 25 09 2021Reinaldo Vallejos100% (2)

- Presentación en Power Point.Documento18 páginasPresentación en Power Point.MarielysSepulvedaAún no hay calificaciones