Documentos de Académico

Documentos de Profesional

Documentos de Cultura

C38 Valoracion de Empresas Por Descuento de Flujos. Ejemplos Sencillos

Cargado por

Nicolas EspecheDerechos de autor

Formatos disponibles

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoCopyright:

Formatos disponibles

C38 Valoracion de Empresas Por Descuento de Flujos. Ejemplos Sencillos

Cargado por

Nicolas EspecheCopyright:

Formatos disponibles

Cval 4 Valoración de empresas por descuento de flujos:

Pablo Fernández. IESE Business School ejemplos sencillos

Valoración de empresas por descuento de flujos:

Ejemplos sencillos

Pablo Fernández

Profesor de finanzas del IESE. e-mail: fernandezpa@iese.edu

Camino del Cerro del Aguila 3. 28023 Madrid, España. Teléfono (34) 91 211 3000

Versiones anteriores: 1992, 97, 2001, 04, 09, 13, 15, 16, 18. Esta versión: 10 octubre 2019

Se repasan los conceptos y parámetros de valoración (y la relación entre ellos) con cuatro ejemplos

sencillos.

Primero se valoran las acciones de una empresa sin deuda ni crecimiento (una perpetuidad).

Posteriormente se introduce crecimiento y deuda.

En el apartado 3 se valora una empresa con deuda y crecimientos cambiantes.

1. Cuatro ejemplos sencillos de valoración de empresas sin crecimiento

1.1. Empresa sin deuda y sin crecimiento

1.2. Empresa con deuda y sin crecimiento

1.3. Empresa con deuda con coste superior al de mercado

1.4. Empresa con mayor endeudamiento

2. Ejemplos sencillos de valoración de empresas con crecimiento

3. Valoración de la empresa Font, S.A.

1. Cuatro ejemplos sencillos de valoración de empresas sin crecimiento

Se repasan los conceptos de valoración con cuatro ejemplos sencillos.

1.1. Empresa sin deuda y sin crecimiento

Supongamos los siguientes datos para una empresa no endeudada y sin crecimiento (g = 0): en otras palabras,

suponemos que esperamos que la cuenta de resultados y los flujos de la empresa sean iguales todos los años.

Millones de euros

Margen 1.000

- Intereses 0

BAT (beneficio antes de impuestos) 1.000

- Impuestos (35%) 350

BDT (beneficio después de impuestos) 650

+ Amortizaciones 200

- Inversiones - 200

Flujo para los accionistas (CFac) 650

RF = 12%; D = 0; ßu = 1; Ke = Ku = RF + ßu x PM = 12% + 1 x 8% = 20%

En el ejemplo suponemos que la prima de riesgo del mercado (PM) es 8%. El concepto de prima de riesgo del

mercado se asocia a la rentabilidad que exige el inversor a una cartera de valores diversificada por encima de la

rentabilidad de la renta fija sin riesgo.

Valoración C4- 1

Electronic copy available at: https://ssrn.com/abstract=2430335

Cval 4 Valoración de empresas por descuento de flujos:

Pablo Fernández. IESE Business School ejemplos sencillos

El valor de la empresa sin apalancar (Vu), esto es, el valor de las acciones de la empresa sin deuda, lo podemos

obtener descontando el flujo para los accionistas a la rentabilidad exigida a las acciones (Ku ) :

Vu = 650 / 0,2 = 3.250 millones de euros

Si no hubiera impuestos, el flujo para las acciones sería 1.000, con lo que el valor de las acciones en ese caso

sería 1.000/0,20 = 5.000 millones de euros. La diferencia entre 5.000 (valor de las acciones sin impuestos) y 3.250

(valor de las acciones con impuestos del 35%) es el valor de los impuestos que se pagan al Estado:

5.000 - 3.250 = 1.750 millones de euros

Este valor también puede calcularse como el valor actual (VA) de los impuestos que se pagarán anualmente

(350 millones por año): 350 / 0,2 = 1.750 millones de euros.

Por esto, se puede decir que el valor de la empresa (de sus acciones) antes de impuestos es 5.000 millones, de

los cuales, 1.750 (el 35%) corresponden al Estado y 3.250 (el 65%) a los propietarios de las acciones.

1.2. Empresa con deuda y sin crecimiento

Supongamos ahora que la misma empresa tiene deuda por valor de 1.000 y el coste de la deuda es 13%,

tendremos:

Margen 1.000

-Intereses 130

BAT 870

-Impuestos (35%) 304,5

BDT 565,5

+ Amortizaciones 200

- Inversiones - 200

Flujo accionistas (CFac) 565,5

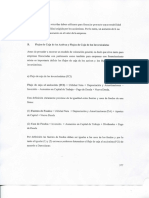

El valor actual del ahorro de impuestos por intereses es1:

VA (ahorro de impuestos) = VTS = DT = 1.000 x 0,35 = 350

VL es el valor de la empresa (valor de las acciones más valor de la deuda) apalancada:

VL = D + E = Vu + VA (ahorro de impuestos por intereses) = Vu +VTS,

obtenemos VL = 3.250 + 350 = 3.600. Con este resultado se comprueba que la empresa aumenta de valor al aumentar

el endeudamiento, debido al valor del ahorro de impuestos por los intereses de la deuda.

Podemos obtener el valor de las acciones (E): VL = D + E = 1.000 + E = 3.600; E = 2.600

Comprobamos ahora que este valor coincide con el que se obtiene con la fórmula2:

E = VA (flujo para las acciones; Ke) = CFac / Ke

Para ello hay que calcular el valor de la beta apalancada (ßL), que nos permitirá obtener el valor de la Ke a la

que tenemos que descontar el flujo para las acciones.

La fórmula completa para obtener la ß apalancada es la siguiente:

u [E + D(1 - T)] - d D(1 - T)

L =

E

La ßd la podemos obtener así: Kd = 13% = 12% + ßd x 8%; ßd = 0,125

y despejando ßL de la fórmula anterior se obtiene:

ßL = [1 (1000 x 0,65 +2600) - 0,125 x 1000 x 0,65] / 2600 = 1,21875

Con este valor, calculamos la Ke y comprobamos que se cumple la fórmula con un flujo = 565,5 y E = 2.600:

Ke = 12% + 1,21875 x 8% = 21,75%; E = 565,5 / 0,2175 = 2.600

Ahora, con los valores de D y E que tenemos, vamos a comprobar que también se verifica que:

VL = D + E = VA (free cash flow; WACC) = FCF / WACC

1 En el caso de perpetuidades sin crecimiento, el valor actual del ahorro de impuestos debido a la deuda (se suele

denominar VTS Value of Tax Shields). es igual a la deuda multiplicada por la tasa impositiva (DT).

2

VA (cash flow para las acciones; Ke) significa: valor actual del cash flow esperado para las acciones utilizando la

tasa Ke para la actualización.

Valoración C4- 2

Electronic copy available at: https://ssrn.com/abstract=2430335

Cval 4 Valoración de empresas por descuento de flujos:

Pablo Fernández. IESE Business School ejemplos sencillos

Calcularemos primero el WACC y luego descontaremos el free cash flow (o flujo libre)3 a esta tasa para obtener

el valor de la empresa:

E Ke + D Kd (1- T) 2.600 x 0,2175 + 1.000 x 0,13 x 0,65

WACC 18,05%

E +D 2.600 + 1.000

VL = D + E = VA (free cash flow; WACC) = 650 / 0,1805 = 3.600

Ahora, con los valores de D y E que tenemos, vamos a comprobar que también se verifica que:

VL = D + E = VA (capital cash flow; WACCBT) = CCF / WACCBT

Para ello calcularemos primero el WACCBT (coste ponderado de los recursos antes de impuestos):

E Ke + D Kd 2.600 x 0,2175 + 1.000 x 0,13

WACC BT 19,32%

E + D 2.600 + 1.000

El capital cash flow es la suma de los flujos para la deuda y las acciones. En este caso:

Capital cash flow = 130 + 565,5 = 695,5 millones.

Por consiguiente: D + E = VA (capital cash flow; WACCBT) = 695,5 / 0,1932 = 3.600 millones

A través de este ejemplo hemos podido verificar que bajo los supuestos dados se obtiene el mismo valor para la

empresa con cualquiera de las cuatro fórmulas:

VL = D + E = Vu + VA (ahorro de impuestos por intereses) VL = D + E = VA (free cash flow; WACC)

VL = D + E = D + VA (flujo para las acciones; Ke) VL = D + E = VA (capital cash flow; WACCBT)

FLUJOS Tasa de actualización VALOR

CFd Kd D (valor de la deuda)

CFac Ke E (valor de las acciones)

FCF WACC E + D (valor de la empresa)

CCF WACCBT E + D (valor de la empresa)

FCF Ku Vu (valor de la empresa sin deuda)

1.3. Empresa con deuda con coste superior al de mercado

Supongamos ahora, partiendo de los mismos datos del ejemplo anterior, que el tipo de interés al que se contrata

la deuda es el 14%, aunque el tipo de interés de mercado sigue siendo del 13%. En este caso, el flujo para los

accionistas será:

Margen 1.000

- Intereses 140

BAT 860

- Impuestos (35%) 301

BDT 559

+ Amortizaciones 200

- Inversiones -200

Flujo accionistas (CFac) 559

En este caso aunque el nominal de la deuda (N) es 1.000, el valor de la deuda (D) es superior porque paga un interés

(r=14%) superior al de mercado (Kd=13%).

D = N r/Kd = 1.000 x 0,14 / 0,13 = 1.076,92.

Como VL = Vu + VA (ahorro impuestos por intereses) = Vu + D T, obtenemos:

VL = 3.250 + 1.076,92 x 35% = 3.250 + 376,92 = 3.626,92

3

El free cash flow es el flujo para las acciones si la empresa no tuviera deuda.

Valoración C4- 3

Electronic copy available at: https://ssrn.com/abstract=2430335

Cval 4 Valoración de empresas por descuento de flujos:

Pablo Fernández. IESE Business School ejemplos sencillos

El valor de la empresa es por tanto mayor que contratando la deuda al 13%. El incremento de valor es debido a

un mayor ahorro de impuestos por intereses de la deuda. Al no haberse contratado la deuda al tipo de interés de

mercado, el valor de mercado de la deuda es distinto de su valor contable. Para calcular el valor de mercado, hay

que actualizar al tipo de interés de mercado los flujos anuales que se generan. Puesto que consideramos que es una

renta perpetua, su valor de mercado será4:

D = 140 / 0,13 = 1.076,92 y el valor de las acciones: E = 3.626,92 - 1.076,92 = 2.550.

Vamos a comprobar que utilizando cualquiera de los otros métodos de valoración el resultado es también el

mismo. El procedimiento que vamos a seguir para hallar la rentabilidad exigida a las acciones (Ke) y el WACC es el

mismo que se ha seguido en los apartados anteriores.

Kd = 13% = 12% + ßd x 8% => ßd = 0,125

ßL=[1 (1.076,92 x 0,65+2.550) - (0,125 x 1.076,92 x 0,65) ] / 2.550 = 1,2402

Ke = 0,12 + 1,2402 x 0,08 = 0,2192 = 21,92%

VA (flujo accionistas; Ke) = 559 / 0,2192 = 2.550

VL = D + E = 1.076,92 + 2.550 = 3.626,92

Con el flujo libre descontado al WACC obtenemos este mismo valor:

WACC = [1.076,92/3.626,92] x 13% x 0,65 + [2.550 /3.626,92] x 0,2192 = 0,1792

VA (flujo libre; WACC) = 650 / 0,1792 = 3.626,92

1.4. Empresa con mayor endeudamiento

Veamos ahora cómo afecta al valor de la empresa un incremento de la deuda, que pasa a ser D = 2.000. Vamos

a suponer que en este caso el coste de la deuda es del 15%, ya que es lógico que a una empresa más endeudada se le

exija un tipo de interés superior. El flujo para las acciones con la nueva deuda será:

Margen 1.000

- Intereses 300

BAT 700

- Impuestos (35%) 245

BDT 455

+ Amortizaciones 200

- Inversiones - 200

Flujo para las acciones (CFac) 455

VL = Vu + VA(ahorro impuestos) = 3.250 + (300 x 0,35)/ 0,15 = 3.250 + 700 = 3.950

El valor de la empresa con D=2.000 es mayor que con D = 1.000 porque el ahorro de impuestos por intereses es

mayor. De hecho, todo el incremento de valor entre los dos supuestos de deuda viene dado por el mayor ahorro de

impuestos que se debe, por una parte, a una mayor deuda, y por otra, a un tipo de interés superior:

VL con D = 1.000 : 3.600

VL con D = 2.000 : 3.950

Diferencia = 350

Explicación de la diferencia de 350 millones5: Deuda adicional x T = 1.000 x 0,35 = 350

Seguimos suponiendo que la deuda se ha contratado al tipo de interés de mercado.

El valor de mercado de la deuda es: D = 300 / 0,15 = 2.000

El valor de las acciones es, por tanto: E = VL - D = 3.950 - 2.000 = 1.950

La beta de las acciones (ßL) y la Ke serán:

ßL = [ (2.000 x 0,65 +1.950) – (0,375 x 2.000 x 0,65) ] / 1.950 = 1,4167

Ke = 12% + 1,4167 x 8% = 23,33%

Comprobamos que el valor del flujo para los accionistas es:

CFac = E x Ke = 1.950 x 0,2333 = 455

4

A pesar de que el coste de la deuda para la empresa es del 14%, para descontar los flujos de fondos se utiliza la

rentabilidad exigida a la deuda (el coste “razonable” de mercado).

5

Nótese que 15% es el interés sobre la totalidad de la deuda (2.000). Esto se puede interpretar como: 13% para los

primeros 1.000 millones (deuda anterior) y 17% para los 1.000 millones adicionales.

Valoración C4- 4

Electronic copy available at: https://ssrn.com/abstract=2430335

Cval 4 Valoración de empresas por descuento de flujos:

Pablo Fernández. IESE Business School ejemplos sencillos

Calculamos ahora el WACC y comprobamos el valor de la empresa descontando el flujo libre al WACC:

WACC = [2000 / 3950] x 0,15 x 0,65 + [1950 / 3950] x 0,2333 = 0,16455

VA (flujo libre; WACC) = 650 / 0,16455 = 3.950

En las siguientes tablas están resumidas algunas de las enseñanzas que se obtienen de la valoración de las

cuatro empresas anteriores: cómo afecta el valor de la deuda al valor de la empresa, a la Rentabilidad exigida a las

acciones y al valor de las acciones. Al aumentar la deuda, el valor de la empresa aumenta ya que es mayor el ahorro

de impuestos debido al pago de intereses.

Deuda Nominal (N) 0 1.000 1.000 2.000

r= Kd r> Kd r= Kd

Kd 13% 13% 15%

r 13% 14% 15%

Vu 3.250 3.250 3.250 3.250

E 3.250 2.600 2.550 1.950

D 1.000 1.076,92 2.000

E+D 3.250 3.600 3.626,92 3.950

Valor de la empresa Rentabilidad exigida a las acciones Valor de las acciones (E)

(Ke)

Empresa sin deuda Vu = E = CFac / Ku Ku = RF + ßu PM E = Vu

Empresa con deuda E + D = VL = Vu + VTS > Vu ßL > ßu; Ke > Ku E < Vu

2. Ejemplos sencillos de valoración de empresas con crecimiento

En este apartado se aborda primero la valoración de empresas con crecimiento constante: supondremos que los

flujos que genera la empresa crecen de forma indefinida a una tasa constante anual g > 0. Esto supone que la deuda, los

recursos propios, las NOF y los AFN crecen a la misma tasa g que los flujos que genera la empresa.

En el caso de empresas con crecimiento constante, el flujo esperado de un periodo es igual a la suma del flujo del

periodo anterior más el crecimiento g. Por ejemplo, FCF1 = FCF0 (1+g).

Tabla 1. Balance, cuenta de resultados y flujos de una empresa que crece al 4%.

El activo fijo neto es constante. T = 40%.

0 1 2 3 4

1 Caja necesaria 200 208 216,32 224,97 233,97

2 Cuentas a cobrar 900 936 973,44 1.012,38 1.052,87

3 Stocks 400 416 432,64 449,95 467,94

4 Activo fijo bruto 1.200 1.408 1.624,32 1.849,29 2.083,26

5 - amort acumulada 200 408 624,32 849,29 1.083,26

6 Activo fijo neto 1.000 1.000 1.000,00 1.000,00 1.000,00

7 TOTAL ACTIVO 2.500 2.560 2.622,40 2.687,30 2.754,79

8 Cuentas a pagar 200 208 216,32 224,97 233,97

9 Deuda 1.000 1.040 1.081,60 1.124,86 1.169,86

10 Capital (valor contable) 1.300 1.312 1.324,48 1.337,46 1.350,96

11 TOTAL PASIVO 2.500 2.560 2.622,40 2.687,30 2.754,79

NOF 1.300 1.352 1.406,08 1.462,32 1.520,82

Cuenta de resultados

12 Ventas 3.000 3.120,0 3.244,80 3.374,59 3.509,58

13 Coste de ventas 1.400 1.456,0 1.514,24 1.574,81 1.637,80

14 Gastos generales 600 624,0 648,96 674,92 701,92

15 Amortización 200 208,0 216,32 224,97 233,97

16 Margen 800 832,0 865,28 899,89 935,89

17 Intereses 65 65,0 67,60 70,30 73,12

18 BAT 735 767,0 797,68 829,59 862,77

19 Impuestos 294 306,8 319,07 331,83 345,11

20 BDT 441 460,2 478,61 497,75 517,66

21 + Amortización 200 208,0 216,32 224,97 233,97

22 + ∆ Deuda 40,0 41,60 43,26 44,99

23 - ∆ NOF -52,0 -54,08 -56,24 -58,49

24 - Inversiones -208,0 -216,32 -224,97 -233,97

25 CF acciones = Dividendos 448,2 466,13 484,77 504,16

26 FCF 447,2 465,09 483,69 503,04

27 CCF 473,2 492,13 511,81 532,29

28 Flujo para la deuda 25,0 26,00 27,04 28,12

Valoración C4- 5

Electronic copy available at: https://ssrn.com/abstract=2430335

Cval 4 Valoración de empresas por descuento de flujos:

Pablo Fernández. IESE Business School ejemplos sencillos

La tabla 1 muestra el balance, la cuenta de resultados y los flujos de una empresa con un crecimiento del 4% en

todos los parámetros excepto los activos fijos netos, que permanecen constantes.

Las líneas 1 a 11 muestran las previsiones del balance para la empresa durante los próximos 5 años. Las líneas

12 a 20 muestran las cuentas de resultados previstas.

Las líneas 21 a 25 muestran el cálculo del flujo para las acciones en cada año. La línea 26 muestra el free cash

flow de cada año. La línea 27 muestra el capital cash flow de cada año. La línea 28 muestra el flujo para la deuda de

cada año

El crecimiento del flujo para las acciones, del free cash flow, del capital cash flow y del flujo para la deuda es

4% anual.

La tabla 2 muestra la valoración de la empresa con un crecimiento del 4% en todos los parámetros excepto los

activos fijos netos, que permanecen constantes.

La línea 1 muestra la beta para la empresa sin apalancar (que coincide con la beta de los activos netos = ßu) que

se ha supuesto igual a 1. La línea 2 muestra la tasa sin riesgo que se ha supuesto 6%. La línea 3 muestra la prima de

mercado que se ha supuesto 4%. Con estos resultados se calcula la línea 4 que resulta Ku = 10%.

La línea 5 muestra el valor de la empresa sin apalancar Vu descontando los free cash flows futuros a la tasa Ku.

Las líneas 6 y 7 muestran cuál sería el free cash flow de la empresa si no hubiese impuestos y cuál sería Vu en

ausencia de impuestos.

La línea 8 muestra el coste de la deuda que se ha supuesto 6,5%. La línea 9 es la beta de la deuda (ßd)

correspondiente a su coste (6,5%) que resulta 0,125.

La línea 10 muestra el valor del ahorro de impuestos debido al pago de intereses. La línea 13 muestra la beta de

las acciones de la empresa (ßL). La línea 14 muestra la Rentabilidad exigida a las acciones correspondientes a la beta

de la línea anterior. La línea 15 coincide con la línea 12.

La línea 16 muestra el mal llamado ‘coste ponderado de los recursos propios y la deuda’ después de impuestos

(WACC). La línea 17 muestra el valor actual del free cash flow descontado al WACC. La línea 18 muestra el valor de

las acciones, que coincide con las líneas 12 y 15.

La línea 19 muestra el WACC antes de impuestos (WACCBT). La línea 20 muestra el valor actual del capital

cash flow descontado al WACCBT. La línea 21 muestra el valor de las acciones según la fórmula [25.4], que también

coincide con las líneas 12, 15 y 18.

La figura 1, la tabla 3 y la tabla 4 resaltan los resultados más importantes.

Tabla 2. Valoración de una empresa cuyos flujos crecen al 4%.

El activo fijo neto es constante. T = 40%.

0 1 2 3 4

1 Beta U 1 1 1 1 1

2 Rf 6% 6% 6% 6% 6%

3 Pm 4% 4% 4% 4% 4%

4 Ku 10% 10% 10% 10% 10%

5 Vu = FCF/(Ku - g) 7.453,33 7.751,47 8.061,53 8.383,99 8.719,35

SIN IMPUESTOS

6 FCF SIN IMPUESTOS 780,00 811,20 843,65 877,39

7 Vu sin impuestos (*) 13.000,00 13.520,00 14.060,80 14.623,23 15.208,16

CON IMPUESTOS

8 Kd 6,5% 6,5% 6,5% 6,5% 6,5%

9 Beta d 0,125000 0,125000 0,125000 0,125000 0,125000

10 DTKu/(Ku-g) = VTS 666,67 693,33 721,07 749,91 779,91

11 VTS + Vu = E + D 8.120,00 8.444,80 8.782,59 9.133,90 9.499,25

12 - D = E 7.120 7.404,8 7.700,99 8.009,03 8.329,39

13 Beta E 1,07374 1,07374 1,07374 1,07374 1,07374

14 Ke 10,29% 10,29% 10,29% 10,29% 10,29%

15 E = CFac / (Ke - g) 7.120 7.404,8 7.700,99 8.009,03 8.329,39

16 WACC 9,507% 9,507% 9,507% 9,507% 9,507%

17 D + E = FCF / (WACC-g) 8.120,00 8.444,80 8.782,59 9.133,90 9.499,25

18 - D = E 7.120 7.404,8 7.700,99 8.009,03 8.329,39

19 WACCBT 9,828% 9,828% 9,828% 9,828% 9,828%

20 D + E = CCF / (WACCBT-g) 8.120,00 8.444,80 8.782,59 9.133,90 9.499,25

21 - D = E 7.120 7.404,8 7.700,99 8.009,03 8.329,39

(*) Suponiendo que Ku es también la tasa apropiada para descontar el FCF de la empresa sin impuestos.

Valoración C4- 6

Electronic copy available at: https://ssrn.com/abstract=2430335

Cval 4 Valoración de empresas por descuento de flujos:

Pablo Fernández. IESE Business School ejemplos sencillos

Figura 1. Reparto del valor global (en t = 0) de la empresa (13.000 millones) entre el Estado (cuando hay

impuestos), la deuda y las acciones. Crecimiento = 4%.

SIN IMPUESTOS CON IMPUESTOS (40%)

Sin deuda Con deuda Sin deuda Con deuda

D=0 D = 1.000 D=0 D = 1.000

Estado

D = 1.000 (Impuestos) D = 1.000

Estado

5.546,67 (Impuestos)

Vu ET=0 4.880

Vu = Eu

13.000 12.000

7.453,33 E

7.120

Tabla 3. Flujos del año 1 (millones de euros). Crecimiento = 4%

Sin impuestos Con impuestos

Sin deuda Con deuda Sin deuda Con deuda

D=0 D = 1.000 D=0 D = 1.000

BAT 832 767 832,0 767,0

Impuestos 0 0 332,8 306,8

BDT 832 767 499,2 460,2

FCF 780 780 447,2 447,2

CFac 780 755 447,2 448,2

CCF 780 780 447,2 473,2

Flujo para la deuda 0 25 0,0 25,0

Tabla 4. Flujos, tasas de descuento y valor de la empresa con crecimiento anual = 4%

D=0; T=0 D=1.000; T=0 D=0; T=40% D=1.000; T=40%

CFac 780 755,00 447,2 448,2

Impuestos –– –– 332,8 306,8

Flujo para la deuda –– 25,0 –– 25,0

Ke 10% 10,292% 10% 10,295%

Kd –– 6,50% 6,5% 6,5%

KIMP –– –– 10% 10,287%6

E = CFac / (Ke-g) 13.000 12.000 7.453,33 7.120

Estado = impuestos / (KIMP-g) –– –– 5.546,67 4.880

D = CFdeuda / (Kd-g) –– 1.000 –– 1.000

SUMA 13.000 13.000 13.000 13.000

Las tablas 5 y 6 muestran la valoración de una empresa idéntica a la de la tabla 2 pero con los activos fijos

creciendo también al 4%. Los flujos son menores pero crecen también al 4%. Lógicamente, el valor de las acciones de

la tabla 6 es inferior al de la tabla 2.

6 Resulta de hacer la operación: 306,8 / (KIMP – 0,04) = 4.880

Valoración C4- 7

Electronic copy available at: https://ssrn.com/abstract=2430335

Cval 4 Valoración de empresas por descuento de flujos:

Pablo Fernández. IESE Business School ejemplos sencillos

Tabla 5. Balance, cuenta de resultados y flujos de una empresa que crece al 4%.

El activo fijo neto también crece al 4%. T = 40%.

0 1 2 3 4

1 Caja necesaria 200 208,00 216,32 224,97 233,97

2 Cuentas a cobrar 900 936,00 973,44 1.012,38 1.052,87

3 Stocks 400 416,00 432,64 449,95 467,94

4 Activo fijo bruto 1.200 1.448,00 1.705,92 1.974,16 2.253,12

5 - amort acumulada 200 408,00 624,32 849,29 1.083,26

6 Activo fijo neto 1.000 1.040,00 1.081,60 1.124,86 1.169,86

7 TOTAL ACTIVO 2.500 2.600,00 2.704,00 2.812,16 2.924,65

8 Cuentas a pagar 200 208,00 216,32 224,97 233,97

9 Deuda 1.000 1.040,00 1.081,60 1.124,86 1.169,86

10 Capital (valor contable) 1.300 1.352,00 1.406,08 1.462,32 1.520,82

11 TOTAL PASIVO 2.500 2.600,00 2.704,00 2.812,16 2.924,65

NOF 1.300 1.352,00 1.406,08 1.462,32 1.520,82

Cuenta de resultados

12 Ventas 3.000 3.120,00 3.244,80 3.374,59 3.509,58

13 Coste de ventas 1.400 1.456,00 1.514,24 1.574,81 1.637,80

14 Gastos generales 600 624,00 648,96 674,92 701,92

15 Amortización 200 208,00 216,32 224,97 233,97

16 Margen 800 832,00 865,28 899,89 935,89

17 Intereses 65 65,00 67,60 70,30 73,12

18 BAT 735 767,00 797,68 829,59 862,77

19 Impuestos 294 306,80 319,07 331,83 345,11

20 BDT 441 460,20 478,61 497,75 517,66

21 + Amortización 200 208,00 216,32 224,97 233,97

22 + ∆ Deuda 40,00 41,60 43,26 44,99

23 - ∆ NOF -52,00 -54,08 -56,24 -58,49

24 - Inversiones -248,00 -257,92 -268,24 -278,97

25 CF acciones 408,20 424,53 441,51 459,17

26 FCF 407,20 423,49 440,43 458,04

27 CCF 433,20 450,53 468,55 487,29

28 Flujo para la deuda 25,00 26,00 27,04 28,12

Tabla 6. Valoración de una empresa que crece al 4%.

El activo fijo neto también crece al 4%. T = 40%. u = 1. RF = 6%. PM = 4%.

0 1 2 3 4

4 Ku 10,00% 10,00% 10,00% 10,00% 10,00%

5 Vu = FCF/(Ku - g) 6.786,67 7.058,13 7.340,46 7.634,08 7.939,44

SIN IMPUESTOS

6 FCF SIN IMPUESTOS 740,00 769,60 800,38 832,40

7 Vu sin impuestos 12.333,33 12.826,67 13.339,73 13.873,32 14.428,26

CON IMPUESTOS

8 Kd 6,50% 6,50% 6,50% 6,50% 6,50%

9 Beta d 0,125 0,125 0,125 0,125 0,125

10 VTS = DTKu / (Ku-g) 666,67 693,33 721,07 749,91 779,91

11 VTS + Vu 7.453,33 7.751,47 8.061,53 8.383,99 8.719,35

12 -D= E 6.453,33 6.711,47 6.979,93 7.259,12 7.549,49

13 Beta E 1,08135 1,08135 1,08135 1,08135 1,08135

14 Ke 10,33% 10,33% 10,33% 10,33% 10,33%

15 E = CFac / (Ke - g) 6.453,33 6.711,47 6.979,93 7.259,12 7.549,49

16 WACC 9,463% 9,463% 9,463% 9,463% 9,463%

17 D + E = FCF / (WACC-g) 7.453,33 7.751,47 8.061,53 8.383,99 8.719,35

18 -D= E 6.453,33 6.711,47 6.979,93 7.259,12 7.549,49

19 WACCBT 9,812% 9,812% 9,812% 9,812% 9,812%

20 D + E = CCF / (WACCBT-g) 7.453,33 7.751,47 8.061,53 8.383,99 8.719,35

21 -D= E 6.453,33 6.711,47 6.979,93 7.259,12 7.549,49

Valoración C4- 8

Electronic copy available at: https://ssrn.com/abstract=2430335

Cval 4 Valoración de empresas por descuento de flujos:

Pablo Fernández. IESE Business School ejemplos sencillos

La figura 2 permite observar, utilizando la empresa de las tablas 5 y 6, el efecto del apalancamiento en el valor

de las acciones. A medida que aumenta el endeudamiento, el valor de las acciones disminuye, pero aumenta el valor

de la empresa. La figura 3 muestra cómo el valor de las acciones aumenta al aumentar el crecimiento de la empresa y

este incremento se acentúa cuando aumenta el grado de apalancamiento.

Figura 2 Aumento del valor de (E+D) con el apalancamiento. Empresa de la tabla 5

E+D Vu E

8.500

8.000

7.500

7.000

6.500

6.000

0 500 1.000 1.500 2.000 2.500

Deuda (D)

Figura 3. Influencia del crecimiento en el valor de las acciones. Empresa de la tabla 5

7.000 g=0 g = 2% g = 4%

6.500

6.000

5.500

5.000

4.500

4.000

3.500

3.000

0 500 1.000 1.500 2.000 2.500

Deuda (D)

3. Valoración de la empresa Font, S.A.

La tabla 7 muestra los balances previstos de la empresa Font, S.A.

La tabla 8 muestra las cuentas de resultados y los flujos.

La tabla 9 supone que el coste del apalancamiento es cero. Muestra la valoración por los cuatro métodos

realizada para una empresa que crece (pero no de modo uniforme) hasta el año 9. A partir del año 9 se ha previsto un

crecimiento constante del 2%. Los flujos crecen al 2% desde el año 11 en adelante. Los flujos del año 10 no son un

2% superiores a los del año 9.

El valor de las acciones resulta 2.450,1 millones de euros (ver líneas 43, 46, 50 y 53).

Tabla 7. Balances previstos de Font, S.A.

0 1 2 3 4 5 6 7 8 9 10

1 Caja necesaria 100 106 113 120 126 133 140 146 153 156 159,1

2 Cuentas a cobrar 900 960 1.020 1.080 1.140 1.200 1.260 1.320 1.380,0 1.407,6 1.435,8

3 Stocks 300 352 374 396 418 440 462 484 506,0 516,1 526,4

4 Activo fijo bruto 1.500 1.800 2.700 3.100 3.300 3.500 3.900 4.204 4.514,1 4.830,4 5.153,0

5 - amort acumulada 200 550 900 1.300 1.800 2.100 2.380 2.684 2.994,1 3.310,4 3.633,0

6 Activo fijo neto 1300 1.250 1.800 1.800 1.500 1.400 1.520 1.520 1.520,0 1.520,0 1.520,0

7 TOTAL ACTIVO 2.600 2.668 3.307 3.396 3.184 3.173 3.382 3.470 3.559,0 3.599,7 3.641,3

8 Cuentas a pagar 300 352 374 396 418 440 462 484 506,0 516,1 526,4

9 Deuda 1.800 1.800 2.300 2.300 2.000 1.800 1.700 1.500 1.300,0 1.000,0 1.020,0

10 Capital (valor contable) 500 516 633 700 766 933 1.220 1.486 1.753,0 2.083,6 2.094,9

11 TOTAL PASIVO 2.600 2.668 3.307 3.396 3.184 3.173 3.382 3.470 3.559,0 3.599,7 3.641,3

Valoración C4- 9

Electronic copy available at: https://ssrn.com/abstract=2430335

Cval 4 Valoración de empresas por descuento de flujos:

Pablo Fernández. IESE Business School ejemplos sencillos

Tabla 8. Cuentas de resultados y flujos previstos de Font, S.A.

1 2 3 4 5 6 7 8 9 10

14 Ventas 3.200 3.400 3.600 3.800 4.000 4.200 4.400 4.600 4.692 4.785,84

15 Coste de ventas 1.760 1.870 1.980 2.090 2.200 2.310 2.420 2.530 2.581 2.632

16 Gastos generales 800 850 900 950 1.000 1.050 1.100 1.150 1173 1.196,46

17 Amortización 350 350 400 500 300 280 304 310,1 316,28 322,61

18 Margen 290 330 320 260 500,00 560 576 609,9 622,12 634,56

19 Intereses 126 126 161 161 140 126 119 105 91,00 70,00

20 BAT 164 204 159 99 360,00 434,00 457,00 504,92 531,12 564,56

21 Impuestos (30%) 49,2 61,2 47,70 29,70 108,00 130,20 137,10 151,48 159,34 169,37

22 BDT 114,8 142,8 111,30 69,30 252,00 303,80 319,90 353,44 371,78 395,19

23 + Amortización 350 350 400 500 300 280 304 310,08 316,28 322,61

24 + ∆ Deuda 0 500 0 -300 -200 -100 -200 -200 -300 20

25 - ∆ NOF -66 -67 -67 -66 -67 -67 -66 -67 -30,6 -31,27

26 - Inversiones -300 -900 -400 -200 -200 -400 -304 -310,08 -316,28 -322,61

27 CFacciones 98,8 25,80 44,30 3,30 85,00 16,8 53,90 86,44 41,18 383,92

28 CCF 224,8 -348,2 205,3 464,3 425,0 242,8 372,9 391,44 432,18 433,92

29 FCF 187,0 -386,0 157,0 416,0 383,0 205,0 337,2 359,94 404,88 412,92

30 g CF acciones -73,9% 71,7% -92,6% 2476% -80,2% 221% 60,4% -52,4% 832,2%

31 g FCF -306% -141% 165% -7,9% -46,5% 64,5% 6,7% 12,5% 2,0%

Tabla 9. Valoración de Font, S.A.

0 1 2 3 4 5 6 7 8 9 10

32 u 0,80 0,80 0,80 0,80 0,80 0,80 0,80 0,80 0,80 0,80 0,80

33 RF 6,00% 6,00% 6,00% 6,00% 6,00% 6,00% 6,00% 6,00% 6,00% 6,00% 6,00%

34 PM 4,00% 4,00% 4,00% 4,00% 4,00% 4,00% 4,00% 4,00% 4,00% 4,00% 4,00%

35 Ku 9,20% 9,20% 9,20% 9,20% 9,20% 9,20% 9,20% 9,20% 9,20% 9,20% 9,20%

36 Vu = VA (FCF; Ku) 3.769,1 3.928,8 4.676,3 4.949,5 4.988,8 5.064,8 5.325,8 5.478,5 5.622,6 5.735,0 5.849,7

37 FCF SIN IMPUESTOS 274,00 -287,00 253,00 494,00 533,00 373,00 510,00 542,92 591,52 603,29

38 Vu sin impuestos (Ku) 5.721,8 5.974,2 6.810,8 7.184,4 7.351,4 7.494,7 7.811,2 8.019,9 8.214,8 8.379,0 8.546,6

39 Kd 7,00% 7,00% 7,00% 7,00% 7,00% 7,00% 7,00% 7,00% 7,00% 7,00% 7,00%

40 Beta d 0,2500 0,2500 0,2500 0,2500 0,2500 0,2500 0,2500 0,2500 0,2500 0,2500 0,2500

41 VTS = VA(DTKu; Ku) 481,07 475,65 469,73 449,46 427,33 411,45 399,62 389,46 383,89 383,33 391,00

42 VTS + Vu 4.250,1 4.404,5 5.146,0 5.398,9 5.416,2 5.476,2 5.725,4 5.868,0 6.006,5 6.118,3 6.240,7

43 -D = E 2.450,1 2.604,5 2.846,0 3.098,9 3.416,2 3.676,2 4.025,4 4.368,0 4.706,5 5.118,3 5.220,7

44 Beta E 1,0828 1,0661 1,1111 1,0857 1,0254 0,9885 0,9626 0,9322 0,9063 0,8752 0,8752

45 Ke 10,33% 10,26% 10,44% 10,34% 10,10% 9,95% 9,85% 9,73% 9,63% 9,50% 9,50%

46 E = VA(CFac; Ke) 2.450,1 2.604,5 2.846,0 3.098,9 3.416,2 3.676,2 4.025,4 4.368,0 4.706,5 5.118,3 5.220,7

47 Et = E t-1 (1+Ke) - CFact 2.450,1 2.604,5 2.846,0 3.098,9 3.416,2 3.676,2 4.025,4 4.368,0 4.706,5 5.118,3 5.220,7

48 WACC 8,03% 8,07% 7,97% 8,02% 8,18% 8,29% 8,38% 8,49% 8,60% 8,75% 8,75%

49 VA(FCF; WACC) 4.250,1 4.404,5 5.146,0 5.398,9 5.416,2 5.476,2 5.725,4 5.868,0 6.006,5 6.118,3 6.240,7

50 -D = E 2.450,1 2.604 2.846 3.099 3.416 3.676 4.025 4.368 4.707 5.118 5.221

51 WACCBT 8,92% 8,93% 8,91% 8,92% 8,96% 8,98% 9,00% 9,03% 9,06% 9,09% 9,09%

52 VA(CCF; WACCBT) 4.250,1 4.404,5 5.146,0 5.398,9 5.416,2 5.476,2 5.725,4 5.868,0 6.006,5 6.118,3 6.240,7

53 -D = E 2.450,1 2.604,5 2.846,0 3.098,9 3.416,2 3.676,2 4.025,4 4.368,0 4.706,5 5.118,3 5.220,7

D/(D+E) 42% 41% 45% 43% 37% 33% 30% 26% 22% 16% 16%

D/(D+Evc) 78% 78% 78% 77% 72% 66% 58% 50% 43% 32% 33%

Figura 4. Evolución esperada del valor contable y del valor de mercado de la empresa Font, S.A.

6.000

5.000 Valor de las acciones

4.000

3.000

2.000

1.000

Valor contable de las acciones

0

0 1 2 3 4 5 6 7 8 9 10 11

Año

Valoración C4- 10

Electronic copy available at: https://ssrn.com/abstract=2430335

Cval 4 Valoración de empresas por descuento de flujos:

Pablo Fernández. IESE Business School ejemplos sencillos

Figura 5. Evolución esperada del beneficio, del flujo para las acciones y del free cash flow de la empresa Font,

S.A.

600 CFacciones FCF BDT

400

200

-200

-400

1 2 3 4 5 6 7 8 9 10 11

Año

Figura 6. Reparto del valor global (en t = 0) de la empresa Font, S.A. (5.721,8 millones) entre el Estado (cuando

hay impuestos), la deuda y las acciones

Valor en t = 0 (millones de euros)

SIN IMPUESTOS CON IMPUESTOS (30%)

Sin deuda Con deuda Sin deuda Con deuda

D=0 D = 1.800 D=0 D = 1.800

Estado

(Impuestos)

D = 1.800 D = 1.800

1.952,7* Estado

Vu (Impuestos)

Vu = Eu 1.471,7**

5.721,8 ET=0

3.769,1 E

3.921,8 2.450,1

*1.952,7 = 5.721,8 – 3.769,1. ** 1.471,7 = 3.921,8 – 2.450,1

Se supone que Ku es igual para la empresa con y sin impuestos

Tabla 10. Análisis de la sensibilidad del valor de las acciones en t = 0 (en millones)

Valor de las acciones de Font, S.A. en la tabla 25.11 2.450,1

Tasa de impuestos = 35% (en lugar de 30%) 2.204,8

Tasa sin riesgo (RF) = 7% (en lugar de 6%) 1.891,4

Prima de riesgo (PM) = 5% (en lugar de 4%) 1.991,4

u = 0,9 (en lugar de 0,8) 2.208,1

Crecimiento residual (a partir del año 9) = 1% (en lugar de 2%) 2.170,8

–––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––

Valoración C4- 11

Electronic copy available at: https://ssrn.com/abstract=2430335

También podría gustarte

- Resumen Modigliani & MillerDocumento40 páginasResumen Modigliani & MillerFELIPE ANDRES MANUEL ALEJ AILLAPAN VALDEBENITOAún no hay calificaciones

- Metodos de Valuacion Por Descuento de Flujos - G Lopez DumraufDocumento5 páginasMetodos de Valuacion Por Descuento de Flujos - G Lopez DumraufloreciaffardoniAún no hay calificaciones

- Ejercicios SolucionDocumento4 páginasEjercicios SolucionSebastian Angarita RinconAún no hay calificaciones

- Valoracion de Empresa A Partir Del Eva Be y CvaDocumento6 páginasValoracion de Empresa A Partir Del Eva Be y CvaDiego GonzálesAún no hay calificaciones

- Apv o VpaDocumento12 páginasApv o Vpalady cary quispeAún no hay calificaciones

- 4 - Aea6947 - Cn°10 - Apunte AcademicoDocumento10 páginas4 - Aea6947 - Cn°10 - Apunte AcademicoAlvaro PolancoAún no hay calificaciones

- Capitulo 16Documento7 páginasCapitulo 16Sánchez Reyna José EmilioAún no hay calificaciones

- Valor Economico AgregadoDocumento19 páginasValor Economico AgregadoLeiner Teddy Sanchez SalazarAún no hay calificaciones

- CAPTULO10Documento27 páginasCAPTULO10Elida GSAún no hay calificaciones

- Clase 2Documento16 páginasClase 2Vicente SánchezAún no hay calificaciones

- 3 Costo de Capital Promedio PonderadoDocumento3 páginas3 Costo de Capital Promedio PonderadoivanxtAún no hay calificaciones

- El WaccDocumento9 páginasEl WaccCeleste Montenegro VeraAún no hay calificaciones

- DFIN Pascale 5 Unidad 2 PDFDocumento11 páginasDFIN Pascale 5 Unidad 2 PDFSergio Fernando SanchezAún no hay calificaciones

- Estructura Financiera Óptima de La Empresa M& MDocumento35 páginasEstructura Financiera Óptima de La Empresa M& Mmarianella montoya davilaAún no hay calificaciones

- 3 EjerciciosDocumento39 páginas3 EjerciciosDaniel Eduardo Rodriguez83% (6)

- Exposicion Formulacion y Evaluacion de ProyectosDocumento59 páginasExposicion Formulacion y Evaluacion de ProyectosSEBASTIAN MUÑOZ GUARIN0% (1)

- FC II Semana Estructura de CapitalDocumento21 páginasFC II Semana Estructura de CapitalCharizard ClashAún no hay calificaciones

- Capitulo 8 Direccion Financiera Parte 2130Documento13 páginasCapitulo 8 Direccion Financiera Parte 2130paquebotttAún no hay calificaciones

- Estructura Del CapitalDocumento8 páginasEstructura Del CapitalRoberto Manuel BraccoAún no hay calificaciones

- Ejercicios Costo de Capital Libro Fundamento de Finanzas CorporaDocumento10 páginasEjercicios Costo de Capital Libro Fundamento de Finanzas CorporaDiana BáezAún no hay calificaciones

- Análisis de SensibilidadDocumento9 páginasAnálisis de SensibilidadAlfredo Teloxa Reyes75% (8)

- Flujo de CajaDocumento6 páginasFlujo de Cajabeatriz ruizAún no hay calificaciones

- Admin Financiera - TapiaDocumento93 páginasAdmin Financiera - TapiaTicioAún no hay calificaciones

- Gestión Basada en El ValorDocumento33 páginasGestión Basada en El ValormarcelaAún no hay calificaciones

- Estructura de CapitalDocumento31 páginasEstructura de Capitalcatamonsa16Aún no hay calificaciones

- Apunte VII - Financiamiento y Costo de CapitalDocumento8 páginasApunte VII - Financiamiento y Costo de CapitalCristian Chicui PerezAún no hay calificaciones

- Valoración de Empresas Por Descuento de Flujos: Lo Fundamental y Las Complicaciones InnecesariasDocumento11 páginasValoración de Empresas Por Descuento de Flujos: Lo Fundamental y Las Complicaciones InnecesariasjKsjdSD kjsjjasdaAún no hay calificaciones

- Resumen Wacc MonografiaDocumento20 páginasResumen Wacc MonografiaMeii RgAún no hay calificaciones

- Estructura de Capital y Costo de CapitalDocumento14 páginasEstructura de Capital y Costo de CapitalCristobal MerinoAún no hay calificaciones

- Tercer Cálculo de WACC ComentadoDocumento7 páginasTercer Cálculo de WACC ComentadoCarlos Sánchez100% (1)

- Pauta Auxiliar 8 WACCDocumento12 páginasPauta Auxiliar 8 WACCVictoria Bonilla OrtizAún no hay calificaciones

- Pauta Guía de Ejercicios Finanzas Corporativas - Mayo 2021Documento42 páginasPauta Guía de Ejercicios Finanzas Corporativas - Mayo 2021Camila MirandaAún no hay calificaciones

- Calculo Eva EjercicioDocumento4 páginasCalculo Eva Ejerciciocarlos ivan mesa llanosAún no hay calificaciones

- Apuntes WACCDocumento2 páginasApuntes WACCkarina rojasAún no hay calificaciones

- Práctica Calificada 2 Unidad 2 Ejercicios de Wacc, Bonos AccionesDocumento10 páginasPráctica Calificada 2 Unidad 2 Ejercicios de Wacc, Bonos AccionesKatherine MolinaAún no hay calificaciones

- Guía de Ejercicio Costo de Capital (B) - (C)Documento13 páginasGuía de Ejercicio Costo de Capital (B) - (C)SEBASTIAN ENRIQUE MANSILLA ECHEVERRIAAún no hay calificaciones

- C29 Estructura Óptima de Capital PDFDocumento13 páginasC29 Estructura Óptima de Capital PDFtavoAún no hay calificaciones

- La Beta ApalancadaDocumento9 páginasLa Beta ApalancadaDante ManiniAún no hay calificaciones

- Costo Promedio Ponderado de CapitalDocumento5 páginasCosto Promedio Ponderado de CapitalMig UelAún no hay calificaciones

- Unidad 4Documento10 páginasUnidad 4giosbell carolina lugo abreuAún no hay calificaciones

- S6. Estuct - Optima de K 2022Documento25 páginasS6. Estuct - Optima de K 2022Jorge RiveraAún no hay calificaciones

- Sesión 6 - Modelo WACCDocumento26 páginasSesión 6 - Modelo WACCRenjar Chujandandama insapilloAún no hay calificaciones

- Costo de CapitalDocumento33 páginasCosto de CapitalJorge Luis Huaytalla Valdez100% (1)

- Guía de Ejercicios Finanzas Corporativas - Mayo 2020 PDFDocumento36 páginasGuía de Ejercicios Finanzas Corporativas - Mayo 2020 PDFCONSTANZA ANDREA PEREZ PULIDOAún no hay calificaciones

- JejejeDocumento5 páginasJejejeCamila LópezAún no hay calificaciones

- Qüiz - Conceptos de Gerencia FinancieraDocumento5 páginasQüiz - Conceptos de Gerencia FinancieraKelly Johanna BARRERA ORDONEZAún no hay calificaciones

- TP3 Con Resolucion - IMPUESTOSDocumento4 páginasTP3 Con Resolucion - IMPUESTOSSimon AltkornAún no hay calificaciones

- Flujo de Caja y FCLDocumento4 páginasFlujo de Caja y FCLosvaldo alvarezAún no hay calificaciones

- 10 Que Es y Como Se Utiliza El EVADocumento7 páginas10 Que Es y Como Se Utiliza El EVAJoha ValenciaAún no hay calificaciones

- El Valor Económico Agregado en El ValorDocumento13 páginasEl Valor Económico Agregado en El ValorSebastian Quispe CapchaAún no hay calificaciones

- Sesión 14 Valorización de Empresas Fincop 2021 IDocumento11 páginasSesión 14 Valorización de Empresas Fincop 2021 IIvan Vargas ChachapoyasAún no hay calificaciones

- Proposiciones de Miller ModiglianiDocumento6 páginasProposiciones de Miller ModiglianiAriel Rodriguez OrellanaAún no hay calificaciones

- Diapos de EVADocumento519 páginasDiapos de EVABelen LopezAún no hay calificaciones

- Javiana Diaz Tarea6Documento9 páginasJaviana Diaz Tarea6Javiana Belén DíazAún no hay calificaciones

- 6.3. - Tarea Semana 6 Ana Segura GarciaDocumento11 páginas6.3. - Tarea Semana 6 Ana Segura GarciaAle GarAún no hay calificaciones

- Tema 9 - Costo Promedio Ponderado de CapitalDocumento44 páginasTema 9 - Costo Promedio Ponderado de CapitalJesus PerezAún no hay calificaciones

- Finanzas Corporativas Aplicadas. ¿Cuánto vale una empresa?De EverandFinanzas Corporativas Aplicadas. ¿Cuánto vale una empresa?Calificación: 4 de 5 estrellas4/5 (10)

- Resumen de El reto del EVA de John S. Shiely, Joel M. Stern, Irwin RossDe EverandResumen de El reto del EVA de John S. Shiely, Joel M. Stern, Irwin RossAún no hay calificaciones

- UF0525 - Gestión administrativa para el asesoramiento de productos de activoDe EverandUF0525 - Gestión administrativa para el asesoramiento de productos de activoAún no hay calificaciones

- Resumen de Ratios clave para la dirección de empresas de Ciaran WalshDe EverandResumen de Ratios clave para la dirección de empresas de Ciaran WalshAún no hay calificaciones

- IESE Fernandez Utilidad y Limitaciones de Las Valoraciones Por Múltiplos SSRN-id918469Documento9 páginasIESE Fernandez Utilidad y Limitaciones de Las Valoraciones Por Múltiplos SSRN-id918469Gonzalo GiraldoAún no hay calificaciones

- C44 Valoracion de Bonos Del Estado Valor Actual y TIRDocumento12 páginasC44 Valoracion de Bonos Del Estado Valor Actual y TIRNicolas EspecheAún no hay calificaciones

- SSRN Id895267Documento10 páginasSSRN Id895267Salomon AunAún no hay calificaciones

- C48 Cinco ReestructuracionesDocumento23 páginasC48 Cinco ReestructuracionesNicolas EspecheAún no hay calificaciones

- C47 21 Bonos Estructurados y 9 Participaciones PreferentesDocumento27 páginasC47 21 Bonos Estructurados y 9 Participaciones PreferentesNicolas EspecheAún no hay calificaciones

- 14 Valoracion de Las Acciones de ElectrabunDocumento6 páginas14 Valoracion de Las Acciones de ElectrabunAngel Gutiérrez ChambiAún no hay calificaciones

- C10 71 Problemas Sencillos de Finanzas Resueltos y 1481 Respuestas ErroneasDocumento25 páginasC10 71 Problemas Sencillos de Finanzas Resueltos y 1481 Respuestas ErroneasNicolas EspecheAún no hay calificaciones

- C23 Ejemplo de Burbujas Telepizza y Otras 6 EmpresasDocumento21 páginasC23 Ejemplo de Burbujas Telepizza y Otras 6 EmpresasNicolas EspecheAún no hay calificaciones

- SSRN-id900333 cp13 PDFDocumento18 páginasSSRN-id900333 cp13 PDFHERNAN SALCEDOAún no hay calificaciones

- C40 Liberbank y Las Preferentes de Caja Cantabria Derecho y SensatezDocumento23 páginasC40 Liberbank y Las Preferentes de Caja Cantabria Derecho y SensatezNicolas EspecheAún no hay calificaciones

- C46 Bonos Singulares Perpetuos, Bella Durmiente, Matusalen, BasuraDocumento6 páginasC46 Bonos Singulares Perpetuos, Bella Durmiente, Matusalen, BasuraNicolas EspecheAún no hay calificaciones

- C22 Valoracion de Amazon, Terra y Empresas de InternetDocumento22 páginasC22 Valoracion de Amazon, Terra y Empresas de InternetNicolas EspecheAún no hay calificaciones

- C29 Estructura Óptima de Capital PDFDocumento13 páginasC29 Estructura Óptima de Capital PDFtavoAún no hay calificaciones

- C31 Balance y Cuenta de Resultados de Madera IncDocumento5 páginasC31 Balance y Cuenta de Resultados de Madera IncNicolas EspecheAún no hay calificaciones

- SSRN Id2252485 PDFDocumento8 páginasSSRN Id2252485 PDFbiblioAún no hay calificaciones

- C15 Una Respuesta Al Caso Valoracion de Las Acciones de ELECTRABUNDocumento10 páginasC15 Una Respuesta Al Caso Valoracion de Las Acciones de ELECTRABUNNicolas EspecheAún no hay calificaciones

- Bancos ESP 1991-2003Documento24 páginasBancos ESP 1991-2003avg13611Aún no hay calificaciones

- C20 Valoracion de Opciones Reales Dificultades, Problemas y ErroresDocumento19 páginasC20 Valoracion de Opciones Reales Dificultades, Problemas y ErroresNicolas EspecheAún no hay calificaciones

- C25 Valoracion y Compra de RJR NabiscoDocumento14 páginasC25 Valoracion y Compra de RJR NabiscoNicolas EspecheAún no hay calificaciones

- Capitulo 17 SSRN-id2183603 PDFDocumento14 páginasCapitulo 17 SSRN-id2183603 PDFleaferreroAún no hay calificaciones

- C19 El Valor de Las Acciones Sin Voto Un Caso RealDocumento10 páginasC19 El Valor de Las Acciones Sin Voto Un Caso RealNicolas EspecheAún no hay calificaciones

- Presupuesto de WalonDocumento15 páginasPresupuesto de WalonCoco Coco VelaAún no hay calificaciones

- Análisis Suramericana S.A. 2Documento53 páginasAnálisis Suramericana S.A. 2Gladys Ochoa LealAún no hay calificaciones

- ReporteFinal Grupo 1Documento21 páginasReporteFinal Grupo 1DIEGO PAULO OVANDO MORALESAún no hay calificaciones

- Vision Economica Financiera Caso Emprendimiento Wayoyo AccesoriosDocumento53 páginasVision Economica Financiera Caso Emprendimiento Wayoyo AccesoriosEdgar FigueraAún no hay calificaciones

- Ejercicios Unidad 2 A (Solución)Documento3 páginasEjercicios Unidad 2 A (Solución)Juan Luis Lopez VergaraAún no hay calificaciones

- Finanzas Operativas - ApoyoDocumento21 páginasFinanzas Operativas - Apoyogiancarlo aguilarAún no hay calificaciones

- Tareea NuevaDocumento6 páginasTareea NuevaKaren ReyesAún no hay calificaciones

- Contabilidad Superior Primer ParcialDocumento19 páginasContabilidad Superior Primer ParcialNicolás MathieuAún no hay calificaciones

- Reflexiones en Torno A Los Flujos de Efectivo de Las Actividades (14p)Documento14 páginasReflexiones en Torno A Los Flujos de Efectivo de Las Actividades (14p)José Manuel ReyesAún no hay calificaciones

- Tecnica Contable Advantage SolucionarioDocumento26 páginasTecnica Contable Advantage SolucionarioClara reyes Álvarez alvesAún no hay calificaciones

- Autoevaluación DesarrolloDocumento8 páginasAutoevaluación DesarrolloYina Alamo ChapoñanAún no hay calificaciones

- Ingreso Por Ventas Menos: Costo de Los Bienes VendidosDocumento16 páginasIngreso Por Ventas Menos: Costo de Los Bienes VendidosJosé Gregorio Jiménez OrtizAún no hay calificaciones

- Ejercicios Ingeniería EconómicaDocumento31 páginasEjercicios Ingeniería EconómicaJuan CortésAún no hay calificaciones

- Evaluacion de La Sesion 4 - Manzanedo Bonilla, Jean FischerDocumento12 páginasEvaluacion de La Sesion 4 - Manzanedo Bonilla, Jean FischerJean Fischer Manzanedo BonillaAún no hay calificaciones

- Tarea 4 Mate FinanzasDocumento15 páginasTarea 4 Mate FinanzasAlexandra Ramirez GutierrezAún no hay calificaciones

- EXAMEN - ROCIO TINTAYA MAMANI - CONTABILIDAD GERENCIAL ResueltoDocumento12 páginasEXAMEN - ROCIO TINTAYA MAMANI - CONTABILIDAD GERENCIAL Resueltoomar marcial estaño mitaAún no hay calificaciones

- Datos de Caso Santorino IndustrialDocumento15 páginasDatos de Caso Santorino IndustrialIrene SotoAún no hay calificaciones

- Proyecto FinanzasDocumento31 páginasProyecto FinanzasEsneida MendozaAún no hay calificaciones

- 6Documento2 páginas6LUIS ADRIAN COQUE SERRANOAún no hay calificaciones

- Problemas de Repaso 2doparcial 1Documento7 páginasProblemas de Repaso 2doparcial 1Micael RDAún no hay calificaciones

- VIII. Liquidez y RentabilidadDocumento18 páginasVIII. Liquidez y RentabilidadWendy CarazasAún no hay calificaciones

- Taller 3 de Estado FinancierosDocumento12 páginasTaller 3 de Estado FinancierosBeatriz Elena CastañedaAún no hay calificaciones

- Trabajo Consolidacion PDFDocumento26 páginasTrabajo Consolidacion PDFViviana VarelaAún no hay calificaciones

- Caso Harvard Chemalite. GrupalDocumento4 páginasCaso Harvard Chemalite. GrupalGabriela GarciaAún no hay calificaciones

- Análisis Financiero (Ampliado)Documento29 páginasAnálisis Financiero (Ampliado)Geraldine B.Aún no hay calificaciones

- Contabilidad Superior 2 Tarea 7Documento6 páginasContabilidad Superior 2 Tarea 7angelaAún no hay calificaciones

- UNIDAD II - Clasificación de Las Partidas de Los Estados FinancierosDocumento20 páginasUNIDAD II - Clasificación de Las Partidas de Los Estados FinancierosMeliodasDanchoAún no hay calificaciones

- Formatos de Contabilidad Originales UCV 2022 2 VALEDocumento123 páginasFormatos de Contabilidad Originales UCV 2022 2 VALEAndersonAún no hay calificaciones

- Contabilidad 1 - Módulo 2Documento25 páginasContabilidad 1 - Módulo 2Secretaria KennedyAún no hay calificaciones

- Tabora Genesis U1T3a2Documento13 páginasTabora Genesis U1T3a2Fernando TaboraAún no hay calificaciones