Documentos de Académico

Documentos de Profesional

Documentos de Cultura

Caso Continental Carriers

Cargado por

Cristian CarranzaDescripción original:

Derechos de autor

Formatos disponibles

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoCopyright:

Formatos disponibles

Caso Continental Carriers

Cargado por

Cristian CarranzaCopyright:

Formatos disponibles

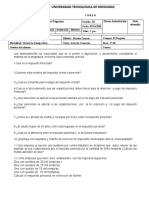

Caso Continental Carriers, INC

Hechos

Elizabeth Thorp responsable de la tesorería de Continental Carries INC (CCI) considera

varios métodos alternativos para financiar la adquisición por CCI de Midland Freight

CCI era una empresa de transportes de mercancías fundada por tres hermanos

CCI maneja rutas de la costa del Pacífico, desde Oregon y California al industrial Midwest,

y desde Chicago a varias zonas de Texas

CCI había experimentado escaso crecimiento hasta mediados de los años 70

Evans se incorpora a la empresa como presidente y se concentra en aumentar los ingresos

de CCI de las rutas ya existentes

Reduce los costos gracias a una mejora en las operaciones y una mejor adopción de áreas

terminales

CCI se convierte en un negocio grande y rentable, muy respetado en el sector debido a su

agresiva dirección

En 1985, se llega a la conclusión que para una mejor expansión en ingresos y beneficios se

necesitaría una política de adquisiciones seleccionada

Se inician negociaciones con Midland Freight INC, un transportista que cubría las áreas de

Michigan e Indiana desde Chicago. La compra sería por 50 millones de dólares

Esta adquisición permitiría ampliar el sistema de rutas de CCI. El consejo había aprobado la

fusión

Midland incrementaría los beneficios antes de intereses e impuestos de CCI en 8,4

millones de dólares al año

Permanente política de evitar deuda a largo plazo por parte de CCI debido a que la

empresa había hecho frente a sus compromisos con el uso de sus reservas suplementadas

con lo obtenido en la oferta de acciones de 1982 y algunos créditos bancarios a corto

plazo

En 1988 la capitalización de CCI era de acciones ordinarias y reservas, sin ningún tipo de

deuda fija y estaba ampliamente distribuida, no existiendo mas participación dominante

que la de la dirección

Podrían venderse al público nuevas acciones ordinarias a 17.75, dólares la acción. Después

de los gastos y comisiones de suscripción, el producto seria de 16.75 dólares

En los últimos años la evolución de la cotización de acciones ordinarias de CCI no había

sido la mejor. Por lo que se empieza a ver la posibilidad de endeudarse a largo plazo

Se determina que la empresa pudiera vender 50 millones de dólares en obligaciones a una

compañía de seguros en California con un interés del 10% y vencimiento a 15 años

Esto necesitaría un fondo de amortización de 2.5 millones de dólares anuale, quedando

pendiente 12.5 millones de dólares al vencimiento. Esto crea una necesidad de efectivo

La deuda era equivalente a un 6% de costo después de impuestos, mientras que las

acciones representa un costo de un 9%

Se crea un debate en cuanto el método de arrendamiento que debe de tomar CCI

1. Thorp fue cuestionado en cuanto el costo real de la emisión de deuda, dado que

sus previsiones no incluían el pago anual al fondo amortizado representaba el 8%

del tamaño medio de la emisión de deuda en sus 15 años de vida y los 12,5

millones de dólares pendientes al vencimiento

2. Otro consejero defendió la emisión de acciones ordinarias ya que CCI obtendría un

10% neto o 5 millones de dólares anuales después de impuestos mediante la

adquisición. Si se vendiesen 3 millones de acciones adicionales, las necesidades de

dividendos, a la tasa actual de 1.50 dólares por acción, serían solo de 4,5 millones

de dólares al año

3. Por el contrario otro consejero comenta que la acción es un regalo al precio de

17.75 dólares. La política de CCI de no distribuir beneficios había elevado el valor

contable de la empresa a 45 dólares por acción. La venta de acciones ordinarias en

este momento supondría regalar a los nuevos accionistas el sustancial valor en

poder de los accionistas actuales

4. Dos consejeros esperaban que los beneficios después de la adquisición

equivaldrían a 34 millones de dólares antes de intereses e impuestos. Si se venden

acciones ordinarias, el beneficio por acción se diluiría a 2.72 dólares. El uso

exclusivo de deuda incrementaría el beneficio por acción a 3.87 dólares

5. CCI era una de las pocas empresas importantes de transportes que no tenía deuda

a largo plazo en su estructura de capital, la posibilidad de emitir acciones

preferentes. CCI podría vender 500,000 acciones preferentes con una tasa de

dividendo de 10.5 dólares por acción y un valor a la par de 100 dólares

Problema

Elizabeth Thorp responsable de la tesorería de Continental Carries INC (CCI) considera

varios métodos alternativos para financiar la adquisición por CCI de Midland Freight entre

los cuales deberá de elegir si lo hace mediante DEUDA, ACCIONES COMUNES O ACCIONES

PREFERENTES

Solución

Tomando en cuenta las 5 variables que se necesitan al momento de realizar una decisión sobre el

tipo de apalancamiento a utilizarse en lo personal optaría por la DEUDA dado que en los últimos

años no se ha generado un buen rendimiento mediante las acciones y los costos de la deuda son

menores que los de capital. Además la deuda se terminaría de pagar en 15 años mientras que los

dividendos siempre se seguirán pagando.

Otro tema importante por lo que decidí optar por la deuda es la cotización de las acciones que se

están dando a un precio muy bajo

Por lo que considero que de las variables de:

Costos: que se puede medir a través de la UPA y el Costo

Control: Como queda repartido el grupo Mayoritario

Cotización: El precio está dentro del rango del mercado y que va a pasar con el precio en el

futuro va hacia la alza o la baja (P/U)

Riesgo: Se puede medir con la cobertura

Flexibilidad: Posibilidad futura de poderte mover en tus escenarios

Las variables que juegan de manera más significativa son la de Costos y la de Cotización ya que en

cuanto Control no siento que sea un tema por el cual tomar una decisión ya que en ambas me

quedo con el control de la compañía mientras que flexibilidad no me deja ninguno de los dos

escenarios muy cercanos a no poderme mover en futuras decisiones

También podría gustarte

- Caso 1 Continental Carriers, Inc.Documento5 páginasCaso 1 Continental Carriers, Inc.angela cruz0% (1)

- Caso 1 ForoDocumento2 páginasCaso 1 ForoAndres Diaz76% (17)

- Caso Winfield Refuse ManagementDocumento3 páginasCaso Winfield Refuse Managementjromero0353100% (3)

- Mapa Conceptual Continental Carriers.Documento1 páginaMapa Conceptual Continental Carriers.Cinthia Santos100% (1)

- Explique en 10 Líneas Quien Era Continental CarriersDocumento1 páginaExplique en 10 Líneas Quien Era Continental CarriersGarcia Reyes E. IrmaAún no hay calificaciones

- Caso 2Documento10 páginasCaso 2Carmelina Cantarero100% (2)

- Caso Harvard 1 Ic2020 Seccion Do 1 Do 2Documento37 páginasCaso Harvard 1 Ic2020 Seccion Do 1 Do 2Carmelina Cantarero75% (4)

- Los ProblemasDocumento1 páginaLos ProblemasGeovany MejiaAún no hay calificaciones

- Tarea 5 AnalisiDocumento1 páginaTarea 5 Analisivanessa caceresAún no hay calificaciones

- Foro 5 Caso PwiDocumento3 páginasForo 5 Caso PwiElizabeth SanchezAún no hay calificaciones

- LAURINGBURN DetalladoDocumento15 páginasLAURINGBURN DetalladoJimmy OB78% (9)

- FINANZASDocumento9 páginasFINANZASlopezAún no hay calificaciones

- TAREA No1 CASO HARVARD INDIA EN MOVIMIENTODocumento5 páginasTAREA No1 CASO HARVARD INDIA EN MOVIMIENTOErlin antonio Mercado contreras100% (2)

- Tarea Individual 2do. Parcial - 2 - 2020Documento8 páginasTarea Individual 2do. Parcial - 2 - 2020DinoraRiveradeFernadez100% (1)

- CASO HARDVARD Mercados FinancierosDocumento3 páginasCASO HARDVARD Mercados FinancierosgsalgueroAún no hay calificaciones

- Caso Harvard Butler Lumber Company Admon FinancieraDocumento7 páginasCaso Harvard Butler Lumber Company Admon FinancieraDanais AlvarengaAún no hay calificaciones

- LAURINGBURN DetalladoDocumento10 páginasLAURINGBURN DetalladoCristian Didier0% (1)

- Foro 1 Tecer Parcial EstrategiasDocumento2 páginasForo 1 Tecer Parcial EstrategiasDiana Cruz100% (1)

- Foro 4 Caso Harvard Graves IndustriesDocumento126 páginasForo 4 Caso Harvard Graves IndustriesBayron Villeda PosasAún no hay calificaciones

- Reposicion CH 2Documento6 páginasReposicion CH 2Gabriel Jvc100% (1)

- Deficit de Cuenta Corriente Ee - UuDocumento5 páginasDeficit de Cuenta Corriente Ee - UuMichelle MartínezAún no hay calificaciones

- Laurinburg PrecisionDocumento3 páginasLaurinburg PrecisionROLANDO100% (1)

- Caso HarvardDocumento5 páginasCaso HarvardDaniel GUEVARA ALVARADO0% (1)

- Tarea Admin Financiera 1 La Empresa Blue NX ADocumento2 páginasTarea Admin Financiera 1 La Empresa Blue NX Aandrea funez100% (1)

- Tarea Individual 1 Ana MariaDocumento3 páginasTarea Individual 1 Ana MariaGermán Elias Rodriguez ArriagaAún no hay calificaciones

- Tarea Grupal III Parcial EFDocumento15 páginasTarea Grupal III Parcial EFErika FuentesAún no hay calificaciones

- Caso CodmanDocumento4 páginasCaso CodmanGaston Gx67% (3)

- Caso #3 MacroeconomiaDocumento4 páginasCaso #3 MacroeconomiaAndrea Leiva67% (3)

- Tarea EstrategiasDocumento2 páginasTarea EstrategiasMJ prZ50% (2)

- Stone ContainerDocumento27 páginasStone ContainerBrian RodriguezAún no hay calificaciones

- Caso Intermon OxfamDocumento2 páginasCaso Intermon OxfamAlfredoFaraon100% (1)

- Entorno Actual de La EmpresaDocumento3 páginasEntorno Actual de La Empresaalejandro100% (1)

- Caso 3 de PoliticasDocumento3 páginasCaso 3 de PoliticasGriselaAún no hay calificaciones

- Tarea Individual III ParcialDocumento6 páginasTarea Individual III ParcialDinoraRiveradeFernadez0% (1)

- Individual IIIestrategiasDocumento7 páginasIndividual IIIestrategiasAmanda Martinez100% (1)

- Muestreo y Calculo de La MuestraDocumento4 páginasMuestreo y Calculo de La MuestraNestor Medina0% (1)

- Heydi Peña - Tarea Modulo 8Documento22 páginasHeydi Peña - Tarea Modulo 8heydi67% (3)

- Proyecto Final III Parcial Estragegias FiscalesDocumento10 páginasProyecto Final III Parcial Estragegias Fiscaleserwin sosa100% (1)

- Participaciones Caso Harvad No. 3 MFinancierosDocumento2 páginasParticipaciones Caso Harvad No. 3 MFinancierosroronoa77100% (3)

- Foro 5 Caso Harvard Graves IndustriesDocumento3 páginasForo 5 Caso Harvard Graves IndustriesJairo Aguilar100% (5)

- Tarea Individual Modulo 8Documento16 páginasTarea Individual Modulo 8Adriana ContrerasAún no hay calificaciones

- Tarea 2 Segundo ParcialDocumento4 páginasTarea 2 Segundo Parcialmay rom100% (4)

- SnappleDocumento9 páginasSnapplejuanfexDAún no hay calificaciones

- Caso Harvard 3Documento4 páginasCaso Harvard 3Ramon CalderonAún no hay calificaciones

- Caso MednetDocumento6 páginasCaso Mednetsaguega100% (1)

- Guia de Derecho TrabajoDocumento6 páginasGuia de Derecho TrabajoKarla Gonzales100% (1)

- German Bulnes Material Analisis 2019 II PACDocumento210 páginasGerman Bulnes Material Analisis 2019 II PACGerman Javier Bulnes ZunigaAún no hay calificaciones

- Foro 4Documento12 páginasForo 4Sharon SuazoAún no hay calificaciones

- Analice El Ranking de Los Bancos Comerciales de Honduras MFDocumento4 páginasAnalice El Ranking de Los Bancos Comerciales de Honduras MFluixus89 prroAún no hay calificaciones

- Tarea de Investigacion Grupal Line Mercados FinancierosDocumento2 páginasTarea de Investigacion Grupal Line Mercados Financieroserwin sosa100% (1)

- Tarea Mapa Mental CH#3Documento2 páginasTarea Mapa Mental CH#3Gabriel JvcAún no hay calificaciones

- Bonos Corporativos Vendidos en HondurasDocumento4 páginasBonos Corporativos Vendidos en Hondurassamed briones100% (1)

- Caso La Fraternidad Pi KappaDocumento6 páginasCaso La Fraternidad Pi KappaIsabel Lezama0% (1)

- Caso CottleDocumento2 páginasCaso Cottleangela cruzAún no hay calificaciones

- Tarea Primer ParcialDocumento8 páginasTarea Primer Parcialfranco100% (1)

- Tarea MODULO 7 Y 8Documento7 páginasTarea MODULO 7 Y 8erwin sosa100% (5)

- El D Ficit de Cuenta Corriente de EEUU en 2005Documento13 páginasEl D Ficit de Cuenta Corriente de EEUU en 2005Yorvy A. LagosAún no hay calificaciones

- Continental CarriersDocumento3 páginasContinental CarriersDuarte M. FerdinandAún no hay calificaciones

- COX Communication INCDocumento10 páginasCOX Communication INCrenychuAún no hay calificaciones

- Resumenn Caso 1 SociedadesDocumento2 páginasResumenn Caso 1 SociedadesKennsy M. HernandezAún no hay calificaciones

- Guia Plan de Arbitrios.Documento7 páginasGuia Plan de Arbitrios.Cristian CarranzaAún no hay calificaciones

- Sistemas de Control de Gestion Cap 3 1Documento26 páginasSistemas de Control de Gestion Cap 3 1Cristian CarranzaAún no hay calificaciones

- Tarea 3 UTH.Documento2 páginasTarea 3 UTH.Cristian CarranzaAún no hay calificaciones

- Biografía de Los Precursores de La CalidadDocumento4 páginasBiografía de Los Precursores de La CalidadCristian Carranza100% (1)

- Janylee Andrea Gutierrez. Guia Plan de Arbitrios.Documento7 páginasJanylee Andrea Gutierrez. Guia Plan de Arbitrios.Cristian CarranzaAún no hay calificaciones

- Caso Data Saver Inc CRISTIAN CARRANZADocumento3 páginasCaso Data Saver Inc CRISTIAN CARRANZACristian Carranza33% (3)

- Semana Del 01 Al 05 de JunioDocumento13 páginasSemana Del 01 Al 05 de JunioCristian CarranzaAún no hay calificaciones

- Tipos de InnovacionDocumento5 páginasTipos de InnovacionCristian Carranza100% (1)

- Flujo de EfectivoDocumento14 páginasFlujo de EfectivoCristian CarranzaAún no hay calificaciones

- Actividad 3 - Yefri CarranzaDocumento3 páginasActividad 3 - Yefri CarranzaCristian CarranzaAún no hay calificaciones

- 2 Definicion y Tipos de DatosDocumento24 páginas2 Definicion y Tipos de DatosNickie NinaAún no hay calificaciones

- Modelo EPQ Con EscasezDocumento6 páginasModelo EPQ Con EscasezLUISA FERNANDA AYERBE BAUTISTAAún no hay calificaciones

- Administracion - ControlDocumento24 páginasAdministracion - ControlCristhian Rodriguez SchneiderAún no hay calificaciones

- Claves para Una Gestion Exitosa Del Capital Humano PDFDocumento4 páginasClaves para Una Gestion Exitosa Del Capital Humano PDFDaniel Aranda Estrada100% (1)

- La Real Academia Española DefineDocumento12 páginasLa Real Academia Española DefineMEDINA LOPEZ LISETH TATIANAAún no hay calificaciones

- Contrato de Compra Venta de CobreDocumento2 páginasContrato de Compra Venta de CobresegundoAún no hay calificaciones

- Preguntero 1er ParcialDocumento31 páginasPreguntero 1er ParcialJoan FrancoAún no hay calificaciones

- 4to. Perito Contador Administración, Organización y Prácticas de Oficina Segunda UnidadDocumento5 páginas4to. Perito Contador Administración, Organización y Prácticas de Oficina Segunda UnidadHoldin LimaAún no hay calificaciones

- Modelo de Negocio Tu Tinte Venezuela - 12 de AgostoDocumento8 páginasModelo de Negocio Tu Tinte Venezuela - 12 de AgostoMarisol VillalobosAún no hay calificaciones

- Ejercicios de CostosDocumento101 páginasEjercicios de CostosLuis E. Camac SaavedraAún no hay calificaciones

- EF GT 2020-1 - VFDocumento7 páginasEF GT 2020-1 - VFJulio pcAún no hay calificaciones

- Evaluacion PARA CLASES Blackboard 2021 2Documento23 páginasEvaluacion PARA CLASES Blackboard 2021 202-AS-HU-JACKQUELINE GABRIELA ASUNCION QUIJADA GARCIAAún no hay calificaciones

- Documento de Aseguramiento y Fundamentos de Control (1069)Documento7 páginasDocumento de Aseguramiento y Fundamentos de Control (1069)Hasbeidy Andrea Sandoval CardenasAún no hay calificaciones

- TDR Estudio TopograficoDocumento7 páginasTDR Estudio TopograficoJean Ampuero CervantesAún no hay calificaciones

- Sección 23 de Niif para PymesDocumento3 páginasSección 23 de Niif para PymesDaniela BeltránAún no hay calificaciones

- Fase 2 Conceptos de Economia-Jose MIguel MoreraDocumento10 páginasFase 2 Conceptos de Economia-Jose MIguel MoreraDaniel RodriguezAún no hay calificaciones

- Nutresa - Eje Listo.Documento14 páginasNutresa - Eje Listo.paola OvalleAún no hay calificaciones

- Cap2 PoliticasDocumento6 páginasCap2 PoliticasEve MoralesAún no hay calificaciones

- Tipos de MercadotecniaDocumento1 páginaTipos de MercadotecniaAlejx Nava CruzAún no hay calificaciones

- Notas de Conta Sobre Propiedad, Planta y EquipoDocumento31 páginasNotas de Conta Sobre Propiedad, Planta y EquipoMelissa CeronAún no hay calificaciones

- Analisis Foda en Caso Practico de Una PymeDocumento15 páginasAnalisis Foda en Caso Practico de Una PymeJOHNMOR41Aún no hay calificaciones

- Caso Practico 2Documento2 páginasCaso Practico 2Clarkie KentAún no hay calificaciones

- GUIA DE PROCOMPITE (Tomateo)Documento52 páginasGUIA DE PROCOMPITE (Tomateo)Gilber Toimateo RiosAún no hay calificaciones

- B 39 Fortalecimiento Patrimonial CooperativoDocumento25 páginasB 39 Fortalecimiento Patrimonial CooperativoSandra RodríguezAún no hay calificaciones

- Movimiento Cuentas CostosDocumento4 páginasMovimiento Cuentas CostosLeonela MenoscalAún no hay calificaciones

- Entregable de Contabilidad FinancieraDocumento12 páginasEntregable de Contabilidad FinancieraAraceli F. QuuñonesAún no hay calificaciones

- Practica Calificada 04052021Documento6 páginasPractica Calificada 04052021CESAR ENRIQUE ARIAS ROCAAún no hay calificaciones

- Comp Implementar TPMDocumento2 páginasComp Implementar TPMCarlos DavalosAún no hay calificaciones

- Análisis FInanciero - Mauricio Peñaloza Prueba IndividualDocumento2 páginasAnálisis FInanciero - Mauricio Peñaloza Prueba IndividualMauricio PeñalozaAún no hay calificaciones

- Contabilidad de CostesDocumento225 páginasContabilidad de CostesPaula Alexandra TuculeanuAún no hay calificaciones