Documentos de Académico

Documentos de Profesional

Documentos de Cultura

Impuesto Sobre Sucesiones y Donaciones

Cargado por

Miguel Angel Palacios BlazquezTítulo original

Derechos de autor

Formatos disponibles

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoCopyright:

Formatos disponibles

Impuesto Sobre Sucesiones y Donaciones

Cargado por

Miguel Angel Palacios BlazquezCopyright:

Formatos disponibles

IMPUESTO SOBRE SUCESIONES Y DONACIONES

1. Naturaleza y objeto

Grava el incremento de capital obtenido bien mortis causa, bien a título gratuito.

Se trata de un impuesto directo, personal, subjetivo, progresivo y de devengo instantáneo.

2. Ámbito territorial. Residencia autonómica.

Impuesto estatal. Normativa estatal y gestión y recaudación cedido a las CCAA. Las CCAA tienen

competencias normativas sobre:

✓ Reducciones en la base imponible.

✓ Tarifa del impuesto.

✓ Cuantías y coeficientes del patrimonio preexistente.

✓ Deducciones y bonificaciones de la cuota.

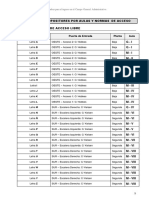

Heredero residente en Heredero no residente en

España España

Bienes situados en España.

Fallecido residente en Bienes universales.

UE/EEE → CCAA.

España CCAA residente fallecido.

No UE/EEE → Estatal.

Bienes universales. Bienes situados en España.

Fallecido residente en

CCAA mayor número de CCAA mayor número de

UE/EEE

bienes. bienes.

Fallecido residente fuera de Bienes universales. Bienes situados en España.

UE/EEE Estatal. Estatal.

3. Hecho imponible. Sujetos pasivos y responsables.

Adquisiciones mortis causa: Sucesiones. – Sujeto pasivo: Causahabientes. - Responsables:

Intermediarios financieros. Entidades de seguros. Mediadores. Funcionario que autoriza cambio

de sujeto pasivo.

Adquisiciones inter vivos a título lucrativo: Donaciones. – Sujeto pasivo: Donatario y el favorecido

por ellas.

Percepción de seguros de vida. – Sujeto pasivo: El beneficiario.

4. Supuestos de no sujeción

✓ Incrementos de patrimonio obtenidos por personas jurídicas.

✓ Premios obtenidos en juegos autorizados.

✓ Demás premios e indemnizaciones exoneradas del IRPF.

✓ Subvenciones, becas, premios, primas, gratificaciones y auxilios.

✓ Cantidades, prestaciones o utilidades entregadas por sociedades, empresas y demás

entidades a sus trabajadores, cuando deriven directa o indirectamente de un contrato de

trabajo.

✓ Cantidades entregadas en concepto de prestaciones percibidas por los beneficiarios de

planes y fondos de pensiones.

✓ Cantidades percibidas por un acreedor en cuanto beneficiario de un contrato de seguro

sobre la vida, celebrado con el objeto de garantizar el pago de una deuda anterior.

5. Base imponible

La base imponible de este impuesto será el valor neto de la adquisición individual del beneficiario,

entendiéndose como tal el valor real de los bienes y derechos minorado por las cargas y deudas

que fueran deducibles.

En el caso de las transmisiones mortis causa, se ha de adicionar en concepto de ajuar doméstico el

3% del valor de la herencia.

Existen tres partidas diferenciadas a deducir del valor bruto (masa hereditaria):

✓ Cargas o gravámenes: Impuestos directamente sobre el valor del bien, minorándolo.

✓ Deudas: Que consten en documento público o privado o reconocidas en sentencia judicial

firme.

✓ Gastos: Litigiosidad (siempre que sea en interés común de todos los herederos). De última

enfermedad del causante, acreditados y satisfechos por los herederos. Entierro y funeral.

6. Comprobación de valores

La administración podrá comprobar los valores declarados con los siguientes medios:

✓ Capitalización o imputación de rendimientos al porcentaje que la Ley de cada tributo

señale o estimación por los valores que figuren en los Registros oficiales de carácter fiscal.

✓ Precios medios de mercado.

✓ Cotizaciones en mercados nacionales y extranjeros.

✓ Dictamen de peritos de la administración.

✓ Tasa pericial contradictoria.

✓ Cualesquiera otros medios que específicamente se determinen en la Ley de cada tributo.

En caso de disconformidad, podrá solicitar una tasación pericial contradictoria, asignando un

perito propio. Si la diferencia entre ambas tasaciones es igual o inferior a 120.000 €, o al 10% de

dicha tasación, esta última servirá de base. En caso contrario, se designará un tercer perito por

parte de la administración que servirá como base del impuesto.

7. Base liquidable

Se obtendrá tras la aplicación de las reducciones pertinentes sobre la base imponible.

8. Reducciones

✓ Parentesco y minusvalía. Grupos de I a IV.

✓ Seguro de vida. Hasta un límite de 9K €.

✓ Multiplicidad de transmisiones. Cuando un bien fuera objeto de dos o más transmisiones

en menos de 10 años.

✓ Transmisión de la vivienda habitual. 95% hasta un límite de 122K €. (Mantener 10 años).

✓ Transmisión de empresa familiar. 95 % (mantener 10 años). En transmisiones inter vivos,

además, el donante tendrá 65 años o más y cesará en sus funciones de dirección, dejando

de percibir remuneración por ello.

✓ Bienes de interés histórico o cultural. 95%.

✓ Explotaciones agrarias prioritarias. 90 % inter vivos. 100 % cuando herede cónyuge

supérstite.

9. Calculo deuda tributaria

BASE IMPONIBLE * TARIFA IMPOSITIVA*COEFICIENTE MULTIPLICADOR = CUOTA INTEGRA

CUOTA INTEGRA – DEDUCCIÓN POR DOBLE IMPOSICIÓN = CUOTA DIFERENCIAL

Para evitar la doble imposición internacional, se permite deducir de la cuota integra la menor de

las dos cantidades siguientes:

✓ Impuestos similares en el extranjero.

✓ Cantidad que resulte de aplicar el tipo medio efectivo a los bienes y derechos en el

extranjero.

Ceuta y Melilla tienen bonificada en 50% de la cuota (100 % en grados I y II).

10. Devengo y prescripción

Mortis causa: Día del fallecimiento.

Inter vivos: Día en que se cause / celebre dicho acuerdo.

Ambos prescriben a los 4 años desde devengo.

11. Gestión del impuesto

Mortis causa: 6 meses.

Inter vivos: 30 días naturales.

En caso de litigios, se suspenderán dichos plazos.

Podrán solicitar la liquidación parcial del impuesto para cobrar parte de la herencia. Los pagos

tendrán la consideración de pagos a cuenta.

También podría gustarte

- Tema 3Documento3 páginasTema 3Odio 432Aún no hay calificaciones

- Tema 3.B. I. de Suces y DonacDocumento11 páginasTema 3.B. I. de Suces y Donacfermin bermudezAún no hay calificaciones

- Tema 7. Obligaciones Fiscales (II) IRPF e IS.Documento11 páginasTema 7. Obligaciones Fiscales (II) IRPF e IS.Sara PolainaAún no hay calificaciones

- Resumen 4UA IRPF DEFDocumento6 páginasResumen 4UA IRPF DEFsan lanAún no hay calificaciones

- Irpf 2023 Teoria 23 - 24Documento63 páginasIrpf 2023 Teoria 23 - 24Abderrahim ZineAún no hay calificaciones

- Empresa Y Adm. Ud.6: Irpf E Is (Obligaciones Fiscales Ii)Documento2 páginasEmpresa Y Adm. Ud.6: Irpf E Is (Obligaciones Fiscales Ii)mailjustforgames2022Aún no hay calificaciones

- Tecnica ImpositivaDocumento21 páginasTecnica ImpositivaBrenda BalboaAún no hay calificaciones

- Apuntes Derecho Financiero y Tributario IIDocumento57 páginasApuntes Derecho Financiero y Tributario IIangela ramirezAún no hay calificaciones

- IRPF (PRESENTACIONES) Completo2024Documento18 páginasIRPF (PRESENTACIONES) Completo2024Carmen Lillo RoAún no hay calificaciones

- Bloque I + IiDocumento37 páginasBloque I + IiCarmen Monzonis100% (1)

- Guión - ST EspañolDocumento4 páginasGuión - ST EspañolFabian CarrascoAún no hay calificaciones

- ZOOM 05/05 U14 - Impuesto A Las Ganancias LEY 20.628Documento66 páginasZOOM 05/05 U14 - Impuesto A Las Ganancias LEY 20.628Federico NxAún no hay calificaciones

- PrácticasDocumento54 páginasPrácticasireneAún no hay calificaciones

- Otras Obligaciones Tributarias Carlos Giovanni RodriguezDocumento143 páginasOtras Obligaciones Tributarias Carlos Giovanni RodriguezIvan D Vélez SAún no hay calificaciones

- Tablas Del IRPFDocumento6 páginasTablas Del IRPFIsabel Felipe LópezAún no hay calificaciones

- Apuntes IRPFDocumento88 páginasApuntes IRPFjose fernando antonelliAún no hay calificaciones

- Exposicion Grupo 4 Adm. TributariaDocumento31 páginasExposicion Grupo 4 Adm. Tributarialaury nicoleAún no hay calificaciones

- 2.0 - Impuesto Sobre La Renta (Irpf)Documento56 páginas2.0 - Impuesto Sobre La Renta (Irpf)Yago ViñasAún no hay calificaciones

- 2.0 - Impuesto Sobre La Renta (Irpf)Documento58 páginas2.0 - Impuesto Sobre La Renta (Irpf)Alba cl13Aún no hay calificaciones

- Leccià N VIII - IRPFDocumento87 páginasLeccià N VIII - IRPFEl espejo y yoAún no hay calificaciones

- Tributos NacionalesDocumento21 páginasTributos NacionalesAna Cristina PanaritoAún no hay calificaciones

- Renta VenezuelaDocumento9 páginasRenta VenezuelaMarianaFloresAún no hay calificaciones

- IRPFDocumento73 páginasIRPFjbernalbermudez100% (1)

- Primera UnidadDocumento3 páginasPrimera UnidadJose Luis Laura GutierrezAún no hay calificaciones

- Tema 2. IrpfDocumento77 páginasTema 2. IrpfacAún no hay calificaciones

- Declaracion de Los No ResidentesDocumento4 páginasDeclaracion de Los No Residentesbartolome garcia garciaAún no hay calificaciones

- Ade Esquemas Irpf 2019-2020Documento60 páginasAde Esquemas Irpf 2019-2020Maria Lucas RodriguezAún no hay calificaciones

- Impuestos - Primera ParteDocumento6 páginasImpuestos - Primera ParteAlexis PenayoAún no hay calificaciones

- Impostos PatrimonialsDocumento25 páginasImpostos PatrimonialsRut Alemany GarridoAún no hay calificaciones

- Tabla TributosDocumento7 páginasTabla TributosAndrea NuñezAún no hay calificaciones

- Impuesto Sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados - Junta de AndalucíaDocumento1 páginaImpuesto Sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados - Junta de AndalucíaJoseAún no hay calificaciones

- IrpfDocumento106 páginasIrpfmariareselAún no hay calificaciones

- Wuolah Free TributarioDocumento3 páginasWuolah Free Tributarioantoman1705Aún no hay calificaciones

- Wuolah Premium Sistema Tributario EspanolDocumento32 páginasWuolah Premium Sistema Tributario Espanolantoman1705Aún no hay calificaciones

- JHR - Presentación PN 2023 - CGRVDocumento188 páginasJHR - Presentación PN 2023 - CGRVYeimi GaitanAún no hay calificaciones

- Resumen Tributario Segundo ParcialDocumento15 páginasResumen Tributario Segundo ParcialBruno ZamparAún no hay calificaciones

- Guia IslrDocumento11 páginasGuia IslrAxel CabreraAún no hay calificaciones

- Impuesto A Las Ganancias y Sobre Los Bienes Personales. Curso Introducción Al Regimen ImpositivoDocumento50 páginasImpuesto A Las Ganancias y Sobre Los Bienes Personales. Curso Introducción Al Regimen ImpositivogustavolefosseAún no hay calificaciones

- 2-Guia 20 - Guía Impuesto Sobre SucesionesDocumento6 páginas2-Guia 20 - Guía Impuesto Sobre SucesionesIdeas CreativasAún no hay calificaciones

- Irpf Completo.Documento21 páginasIrpf Completo.cristina siverioAún no hay calificaciones

- PDF Sistemas Tributarios de America LatinaDocumento12 páginasPDF Sistemas Tributarios de America LatinaHarold RoqueAún no hay calificaciones

- Teoria IRPF 22 23Documento19 páginasTeoria IRPF 22 23Isabel Martin MesoneroAún no hay calificaciones

- Unidad IxDocumento34 páginasUnidad IxAmy Liz Guzmán PeñaAún no hay calificaciones

- Mi Liquidacion - Impuesto A Los Bienes Personales - Marianela LopezDocumento53 páginasMi Liquidacion - Impuesto A Los Bienes Personales - Marianela Lopezpablo23718Aún no hay calificaciones

- Impuesto A Las Ganancias Resumen 2023Documento3 páginasImpuesto A Las Ganancias Resumen 2023nostarriechtAún no hay calificaciones

- FiscaliaDocumento5 páginasFiscaliaCherry LiAún no hay calificaciones

- Tarea 03 Sobre Ipi TributacionDocumento8 páginasTarea 03 Sobre Ipi TributacionYolanda PeñaAún no hay calificaciones

- DERECHO TRIBUTARIO I (CÓDIGO TRIBUTARIO) - Semana 15 Derecho-Trbutario-InternacionalDocumento42 páginasDERECHO TRIBUTARIO I (CÓDIGO TRIBUTARIO) - Semana 15 Derecho-Trbutario-InternacionalRodrigoTaipe93Aún no hay calificaciones

- Los ImpuestosDocumento8 páginasLos ImpuestosVictoria Salas RugelAún no hay calificaciones

- Impuesto TeoriaDocumento13 páginasImpuesto TeoriaPaoo RibasAún no hay calificaciones

- Impuesto Del Patrimonio LauraDocumento3 páginasImpuesto Del Patrimonio LauraLaura Castellanos García-AlcaláAún no hay calificaciones

- Tarea 2 ImpuestosDocumento8 páginasTarea 2 ImpuestosSorangel MoyaAún no hay calificaciones

- Cuadernillo T y S 3roDocumento38 páginasCuadernillo T y S 3roNahu LuceroAún no hay calificaciones

- Ig - Fuente 4.01 Ámbito Espacial. Criterios de La Fuente y de La Residencia o DomicilioDocumento18 páginasIg - Fuente 4.01 Ámbito Espacial. Criterios de La Fuente y de La Residencia o DomicilioDavid FachinAún no hay calificaciones

- Ley de Impuesto Sobre La RentaDocumento26 páginasLey de Impuesto Sobre La RentaCarmen CaraballoAún no hay calificaciones

- Impuesto de Sucesiones y Donaciones. EsquemasDocumento58 páginasImpuesto de Sucesiones y Donaciones. EsquemasMonchi Rodriguez LirolaAún no hay calificaciones

- Taller de Imp Sobre La Renta Pers NaturalesDocumento7 páginasTaller de Imp Sobre La Renta Pers NaturalesHocha Hernandez PinedoAún no hay calificaciones

- Cap8 Muestra Portillo 8448160967Documento16 páginasCap8 Muestra Portillo 8448160967cortez FabioAún no hay calificaciones

- Plan - Actuación - 2021 - 2023 INEDocumento100 páginasPlan - Actuación - 2021 - 2023 INEMiguel Angel Palacios BlazquezAún no hay calificaciones

- Normativa CiteDocumento8 páginasNormativa CiteMiguel Angel Palacios BlazquezAún no hay calificaciones

- Plan - Actuacion - 2023 INEDocumento129 páginasPlan - Actuacion - 2023 INEMiguel Angel Palacios BlazquezAún no hay calificaciones

- Informe - Anual - 2022 INEDocumento22 páginasInforme - Anual - 2022 INEMiguel Angel Palacios BlazquezAún no hay calificaciones

- La Estructura de La AGEDocumento58 páginasLa Estructura de La AGEMiguel Angel Palacios BlazquezAún no hay calificaciones

- Iva (1) SolucionesDocumento3 páginasIva (1) SolucionesMiguel Angel Palacios BlazquezAún no hay calificaciones

- (Angoitia Grijalba, Miguel Tobes Portillo, PalomaDocumento218 páginas(Angoitia Grijalba, Miguel Tobes Portillo, PalomaMiguel Angel Palacios BlazquezAún no hay calificaciones

- Guia 07 PDFDocumento23 páginasGuia 07 PDFMiguel Angel Palacios Blazquez100% (1)

- SistemaTributarioEspañol MMDocumento388 páginasSistemaTributarioEspañol MMMiguel Angel Palacios BlazquezAún no hay calificaciones

- Iva (3) SolucionesDocumento3 páginasIva (3) SolucionesMiguel Angel Palacios BlazquezAún no hay calificaciones

- Irpf (4) EsquemasDocumento22 páginasIrpf (4) EsquemasMiguel Angel Palacios BlazquezAún no hay calificaciones

- Soluciones Irpf 1Documento14 páginasSoluciones Irpf 1Miguel Angel Palacios BlazquezAún no hay calificaciones

- Irpf (2) EsquemasDocumento9 páginasIrpf (2) EsquemasMiguel Angel Palacios BlazquezAún no hay calificaciones

- Admin Aprob 1p 20Documento6 páginasAdmin Aprob 1p 20Miguel Angel Palacios BlazquezAún no hay calificaciones

- 2021 11 17 ACUERDO Aprobados Tercer Ejercicio PlicasDocumento7 páginas2021 11 17 ACUERDO Aprobados Tercer Ejercicio PlicasMiguel Angel Palacios BlazquezAún no hay calificaciones

- Admin PlanoEnt distPrimerEjer PDFDocumento1 páginaAdmin PlanoEnt distPrimerEjer PDFMiguel Angel Palacios BlazquezAún no hay calificaciones

- Admin NotaInfo distPrimerEjer PDFDocumento2 páginasAdmin NotaInfo distPrimerEjer PDFMiguel Angel Palacios BlazquezAún no hay calificaciones

- Composicion Cite PDFDocumento4 páginasComposicion Cite PDFMiguel Angel Palacios BlazquezAún no hay calificaciones

- Números ÍndicesDocumento6 páginasNúmeros ÍndicesMiguel Angel Palacios BlazquezAún no hay calificaciones

- Composicion Cime PDFDocumento3 páginasComposicion Cime PDFMiguel Angel Palacios BlazquezAún no hay calificaciones

- Guia de TransparenciaDocumento25 páginasGuia de TransparenciaMiguel Angel Palacios BlazquezAún no hay calificaciones

- Anexo EcoicopDocumento271 páginasAnexo EcoicopMiguel Angel Palacios BlazquezAún no hay calificaciones

- 3.-Las Medidas de Posición en Distribuciones UnidimensionalesDocumento7 páginas3.-Las Medidas de Posición en Distribuciones UnidimensionalesMiguel Angel Palacios BlazquezAún no hay calificaciones

- Introducción A La ProbabilidadDocumento6 páginasIntroducción A La ProbabilidadMiguel Angel Palacios BlazquezAún no hay calificaciones

- Series TemporalesDocumento18 páginasSeries TemporalesMiguel Angel Palacios BlazquezAún no hay calificaciones

- Codigo Buenas Practicas Estadisticas EuropeasDocumento4 páginasCodigo Buenas Practicas Estadisticas EuropeasMiguel Angel Palacios BlazquezAún no hay calificaciones

- 4.-Las Medidas de Dispersión, de Concentración y de Forma en Una Distribución de Frecuencias UnidimensionalDocumento4 páginas4.-Las Medidas de Dispersión, de Concentración y de Forma en Una Distribución de Frecuencias UnidimensionalMiguel Angel Palacios BlazquezAún no hay calificaciones

- WHITE, LYNN - Tecnología Medieval y Cambio Social - Por Ganz1912Documento233 páginasWHITE, LYNN - Tecnología Medieval y Cambio Social - Por Ganz1912Miguel Angel Palacios BlazquezAún no hay calificaciones

- 2.-Distribuciones UnidimensionalesDocumento3 páginas2.-Distribuciones UnidimensionalesMiguel Angel Palacios BlazquezAún no hay calificaciones

- GUÍA de TP SISTEMAS DE PRÉSTAMOSDocumento15 páginasGUÍA de TP SISTEMAS DE PRÉSTAMOSmarkitos002Aún no hay calificaciones

- Los Principales Componentes Del Capital de Trabajo SonDocumento2 páginasLos Principales Componentes Del Capital de Trabajo SonElaIsamarCanalesFigueroaAún no hay calificaciones

- S11.s1 - Anualidades Vencidas I (TM)Documento6 páginasS11.s1 - Anualidades Vencidas I (TM)yampierAún no hay calificaciones

- Politica Monetaria MapaDocumento1 páginaPolitica Monetaria MapaAngie Daniela Moreno DiazAún no hay calificaciones

- Taller Estados FinancierosDocumento5 páginasTaller Estados FinancierosYilmarVallejo100% (1)

- Trabajo Nro 8Documento26 páginasTrabajo Nro 8Rojas JesusAún no hay calificaciones

- Casos de Dictamenes Lic. Oscar Aguilar Aug 22Documento3 páginasCasos de Dictamenes Lic. Oscar Aguilar Aug 22Rafael GarciaAún no hay calificaciones

- ReciboPago JIGF750609HCSMLR09 201901 10021302Documento1 páginaReciboPago JIGF750609HCSMLR09 201901 10021302pakotonesAún no hay calificaciones

- Los Mercaderes de VeneciaDocumento2 páginasLos Mercaderes de VeneciaPilar Falcon Gil0% (3)

- Clase Proyectos de Inversión-Inversion y Financiamiento-2019-1Documento39 páginasClase Proyectos de Inversión-Inversion y Financiamiento-2019-1dianira raquel cerquin huamanAún no hay calificaciones

- Razón Social Del Negocio KykDocumento7 páginasRazón Social Del Negocio KykKike LizarbeAún no hay calificaciones

- Cronograma de Aplicación de Las NIIFDocumento6 páginasCronograma de Aplicación de Las NIIFCesar Yvan Facundo PuellesAún no hay calificaciones

- 4 PetroperúDocumento15 páginas4 Petroperúleidy diazAún no hay calificaciones

- Oc1001231 IimmsaDocumento1 páginaOc1001231 IimmsaAugusto Brasil Ocampo MedinaAún no hay calificaciones

- Borme A 2022 235 46Documento13 páginasBorme A 2022 235 46IlecerAún no hay calificaciones

- Desarrollo de Casos de Tasa de DevaluacionDocumento3 páginasDesarrollo de Casos de Tasa de DevaluacionMaricielo MoriAún no hay calificaciones

- Descripcion Del CasoDocumento4 páginasDescripcion Del CasoMary Cielo NuñezAún no hay calificaciones

- Trabajo Investigacion Matematica FinacieraDocumento4 páginasTrabajo Investigacion Matematica FinacieraTatianaAún no hay calificaciones

- (Colección Economía y Empresa.) Cruz Rambaud, Salvador - Valls Martínez, María Del Carmen - Operaciones Financieras Avanzadas (2013, Ediciones Pirámide)Documento392 páginas(Colección Economía y Empresa.) Cruz Rambaud, Salvador - Valls Martínez, María Del Carmen - Operaciones Financieras Avanzadas (2013, Ediciones Pirámide)Santiago Lopez100% (1)

- Del Impuesto Bruto y La Base ImponibleDocumento6 páginasDel Impuesto Bruto y La Base ImponibleluzAún no hay calificaciones

- Nota IV - CONTA - NuevoDocumento2 páginasNota IV - CONTA - Nuevojosesitovelasco68Aún no hay calificaciones

- Registro Contable de Anticipo de ObraDocumento13 páginasRegistro Contable de Anticipo de ObraViky ReyesAún no hay calificaciones

- Caracteristicas Del Gasto PublicoDocumento5 páginasCaracteristicas Del Gasto PublicoLuisana OrdazAún no hay calificaciones

- Caso Practico - DD - Jj.anual 2018 ConsolidadoDocumento87 páginasCaso Practico - DD - Jj.anual 2018 ConsolidadoMilagros TuctoAún no hay calificaciones

- Boletin Informativo SPP-SNP 03-13-2Documento6 páginasBoletin Informativo SPP-SNP 03-13-2luizafoAún no hay calificaciones

- Abc Expo LiquidacionesDocumento8 páginasAbc Expo LiquidacionesDaniel MendozaAún no hay calificaciones

- Act#5 XRDocumento3 páginasAct#5 XRXiomara Reynoso100% (1)

- Tarea 3. AUDITORIADocumento4 páginasTarea 3. AUDITORIAJuanmaAún no hay calificaciones

- Cluster Maule ResumenDocumento28 páginasCluster Maule ResumenmapathiAún no hay calificaciones

- Extracto Recibo Crédito HipotecarioDocumento1 páginaExtracto Recibo Crédito Hipotecarionini johana100% (1)

- Estudio del Impuesto sobre la Renta. Personas morales 2017De EverandEstudio del Impuesto sobre la Renta. Personas morales 2017Calificación: 1 de 5 estrellas1/5 (1)

- Taller de prácticas fiscales 2016: ISR, IVA, IMSS, INFONAVITDe EverandTaller de prácticas fiscales 2016: ISR, IVA, IMSS, INFONAVITCalificación: 4.5 de 5 estrellas4.5/5 (3)

- Análisis práctico de ISR e IVADe EverandAnálisis práctico de ISR e IVACalificación: 4 de 5 estrellas4/5 (4)

- Estudio del Impuesto sobre la Renta. Personas morales 2019De EverandEstudio del Impuesto sobre la Renta. Personas morales 2019Aún no hay calificaciones

- Sueldos y salarios 2016: Personas físicas. Guía prácticaDe EverandSueldos y salarios 2016: Personas físicas. Guía prácticaCalificación: 5 de 5 estrellas5/5 (1)

- Estudio del Impuesto sobre la Renta. Personas físicas 2019De EverandEstudio del Impuesto sobre la Renta. Personas físicas 2019Aún no hay calificaciones

- Manual de Impuesto al Valor Agregado. Parte general 2018De EverandManual de Impuesto al Valor Agregado. Parte general 2018Calificación: 5 de 5 estrellas5/5 (3)

- Guía práctica fiscal ISR, IVA, IMSS e Infonavit 2016De EverandGuía práctica fiscal ISR, IVA, IMSS e Infonavit 2016Aún no hay calificaciones

- Taller de prácticas fiscales. ISR, IVA, IMSS, Infonavit 2019De EverandTaller de prácticas fiscales. ISR, IVA, IMSS, Infonavit 2019Calificación: 5 de 5 estrellas5/5 (1)

- Manual práctico de sociedades y asociaciones civiles 2019De EverandManual práctico de sociedades y asociaciones civiles 2019Aún no hay calificaciones

- Guía práctica de ISR. Personas físicas 2019De EverandGuía práctica de ISR. Personas físicas 2019Calificación: 4 de 5 estrellas4/5 (3)

- Tips fiscales: Aspectos relevantes que deben tener en cuenta las personas morales del régimen generalDe EverandTips fiscales: Aspectos relevantes que deben tener en cuenta las personas morales del régimen generalCalificación: 5 de 5 estrellas5/5 (2)

- Guía práctica fiscal. ISR, IVA, IMSS e Infonavit 2019De EverandGuía práctica fiscal. ISR, IVA, IMSS e Infonavit 2019Aún no hay calificaciones

- Guía práctica de ISR: Personas físicas 2017De EverandGuía práctica de ISR: Personas físicas 2017Calificación: 4 de 5 estrellas4/5 (2)

- Manual práctico de sociedades y asociaciones civiles 2016De EverandManual práctico de sociedades y asociaciones civiles 2016Calificación: 3 de 5 estrellas3/5 (1)

- Guía práctica de ISR. Personas morales 2016De EverandGuía práctica de ISR. Personas morales 2016Calificación: 5 de 5 estrellas5/5 (1)

- Taller de práctica fiscales 2017: ISR, IVA, IMSS, InfonavitDe EverandTaller de práctica fiscales 2017: ISR, IVA, IMSS, InfonavitCalificación: 3.5 de 5 estrellas3.5/5 (3)

- Compensación, acreditamiento y devolución de impuestos 2016De EverandCompensación, acreditamiento y devolución de impuestos 2016Calificación: 5 de 5 estrellas5/5 (3)

- Sueldos y salarios. Personas físicas. Guía práctica 2018De EverandSueldos y salarios. Personas físicas. Guía práctica 2018Aún no hay calificaciones

- UF0343 - Retribuciones salariales, cotización y recaudaciónDe EverandUF0343 - Retribuciones salariales, cotización y recaudaciónAún no hay calificaciones

- Beneficios que se contienen en las disposiciones fiscales: Análisis práctico 2015De EverandBeneficios que se contienen en las disposiciones fiscales: Análisis práctico 2015Aún no hay calificaciones

- Escuelas. Tratamiento fiscal, laboral y de seguridad social 2017De EverandEscuelas. Tratamiento fiscal, laboral y de seguridad social 2017Calificación: 2 de 5 estrellas2/5 (1)

- Estudio del impuesto sobre la renta. Personas fisicas 2016De EverandEstudio del impuesto sobre la renta. Personas fisicas 2016Aún no hay calificaciones