Documentos de Académico

Documentos de Profesional

Documentos de Cultura

CP-118 2

Cargado por

mariajose.quinodozDerechos de autor

Formatos disponibles

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoCopyright:

Formatos disponibles

CP-118 2

Cargado por

mariajose.quinodozCopyright:

Formatos disponibles

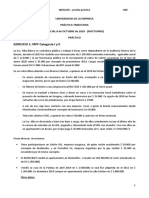

2.

Ejercicio práctico personas humanas

2.1 Enunciado

Datos personales

Contribuyente

Julián Álvarez

Estado civil: casado

CUIT: 20-22223455-6

Grupo familiar

Esposa:

Sofía Amigo. Profesional que trabaja en relación de dependencia. Percibió ingresos por $ 1.269.000. La

Sra. Amigo no ha computado la deducción impositiva por hijo, de corresponder.

Hijos:

Josefina Álvarez. Estudiante universitaria. Cumplió 18 años el 23/07/2020. No trabaja ni ha tenido in-

gresos en el año.

Gonzalo Álvarez. Estudiante de nivel medio. 16 años. Trabaja en una cadena de restaurantes de co-

midas rápidas, su sueldo bruto es de $ 258.000,- anuales, habiendo laborado durante todo el año

calendario.

Micaela Álvarez. Estudiante de nivel primario. 7 años. No posee ingresos.

Madre:

Lucía Domínguez de Álvarez, viuda, jubilada que percibe anualmente un haber bruto de $267.200.

Actividades

ÖÖ Profesional independiente

ÖÖ Trabaja en relación de dependencia

ÖÖ Actividad comercial (explotación unipersonal)

ÖÖ Alquiler de un inmueble

ÖÖ Participación en sociedad (director de S.A.)

Ingresos y Egresos del período fiscal 2020

Alquiler de inmueble

ÖÖ Alquila un departamento ubicado en el barrio de Recoleta, Capital Federal. El contrato de locación

fue celebrado el 01/11/2018 por el término de 24 meses por $20.000,- mensuales pagaderos del

01 al 05 de cada mes. Recibió como garantía el equivalente al importe de un mes de alquiler. Al

31/12/2020 el inquilino adeuda los últimos dos meses de contrato (septiembre y octubre de 2020).

Fecha de adquisición: 20/02/2014

Valor de adquisición: $300.000,-

Valuación fiscal al 31/12/2017: $90.000,- (el edificio representa un 80%)

Valuación fiscal al 31/12/2020: $ 116.500,-

Ejercicio práctico personas físicas 59

Los gastos a cargo del propietario son los siguientes:

• Impuestos y tasas: $17.800,-, están pendientes de pago las cuotas 5 y 6 de ABL por un total

de $2.000,-.

• El locatario tomó a su cargo los gastos de mantenimiento del inmueble que según comproban-

tes fueron de $12.600,- en el año.

• El locador efectúa la deducción de gastos reales.

El locatario realizó una mejora por $116.000,- que consistió en el reciclado de un baño y la cocina

del inmueble, que fue finalizada y habilitada el 01/12/2018, el costo de la misma fue abonado ínte-

gramente por este sin percibir indemnización de la locadora.

Colocación de capitales

ÖÖ Es accionista de El Cometa S.A., sociedad que cierra su ejercicio económico el 31/12 de cada año. En

la asamblea de accionistas celebrada el 15/04/2020 se resolvió la distribución de dividendos corres-

pondientes al cierre de ejercicio 31/12/2019, cuyo monto para el Sr. Álvarez totalizó los $ 375.000,

los que fueron puestos a disposición y cobrados el 24/05/2020.

La firma efectuó la correspondiente retención del impuesto de $ 26.250 (7%).

ÖÖ Vendió durante el ejercicio U$S 3.700 en $220.150,- y compró, por esa suma, acciones de El Cometa

S.A. a un accionista que se retiró de la sociedad. La contribuyente sigue el criterio FIFO para imputar

el costo de la moneda extranjera.

ÖÖ En octubre de 2019 efectuó un préstamo a su hermana por $150.000; la devolución del préstamo

se pactó en 15 cuotas mensuales de $10.000,- a pagar a partir de noviembre de 2019. Durante 2020

percibió la totalidad de las cuotas que vencieron durante el período. En la operación no fueron

pactados intereses.

ÖÖ Vendió la totalidad de las acciones que poseía de la empresa El Ñoqui S.A. -sociedad que cotiza

en bolsa a través de la Comisión Nacional de Valores (CNV)- en la suma de $87.100,- con fecha

27/04/2020.

ÖÖ Posee una empresa unipersonal. Véanse los datos de la misma en planilla - Anexo I.

ÖÖ El saldo de su caja de ahorros en pesos del Banco Ciudad es de $ 76.283,-. Los intereses acredita-

dos en cuenta durante el año 2020 totalizan los $ 3.428,60,-

ÖÖ El 01/01/2020 constituye un plazo fijo en pesos en el Banco Ciudad por $ 87.100,- a 30 días. El mon-

to de intereses devengados es de $ 4.295,-.

ÖÖ En Febrero de 2020 compra 200 acciones USA a U$S 10 por acción. Tipo de cambio vendedor vi-

gente al momento de la compra $ 61,45/U$S.

El Sr. Álvarez vende en diciembre de 2020 la totalidad de las acciones a un precio total de venta de

U$S 2.200. Tipo de cambio comprador aplicable al momento de la venta $ 83,16/U$S.

60 Ejercicio práctico personas físicas

Director de sociedad

ÖÖ El 15/04/2020 la asamblea de accionistas de El Cometa S.A. le asignó individualmente $250.000 de

honorarios por el ejercicio finalizado el 31/12/2019, que no fueron acreditados en su cuenta particu-

lar. El cobro se produjo el 24/05/2020, y se le practicó una retención de $45.557,30,- según la RG

AFIP Nº 830/00.

El balance de la sociedad, por el ejercicio finalizado el 31/12/2019 arrojaba un resultado positivo.

Los honorarios asignados al Sr. Álvarez no exceden el tope establecido en el artículo 91 inc.i) LIG,

siendo totalmente deducibles en el balance impositivo de la sociedad.

Ejercicio de la profesión

ÖÖ Actividad independiente

Honorarios facturados y percibidos durante el período:

Concepto $

Honorarios facturados 2020 305.500,00

Honorarios cobrados 2020 278.200,00

Honorarios facturados en 2019 y cobrados en 2020 48.100,00

A través del cobro de honorarios sufrió retenciones del impuesto a las ganancias por $20.500,-

El contribuyente utiliza un área de su casa habitación como estudio para el ejercicio de su profe-

sión, por lo tanto aplica una proporción de los gastos generados en el domicilio (20%).

Abonó suscripciones de actualización profesional por $4.550,-

Todos los gastos fueron abonados en el 2020.

Durante 2020 vendió su automóvil personal (no afectado a la actividad), en $174.000,- y adquirió

un nuevo vehículo en $1.049.200,-. Valuación del nuevo vehículo según DNRPAyCP y micrositio de

AFIP al 31/12/2020, $1.378.800,- (Disposición DN 165/2020 DNRPA).

ÖÖ Trabajo en relación de dependencia. Percibió sueldos conforme la planilla - Anexo II.

Otros datos:

ÖÖ Inmuebles

Casa habitación y estudio:

Ubicación: Belgrano, CABA

Fecha de adquisición: 15/02/2015

Valor de adquisición: $900.000,-

Valuación fiscal al 31/12/2017: $210.000,- (el terreno representa un 30%)

Valuación fiscal al 31/12/2020: $ 271.590,-

Afecta un 20% del inmueble a su actividad profesional independiente.

Ejercicio práctico personas físicas 61

Los gastos anuales ascienden a:

Concepto $

Teléfono 3.120,00

Luz 3.120,00

Internet 1.560,00

Gas 2.340,00

Agua 1.092,00

ABL 1.560,00

Total 12.792,00

Casa de recreo / veraneo:

Ubicación: Pinamar, Pcia. de Buenos Aires

Fecha de adquisición: 15/05/2015

Valor de adquisición: $325.000,-

Valuación fiscal al 31/12/2017: $90.000,- (el edificio representa un 70%)

Base imponible del impuesto inmobiliario al 31/12/2017: $60.000,-

Valuación fiscal al 31/12/2020: $116.390,- (el edificio representa un 70%)

Base imponible del impuesto inmobiliario al 31/12/2020: $ 77.598

El inmueble es ocupado por el propietario y su familia un mes de verano, el valor locativo es de

$30.000,- mensuales.

Los gastos ascienden a $6.500,- y los impuestos y totalizaron el valor de $1.950, ambos calculados

en función del tiempo de ocupación del inmueble (1 mes).

ÖÖ Automóviles

Al 31/12/2019

Renault MEGANE II 2.0 16V PRIVILEGE Mod. 2011

Fecha de adquisición: 28/06/2011

Valor de adquisición: $52.000,-

Al 31/12/2020

Renault DUSTER PH2 EXPRESSION 2.0 4X4 Mod. 2020

Fecha de adquisición: 26/02/2020

Valor de adquisición: $1.049.200,-

Valuación s/RNPACP al 31/12/2020: $1.378.800,-1

ÖÖ Moneda extranjera, dólares

Año de Adquisición U$S Cotización $2,3

2016 9.000,00 15,20

2017 7.800,00 17,55

Cotización del dólar estadounidense tipo comprador al 31/12/2019: $59,69 y al 31/12/2020: $83,95.

1

Según Disposición DN 165/2020 DNRPA y valuación de micrositio de AFIP para el período fiscal 2020.

2

Datos que surgen de los comprobantes de compra.

3

Las adquisiciones fueron realizadas con posterioridad a las restricciones para la compra de moneda extranjera con la finalidad

de ser atesorada conforme las normas del BCRA.

62 Ejercicio práctico personas físicas

ÖÖ Empleada doméstica

La empleada de su casa particular trabaja 20 horas a la semana en tareas generales. Respecto de los

períodos involucrados, el Sr. Álvarez abonó en término los aportes de la seguridad social:

Importe mensual Importe total

Períodos

Contribuciòn abonado4

Diciembre 2019 $ 57,55 $ 57,55

Enero a Noviembre 2020 $ 86,97 $ 956,67

TOTAL ANUAL $ 1014,22

Los importes mensuales acordados para la prestación de dicho servicio –abonados durante el ejerci-

cio– fueron de:

Períodos Importes mensuales Subtotal

Diciembre 2019/Febrero 2020 $ 9.500,00- $ 28.500,00,-

Marzo y Abril 2020 $ 11.000,00 $ 22.000,00

Mayo a Noviembre 2020 $ 13.000,00 $ 91.000,00

SAC 1ra. Cuota 2020 $ 6.500,00 $ 6.500,00

SAC 2da. Cuota 2020 $ 6.500,00 $ 6.500,00

Plus Vacacional 5

No corresponde

TOTAL ANUAL $ 154.500,00

ÖÖ Caja de ahorros

El saldo de su caja de ahorros al 31/12/2019 era de $58.679,- y al 31/12/2020 de $76.283,-

Situación Patrimonial

2019 2020

Disponibilidades

Dinero en efectivo 48.930,00 63.609,00

Caja de Ahorro $ 58.679,00 76.283,00

Moneda extranjera 273.690,00 217.450,00

Plazo fijo ($) 0,00 0,00

Inmuebles

Departamento Recoleta 300.000,00 300.000,00

Departamento Recoleta Mejora 116.000,00 116.000,00

Casa de Veraneo en Pinamar 325.000,00 325.000,00

Casa en Belgrano -CABA 900.000,00 900.000,00

4

Fuente www.afip.gov.ar

5

Si bien corresponde el pago remuneración por adelantado de los días correspondientes al período vacacional, no se prevé el

pago de un plus, tal como se calcula por la LCT.

Ejercicio práctico personas físicas 63

2019 2020

Automotores

Renault Megane Mod. 2011 52.000,00 0,00

Renault Duster Mod. 2020 0,00 1.049.200,00

Acciones y participaciones empresarias

El Cometa S.A. 175.000,00 395.150,006

El Ñoqui SA 52.000,00 0,00

Explotación unipersonal 7

239.640,00 481.450,00

Créditos

Alquileres no cobrados de septiembre y octubre/2020 0,00 40.000,00

Préstamo a hermana 130.000,00 10.000,00

Honorarios profesionales a cobrar 48.100,00 27.300,00

Retenciones del IG de cuarta categoría (honor. prof) 0,00 20.500,00

Retenciones del IG de cuarta categoría (remun. relac. dpcia) 70.401,16 171.327,58

Retenciones del IG de cuarta categoría (honor director) 17.490,00 45.557,30

Retención del IG Dividendos “El Cometa S.A.” 0,00 26.250,00

Retenciones del IG 2019 136.458,46 0,00

Ant. del imp. a las ganancias 2020 0,00 85.874,42

Ant. del imp. a las ganancias 2019 153.291,81 0,00

Ant. del imp. s/ los Bs. Pers. 2020 0,00 3.512,05

Ant. del imp. s/ los Bs. Pers. 2019 0,00 0,00

Otros bienes - Bienes del hogar

Computadoras 0,00 10.000,00

Instalaciones y muebles y útiles 0,00 8.000,00

Deudas

Depósito en garantía de alquiler 0,00 -7.800,00

Deuda ABL cuota 5 y 6/2020 0,00 -2.000,00

Total 3.096.680,43 4.362.663,35

Datos Complementarios

Cuota médico asistencial 71.200,00 Corresponde a la contratación

de un plan de medicina prepaga

para el Sr. Álvarez.

Honorarios médicos no sujetos a reintegro 8.000,00 Kinesiología para el Sr. Álvarez.

Bienes personales período fiscal 2019 (según DDJJ anterior)

Total de bienes 3.170.682,42

Mínimo no imponible 2.000.000,00

Total de bienes sujetos a imposición 1.170.682,42

Impuesto determinado – 0.50% 5.853,41

6

La participación en El Cometa SA según el F. 899 del año 2020 asciende a $405.000.

7

Según carga del aplicativo.

64 Ejercicio práctico personas físicas

Anticipos 0,00

Impuesto ingresado 5.853,41

Anticipos ingresados período fiscal 2020*

Agosto – 2020 1.170,69

Octubre – 2020 1.170,68

Diciembre – 2020 1.170,68

Febrero – 2021 1.170,68

Abril – 2021 1.170,68

Total 5.853,41

Ganancias período fiscal 2019 (según DDJJ anterior)

Ganancia neta 2.371.956,64

Ganancia neta sujeta a impuesto 1.710.542,09

Impuesto determinado 531.618,92

Retenciones y pagos a cuenta 136.458,46

Anticipos 306.583,63

Impuesto a ingresar 88.576,83

Base de cálculo para determinación de anticipos período 2020

Ganancia neta 2.371.956,64

Deducciones personales computables

período 2020 **

Mínimo no imponible - 123.861,17

Hija Josefina Álvarez (7 meses) - 33.969,05

Hija Micaela Álvarez - 58.232,65

Deducción especial - 594.533,62

Ganancia neta sujeta a impuesto 1.561.360,15

Impuesto determinado 449.707,65

Retenciones y pagos a cuenta -306.583,63

Base de cálculo Anticipos 2020 143.124,02

** Conforme disposiciones RG AFIP Nº 4.522.

Ejercicio práctico personas físicas 65

Anticipos ingresados período fiscal 2020

Agosto – 2020 28.624,82

Octubre – 2020 28.624,80

Diciembre – 2020 28.624,80

Febrero - 2021 28.624,80

Abril – 2021 28.624,80

Total 143.124,02

Autónomos

Ha pagado durante el año 2020 la suma de $159.560,07 (Categoría V), correspondiente a los períodos

diciembre 2019 a noviembre 2020. El período diciembre 2019 fue abonado durante enero 2020.

Índice de Precios al Consumidor (IPC)

El Índice de Precios al Consumidor nivel general (IPC) suministrado por el INDEC, considerando el

período diciembre de 2017 a diciembre de 2020 es de 3,0921.

Asimismo, se brinda la siguiente información relativa al IPC:

Mes IPC

Dic-19 283,4442

Mar-20 305,5515

Sep-20 346,6207

Nov-20 371,0211

Dic-20 385,8826

Nota: El presente ejercicio se resolvió teniendo en cuenta la normativa publicada en el Boletín Oficial hasta el 17/05/2021.

66 Ejercicio práctico personas físicas

Anexo I - Explotación unipersonal

Se dedica a la comercialización al por menor de artículos de grifería. Desarrolla su actividad en un in-

mueble alquilado.

No confecciona estados contables.

Con relación al ejercicio 2020, se dan las condiciones para la aplicación del ajuste por inflación impo-

sitivo.

De acuerdo con la información suministrada, se obtienen los siguientes datos:

PATRIMONIO AL 31/12/2019 31/12/2020

ACTIVO

Disponibilidades 21.760,00 28.280,00

Créditos

Deudores varios 31.600,00 41.080,00

Deudores en gestión judicial 1.280,00 1.660,00

Otros créditos

Cuenta particular (a) 75.000,00 135.000,00

Anticipo compra Bienes de Uso 0,00 79.000,00

Bienes de Cambio

Mercadería de reventa 136.000,00 176.800,00

Bienes de uso

Muebles y Útiles 19.500,00 45.700,00

Amortizac. Acum. -3.900,00 -8.470,00

Total Activo 281.240,00 499.050,00

PASIVO

Deudas comerciales 5.600,00 5.600,00

Deudas bancarias 14.000,00 12.000,00

Gratificaciones a pagar (b) 22.000,00 0,00

Total Pasivo 41.600,00 17.600,00

TOTAL CAPITAL AFECTADO 239.640,00 481.450,00

(a) Corresponde a retiros efectuados por el Sr. Álvarez para gastos personales.

Con relación al año 2020, el retiro se efectuó por $ 60.000 en el mes de septiembre.

(b) Se cancelaron luego del plazo para presentar la dd.jj.

Datos adicionales

Ventas 1.604.000,00

Compras 413.400,00

Ejercicio práctico personas físicas 67

Gastos atribuibles

Alquiler inmueble 240.000,00

Gastos de publicidad 24.862,00

Gastos de librería y embalaje 5.988,00

Sueldos y cargas sociales 137.440,00

Otros gastos 6.110,00

Total 414.400,00

Se realizan todas las ventas al contado, en efectivo.

La mercadería en stock corresponde a compras realizadas en el último mes.

Bienes de uso afectados a la actividad:

Fecha Valor Vida útil %

adquisición origen asignada afectación

Muebles de oficina 01/09/2018 19.500,00 10 100

Muebles de oficina (c) 31/03/2020 26.200,00 10 100

Total 45.700,00

(c) La compra de muebles de oficina se efectuó al contado.

El 18/11/2020 se abona un anticipo, también en efectivo, que congela precio, para la futura compra de

Notebooks, por $79.000.

No realizó aportes de dinero a la empresa en el transcurso del año 2020.

(d) Situación patrimonial

Exposición Aplicación Web

PATRIMONIO AL 31/12/2019 31/12/2020 31/12/2019 31/12/2020

ACTIVO

Disponibilidades 21.760,00 28.280,00 21.760,00 28.280,00

Créditos

Deudores varios 31.600,00 41.080,00 31.600,00 41.080,00

Deudores en gestión judicial 1.280,00 1.660,00 1.280,00 1.660,00

Otros créditos

Cuenta particular (a) 75.000,00 135.000,00 75.000,00 135.000,00

Anticipo compra Bienes de Uso 0,00 79.000,00 0,00 79.000,00

Bienes de Cambio

Mercadería de reventa 136.000,00 176.800,00 136.000,00 176.800,00

Bienes de uso

Muebles y Útiles 19.500,00 45.700,00 19.500,00 45.700,00

Amortizac. Acum. -3.900,00 -8.470,00

Total Activo 281.240,00 499.050,00 285.140,00 507.520,00

68 Ejercicio práctico personas físicas

Exposición Aplicación Web

PATRIMONIO AL 31/12/2019 31/12/2020 31/12/2019 31/12/2020

PASIVO

Deudas comerciales 5.600,00 5.600,00 5.600,00 5.600,00

Deudas bancarias 14.000,00 12.000,00 14.000,00 12.000,00

Gratificaciones a pagar (b) 22.000,00 0,00 22.000,00 0,00

Total Pasivo 41.600,00 17.600,00 41.600,00 17.600,00

TOTAL CAPITAL AFECTADO 239.640,00 481.450,00 243.540,00 489.920,00

(e) Ajuste por inflación impositivo

El ajuste por inflación impositivo del ejercicio anterior ascendió a $72.314,57 negativo, de los cuales

solo pudo computar 1/6 en dicho ejercicio quedando una base de 5/6 partes sobre los $72.314,57 que

impactará en ejercicios futuros, a razón de $12.052,43 por ejercicio:

Ejercicio Imputación Importe Concepto

2020 2/6 12.052,43 Pérdida

2021 3/6 12.052,43 Pérdida

2022 4/6 12.052,43 Pérdida

2023 5/6 12.052,43 Pérdida

2024 6/6 12.052,43 Pérdida

Nota: La diferencia de valores entre la situación patrimonial contable expuesta y la presentada en el aplicativo difiere por apli-

cación de la RG DGI 2527.

ABC de Consultas y Respuestas Frecuentes AFIP.

ID 5197542 - Evento 1688 - EL SISTEMA NO RESTA LAS AMORTIZACIONES ACUMULADAS A LOS VALORES DE INICIO DE LOS BIE-

NES DE USO DECLARADOS EN PARTICIPACIÓN EN EMPRESAS - 3º CATEGORÍA.19/04/2007 0:00

A los efectos del Impuesto a las Ganancias, los bienes serán expuestos a su valor histórico y no a valor residual.

Por tanto, la incidencia de la amortización del ejercicio se deberá indicar en la pantalla Otros conceptos que justifican eroga-

ciones y/o aumentos patrimoniales dentro del directorio Justificación Variaciones Patrimoniales.

Anexo II de la RG AFIP 2218/07 y RG DGI 2527/85 - art. 2 y 3.

Fuente: CIT AFIP.

Ejercicio práctico personas físicas 69

ANEXO II - Planilla de Retenciones Ganancias 4ta. Categoría

ENERO FEBRERO MARZO ABRIL MAYO

Sueldo Bruto 145.000,00 145.000,00 145.000,00 145.000,00 145.000,00

SAC PROPORCIONAL 12.083,33 12.083,33 12.083,33 12.083,33 12.083,33

PLUS VACACIONAL 1.318,18 1.318,18 1.318,18 1.318,18

Total Remuneraciones 157.083,33 158.401,52 158.401,52 158.401,52 158.401,52

Jubilación 11 % * 17.279,17 17.424,17 17.424,17 17.424,17 17.424,17

Ley 19.032 3 % * 4.712,50 4.752,05 4.752,05 4.752,05 4.752,05

Obra Social 3 % * 4.712,50 4.752,05 4.752,05 4.752,05 4.752,05

Total retenciones 26.704,17 26.928,26 26.928,26 26.928,26 26.928,26

Sueldo neto de retenciones 130.379,17 131.473,26 131.473,26 131.473,26 131.473,26

Sueldo neto acumulado 130.379,17 261.852,42 393.325,68 524.798,94 656.272,20

Deducciones

Ganancia no imponible 10.321,76 20.643,53 30.965,29 41.287,06 51.608,82

Cargas de familia

Cónyuge 0 - - - - -

Hijos 2 9.705,44 19.410,88 29.116,33 38.821,77 48.527,21

Deduccion especial 49.544,47 99.088,94 148.633,40 198.177,87 247.722,34

Total deducciones 69.571,67 139.143,35 208.715,02 278.286,70 347.858,37

Ganancia neta sujeta

60.807,49 122.709,08 184.610,66 246.512,24 308.413,83

a impuesto acumulada

Impuesto Determinado 13.328,64 26.996,45 40.664,27 54.332,08 67.999,89

Impuesto mes anterior -13.328,64 -26.996,45 -40.664,27 -54.332,08

Retención de ganancias

13.328,64 13.667,81 13.667,81 13.667,81 13.667,81

del mes

(*) Base imponible máxima primer párrafo del art. 9 de la L. 24.241

Enero a febrero 2020 (Res. ANSeS 279/19) $ 159.028,80

Marzo a Mayo 2020 (Res. ANSeS 76/20) $ 173.945,70

Junio a Agosto 2020 (Res. ANSeS 167/20) $ 184.591,18

Septiembre a Noviembre 2020 (Res. ANSeS 325/20) $ 198.435,52

Diciembre 2020 (Res. ANSeS 433/20) $ 208.357,30

70 Ejercicio práctico personas físicas

JUNIO JULIO AGOSTO SEPTIEMBRE OCTUBRE NOVIEMBRE DICIEMBRE TOTAL ANUAL

145.000,00 145.000,00 145.000,00 145.000,00 145.000,00 145.000,00 145.000,00 1.740.000,00

12.083,33 12.083,33 12.083,33 12.083,33 12.083,33 12.083,33 12.083,33 145.000,00

1.318,18 1.318,18 1.318,18 1.318,18 1.318,18 1.318,18 1.318,18 14.500,00

158.401,52 158.401,52 158.401,52 158.401,52 158.401,52 158.401,52 158.401,52 1.899.500,00

17.424,17 17.424,17 17.424,17 17.424,17 17.424,17 17.424,17 17.424,17 208.945,00

4.752,05 4.752,05 4.752,05 4.752,05 4.752,05 4.752,05 4.752,05 56.985,00

4.752,05 4.752,05 4.752,05 4.752,05 4.752,05 4.752,05 4.752,05 56.985,00

26.928,26 26.928,26 26.928,26 26.928,26 26.928,26 26.928,26 26.928,26 322.915,00

131.473,26 131.473,26 131.473,26 131.473,26 131.473,26 131.473,26 131.473,26 1.576.585,00

787.745,45 919.218,71 1.182.165,23 1.313.638,48 1.445.111,74 1.576.585,00

1.050.691,97 1.576.585,00

61.930,59 72.252,35 82.574,11 92.895,88 103.217,64 113.539,41 123.861,17 123.861,17

- - - - - - - -

58.232,65 67.938,09 72.790,81 77.643,53 82.496,25 87.348,98 92.201,70 92.201,70

297.266,81 346.811,28 396.355,74 445.900,21 495.444,68 544.989,15 594.533,62 594.533,62

417.430,04 487.001,72 551.720,67 616.439,62 681.158,58 745.877,53 810.596,48 810.596,48

370.315,41 432.217,00 498.971,30 565.725,60 632.479,91 699.234,21 765.988,52 765.988,52

81.667,70 95.335,51 110.507,67 125.679,82 135.330,30 156.027,67 171.327,58 171.327,58

-67.999,89 -81.667,70 -95.335,51 -110.507,67 -125.679,82 -135.330,30 -156.027,67

13.667,81 13.667,81 15.172,15 15.172,15 9.650,48 20.697,37 15.299,92 171.327,58

Sugerencia: a los fines de profundizar el tema de la aplicación del régimen de retención, se

sugiere consultar el Cuaderno Profesional Nro. 110 “Régimen de retención del Impuesto a las

Ganancias sobre rentas del trabajo personal en relación de dependencia, jubilaciones y pensio-

nes, etc.” – EDICON y las Reuniones Científicas y Técnicas disponibles en video y material para

su descarga disponibles en http://z0723.cponline.org.ar:8080/ofercap/anteriores#

Ejercicio práctico personas físicas 71

2.2 Determinación y cálculo del Impuesto a las Ganancias

2.2.1 Primera categoría

Fuente argentina Referencia legislación

Departamento Recoleta

Alquileres devengados 200.000,00 (a) LIG 44 a)

Mejoras 52.727,27 (b) LIG 44 c) - DRLIG 110; 230

Gastos reales de mantenimiento 12.600,00 (c) LIG 44, d); DRLIG 110 d)

a cargo del inquilino

Amortización inmueble y mejora -7.377,78 (d) LIG 86 f); 87 - DRLIG 111, 206 a 208

Impuestos reales a cargo del -17.800,00 (e) LIG 86 a) - DRLIG 111

propietario

Gastos reales de mantenimiento -12.600,00 (f) LIG 44, d); DRLIG 110 d)

a cargo del inquilino

Impuesto sobre los bienes personales -967,53 (g) LIG 86 a) - DRLIG 111

Total 226.581,96

Casa Pinamar

Alquileres presuntos 30.000,00 (h) LIG 44 f); 45 - DRLIG 107; 110 b)

Impuestos y tasas -1.950,00 LIG 86 a) - DRLIG 111

Gastos de mantenimiento reales -6.500,00 LIG 89

Amortización inmueble -379,17 (i) LIG 86 f); 87 - DRLIG 111; 206 a 208

Impuesto sobre los bienes persona- -61,92 (j) LIG 86 a) - DRLIG 111

les

Total 21.108,92

Total fuente argentina 247.690,88

Rentas de la primera categoría:

Las rentas de primera categoría se encuentran enunciadas en el artículo 44 de la LIG. Para dichas ren-

tas, el criterio de imputación aplicable es por lo devengado, de acuerdo con lo enunciado por el artículo

24 inciso b) del mismo cuerpo legal.

Resultan de aplicación las deducciones generales del artículo 83 y las deducciones especiales de todas

las categorías, contempladas en el artículo 86 de la LIG.

Por otra parte, las deducciones especiales de la primera categoría se encuentran definidas en el artículo

89 del mismo cuerpo normativo.

72 Ejercicio práctico personas físicas

(a) Si bien se encontraban pendientes de cobro para el Sr. Álvarez los alquileres de los meses de septiembre y

octubre de 2020, dado que se trata de una renta de la primera categorìa, que se imputa por el criterio de lo de-

vengado, corresponde computar como ganancia gravada los 10 meses del ejercicio fiscal 2020 (período enero a

octubre de 2020).

Total de meses según contrato 24,00

Fecha de inicio de contrato 1/11/18

Total meses ejercicio fiscal 2020 10,00

Valor de alquiler mensual 20.000,00

Ganancia computable: 20,000*10 200.000,00

(b) Constituye renta gravada el valor de las mejoras introducidas en los inmuebles, por los inquilinos, que consti-

tuyan un beneficio para el propietario y en la parte en que éste no se encuentre obligado a indemnizar.

Son consideradas mejoras y por ende no resulta procedente computarlas como gastos las erogaciones que no

constituyan reparaciones ordinarias de mantenimiento del bien.

En ese sentido, se presume que revisten el carácter de mejoras cuando su importe, en el ejercicio de la habilita-

ción, supere el 20% del valor residual del bien.

Fecha de habilitación de la mejora 1/12/18

Meses faltantes para la finalización del contrato

2018 0

2019 12

2020 10

22 meses

116,000/22 meses = 5,272,73

Ganancia computable (5,272,73 * 10 meses) 52,727,27

(c) Los artículos 44 inciso d) LIG y el 110 inciso d) DRLIG expresan que constituyen renta gravada la contribución

inmobiliaria y otros gravámenes o gastos que el inquilino hubiera tomado a su cargo.

(d) Corresponde amortizar el inmueble desde el inicio del trimestre del ejercicio calendario en el cual se produjo

la afectación.

La mejora se amortizará en el lapso de vida útil que reste al inmueble a partir del ejercicio de habilitación de las

mismas.

Según planilla Bienes Personales

Amortización Inmueble 4.800,00

Amortización Mejora 2.577,78

Total amortización 7.377,78

(e) Tales gastos resultan deducibles íntegramente al aplicar el contribuyente el sistema de gastos reales.

Si por el contrario, hubiera optado por el método de gastos presuntos, únicamente podría deducir el 5% sobre la

renta bruta del inmueble. .

(f) Del mismo modo que en el punto precedente, dichos gastos resultan deducibles íntegramente.

(g) El impuesto sobre los bienes personales devengado por el ejercicio fiscal 2020, en la porción correspondiente

al valor impositivo computable del bien generador de la ganancia gravada resulta computable, de acuerdo con los

preceptos de los artículos referenciados.

Según planilla Bienes Personales

Total bien afectado 389.133,44

Año 2020

Total de bienes 3.978.318,69

Porcentaje atribuible 9,78%

Impuesto determinado 9.891,59

Impuesto deducible 967,53

Ejercicio práctico personas físicas 73

(h) El artículo 44 f) establece como renta el valor locativo computable por los inmuebles que sus propietarios

ocupen para recreo o veraneo. Consecuentemente, deberá practicarse un prorrateo de los gastos en función del

tiempo efectivamente ocupado (1 mes en el ejercicio bajo análisis).

(i) Valor de ingreso al patrimonio 325.000,00

% Edificio 70%

Valor atribuible al edificio 227.500,00

% Amortización 2%

Amortización anual 4.550,00

Meses ocupados 1,00

Amortización computable (4.550/12*1) 379,17

(j) Total bien afectado 298.837,50

Total de bienes 3.978.318,69

Porcentaje atribuible 7,51%

Impuesto determinado 9.891,59

Impuesto deducible anual 743,02

Impuesto deducible a computar (743,02/12*1) 61,92

2.2.2 Segunda categoría

Fuente No Exento / No Referencia

Gravado

argentina computable alcanzado legislación

Intereses presuntos

Préstamo a la hermana (a) 0,00 LIG 52 - DRLIG 125

Resultado compra-venta de acciones

El Ñoqui SA (b) 35.100,00 LIG 2, 26 u)

Intereses plazo fijo - Banco (c) 4.295,00 LIG 26 h)

Ciudad

Diferencia de cambio

Moneda extranjera (d) 163.910,00 LIG 2, 26 t)

Interés Caja de Ahorro - (e) 3.428,60 LIG 26 h)

Banco Ciudad

Total fuente argentina 206.733,60

Rentas de la segunda categoría:

Las rentas de esta categoría se encuentran definidas en el artículo 48 LIG. El criterio de imputación es

por lo percibido, conforme el artículo 24 del mismo cuerpo legal, con algunas excepciones.

Los dividendos de acciones o utilidades distribuidas por los sujetos del artículo 73 de la ley y los inte-

reses o rendimientos de Títulos, bonos, cuotapartes de fondos comunes de inversión y demás valores

se imputarán en el ejercicio en que hayan sido: (l) puestos a disposición o pagados, lo que ocurra

primero; o (ll) capitalizados, siempre que los valores prevean pagos de intereses o rendimientos en

plazos de hasta un año.

Respecto de valores que prevean plazos de pago superiores a un año, la imputación se realizará de

acuerdo con su devengamiento en función del tiempo.

Resultan de aplicación las deducciones generales del artículo 83 de la LIG como así tambièn las de-

74 Ejercicio práctico personas físicas

ducciones comunes a todas las categorías descriptas en el artículo 86 de la LIG.

Por su parte, las deducciones especiales de la segunda categoría son enumeradas por el artículo 90

de dicha norma legal.

(a) Préstamo hermana Al 31/12/2019 Al 31/12/2020

01/10/2019 150.000,00 130.000,00 10.000,00

En la causa “María C. Díaz de Elíades - CN Fed. Cont. Adm. - Sala I - 28/4/81”, la alzada ha entendido que no co-

rrespondía aplicar la presunción del artículo 52 de la ley al tratarse de un préstamo entre familiares.

No obstante ello se destaca que la jurisprudencia ha ido estableciendo nuevas exigencias al tratarse de esta clase

de operaciones. Así en la causa Rohn SRL - TFN - Sala B - 21/08/2002, el organismo jurisdiccional ha establecido

que en el supuesto de préstamos entre ascendientes y descendientes o personas vinculadas por un grado muy

próximo de parentesco, a falta de instrumentos públicos o instrumentos privados con fecha cierta que acrediten el

préstamo, para demostrar la realidad del mismo ha de probarse por otros medios de prueba la secuencia comple-

ta de la operatoria, en cuyos pasos deben intervenir al respecto de uno la documental o instrumentos cuya fecha

resulte demostrada. Es decir, debe acreditarse la titularidad de los fondos en cabeza de quien presta, su entrega

al deudor, la aplicación de los mismos por parte de este y, si fuere del caso, su posterior restitución.

Es decir, debe acreditarse la titularidad de los fondos en cabeza de quien presta, su entrega al deudor, la aplica-

ción de los mismos por parte de este y si fuere del caso, su posterior restitución.

(b) Valor de venta 87.100,00

Costo de adquisición -52.000,00

Resultado de la venta - Exento 35.100,00

El artículo 26 inciso u) exime del impuesto a los resultados provenientes de operaciones de compraventa de accio-

nes obtenidos por personas humanas residentes, siempre que esas operaciones no resulten atribuibles a sujetos

comprendidos en los incisos d) y e) y en el último párrafo del artículo 53 de la ley; en la medida en que se trate

de una colocación con oferta pública con autorización de la CNV; entre otros.

(c) La Ley Nº 27.541 deja sin efecto el artículo 95 de la ley -a partir del período fiscal 2020- que establecía un

impuesto cedular para los intereses de depósitos bancarios, entre otros, reestableciéndose en consecuencia la

exención para los mismos contemplada en el inciso h) del artículo 26 de la ley.

(d) Conforme el artículo 11 de la RG DGI Nº 2927, la tenencia de moneda extranjera debe estar siempre valuada en

cabeza de la persona humana - no empresa - a su valor de adquisición.

Por otra parte, el artículo 26 inciso t) de la LIG establece una exención para las diferencias de cambio.

Moneda extranjera

Año de Compra Venta Total Cotización Al Compra Venta Al Precio de Diferencia

U$S

Adquisición en U$S en U$S U$S $ 31/12/19 de ME de ME 31/12/20 venta de cambio

2016 9.000 3.700 5.300 15,20 136.800 56.240 80.560 220.150 163.910

2017 7.800 7.800 17,55 136.890 136.890

16.800 3.700 13.100 273.690 56.240 217.450 220.150 163.910

(e) Los intereses en caja de ahorros se encuentran exentos del gravamen conforme el artículo 26 inciso h) de la ley.

Ejercicio práctico personas físicas 75

2.2.3 Tercera categoría

Referencia

Fuente argentina

legislación

Explotación unipersonal LIG 53 d)

Ventas 1.604.000,00 LIG 55

Costo de mercaderías vendidas -372.600,00 (a) LIG 55

Gastos devengados -414.400,00 (b) LIG 86; 91

Amortizaciones -4.570,00 (c) LIG 88

Valuación bienes de cambio - (d) LIG 56

Resultado por exposición a la inflación (1/6) -7.493,60 (e) LIG Título VI

Resultado por exposición a la inflación (2/6

-12.052,43

año anterior)

Bienes personales -1.197,07 (f) LIG 86 a)

Total fuente argentina 791.686,90

Rentas de la tercera categoría:

Las rentas de la tercera categoría se encuentran enunciadas en el artículo 53 de la LIG. En dicha categoría, resulta

de aplicación el concepto “teoría del balance”, a través de la cual constituyen rentas todos los rendimientos, rentas,

beneficios o enriquecimientos obtenidos por los responsables del artículo 73 de la LIG y todos los que deriven de

las demás sociedades, o de empresas o explotaciones unipersonales indicados en el artículo 53 de la norma legal,

cumplan o no con los requisitos de la “teoría de la fuente” definida por el artículo 2, inciso 2 del texto legal.

Conforme el artículo 24 de idéntico texto legal, el criterio de imputación es por lo devengado.

Resultan de aplicación las deducciones generales del artículo 83 de la ley, y los gastos comunes a todas las cate-

gorías comprendidos en el artículo 86.

El artículo 91 de la LIG define a las deducciones especiales de la tercera categoría.

.

(a) Existencia inicial 136.000,00

Compras 413.400,00

Existencia final -176.800,00

CMV 372.600,00

(b) Alquiler inmueble 240.000,00

Gastos de publicidad 24.862,00

Gastos de librería y embalaje 5.988,00

Sueldos y cargas sociales 137.440,00

Otros gastos 6.110,00

Total 414.400,00

(c) Amortización bienes de uso

Resultan deducibles del resultado impositivo de la tercera categoría las amortizaciones por desgaste y agotamien-

to, como así también las pérdidas por desuso, con la limitación contemplada en el inciso l) del artículo 92 de la

ley (automóviles que no encuadran dentro del concepto de “utilitarios”).

Tratándose de los bienes muebles amortizables, pueden computarse dentro del costo los gastos incurridos con

motivo de la compra o instalación. Por el contrario, no deben incluirse los intereses reales o presuntos de la opera-

ción, ni las diferencias de cambio resultantes.

76 Ejercicio práctico personas físicas

Amort. Amort.

Fecha Valor Vida útil % Amortización

Acum. Acum.

adquisición origen asignada afectación período

inicio cierre

Muebles 01/09/2018 19.500,00 10 100 3.900,00 1.950,00 5.850,00

de oficina

Muebles 31/03/2020 26.200,00 10 100 0,00 2.620,00 2.620,00

de oficina

45.700,00 3.900,00 4.570,00 8.470,00

(d) No corresponde practicar ajuste de valuación en función de las disposiciones del art. 56 de la LIG.

(e) * AJUSTE ESTÁTICO - FASE I

1. DETERMINACIÓN DEL ACTIVO COMPUTABLE

Activo impositivo total al inicio de ejercicio - 31/12/2019 281.240,00

Menos:

Activos no computables

Cuenta particular (a) Anexo I) 75.000,00

Muebles de oficina (19.500,00 - 3.900,00) 15.600,00

Total 90.600,00 -90.600,00

Activo impositivo computable al inicio de ejercicio - 31/12/2019 190.640,00

1.1 COMPOSICIÓN DEL ACTIVO COMPUTABLE

Disponibilidades 21.760,00

Deudores varios 31.600,00

Deudores en gestión judicial 1.280,00

Mercaderías de reventa 136.000,00

Total activo computable 190.640,00

2. DETERMINACIÓN DEL PASIVO COMPUTABLE

Pasivo impositivo total al inicio de ejercicio - 31/12/2019 41.600,00

Menos:

Pasivos no computables

Gratificaciones a pagar (b) Anexo I) 22.000,00 -22.000,00

Pasivo impositivo computable al inicio de ejercicio - 31/12/2019 19.600,00

2.1 COMPOSICION DEL PASIVO COMPUTABLE

Deudas comerciales 5.600,00

Deudas bancarias 14.000,00

Total pasivo computable 19.600,00

3. DETERMINACIÓN DEL CAPITAL EXPUESTO AL INICIO DE EJERCICIO - 31/12/2019

Activo computable 190.640,00

Pasivo computable -19.600,00

Capital expuesto al inicio de ejercicio 171.040,00

Tratándose del ajuste estático, a los fines de determinar el resultado por el capital expuesto al inicio de ejercicio

(Resultado Fase I), debe aplicarse el índice que contempla los efectos de la inflación de punta a punta, es decir,

31/12/2019 al 31/12/2020:

Ejercicio práctico personas físicas 77

Coeficiente: IPC Dic-20 -1 385,8826 -1 = 1,3614 0,3614

IPC Dic-19 283,4442

Capital expuesto al inicio de ejercicio * 0,3614 = Resultado Fase I

171.040 * 0,3614 = = 61.813,86

Los $ 61.813,86 constituyen un ajuste negativo dado que el activo computable resulta superior al pasivo compu-

table.

** AJUSTE DINÁMICO - FASE II

1. DETERMINACIÓN DE AJUSTES POSITIVOS

* Retiro imputable cuenta particular (a) Sept-20 60.000,00

Coeficiente: IPC Dic-20 -1 385,8826 -1 = 0,1133

IPC Sept-20 346,6207

60.000 * 0,1133 = 6.796,23

** Compra muebles de oficina (c ) Mar-20 26.200,00

Coeficiente: IPC Dic-20 -1 385,8826 -1 = 0,2629

IPC Mar-20 305,5515

26.200 * 0,2629 = 6.888,12

*** Anticipo que congela precio (c ) Nov-20 79.000,00

Coeficiente: IPC Dic-20 -1 385,8826 -1 = 0,0401

IPC Nov-20 371,0211

79.000 * 0,0401 = 3.167,90

Total ajustes positivos 16.852,25

Aclaración: en el presente ejercicio no se han planteado supuestos que dieran lugar a ajustes negativos dentro de

la Fase II. De existir ellos, debieran netearse de los ajustes positivos, a los fines de determinar el resultado final

de esa Fase.

*** DETERMINACIÓN DEL RESULTADO POR EXPOSICIÓN A LA INFLACIÓN

Resultado Ajuste estático (Fase I) - Ajuste negativo -61.813,86

Resultado Ajuste dinámico (Fase II) - Ajustes positivos 16.852,25

Resultado por Exposición a la Inflación - Pérdida -44.961,61

**** DIFERIMIENTO DEL RESULTADO POR EXPOSICIÓN A LA INFLACIÓN

Conforme la modificación introducida por la Ley Nº 27.541, la imputación del resultado por exposición a la inflación

correspondiente al primer y segundo ejercicio iniciado a partir del 01/01/2019, debe imputarse 1/6 en ese período

fiscal, y los 5/6 restantes, en partes iguales, en los cinco períodos fiscales inmediatos siguientes.

78 Ejercicio práctico personas físicas

Ejercicio Cierre Imputación Importe Concepto

2020 31/12/2020 1/6 -7.493,60 Pérdida

2021 31/12/2021 2/6 -7.493,60 Pérdida

2022 31/12/2022 3/6 -7.493,60 Pérdida

2023 31/12/2023 4/6 -7.493,60 Pérdida

2024 31/12/2024 5/6 -7.493,60 Pérdida

2025 31/12/2025 6/6 -7.493,61 Pérdida

-44.961,61

(f) Total bien afectado 481.450,00

Año 2020

Total de bienes 3.978.318,69

Porcentaje atribuible 12,10%

Impuesto determinado 9.891,59

Impuesto deducible 1.197,07

2.2.4 Cuarta categoría

Fuente argentina Referencia legislación

Honorarios profesionales

Ingresos percibidos

Percibidos año 2020 278.200,00 (a) LIG 24 b); 82 f)

Percibidos año 2019 48.100,00 326.300,00 LIG 24 b); 82 f)

Gastos pagados

Gastos varios s/detalle -2.558,40 (b) LIG 83

Suscripciones -4.550,00 LIG 83

Impuesto sobre los bienes - (c) -7.108,40 LIG 86 a)

personales

Deducciones

Amortización inmueble -2.520,00 (d) -2.520,00 LIG 86 f); 87 - DRLIG

206 a 208

Remuneraciones relación dependencia

Sueldos brutos 1.899.500,00 LIG 24 b); 82 b)

Deducciones previsionales -322.915,00 1.576.585,00 LIG 85 d) y g)

Honorarios director

Computables 250.000,00 250.000,00 LIG 24 b); 82 f); 91 i) -

DRLIG 69

DRLIG 222; 223

Total fuente argentina 2.143.256,60

Ejercicio práctico personas físicas 79

Rentas de la cuarta categoría:

Las rentas de la cuarta categoría se encuentran enunciadas en el artículo 82 de la LIG. Conforme el

artículo 24 del mimso texto legal, el criterio de imputación es por lo percibido.

Resultan de aplicación las deducciones generales del artículo 83 de la LIG y los gastos comunes a todas

las categorías, los cuales se encuentran contenidos en el artículo 86 del mismo cuerpo normativo.

(a) Honorarios facturados 2020 305.500,00

Pendientes de cobro a 12/2020 -27.300,00

Honorarios percibidos 278.200,00

(b) Concepto $ 20%

Teléfono 3.120,00 624,00

Luz 3.120,00 624,00

Internet 1.560,00 312,00

Gas 2.340,00 468,00

Agua 1.092,00 218,40

ABL 1.560,00 312,00

Total 12.792,00 2.558,40

(c) Dado que el Sr. Álvarez utiliza un área de su casa habitación como estudio para el ejercicio de su profesión,

y que la misma no resultó alcanzada en el impuesto sobre los bienes personales respecto del periodo fiscal 2019,

no corresponde efectuar deducción de impuesto alguna.

(d) Según planilla Bienes Personales

Amortización Inmueble 12.600,00

Amortización Inmueble computable - 20% 2.520,00

2.2.5 Determinación del Impuesto

Fuente Fuente Referencia

argentina extranjera legislación

Primera Categoría 247.690,88 -

Segunda Categoría - -

Tercera Categoría 791.686,90 -

Cuarta Categoría 2.143.256,60 -

Resultado Neto 3.182.634,38 - 3.182.634,38

Deducciones generales

Jubilación Autónomos -159.560,07

Servicio doméstico -123.861,17 (a) Ley 26.063;

RG 3693

Cuotas médico- -71.200,00 (b) LIG 85 g);

asistenciales

Honorarios médicos -3.200,00 (c) LIG 85 g)

Ganancia neta 2.824.813,14 LIG 23

Deducciones personales

Ganancia no imponible -123.861,17 LIG 30

Cargas de familia

Esposa - Sofía Amigo - (d)

80 Ejercicio práctico personas físicas

Hija - Josefina Álvarez - deducible -33.969,05 (e) LIG 30; 31

hasta julio/2020

Hijo - Gonzalo Álvarez - no deducible - (f) LIG 30; 31

Hija - Micaela Álvarez - deducible -58.232,65 LIG 30; 31

Otras cargas - Lucía Domínguez de (g) LIG 30; 31

Álvarez - no deducible

Deducción especial -594.533,62 LIG 30

Ganancia neta sujeta a impuesto 2.014.216,66 LIG 23

Impuesto determinado 608.207,43 (h)

Anticipos -143.124,02

Retenciones -237.384,88 (i)

Saldo a ingresar 227.698,53

(a) Importe anual abonado por servicios prestados (ver enunciado) 154.500,00

Aportes y contribuciones abonados por Sr. Álvarez (ver enunciado) 1.014,22

Total abonado 155.514,22

Importe máximo a deducir (Tope) 123.861,17

No deducible 31.653,05

(b) Ganancia neta antes deducción 2.899.213,14

Tope 5% 144.960,66

Importe abonado: 71.200 71.200,00

Importe deducible: 71.200,00

(c) Gastos médicos pagados 8.000,00

Límite 40% 3.200,00

Ganancia neta antes deducción 2.899.213,14

Tope 5% 144.960,66

Deducible 3.200,00

No deducible 4.800,00

(d) La esposa no resulta deducible por el Sr. Álvarez ya que sus ingresos percibidos superan al mínimo no imponi-

ble.

(e) De acuerdo con la RG AFIP Nº 4286, la deducción será computada al 100% por el Sr. Álvarez habida cuenta que

su esposa no ha computado deducción impositiva alguna por hijo durante el período fiscal 2020.

Conforme el artículo 30 LIG los hijos resultan computables cuando son menores a 18 años.

Tratándose de Josefina Álvarez, quien cumplió los 18 años en Julio de 2020, debe realizarse una proporción hasta

el mes en que se produce la baja como carga de familia, inclusive.

$58.232,65/ 12 meses * 7 meses = $ 33.969,05

(f) El hijo Gonzalo Álvarez -si bien resulta menor a los 18 años- no resulta deducible impositivamente, al haber

percibido ingresos en 2020 que superan al mínimo no imponible.

(g) La madre del Sr. Álvarez - Lucía Domínguez de Álvarez - no es una carga de familia deducible impositivamente,

en virtud de la reforma introducida a la ley del impuesto a las ganancias por la Ley Nº 27.346 (B.O.27/12/2016).

(h) Una vez determinada la ganancia neta sujeta a impuesto, a los fines de determinar el impuesto, deben proceder

a aplicar la escala comprendida en el artículo 94 de la ley.

Ejercicio práctico personas físicas 81

(i) Retención Honorarios Directorio El Cometa S.A. 45.557,30

Retenciones actividad profesión liberal 20.500,00

Retenciones trabajo relación de dependencia 171.327,58

237.384,88

2.2.5.1 Impuestos cedulares

La reforma fiscal de la Ley Nº 27.430 (B.O. 29/12/2017) ha introducido cambios relevantes en la estruc-

tura del impuesto a las ganancias de personas humanas y sucesiones indivisas, creándose impuestos

cedulares sobre ganancias de fuente argentina provenientes de activos financieros, así como también

para la venta de inmuebles y derechos sobre inmuebles.

Con la reforma introducida por la Ley Nº 27.541 (B.O. 23/12/2019) se revierten gran parte de los hechos

imponibles incorporados mediante la Ley Nº 27.430. En particular, el artículo 32 de dicha ley deroga a

partir del período fiscal 2020 los artículos 95 y 96 de la ley, los cuales se refieren al impuesto cedular

sobre los rendimientos financieros.

Por su parte, el artículo 34 de la Ley Nº 27.541 modifica el último párrafo del inciso u) del artículo 26

de la ley, ampliando las exenciones que resulten aplicables en la enajenación de títulos valores.

En el mismo sentido, el artículo 33 de la norma legal antes mencionada reestablece exenciones, sus-

tituyendo el inciso h) del artículo 26 del texto legal, referidas a intereses de plazos fijos en moneda

nacional sin cláusula de ajuste en entidades financieras del país, títulos públicos y obligaciones nego-

ciables con oferta pública.

En cuanto a los resultados provenientes de rendimientos de fuente extranjera, los mismos tributan

por el régimen general de la escala del artículo 94 de la ley.

Fuente Fuente

Argentina Extranjera Referencia

Concepto

Dividendos Residual legislación

7% 15%

Distribución de Dividendos - El Cometa S.A. (a) 375.000,00 LIG 49,97

Venta de acciones USA (b) 16.632,00 LIG 94, 30 párrafo

(no es impuesto

cedular,es

impuesto global)

Total ingresos 375.000,00 16.632,00

Impuesto sobre Bienes Personales (c) 0 0

Total egresos 0 0

Resultado neto 375.000,00 16.632,00

Deducción especial impuesto cedular

Resultado sujeto a impuesto 375.000,00 16.632,00

Quebranto específico

Impuesto determinado 26.250,00 2.494,80

(a) Dividendos gravados al 7% conforme reforma efectuada por Ley Nº 27.430, dado que se trata de

un ejercicio iniciado a partir del 01/01/2018. Consecuentemente, no corresponde la aplicación del im-

puesto de igualación. La retención del impuesto de $ 26.250 ha sido efectuada conforme disposiciones

RG AFIP Nº 4.478, teniendo el carácter de impuesto ingresado.

Contra el impuesto determinado, se detraerá la retención practicada de $ 26.250, calculada en base a

la alícuota del 7%, por lo que el saldo a ingresar será $ 0,00.

82 Ejercicio práctico personas físicas

(b) Valor de compra - U$S 2.000,00

Tipo de cambio vendedor al momento de la compra 61,45

Precio de compra - $ 122.900,00

Una vez determinado el precio de compra, se procederá a determinar el resultado gravado por sustrac-

ción del primero al precio de venta.

Precio de venta - U$S 2.200,00

Precio de compra - U$S 2.000,00

Resultado - U$S 200,00

Tipo de cambio comprador al momento de la venta 83,16

Resultado gravado - ganancia 16.632,00

(c) El impuesto sobre los bienes personales abonado por el período 2019 no presenta vinculación con

los activos generadores de renta gravada, analizados en las líneas previas.

2.2.6 Justificacion patrimonial

Exposición Aplicativo Web

Columna I Columna II Columna I Columna II

Patrimonio al inicio 3.096.680,43 3.100.580,43

Patrimonio al cierre 4.362.663,35 4.371.133,35

Resultado del ejercicio 2.824.813,14 2.824.813,14

1a Categoría

Mejoras 52.727,27 52.727,27

Amortización inmueble Recoleta 7.377,78 7.377,78

Impuesto sobre los bienes personales 967,53 967,53

devengado - Recoleta

Impuesto sobre los bienes personales 61,92 61,92

devengado - Pinamar

Amortización inmueble Pinamar 379,17 379,17

Alquiler presunto Pinamar 30.000,00 30.000,00

2a Categoría

Interés plazo fijo - Banco Ciudad 4.295,00 4.295,00

Diferencia de cambio - venta dólares 163.910,00 163.910,00

Interés caja de ahorros - Banco Ciudad 3.428,60 3.428,60

3a Categoría

Amortización bienes afectados a la actividad - 4.570,00

Impuesto sobre los Bienes Personales devengado 1.197,07 1.197,07

Resultado por exposición a la inflación (1/6) 7.493,60 7.493,60

Resultado por exposición a la inflación (2/6 año 12.052,43 12.052,43

anterior)

Ejercicio práctico personas físicas 83

4a Categoría

Amortización bienes afectados a la actividad 2.520,00 2.520,00

Honorarios profesionales a cobrar 2019 48.100,00 48.100,00

Honorarios profesionales a cobrar 2020 27.300,00 27.300,00

Otros

Resultado venta rodado 122.000,00 122.000,00

(precio venta - costo original)

Honorarios médicos no deducibles 4.800,00 4.800,00

Empleada doméstica - conceptos no deducibles 31.653,05 31.653,05

Ganancias 2019 - Impuesto determinado 531.618,92 531.618,92

IBP 2019 - Impuesto determinado 5.853,41 5.853,41

Resultado compra venta de acciones El Ñoqui SA 35.100,00 35.100,00

Ingresos de dividendos de El Cometa SA - 375.000,00 375.000,00

impuesto cedular

Venta de acciones USA - impuesto cedular (**) 43.420,00 43.420,00

Consumo 1.660.580,66 1.660.580,66

Total 6.727.996,66 6.727.996,66 6.736.466,66 6.736.466,66

(**) Costo computable 166.320,00

Costo histórico 122.900,00

Diferencia de cambio 43.420,00

Exposición Aplicación Web

Patrimonio al 31/12 2019 2020

2019 2020

Disponibilidades

Dinero en efectivo 48.930,00 63.609,00 48.930,00 63.609,00

Caja de Ahorro $ 58.679,00 76.283,00 58.679,00 76.283,00

Moneda extranjera 273.690,00 217.450,00 273.690,00 217.450,00

Plazo fijo ($) 0,00 0,00 0,00 0,00

Inmuebles

Departamento Recoleta 300.000,00 300.000,00 300.000,00 300.000,00

Departamento Recoleta Mejora 116.000,00 116.000,00 116.000,00 116.000,00

Casa de Veraneo en Pinamar 325.000,00 325.000,00 325.000,00 325.000,00

Casa en Belgrano - CABA 900.000,00 900.000,00 900.000,00 900.000,00

Automotores

Renault MEGANE II 2.0 16V PRIVILEGE M. 2011 52.000,00 0,00 52.000,00 0,00

Renault Duster PH2 Expression 2.0 4x4 M. 2020 0,00 1.049.200,00 0,00 1.049.200,00

Acciones y participaciones empresarias

El Cometa SA 175.000,00 395.150,00 175.000,00 395.150,00

El Ñoqui SA 52.000,00 0,00 52.000,00 0,00

Explotación unipersonal 239.640,00 481.450,00 243.540,00 489.920,00

Créditos

Alquileres no cobrados de septiembre y 0,00 40.000,00 0,00 40.000,00

octubre/2020

Préstamo a hermana 130.000,00 10.000,00 130.000,00 10.000,00

84 Ejercicio práctico personas físicas

Exposición Aplicación Web

Patrimonio al 31/12 2019 2020

2019 2020

Créditos (cont.)

Honorarios profesionales a cobrar 48.100,00 27.300,00 48.100,00 27.300,00

Retenciones del IG de cuarta categoría (honor. 0,00 20.500,00 0,00 20.500,00

prof)

Retenciones del IG de cuarta categoría (remun. 70.401,16 171.327,58 70.401,16 171.327,58

relac. dpcia)

Retenciones del IG de cuarta categoría (honor. 17.490,00 45.557,30 17.490,00 45.557,30

director)

Retención del IG Dividendos “El Cometa S.A.” 0,00 26.250,00 0,00 26.250,00

Retenciones del IG 2019 136.458,46 0,00 136.458,46 0,00

Ant. del imp. a las ganancias 2020 0,00 85.874,42 0,00 85.874,42

Ant. del imp. a las ganancias 2019 153.291,81 0,00 153.291,81 0,00

Ant. del imp. s/ los Bs. Pers. 2020 0,00 3.512,05 0,00 3.512,05

Ant. del imp. s/ los Bs. Pers. 2019 0,00 0,00 0,00 0,00

Otros bienes - bienes del hogar

Computadoras 0,00 10.000,00 0,00 10.000,00

Instalaciones y muebles y útiles 0,00 8.000,00 0,00 8.000,00

Deudas

Depósito en garantía de alquiler 0,00 -7.800,00 0,00 -7.800,00

Deuda ABL cuota 5 y 6/2020 0,00 -2.000,00 0,00 -2.000,00

Total 3.096.680,43 4.362.663,35 3.100.580,43 4.371.133,35

2.3 Determinación y cálculo del Impuesto sobre los Bienes Personales

A los efectos de determinar la gravabilidad de los bienes y su valor impositivo, deben considerarse los

artículos 19 y 22 de la ley del impuesto sobre los bienes personales, respectivamente.

Los bienes en el exterior se encuentran comprendidos por los artículos 20 y 23 de la ley.

De igual modo, las exenciones se encuentran enunciadas en el artículo 21 del mismo cuerpo legal.

Para el período fiscal 2020, el mínimo no imponible contemplado en el artículo 24 de la ley es de

$2.000.000.

El artículo 25 de la ley establece las alícuotas aplicables, las que procederán sobre el excedente una

vez detraído el mínimo no imponible.

De acuerdo con la reforma de la Ley Nº 27.541 y el Decreto Nº 99/2019, se han establecido alícuotas

diferenciales que gravan a los bienes en el exterior.

Esas alícuotas no se aplicarán en la medida en que se repatrien bienes del exterior que representen al

menos el 5% de los bienes mantenidos en el exterior al 31/12/2020. Esos bienes repatriados deberán

mantenerse en una cuenta bancaria local hasta el 31/12/2021.

Ejercicio práctico personas físicas 85

2.3.1 Bienes en el país

86 Ejercicio práctico personas físicas

Ejercicio práctico personas físicas 87

88 Ejercicio práctico personas físicas

Ejercicio práctico personas físicas 89

2.3.2 Determinacion del impuesto - Bienes en el país

TOTAL DE BIENES DEL PAÍS 3.978.318,69

Mínimo no imponible 2.000.000,00

Total bienes gravados 1.978.318,69

Alícuota (art. 25 LBP) 0,50%

Impuesto determinado 9.891,59

Anticipos ingresados 0,00

Saldo a ingresar 9.891,59

(a) 90.000 * 3,0921 = 278.289,00

(b) 210.000 * 3,0921 = 649.341,00

A partir del período fiscal 2019 no resultan alcanzados por el impuesto aquellos inmuebles destinados

a casa-habitación del contribuyente, cuando su valor determinado de acuerdo con las normas de este

impuesto resulte igual o inferior a $ 18.000.000 (LBP art. 24).

(c) 60.000 * 3,0921 = 185.526,00

(d) Créditos impositivos

Retenciones del IG de cuarta categoría (honor. prof.) 20.500,00

Retenciones del IG de cuarta categoría (remun. relac. dpcia.) 171.327,58

Retenciones del IG de cuarta categoría (honor. director) 45.557,30

Retención del IG Dividendos “El Cometa S.A.” 26.250,00

Ant. del imp. a las ganancias 2020 85.874,42

Ant. del imp. s/ los Bs. Pers. 2020 3.512,05

TOTAL 353.021,35

No se computan dado que el IG y el IBP, determinados por el año 2020, son mayores del monto de

las retenciones y anticipos.

2.3.3 Bienes adicionales en el exterior

En función de los datos precedentes, incorporar a los bienes del Sr. Álvarez, los que se detallan segui-

damente:

A) Tenencia de un departamento en el exterior en Quito, Ecuador, adquirido el 02/08/2012 en U$S 58.000.

Tipo de cambio aplicable a esa fecha: $ 4,11/U$S

Valor en plaza al 31/12/2020: u$s 52.000

Base imponible para pago tributo inmobiliario al 31/12/2020: U$S 25.000

Tipo de cambio aplicable al 31/12/2020: $ 83,95/U$S

B) Depósito en caja de ahorro en el Banco Scotiabank en Chile. El saldo de esa cuenta al 31/12/2020

es de U$S 5.000.-

El Sr. Álvarez abrió esa cuenta en febrero de 2020 debido a que cobró honorarios en ese mes por ser-

vicios profesionales en ese país por U$S 5.000.-.

La cuenta no tuvo movimientos durante el transcurso del año.

Se solicita efectuar el recálculo del Impuesto sobre los Bienes Personales, considerando las siguientes

alternativas:

2.3.3.1 El Sr. Álvarez no hizo uso de la opción de repatriar activos financieros del exterior.

Cumplió con el ingreso del pago a cuenta contemplado por RG AFIP Nº 4673.

90 Ejercicio práctico personas físicas

2.3.3.2 El Sr. Álvarez optó por repatriar fondos de su cuenta del exterior por un importe en moneda

extranjera del 5% sobre el valor total de los bienes en el exterior (cumpliendo con los plazos

y requisitos exigidos por las normas pertinentes).

En primer lugar, se procederá a valuar los activos del exterior conforme las normas del impuesto:

IX. INMUEBLE EN EL EXTERIOR

Departamento en Quito, Cotización al Valuación

U$S No computable

Ecuador cierre (TCC BNA) Bienes Personales

Valor en plaza al 31/12/2020 52.000 83,950 4.365.400,00

X. DEPÓSITOS EN CAJA DE AHORROS EN EL EXTERIOR

Caja de ahorros Scotiabank, Cotización al Valuación

U$S No computable

Chile cierre (TCC BNA) Bienes Personales

Saldo al 31/12/2020 5.000 83,950 419.750,00

TOTAL DE BIENES EN EL EXTERIOR 4.785.150,00

Como ya se comentó precedentemente, la Ley Nº 27.541 y el Decreto Nº 99/2019 establecieron alícuotas

diferenciales que gravan a los bienes en el exterior.

En el supuesto en que el Sr. Álvarez optará por repatriar al menos el 5% de los activos financieros

del exterior, conforme los requisitos y plazos dispuestos por las normas pertinentes, no corresponderá

aplicar alícuotas diferenciales para los bienes situados en el exterior.

2.3.3.1 Recálculo del impuesto - Sin repatriación de fondos

Debido a que el Sr. Álvarez optó por no repatriar activos financieros del exterior, corresponde la apli-

cación de alícuotas diferenciales para la totalidad de los bienes ubicados en el exterior.

Asimismo, por el hecho de no repatriar los fondos del exterior, debe haber cumplimentado con el in-

greso del pago a cuenta contemplado por la RG AFIP Nº 4.673.

Por lo tanto, el impuesto sobre los bienes personales debe ser calculado en dos pasos. El primero de

ellos consistirá en determinar el impuesto sobre los bienes del país. Para ello se aplicará el procedi-

miento utilizado en el ejercicio principal, es decir, considerando la tabla del impuesto contemplada en

el artículo 25 de la ley y la aplicación del mínimo no imponible contra los bienes del país.

1. Impuesto sobre los Bienes en el País

Total de bienes en el país 3.978.318,69

Mínimo no imponible 2.000.000,00

Total bienes gravados 1.978.318,69

Alícuota (art. 25 LBP) 0,50%

Total de impuesto por bienes en el país 9.891,59

Ejercicio práctico personas físicas 91

En el supuesto planteado, el mínimo no imponible se aplicó en forma íntegra contra los bienes en el

país. Se destaca que si hubiera existido un remanente del mínimo no imponible sin absorber, ese sal-

do podría aplicarse para los bienes del exterior.

2. Impuesto sobre los Bienes en el Exterior

Con el fin de determinar el impuesto sobre los bienes del exterior, el segundo paso consiste en deter-

minar el valor total de los bienes en el país y del exterior sin descontar el mínimo no imponible.

Ese valor total indicará qué tramo de la tabla del artículo 9 del Decreto Nº 99/2019 corresponde aplicar

para el contribuyente.

Total de bienes en el país 5.637.023,04 (incluye bienes exentos y no computables)

Total de bienes en el exterior 4.785.150,00

Total de bienes en el país y en el exterior 10.422.173,04

Escala Art. 9 Decreto 99/2019: se considera el tercer tramo de la tabla: “Más de $ 6.500.000 a

$ 18.000.000 inclusive”, Alícuota 1,80%

Habiendo conocido qué alícuota debe considerarse, la misma se aplicará sobre el valor total de los

bienes del exterior.

Total de bienes en el exterior 4.785.150,00

Mínimo no imponible no absorbido contra total de bienes en el país 0

Total de bienes en el exterior gravados 4.785.150,00

Alícuota (art. 9 Decreto 99/2019, tercer tramo) 1,80%

Total de impuesto por bienes en el exterior 86.132,70

3. Total de impuesto sobre los bienes personales

El impuesto total será la suma del impuesto determinado por los bienes en el país y de aquel calculado

para los bienes en el exterior.

1. Total de impuesto por bienes en el país 9.891,59

2. Total de impuesto por bienes en el exterior 86.132,70

3. Total de impuesto sobre los bienes personales determinado 96.024,29

2.3.3.2 Recálculo del impuesto - Con repatriación de fondos

En el presente supuesto, dado que el Sr. Álvarez efectúa la repatriación de fondos de acuerdo con

los requisitos y plazos exigidos por las normas pertinentes, no corresponde la aplicación de alícuotas

diferenciales respecto del total de bienes ubicados en el exterior.

De igual modo, el hecho de haber repatriado los fondos, lo ha eximido de ingresar el pago a cuenta

del impuesto al que hace referencia la RG AFIP Nº 4673.

En consecuencia, la determinación del impuesto sobre los bienes personales se realiza en un único

paso, considerando la tabla del artículo 25 de la ley.

92 Ejercicio práctico personas físicas

Total de bienes en el país 3.978.318,69

Total de bienes en el exterior 4.785.150,00

Total de bienes en el país y en el exterior 8.763.468,69

Mínimo no imponible 2.000.000,00

Total de bienes gravados 6.763.468,69

Alícuota (art. 25 LBP) - tercer tramo 1,00%

Impuesto fijo 41.250,00

Impuesto variable (1,00% s/263.468,69) 2.634,69

43.884,69

Total de impuesto sobre los bienes personales determinado 43.884,69

Ejercicio práctico personas físicas 93

También podría gustarte

- Parcial PF 2021 2 LSaDocumento4 páginasParcial PF 2021 2 LSaFatima HolubAún no hay calificaciones

- EjercicioPractico DDJJ2021Documento4 páginasEjercicioPractico DDJJ2021jeronimoAún no hay calificaciones

- RECUPERATORIO PR 1° Parcial 02 2020 - ENUNCIADODocumento2 páginasRECUPERATORIO PR 1° Parcial 02 2020 - ENUNCIADOWendy CanchanAún no hay calificaciones

- TyT SEGUNDA PARTE ENUNCIADOSDocumento42 páginasTyT SEGUNDA PARTE ENUNCIADOSJero MazzaroAún no hay calificaciones

- TP Integral 2020Documento11 páginasTP Integral 2020Fabi ZerpaAún no hay calificaciones

- Ejercitacion Practica 2 - CompletoDocumento3 páginasEjercitacion Practica 2 - CompletocpbrunozapataAún no hay calificaciones

- GPF - EJ Susana Torio Enunciado - 2024 1CUATDocumento1 páginaGPF - EJ Susana Torio Enunciado - 2024 1CUATbattauzdAún no hay calificaciones

- Andrea Lopez y La Reforma SADocumento6 páginasAndrea Lopez y La Reforma SAXose Ignacio GimenezAún no hay calificaciones

- Trabajo Final Cfiv 2021Documento42 páginasTrabajo Final Cfiv 2021Michael Anthony Duran FigueroaAún no hay calificaciones

- Pauta PrácticaDocumento2 páginasPauta PrácticaMay MVAún no hay calificaciones

- Enunciado 2022Documento6 páginasEnunciado 2022ALFREDOAún no hay calificaciones

- EJERCICIOS N - 22 y 23 PF 2020Documento4 páginasEJERCICIOS N - 22 y 23 PF 2020Ezequiel VerbauwedeAún no hay calificaciones

- Enunciado Taller Declaración de Renta 2021 A-2022 PDFDocumento3 páginasEnunciado Taller Declaración de Renta 2021 A-2022 PDFYully Karolina MartinezAún no hay calificaciones

- Casos Practicos Version 3 - 2Documento4 páginasCasos Practicos Version 3 - 2Ivana Mabel GomezAún no hay calificaciones

- INFORME ADMINISTRADOR DEL CONTRATO-signedDocumento3 páginasINFORME ADMINISTRADOR DEL CONTRATO-signedguillo1004Aún no hay calificaciones

- Taller ContableDocumento4 páginasTaller Contablesebastian rojasAún no hay calificaciones

- Ejercicio N 27 Gcias Mas BPDocumento2 páginasEjercicio N 27 Gcias Mas BPAgustín 1999Aún no hay calificaciones

- Estados Financieros Conta 2Documento4 páginasEstados Financieros Conta 2Darissa Saraí Ramos BatresAún no hay calificaciones

- Ferreterías Del Sureste (Inventario Perpetuo)Documento2 páginasFerreterías Del Sureste (Inventario Perpetuo)SCACCHIESLOCUSTAún no hay calificaciones

- IntegralDocumento8 páginasIntegralPaula DelgadoAún no hay calificaciones

- Lectura PracticaDocumento3 páginasLectura PracticaLucia Pareja PlataAún no hay calificaciones

- Presupuestos CasoDocumento3 páginasPresupuestos CasoOscar de LeonAún no hay calificaciones

- Impuestos A Las Ganancias Casos DistintosDocumento4 páginasImpuestos A Las Ganancias Casos DistintosMercedes FunesAún no hay calificaciones

- Presentación Notebook Papel Aesthetic Llamativo Amarillo Rosa - 20231129 - 091717 - 0000Documento19 páginasPresentación Notebook Papel Aesthetic Llamativo Amarillo Rosa - 20231129 - 091717 - 0000Jazmin RiosAún no hay calificaciones

- Taller Final Renta Gat 65Documento5 páginasTaller Final Renta Gat 65Liliana López GarcíaAún no hay calificaciones

- Integral Persona Humana 2018Documento8 páginasIntegral Persona Humana 2018vizardleoAún no hay calificaciones

- Ejercicio Integrador Compañías Comerciales - Cristian ChancusigDocumento48 páginasEjercicio Integrador Compañías Comerciales - Cristian ChancusigCristian ChancusigAún no hay calificaciones

- TetteDocumento27 páginasTetteCHAVEZ PACO MADELINE ADRIANAAún no hay calificaciones

- Evidencia 1Documento6 páginasEvidencia 1Itzel Garza GonzálezAún no hay calificaciones

- Deber # 22 Ejercicio Integrador 1ra. Parte - Cristian ChancusigDocumento24 páginasDeber # 22 Ejercicio Integrador 1ra. Parte - Cristian ChancusigCristian ChancusigAún no hay calificaciones

- Casos - Practicos - Integral - 1 - Renta - PPNN - 2020 - CUARTO B - ValidoDocumento2 páginasCasos - Practicos - Integral - 1 - Renta - PPNN - 2020 - CUARTO B - ValidosantiagoAún no hay calificaciones

- P006 MODELO PRIMER EXAMEN PRÁCTICO (PF 2020 No Prescripto) - EnunciadoDocumento5 páginasP006 MODELO PRIMER EXAMEN PRÁCTICO (PF 2020 No Prescripto) - EnunciadoelianaAún no hay calificaciones

- Ejercicios Practicos BsPers Lopez ChiesaDocumento10 páginasEjercicios Practicos BsPers Lopez ChiesaAriel Horacio BermudezAún no hay calificaciones

- Evaluativo Rentas MundialesDocumento3 páginasEvaluativo Rentas MundialesGenesis ChourioAún no hay calificaciones

- 1º Parcial Práctico 1º Cuatr. 2021 Remoto VirtualDocumento2 páginas1º Parcial Práctico 1º Cuatr. 2021 Remoto VirtualfrancoAún no hay calificaciones

- CONDIDERACIONESDocumento9 páginasCONDIDERACIONESJorge Ivàn Peñuela MorenoAún no hay calificaciones

- CONT2INTTP2A1G2021Documento5 páginasCONT2INTTP2A1G2021Juan Enrique RadostaAún no hay calificaciones

- Recuperatorio Segundo Parcial Conta 2Documento3 páginasRecuperatorio Segundo Parcial Conta 2Guadalupe OviedoAún no hay calificaciones

- Ejercicio 5 Contabilidad IDocumento4 páginasEjercicio 5 Contabilidad IDiana VeduAún no hay calificaciones

- Enunciado 2020 PN SeminarioDocumento5 páginasEnunciado 2020 PN Seminariojuan carlos murillo carmonaAún no hay calificaciones

- Gomez Miguel - Balanza de ComprobacionDocumento2 páginasGomez Miguel - Balanza de ComprobacionMiguel Angel GomezAún no hay calificaciones

- DJ 2023 - Campastro - EnunciadoDocumento6 páginasDJ 2023 - Campastro - EnunciadoUES 21Aún no hay calificaciones

- 16 - Enunciado Alejandra Arias - Período 2016Documento7 páginas16 - Enunciado Alejandra Arias - Período 2016Isabel GarciaAún no hay calificaciones

- Enunciado Ejercicio Renta PNDocumento5 páginasEnunciado Ejercicio Renta PNNatalia TorresAún no hay calificaciones

- Ejercicio en Clase Trans - Comercial-Libro Diario-Empresa de ServiciosDocumento2 páginasEjercicio en Clase Trans - Comercial-Libro Diario-Empresa de Serviciosdaniela peñafiel0% (2)

- Aclaracion Adelanto de NominaDocumento2 páginasAclaracion Adelanto de NominaNiko GomasAún no hay calificaciones

- 2.notas Estados Financieros 2019-2020Documento6 páginas2.notas Estados Financieros 2019-2020paolaAún no hay calificaciones

- Integral Persona Fisica Humberto DiezDocumento3 páginasIntegral Persona Fisica Humberto DiezAriana OrtegaAún no hay calificaciones

- Caso Practico #37Documento3 páginasCaso Practico #37backgroundnoise0Aún no hay calificaciones

- Practica 2 Contabilidad IiiDocumento6 páginasPractica 2 Contabilidad IiijohanandresreyesbrunoAún no hay calificaciones

- 2 Ejercicio Leccion C.A.S.E. 270821Documento17 páginas2 Ejercicio Leccion C.A.S.E. 270821Jeremi GarciaAún no hay calificaciones

- Examen Parcial 2021 2do CuatDocumento2 páginasExamen Parcial 2021 2do CuatvalentinaAún no hay calificaciones

- Actividad Numero 3Documento3 páginasActividad Numero 3Bairon parejaAún no hay calificaciones

- 2022 1er Parcial 2do CuatrimestreDocumento3 páginas2022 1er Parcial 2do CuatrimestreCindy Lucia Darlenny GarciaAún no hay calificaciones

- Formato para Contabilidad de ProyectoDocumento40 páginasFormato para Contabilidad de Proyectojose miguelAún no hay calificaciones

- Enunciado CONTABILIDAD POR COMPUTACION 2019 PDFDocumento2 páginasEnunciado CONTABILIDAD POR COMPUTACION 2019 PDFMelisa FischerAún no hay calificaciones

- Taller Cpal Social 1Documento5 páginasTaller Cpal Social 1Geiner ContrerasAún no hay calificaciones

- Clases de ContabilidadDocumento13 páginasClases de ContabilidadALEJANDRO FELIX OPORTO MORALESAún no hay calificaciones

- EJERCICIO AxI S.A.Documento4 páginasEJERCICIO AxI S.A.vba.contadoresAún no hay calificaciones

- Capacitación fiscal para ejecutivos no fiscalistas 2019De EverandCapacitación fiscal para ejecutivos no fiscalistas 2019Calificación: 4.5 de 5 estrellas4.5/5 (3)

- Diccionario FOMECADocumento16 páginasDiccionario FOMECAmariajose.quinodozAún no hay calificaciones

- Concurso Monografias - Derecho Al CuidadoDocumento1 páginaConcurso Monografias - Derecho Al Cuidadomariajose.quinodozAún no hay calificaciones

- Concurso Monografias - Derecho Al CuidadoDocumento1 páginaConcurso Monografias - Derecho Al Cuidadomariajose.quinodozAún no hay calificaciones

- Cronograma Cuotas Planes de FacilidadesDocumento4 páginasCronograma Cuotas Planes de Facilidadesmariajose.quinodozAún no hay calificaciones

- FINAL DE Conta 12021Documento2 páginasFINAL DE Conta 12021jesus ruben0% (1)

- 03-2020 InteramericanaDocumento3 páginas03-2020 InteramericanaSantiago RodriguezAún no hay calificaciones

- Matematica Financiera - Pagos Diferidos JMDocumento5 páginasMatematica Financiera - Pagos Diferidos JMCRISTIANAún no hay calificaciones

- Actividad 1 Itanys PérezDocumento8 páginasActividad 1 Itanys PérezItanys Dinys PérezAún no hay calificaciones

- Taller Guia 18. Solucion - Declaraciones TributariasDocumento35 páginasTaller Guia 18. Solucion - Declaraciones TributariasMonica Maestre100% (1)

- Sector TerciarioDocumento3 páginasSector TerciarioJudiht Jessica Huallpamayta TitoAún no hay calificaciones

- Las Funciones en La Vida Cotidiana - Walter PonceDocumento17 páginasLas Funciones en La Vida Cotidiana - Walter PonceWalter PonceAún no hay calificaciones

- Evaluación Unidad 2 Dirección ComercialDocumento7 páginasEvaluación Unidad 2 Dirección Comercialceleny perez100% (1)

- Grupo 7 - ObligatoriedadDocumento19 páginasGrupo 7 - ObligatoriedadEvelin SegoviaAún no hay calificaciones

- Finca LeobolitoDocumento15 páginasFinca LeobolitoJhomaira TualomboAún no hay calificaciones

- BDP PII DE Primer Trimestre 2023Documento16 páginasBDP PII DE Primer Trimestre 2023keznit godAún no hay calificaciones

- TL - MunozAlvaMariadelCarmen PDFDocumento196 páginasTL - MunozAlvaMariadelCarmen PDFJuan PatinaAún no hay calificaciones

- Cuenta de Ahorros6544 - Noviembre-2022Documento1 páginaCuenta de Ahorros6544 - Noviembre-2022Kerly EscorciaAún no hay calificaciones

- Examen Final - Semana 8 - RA - PRIMER BLOQUE-ECONOMIA Y COMERCIO INTERNACIONAL-2642Documento11 páginasExamen Final - Semana 8 - RA - PRIMER BLOQUE-ECONOMIA Y COMERCIO INTERNACIONAL-2642Salamanca Edgar0% (2)

- PTS Procedimiento para Manejo de Lana Aislate de Fibra de VidrioDocumento4 páginasPTS Procedimiento para Manejo de Lana Aislate de Fibra de VidrioprevencionAún no hay calificaciones

- Doc20191024130611pcap 119 OkDocumento29 páginasDoc20191024130611pcap 119 OkGeo LorgeoAún no hay calificaciones

- Ejercicio Identificacion Elementos Del CostoDocumento3 páginasEjercicio Identificacion Elementos Del CostoNancy Jhoana MARIN LOPEZAún no hay calificaciones

- Anualidades VencidasDocumento9 páginasAnualidades VencidasJuanjo Perez100% (1)

- Infografia Sociedad CooperativaDocumento1 páginaInfografia Sociedad Cooperativaramirezrenata014Aún no hay calificaciones

- Word RepasoDocumento5 páginasWord RepasoDaniel HerreraAún no hay calificaciones

- Cuestionario 8 La Empresa y Su EntornoDocumento5 páginasCuestionario 8 La Empresa y Su EntornoRonny GarcíaAún no hay calificaciones

- Catalogo de PremiosDocumento24 páginasCatalogo de PremiosKAREN ANDREA AGUIRRE RODRIGUEZAún no hay calificaciones

- Practica Ensayo Inversion Capital y Flujo Efecteivo-2023-2Documento7 páginasPractica Ensayo Inversion Capital y Flujo Efecteivo-2023-2Liah EstradaAún no hay calificaciones

- Brochure Cementos OrienteDocumento9 páginasBrochure Cementos OrientexdestructorxAún no hay calificaciones

- Emprendimiento Productivo 2: Instituto Tecnologico Bolivia Mar Construccion CivilDocumento14 páginasEmprendimiento Productivo 2: Instituto Tecnologico Bolivia Mar Construccion CivilWILMER MAMANIAún no hay calificaciones

- Planeamiento de Las ComprasDocumento16 páginasPlaneamiento de Las ComprasEdgardo Tabra CastilloAún no hay calificaciones

- Actividad Costeo Por Ordenes Madera y ABC PazDocumento3 páginasActividad Costeo Por Ordenes Madera y ABC Pazalewit04Aún no hay calificaciones

- American FactoryDocumento6 páginasAmerican FactoryDan AguileraAún no hay calificaciones

- Ejemplo Paso A Paso de Conversion de Tasa Nominal A EfectivaDocumento1 páginaEjemplo Paso A Paso de Conversion de Tasa Nominal A EfectivaHanz dani Siancas hañariAún no hay calificaciones

- FT Signapool S1 HyperflexDocumento3 páginasFT Signapool S1 HyperflexAngelAún no hay calificaciones