Documentos de Académico

Documentos de Profesional

Documentos de Cultura

Formato ROS

Cargado por

Liseth Ximena Aponte SarmientoTítulo original

Derechos de autor

Formatos disponibles

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoCopyright:

Formatos disponibles

Formato ROS

Cargado por

Liseth Ximena Aponte SarmientoCopyright:

Formatos disponibles

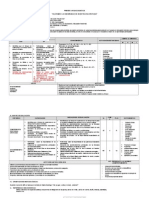

SUPERINTENDENCIA FINANCIERA DE COLOMBIA

REPORTE DE OPERACIONES SOSPECHOSAS

PARA DILIGENCIAR EL REPORTE CORRECTAMENTE CONSULTE EL INSTRUCTIVO RESPECTIVO

1. Número del Reporte 2572 2. Fecha 2022 02 17

AAAA MM DD

3. Clase de Reporte: a x Reporte Inicial b Corrección a Reporte Anterior c Adición a Reporte Anterior

4. En caso de Corrección o Adición al Reporte Número:

SECCION I - Información de la Institución que reporta

5. Nombre de la entidad 6. Tipo de la entidad 7. Código de la entidad

SENABANK FINANCIERA 263637892

Sucursal u oficina que presentó la operación sospechosa: ZONA FRANCA CARRERA 106#15 A 25

8. Código de la Sucursal 9. Nombre de la Sucursal

382682627 ZONA FRANCA

SECCION II - Información de la (s) Persona(s) Implicada en la Operación Sospechosa

10. Nombre Completo o Razón Social 11. Número de Identificación CC TI CE Pas NIT

X

CAMILO FONSECA 1023287345

12. Dirección Domicilio 13. Departamento 14. Municipio

CUNDINAMARCA BOGOTÁ

CALLE 65 #28-15

15. Teléfono(s) Número(s) de Fax 16. Cámara de Comercio

7235364 5350946

17. Dirección Trabajo 18. Departamento 19. Municipio

CALLE 65 #75-09 CUNDINAMARCA BOGOTÁ

20. Teléfono(s) Número(s) de Fax Correo electrónico

7353629 37632786 CAMILOFONSECA@GMAIL.C

OM

21. Actividad Económica 22. CIIU 23. Fecha de Vinculación a la entidad (AAAA/MM/DD):

COMERCIANTE 4511

_17_ / _02_ / __2020_

24. Relación de la Persona a X Cliente c Accionista

con la entidad: b Empleado d Otra Cual?

25. Está vinculada aún la ¿Si no lo está, por qué?:

persona con la a X Si a Retiro voluntario

Entidad? b No b Decisión de la Institución

c Suspensión Fecha (AAAA/MM/DD): / /

26. Promedio de ingresos mensuales: 2’000.000 Fecha del promedio 5 PRIMEROS DIAS DE CADA MES

SECCION III - Información de la Operación Sospechosa

27. Valor Total de la Operación Sospechosa ($): 25’345.900

28. Tipo de operación: Operación Nacional X Operación Internacional

Desde Hasta

29. Fecha de la operación sospechosa: 05 02 2022 17 02 2022

AAAA MM DD AAAA MM DD

TITULO I – CAPITULO DECIMO PRIMERO – Anexo I Página 5

Instrucciones relativas a la administración del riesgo de lavado de

activos y de la financiación del terrorismo

Circular Externa 026 de 2008 Junio de 2008

SUPERINTENDENCIA FINANCIERA DE COLOMBIA

Acerca del Producto Involucrado:

30. Indique con una X si la operación sospechosa se realizó a través de uno o algunos de los siguientes productos o servicios financieros:

1. Cuenta Corriente 7. Contrato de Seguros 13. Leasing 19. Derivados

2. Cuenta de Ahorros X 8. CDT 14. Aportes Voluntarios 20. Fondos Mutuos

3. Transferencias 9. CDAT 15. Tarjeta de Crédito 21. Otro producto

4. Crédito de Consumo 10. Acciones 16. Cédula de Capitalización

5. Crédito Hipotecario 11. Encargo Fiduciario 17. Compraventa Divisas

6. Otro tipo de Crédito 12. Bonos 18. Operación de Giro

Si es otro producto detállelo:

Relacione los números asociados a cada uno de los productos o servicios financieros implicados en la operación sospechosa. Para esta

parte remítase a la explicación del instructivo.

No. 1 2 3 4 5

31. Especificaciones de Productos Financieros (para esta parte remítase a la explicación del instructivo):

TITULO I – CAPITULO DECIMO PRIMERO – Anexo I Página 6

Instrucciones relativas a la administración del riesgo de lavado de

activos y de la financiación del terrorismo

Circular Externa 026 de 2008 Junio de 2008

SUPERINTENDENCIA FINANCIERA DE COLOMBIA

Descripción de la Operación Sospechosa

La descripción de la operación sospechosa constituye un aspecto fundamental en el diligenciamiento del reporte, ya que

incide directamente en la forma como se entiendan los hechos asociados a dicha operación por parte de las autoridades

competentes.

Por lo anterior, es deber de la entidad efectuar una descripción clara y precisa de la operación que está reportando, de forma

que su contenido favorezca la comprensión y evaluación que efectúa la Unidad Administrativa Especial de Información y

Análisis Financiero -UIAF- y, de esta manera, su divulgación a las autoridades encargadas de iniciar las actuaciones judiciales

correspondientes.

En tal sentido, la descripción de la operación sospechosa y en ésta la calificación de su importancia y urgencia, la explicación

de la metodología empleada para su detección y de los soportes con que cuenta la entidad, constituyen aspectos esenciales

en el diligenciamiento del reporte, ya que inciden directamente en la forma como se entienden los hechos asociados a la

respectiva operación.

Para tal efecto, las entidades deben atender como mínimo los siguientes aspectos al momento de describir la operación:

1. Se debe sugerir la importancia del reporte (alta, media o baja), considerando los hechos y su similitud con tipologías

conocidas de Lavado de Activos y Financiación del Terrorismo. Se deben considerar especialmente las tipologías

identificadas por el GAFI (Grupo de Acción Financiera Internacional) y la UIAF.

Para determinar la importancia de la operación reportada, resulta útil considerar entre otras, la presencia de los siguientes

elementos:

a. Incremento patrimonial o de las operaciones no justificado o por fuera de los promedios del respectivo sector o

actividad económica, de acuerdo con el SARLAFT implementado por la entidad.

b. Presunto uso indebido de identidades, por ejemplo: uso de números de identificación inexistentes, números de

identificación de personas fallecidas, suplantación de personas, alteración de nombres.

c. Presentación de documentos o datos presuntamente falsos.

d. Actuación en nombre de terceros y uso de empresas aparentemente de fachada.

e. Relación con personas vinculadas o presuntamente vinculadas a actividades delictivas.

f. Relación con bienes de presunto origen ilícito.

g. Fraccionamiento y/o inusualidades en el manejo del efectivo

2. Se debe identificar el reporte que se considera urgente, sugiriendo así la prontitud con la cual se debería actuar respecto

del mismo. En tal sentido, por ejemplo, un reporte será urgente cuando:

a. Sea inminente la disposición, transferencia o retiro de recursos vinculados a una presunta actividad de lavado de

activos y/o financiación del terrorismo.

b. Sea inminente el empleo de recursos en la realización de actividades terroristas u otras delictivas.

c. Cuando sea imperativa, a juicio de la entidad, la intervención de las autoridades para evitar la disposición,

transferencia o circulación de recursos, en cualquier forma, presuntamente vinculados a operaciones de lavado de

activos y/o financiación del terrorismo.

3. Realice una descripción de los hechos, de manera organizada, clara y completa, indicando (donde aplique) la forma en

que se relacionan personas, productos financieros, transacciones, entidades y demás agentes de la operación

sospechosa. Tenga en cuenta en la medida de lo posible un ordenamiento cronológico de los eventos y la participación

de cada persona o agente, esto ayuda al entendimiento de los mismos.

4. Mencione las características de la operación por las cuales se considera como sospechosa. Adicionalmente, mencione

cualquier irregularidad que haya detectado con las personas o transacciones implicadas en la operación sospechosa. No

omita ningún dato conocido de la operación e indique cualquier hecho adicional que contribuya al análisis de la misma

5. Se debe precisar si la operación sospechosa se relaciona con algún reporte realizado anteriormente por la

institución o con otras operaciones.

6. Precisar si se solicitó al cliente actualización de datos o aclaración sobre los hechos respectivos. Mencionar e

indicar la forma en que se hizo (escrita o verbalmente, a partir de un requerimiento formal de la institución,

otros).

7. Así mismo, si la institución recibió alguna declaración, explicación, justificación u otro, que los implicados

TITULO I – CAPITULO DECIMO PRIMERO – Anexo I Página 7

Instrucciones relativas a la administración del riesgo de lavado de

activos y de la financiación del terrorismo

Circular Externa 026 de 2008 Junio de 2008

SUPERINTENDENCIA FINANCIERA DE COLOMBIA

Descripción de la Operación Sospechosa

hayan dado y que se relacionen con la operación sospechosa, menciónela e indique la forma en que la hizo

el cliente (escrita o verbal) y si allegó los soportes correspondientes a la operación.

8. Tratándose de reportes referidos a clientes, se deben suministrar además los siguientes datos:

a. Características y montos de los ingresos y egresos, así como la información patrimonial, en caso de

poseerse.

b. Descripción del perfil financiero del cliente de acuerdo con lo establecido en el SARLAFT de la entidad.

c. Comparación del cliente con el sector económico al cual pertenece, de acuerdo con la segmentación

contemplada en el SARLAFT de la entidad.

d. Enunciar, además de los productos vinculados a la operación sospechosa, los otros que posea el

cliente en la misma entidad, distinguiendo entre unos y otros.

9. Se debe indicar el procedimiento empleado para la detección de la operación reportada, ilustrando los

motivos por los cuales fue inicialmente calificada como inusual y las razones por las cuales se determinó

que era sospechosa. Si el procedimiento lo incluyó, se debe enunciar la tipología identificada o la señal de

alerta activada en el SARLAFT de la entidad.

10. Finalmente, la entidad debe relacionar los soportes correspondientes que expliquen la operación reportada.

Esta información puede consistir en extractos bancarios, comprobantes de retiros o de consignaciones,

cheques consignados y emitidos, documentos de vinculación a la entidad reportante (formularios y anexos),

declaraciones de cambio, declaraciones de importaciones, declaraciones de exportaciones, contratos del

cliente, entre otros.

Toda la descripción de la operación debe estar contenida en el espacio correspondiente. En caso de requerir

más espacio del disponible en el campo de descripción, se puede continuar en el espacio para observaciones

o adjuntar un archivo en medio electrónico. Igualmente se puede remitir la información que se posea como un

archivo adjunto del reporte, mencionando en éste el nombre y el formato del archivo que lo complementa.

El presente reporte atiende a las normas legales establecidas referentes a la prevención, detección y lucha

contra el Lavado de Activos y Financiación del Terrorismo en Colombia, a saber: Ley 1121 de 2006, Ley 526

del 12 de Agosto de 1999, Decreto 663 de 1993 Artículos 102, 103, 104, 105, 106 y 107 “Estatuto Orgánico del

Sistema Financiero”.

El reporte no constituye denuncia penal y es absolutamente reservado conforme a la Ley. Quien lo realice se

encuentra amparado por la exoneración de responsabilidad consagrada por la Ley.

Antes de enviar la información, cada entidad debe verificar que ésta se encuentra completamente

ajustada a las especificaciones exigidas, así mismo, deberán verificar que sean incluidos los datos que

son obligatorios.

TITULO I – CAPITULO DECIMO PRIMERO – Anexo I Página 8

Instrucciones relativas a la administración del riesgo de lavado de

activos y de la financiación del terrorismo

Circular Externa 026 de 2008 Junio de 2008

También podría gustarte

- Formato ROSDocumento4 páginasFormato ROSJohnny Albert ATEHORTUA ARROYAVEAún no hay calificaciones

- 6 - Anexo 1 - Instructivo ROS (Reporte Operaciones Sospechosas)Documento10 páginas6 - Anexo 1 - Instructivo ROS (Reporte Operaciones Sospechosas)coordinadorhseqAún no hay calificaciones

- Mapa Conceptual Circular Externa NDocumento1 páginaMapa Conceptual Circular Externa NCarolina UruetaAún no hay calificaciones

- Ensayo - Actividad 3Documento7 páginasEnsayo - Actividad 3susana venegas babiloniaAún no hay calificaciones

- Formato Debida DiligenciaDocumento2 páginasFormato Debida Diligenciael Fito lioAún no hay calificaciones

- Material SplaftDocumento27 páginasMaterial Splaftelbert severino jimenezAún no hay calificaciones

- Modulo VII - Segmentación SARLAFTDocumento67 páginasModulo VII - Segmentación SARLAFTCATALINA VILLARRAGAAún no hay calificaciones

- Evolución tratamiento lavado activos autoridades Colombianas participación sector financieroDocumento2 páginasEvolución tratamiento lavado activos autoridades Colombianas participación sector financieroberhelis100% (1)

- Primera Entrega Sarlaft (Reparado)Documento13 páginasPrimera Entrega Sarlaft (Reparado)Nataly morrisAún no hay calificaciones

- SAGRILAFTDocumento5 páginasSAGRILAFTViviana BernalAún no hay calificaciones

- Estudio de Caso SarlaftDocumento2 páginasEstudio de Caso SarlaftrafaelAún no hay calificaciones

- EnsayoDocumento4 páginasEnsayoAlejandra RodríguezAún no hay calificaciones

- Informe SARLAFT I Trimestre 2018Documento8 páginasInforme SARLAFT I Trimestre 2018Evelyn HernandezAún no hay calificaciones

- Análisis del SARLAFT en ColombiaDocumento4 páginasAnálisis del SARLAFT en ColombiaMiguel RodriguezAún no hay calificaciones

- Guia de Aprendizaje3Documento8 páginasGuia de Aprendizaje3GUSTAVO AYALAAún no hay calificaciones

- Estudio de Caso SarlaftDocumento2 páginasEstudio de Caso SarlaftrafaelAún no hay calificaciones

- Actividad 2. Estudio de Caso SarlaftDocumento2 páginasActividad 2. Estudio de Caso SarlaftSergio MendozaAún no hay calificaciones

- Estandar Norsok S-006 SPO-4194Documento20 páginasEstandar Norsok S-006 SPO-4194AlexChiritoReyAún no hay calificaciones

- Cuál Ha Sido La Evolución Del Tratamiento Del Lavado de Activos Por Parte de Las Autoridades Colombianas y en Qué Nivel Ha Participado El Sistema Financiero ColombianoDocumento1 páginaCuál Ha Sido La Evolución Del Tratamiento Del Lavado de Activos Por Parte de Las Autoridades Colombianas y en Qué Nivel Ha Participado El Sistema Financiero ColombianoDOLLY FLOREZAún no hay calificaciones

- Matriz de Riesgos Sarlaft Def Clinica y Hospitales e IpsDocumento18 páginasMatriz de Riesgos Sarlaft Def Clinica y Hospitales e IpsGestion HumanaAún no hay calificaciones

- Señales de AlertaDocumento6 páginasSeñales de AlertaRichard GuzmanAún no hay calificaciones

- Evidencia Mapa ConceptualDocumento1 páginaEvidencia Mapa Conceptualregina Lopez100% (1)

- Matriz Del Riesgo - SARLAFT - SemanaDocumento4 páginasMatriz Del Riesgo - SARLAFT - SemanaMichelle Gomez MorenoAún no hay calificaciones

- Actividad 3 - Taller Mapa ConceptualDocumento1 páginaActividad 3 - Taller Mapa ConceptualMabel SalazarAún no hay calificaciones

- Capacitación SAGRILAFTDocumento20 páginasCapacitación SAGRILAFTDarly Sanchez100% (1)

- Anexo 4. Procedimiento Vinculación de PEPDocumento2 páginasAnexo 4. Procedimiento Vinculación de PEPnelsonAún no hay calificaciones

- Evidencia Foro Social - Herramientas para Combatir El Lavado de ActivosDocumento2 páginasEvidencia Foro Social - Herramientas para Combatir El Lavado de ActivosAngelica Puerta100% (1)

- Norma Sarlaft 4.0 - Formulario Procedimiento Ordinario Persona NaturalDocumento2 páginasNorma Sarlaft 4.0 - Formulario Procedimiento Ordinario Persona NaturalSb SegurosAún no hay calificaciones

- Actividad Tercera Semana - SarlaftDocumento3 páginasActividad Tercera Semana - SarlaftLuisCarlos0% (1)

- Videc Ltda Manual Siplaft PDFDocumento21 páginasVidec Ltda Manual Siplaft PDFEsteban BallesterosAún no hay calificaciones

- Taller SarlaftDocumento5 páginasTaller SarlaftSantiago Elias100% (1)

- Actividad Semana 3 SarlaftDocumento6 páginasActividad Semana 3 SarlaftIrwing Alberto Bilbao RodriguezAún no hay calificaciones

- Ejecución Plan de AuditoriaDocumento12 páginasEjecución Plan de AuditoriaMarco Huamán FloresAún no hay calificaciones

- Mapa Conceptual SARLAFT - OSMAN GAMBOA, Grupo 2228970 PDFDocumento1 páginaMapa Conceptual SARLAFT - OSMAN GAMBOA, Grupo 2228970 PDFOsman Yesid GamboaAún no hay calificaciones

- Sanciones SARLAFT ColombiaDocumento5 páginasSanciones SARLAFT ColombiasebastianAún no hay calificaciones

- Organos de Contol de La Superintendencia FinancieraDocumento1 páginaOrganos de Contol de La Superintendencia FinancieraMARIA JOSE GALVISAún no hay calificaciones

- Curso LaftDocumento95 páginasCurso LaftKELLY VANESSA DIAZ ESPAÑAAún no hay calificaciones

- Informe 50 - RevisadoDocumento25 páginasInforme 50 - Revisadowendy vegaAún no hay calificaciones

- EnsayoDocumento7 páginasEnsayoMileidy parra0% (1)

- Actividad Eje III Auditoria ForenseDocumento10 páginasActividad Eje III Auditoria ForenseFrancy Castrillon HernandezAún no hay calificaciones

- Tipologías Laft Sector Vigilancia y Seguridad PrivadaDocumento13 páginasTipologías Laft Sector Vigilancia y Seguridad PrivadahhjfdkjfdAún no hay calificaciones

- Sanciones contra el lavado de activos y financiación del terrorismoDocumento4 páginasSanciones contra el lavado de activos y financiación del terrorismoNeidy Julieth Acosta CastellanosAún no hay calificaciones

- Información Requerida para La Vinculación de Los ClientesDocumento3 páginasInformación Requerida para La Vinculación de Los Clientesisabel lagoeyteAún no hay calificaciones

- Evaluacion Capacitacion Sagrilaft 3Documento2 páginasEvaluacion Capacitacion Sagrilaft 3Fabio Alejandro Sanchez F100% (2)

- Mapa ConceptualDocumento2 páginasMapa Conceptualjhon alexander gomez ramirezAún no hay calificaciones

- Anexo 13. Formato de Certificación de Prevención Lavado de ActivosDocumento3 páginasAnexo 13. Formato de Certificación de Prevención Lavado de ActivosOperaciones CargaAún no hay calificaciones

- Actividad 1 - Foro TemáticoDocumento1 páginaActividad 1 - Foro TemáticoEder Melo TorresAún no hay calificaciones

- Auditoria Inicial Lista Chequeo SagrilaftDocumento65 páginasAuditoria Inicial Lista Chequeo SagrilaftWendy Marcela Carabalí RodriguezAún no hay calificaciones

- OrganosControlColombiaDocumento1 páginaOrganosControlColombiaGisella Rincon Rodriguez50% (2)

- Concepto de SARLAFTDocumento7 páginasConcepto de SARLAFTMaricel BarreraAún no hay calificaciones

- Herramientas para Combatir El Lavado de ActivosDocumento1 páginaHerramientas para Combatir El Lavado de ActivosberhelisAún no hay calificaciones

- Catálogo de Señales de Alerta para La Prevención Del Lavado de Activos de ComplianceDocumento18 páginasCatálogo de Señales de Alerta para La Prevención Del Lavado de Activos de ComplianceZad ZoaAún no hay calificaciones

- ANEXO 3 Identificación de Operaciones Inusuales y Reporte de Operaciones SospechosasDocumento5 páginasANEXO 3 Identificación de Operaciones Inusuales y Reporte de Operaciones SospechosasKaren CarrascalAún no hay calificaciones

- Cuestionario SPLAFT 2022Documento2 páginasCuestionario SPLAFT 2022Elizabeth Fuentes FloresAún no hay calificaciones

- EnsayoDocumento3 páginasEnsayoDiana Alexandra Fuentes Martinez100% (1)

- Ensayo sobre sanciones LAFT y privacidad datosDocumento5 páginasEnsayo sobre sanciones LAFT y privacidad datosangelicaAún no hay calificaciones

- 4 Notas de AuditoriaDocumento2 páginas4 Notas de Auditoriaamerica galeanaAún no hay calificaciones

- Instrumentos Del SarlaftDocumento13 páginasInstrumentos Del SarlaftJaz LópezAún no hay calificaciones

- P3 Tit I - Cap VII Anexo 2 (SARLAFT Emisores)Documento2 páginasP3 Tit I - Cap VII Anexo 2 (SARLAFT Emisores)diegosaavedraAún no hay calificaciones

- Formulario conocimiento proveedorDocumento4 páginasFormulario conocimiento proveedorangela mendozaAún no hay calificaciones

- Taller N°.1 - FinalDocumento10 páginasTaller N°.1 - FinalLiseth Ximena Aponte SarmientoAún no hay calificaciones

- Ventajas de L InterntDocumento2 páginasVentajas de L InterntLiseth Ximena Aponte SarmientoAún no hay calificaciones

- Protege tu dinero digitalDocumento21 páginasProtege tu dinero digitalLiseth Ximena Aponte SarmientoAún no hay calificaciones

- Impuestoss g11-3Documento11 páginasImpuestoss g11-3Liseth Ximena Aponte SarmientoAún no hay calificaciones

- Banco CentralDocumento1 páginaBanco CentralLiseth Ximena Aponte SarmientoAún no hay calificaciones

- Ecuaciones de Valor 23 Mar-2Documento11 páginasEcuaciones de Valor 23 Mar-2Liseth Ximena Aponte SarmientoAún no hay calificaciones

- Guia 11 Grupo 3Documento30 páginasGuia 11 Grupo 3Liseth Ximena Aponte SarmientoAún no hay calificaciones

- Expo DepartamentalesDocumento13 páginasExpo DepartamentalesLiseth Ximena Aponte SarmientoAún no hay calificaciones

- Diversos Tipos de PensamientosDocumento10 páginasDiversos Tipos de Pensamientoslucas sartorAún no hay calificaciones

- Evaluación educativa y acreditación desde la perspectiva críticaDocumento15 páginasEvaluación educativa y acreditación desde la perspectiva críticaDulce Berenice Chavez RamosAún no hay calificaciones

- La declaración de amor de José Arcadio a Úrsula IguaranDocumento3 páginasLa declaración de amor de José Arcadio a Úrsula Iguaranluciana duquinoAún no hay calificaciones

- Centro Sindical de Estudios Superiores CTM Clasificacion Del Orden Juridico en El Derecho de La Seguridad Social Aquino Arteaga Alexander Uriel.Documento10 páginasCentro Sindical de Estudios Superiores CTM Clasificacion Del Orden Juridico en El Derecho de La Seguridad Social Aquino Arteaga Alexander Uriel.Sismo TejeringaelchicoAún no hay calificaciones

- RosariodelEspirituSanto PDFDocumento17 páginasRosariodelEspirituSanto PDFjuan curiosoAún no hay calificaciones

- 08 (Marta González Acosta)Documento21 páginas08 (Marta González Acosta)Sanggeetha RajendranAún no hay calificaciones

- Criterios de Ubicación de Los Organos de La Organización Según Su NaturalezaDocumento24 páginasCriterios de Ubicación de Los Organos de La Organización Según Su NaturalezaJosephAún no hay calificaciones

- Etapas Del Constitucionalismo PeruanoDocumento4 páginasEtapas Del Constitucionalismo PeruanoSAIRA RUFINO100% (1)

- Constancia de Situacion Fiscal Arturo Junio 22Documento3 páginasConstancia de Situacion Fiscal Arturo Junio 22GUILLERMO MARTINEZ VIDALAún no hay calificaciones

- Actividad No 3 FamiliaDocumento10 páginasActividad No 3 FamiliaNatalia RamírezAún no hay calificaciones

- Prueba de EnsayoDocumento2 páginasPrueba de EnsayoCarolina Alburquenque CamposAún no hay calificaciones

- QuirogaDocumento193 páginasQuirogasalvarogAún no hay calificaciones

- Resumenes Teoría General Del Derecho-Primer ParcialDocumento8 páginasResumenes Teoría General Del Derecho-Primer ParcialMichael VreysAún no hay calificaciones

- Lucas Techera, Clemente y TertulianoDocumento2 páginasLucas Techera, Clemente y TertulianoDavid Techera50% (2)

- Respeto, responsabilidad y honestidad - Ensayos - 1022 PalabrasDocumento9 páginasRespeto, responsabilidad y honestidad - Ensayos - 1022 Palabrassamuel9865456u8Aún no hay calificaciones

- Cuestionario de Derecho ConstitucionalDocumento9 páginasCuestionario de Derecho ConstitucionalXavier Zurita Mena0% (1)

- De Que Lado Estas - 1Jn. 3.7-9Documento2 páginasDe Que Lado Estas - 1Jn. 3.7-9Jesus Talledo BermudezAún no hay calificaciones

- Borrador Acta Promoción AnticipadaDocumento2 páginasBorrador Acta Promoción AnticipadaEduin Navarro GomezAún no hay calificaciones

- MATERIAL kODOISHDocumento5 páginasMATERIAL kODOISHVanessaGarcíaLeyva100% (4)

- Comprobante de Cita 2785404Documento1 páginaComprobante de Cita 2785404karina aquino huertaAún no hay calificaciones

- WP 1616674060578Documento5 páginasWP 1616674060578Eddy Ronald E.SAún no hay calificaciones

- Unidades de Aprendizaje-2014Documento28 páginasUnidades de Aprendizaje-2014Zenaida Maria Salas JamancaAún no hay calificaciones

- TP2 PedagogiaDocumento14 páginasTP2 PedagogiaLeonel CanoAún no hay calificaciones

- Los Tres Paradigmas de La EducacionDocumento17 páginasLos Tres Paradigmas de La EducacionReynaldo Boris Colque CondoriAún no hay calificaciones

- Dia Del NiñoDocumento2 páginasDia Del NiñoAldo HernándezAún no hay calificaciones

- Oraciones (Católica)Documento2 páginasOraciones (Católica)Daj Shalom OsumacintaAún no hay calificaciones

- Administra Tu Tiempo Con Sabiduría 1Documento4 páginasAdministra Tu Tiempo Con Sabiduría 1carlhere100% (1)

- 1.-Peru - Seguridad-CiudadanaDocumento41 páginas1.-Peru - Seguridad-CiudadanaMoisesVeraAún no hay calificaciones

- Ética profesional: Acoso, corrupción, nepotismo, robo y discriminaciónDocumento2 páginasÉtica profesional: Acoso, corrupción, nepotismo, robo y discriminaciónalondra sarahi navarrete ballesterosAún no hay calificaciones

- Boletin Informativo Regimen Pensionario PDFDocumento6 páginasBoletin Informativo Regimen Pensionario PDFPaola S DulceAún no hay calificaciones