Documentos de Académico

Documentos de Profesional

Documentos de Cultura

Riesgos-Financieros SIDERPERU

Cargado por

Sherly VZDescripción original:

Derechos de autor

Formatos disponibles

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoCopyright:

Formatos disponibles

Riesgos-Financieros SIDERPERU

Cargado por

Sherly VZCopyright:

Formatos disponibles

Riesgos Financieros

Las actividades de la Compañía la exponen a una variedad de riesgos financieros: riesgos de

mercado (incluyendo al riesgo de tipo de cambio, riesgo de precio y riesgo de tasas de interés

sobre el valor razonable y sobre los flujos de efectivo), riesgo de crédito y riesgo de liquidez. El

programa general de administración de riesgos de la Compañía se concentra principalmente

en lo impredecible de los mercados financieros y trata de minimizar potenciales efectos

adversos en el desempeño financiero de la Compañía.

A. Riesgos de mercado

El riesgo de mercado es el riesgo de que los cambios en los precios de mercado, por

ejemplo en las tasas de cambio o tasas de interés, afecten los ingresos de la Compañía

o el valor de los instrumentos financieros que mantiene. El objetivo de la gestión del

riesgo de mercado es administrar y controlar las exposiciones a este riesgo dentro de

parámetros razonables y al mismo tiempo optimizar la rentabilidad

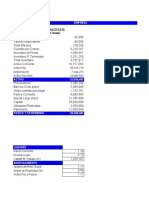

i. Riesgo de moneda

Las actividades de la Compañía principalmente las referidas a sus pasivos

financieros, la exponen al riesgo de fluctuaciones en los tipos de cambio del

dólar estadounidense. Los saldos en US$ al 31 de diciembre se resumen como

sigue:

Dichos saldos han sido expresados en soles a los siguientes tipos de cambio del

mercado libre de cambios publicados por la Superintendencia de Banca,

Seguros y AFP (en adelante, SBS) vigentes al 31 de diciembre, como sigue:

Durante el año terminado el 31 de diciembre de 2019, la Compañía reconoció

ganancias y pérdidas en cambio por miles de S/ 89,240 y miles de S/ 97,893,

respectivamente (miles de S/ 56,138 y miles de S/ 51,470, respectivamente al

31 de diciembre de 2018), cuyo importe neto se incluye en el rubro Diferencia

en cambio, neta en el estado de resultados y otros resultados integrales.

En caso exista una devaluación o revaluación del dólar estadounidense en

relación con el sol, manteniendo todas las variables constantes, la utilidad

antes de impuesto a las ganancias hubiera incrementado o disminuido como

sigue:

ii. Riesgo de tasa de interés

El riesgo de tasa de interés para la Compañía surge de su endeudamiento a

largo plazo. El endeudamiento a tasas variables expone a la Compañía al riesgo

de tasa de interés sobre sus flujos de efectivo. El endeudamiento a tasas fijas

expone a la Compañía al riesgo de tasa de interés sobre el valor razonable de

sus obligaciones financieras.

Los ingresos y los flujos de caja operativos de la Compañía son independientes

de los cambios en las tasas de interés del mercado debido a que

sustancialmente la deuda de la Compañía es contratada a tasas fijas.

La Compañía no tiene una política formal para determinar cuánto de su

exposición debe estar a tasa fija. Sin embargo, al asumir nuevos préstamos o

endeudamiento, la Gerencia ejerce su criterio para decidir si una tasa fija o

variable sería más favorable para la Compañía durante un período esperado

hasta su vencimiento.

Al 31 de diciembre de 2019 y de 2018, la Compañía no presenta obligaciones

financieras.

iii. Riesgo de precio

La Compañía no está expuesta al riesgo de precios de "commodities". Está

expuesta a riesgos comerciales provenientes de cambios en los precios de

materias primas necesarias para la producción, los mismos que son cubiertos a

través de negociaciones directas con los principales proveedores.

B. Riesgo de crédito

El riesgo de crédito es el riesgo de pérdida financiera que enfrenta la Compañía si un

cliente o contraparte en un instrumento financiero no cumple con sus obligaciones

contractuales. Los activos financieros de la Compañía potencialmente expuestos a

concentraciones de riesgo de crédito consisten principalmente en depósitos en bancos

y cuentas por cobrar comerciales.

Los importes en libros de los activos financieros representan la máxima exposición al

riesgo de crédito.

Las pérdidas esperadas por deterioro del valor en activos financieros reconocidas en

resultados fueron como sigue

Efectivo y equivalentes al efectivo

La Compañía mantiene efectivo y equivalentes al efectivo por miles de S/ 579,929 al 31

de diciembre de 2019 (miles de S/ 560,344 al 31 de diciembre de 2018). El efectivo y

equivalentes al efectivo son mantenidos con bancos e instituciones financieras, que

están calificadas entre el rango AA y AA+, según la clasificadora Apoyo y Asociados.

El deterioro del efectivo y equivalentes al efectivo han sido medidos sobre la base de la

pérdida crediticia esperada de 12 meses y refleja los vencimientos de corto plazo de

las exposiciones. La Compañía considera que su efectivo y equivalentes al efectivo

tienen un riesgo de crédito bajo con base en las calificaciones crediticias externas de

las contrapartes.

La Compañía usa un enfoque basado en la clasificación crediticia de las entidades

financieras donde se mantienen los saldos para la evaluación de las pérdidas crediticias

esperadas para el efectivo y equivalentes al efectivo.

En la aplicación inicial de la NIIF 9, la Compañía no ha reconocido provisión alguna para

deterioro del efectivo y equivalentes al efectivo.

La tabla siguiente presenta los saldos con contrapartes y su calificación al 31 de

diciembre de 2019 y de 2018:

Cuentas por cobrar comerciales

La exposición de SIDERPERU al riesgo de crédito se ve afectado principalmente por las

características individuales de cada cliente. incluyendo el riesgo de impago de la

industria y país en el que opera el cliente.

Por ello se ha establecido una política de crédito bajo, en la cual se analiza a cada

cliente nuevo individualmente con respecto a su solvencia antes de ofrecer las

condiciones de pago y la entrega de productos. También se revisa calificaciones

externas, estados financieros, información de agencias crediticias, información de la

industria y, en algunos casos, referencias bancarias.

Además, que Se establecen límites de venta para cada cliente y se revisan

mensualmente.

Para que no exista mayor riesgo SIDERPERU establece un período de pago máximo de

30 y 60 días para sus clientes (tanto para clientes Distribuidores como para empresas

de consumo directo de los sectores de industria y minería).

Para mitigar el riesgo crediticio, SIDERPERU ha contratado seguros de crédito, los

cuales al 31 de diciembre de 2019 coberturan el 89.5% de la cartera de clientes (por

hasta el 90% del saldo). Y el 10% de la cartera restante tiene cobertura parcial con

cartas fianza (de hasta el 60% del saldo), pagarés, letras y cheques.

Capacitación constante

Es importante capacitar permanentemente a los ejecutivos encargados de contactar a los

clientes morosos, pues de ellos depende QUE LA EMPRESA pueda recuperar sus cuentas

por cobrar

Al 31 de diciembre de 2019 y 2018, la exposición al riesgo de crédito para las cuentas

por cobrar comerciales por tipo de cliente fue la siguiente:

Al 31 de diciembre de 2019 y 2018, la exposición al riesgo de crédito para las cuentas

por cobrar comerciales por tipo de cartera de productos fue la siguiente:

C. Riesgo de liquidez

SIDERPERU asegurar que haya suficiente efectivo para alcanzar las necesidades

operacionales, manteniendo suficiente margen para las líneas de crédito.

ESTO TOMA EN consideración los planes de financiamiento, y cumplimiento con los

objetivos de ratios financieros del estado de situación financiera.

MITIGAR EL riesgo de liquidez implica mantener suficiente efectivo y equivalentes de

efectivo, disponibilidad de financiamiento a través de un número adecuado de fuentes

de financiamiento comprometidas y la capacidad de cerrar posiciones de mercado.

SIDERPERU no tiene riesgos significativos de liquidez ya que históricamente los flujos

de efectivo de sus operaciones le han permitido mantener suficiente efectivo para

atender sus obligaciones.

INCREMENTAR EL VOLUMEN DE VENTAS, con nuevas alianzas con terceros

En lo posible INCREMENTAR LAS VENTAS AL CONTADO

A continuación, se presenta un análisis de los vencimientos de los pasivos financieros

de la Compañía:

D. Administración de riesgo de capital

Se administra el capital para salvaguardar su capacidad de continuar como empresa en

marcha con el propósito de generar retornos a sus accionistas, beneficios a otros

grupos de interés y mantener una estructura de capital óptima para reducir el costo

del capital.

SIDERPERU monitorea su capital sobre la base del ratio de apalancamiento. Este ratio

se calcula dividiendo la deuda neta entre el capital total. La deuda neta corresponde al

total del endeudamiento (incluyendo el endeudamiento corriente y no corriente)

menos el efectivo y equivalentes al efectivo.

El capital total es calculado como el patrimonio más la deuda.

Las ratios de apalancamiento al 31 de diciembre fueron las siguientes

Riesgo regulatorio: (RIESGO REPUTACIONAL)

En julio del 2017, Aceros Arequipa planteó una denuncia ante Indecopi por la

importación de barras de acero para la construcción (BACO) con dumping originario de

Brasil y México. En octubre del mismo año, la Comisión de Dumping, Subsidios y

Eliminación de Barreras Comerciales no Arancelarias (CDB) del Indecopi inició la

investigación que busca determinar si corresponde imponer medidas antidumping en

resguardo de la industria nacional.

El 25 de abril de 2019 según RESOLUCIÓN Nº 062-2019/CDB-INDECOPI se imponen

medidas antidumping a toda importación de barras de acero para la construcción

originario de Brasil, los márgenes de Siderperú podrían verse afectados.

Riesgo actual (covid)

¿Para cuándo estima que podría recuperarse su sector?

Esperamos que la demanda se vaya recuperando gradualmente desde el tercer

trimestre, y la mejor expectativa es que en el último trimestre nos acerquemos a los

niveles de demanda de enero y febrero. Si esto no es así, esperamos alcanzarlos en el

primer trimestre de 2021. Estamos hablando de una recuperación que puede toma

entre seis y doce meses para llegar a los niveles que teníamos a inicios de año.

¿Cómo se han reconfigurado sus planes de inversión?

En este año tenemos contemplado invertir entre US$8 y US$12 millones en el

mejoramiento de nuestra planta industrial. Se trata de inversiones que fueron

aprobadadas entre el 2018 y el 2019; están muy avanzadas y paralizarlas sería más

dañino que finalizarlas. Sin embargo, vamos dejar en stand by cerca de US$10 millones

en otras inversiones hasta que podamos retomar los niveles de producción que

teníamos en enero y febrero.

¿En qué aspectos pretenden ahorrar u optimizar costos para plantarle cara a esta

crisis?

Hemos aplicado una serie de medidas que hemos llamado ‘plan de guerra’ y que

suponen un recorte de costos y de gastos en consultorías programadas, publicidad y

marketing, viajes y en capacitaciones no indispensables. Esta mirada estratégica, que

tenemos desde el inicio de la emergencia y que está en constante revisión, nos va a

permitir ahorrar US$38 millones hasta diciembre.

¿Qué áreas funcionarán como palanca de recuperación?

Nos empezamos a transformar desde antes del Covid-19 con la creación de tres áreas:

el área de excelencia operacional; la gerencia de innovación y transformación digital; y

la gerencia de marketing y desarrollo de nuevos negocios. Vemos un Siderperu que ya

hace alianzas con startups . Dentro de tres a cinco años, esperamos que un 20% del

ebitda provenga de esos proyectos de transformación digital. (KR)

También podría gustarte

- Informe Ferreyros 2Documento9 páginasInforme Ferreyros 2Maria RodriguezAún no hay calificaciones

- S5 Caso de Negociacion - CamionesDocumento2 páginasS5 Caso de Negociacion - CamionesCarlos Daniel Arroyo FloresAún no hay calificaciones

- Planestrategicoparabackusyjhonston 170602141718 PDFDocumento46 páginasPlanestrategicoparabackusyjhonston 170602141718 PDFJeampool Linares0% (1)

- Principios de Buen Gobierno Corporativo BackusDocumento28 páginasPrincipios de Buen Gobierno Corporativo BackusRau DiazAún no hay calificaciones

- Heineken Vs ABinbevDocumento9 páginasHeineken Vs ABinbevEliabeth Georgeth Yalli CondoriAún no hay calificaciones

- TF Empresa CartavioDocumento26 páginasTF Empresa CartavioXimena Monteza RuizAún no hay calificaciones

- Cementos Pacasmayo - Prospecto MarcoDocumento94 páginasCementos Pacasmayo - Prospecto MarcojorgeAún no hay calificaciones

- Gloria Historia y Analisis Financieros, RatiosDocumento23 páginasGloria Historia y Analisis Financieros, RatiosSergioAstoSilvaAún no hay calificaciones

- Cementos LimaDocumento30 páginasCementos LimaenerAún no hay calificaciones

- Fuerzas de Porter Empresa Paz PeruDocumento2 páginasFuerzas de Porter Empresa Paz PeruGeraldine Huillcara PimentelAún no hay calificaciones

- Backus - Memoria Anual 2022Documento46 páginasBackus - Memoria Anual 2022JM AOAún no hay calificaciones

- Casos de Politica CrediticiaDocumento1 páginaCasos de Politica CrediticiaYADIRA MILAGROS PALOMARES SALAZAR50% (2)

- El Valor Del Dinero en El TiempoDocumento2 páginasEl Valor Del Dinero en El TiempoSara Talledo VargasAún no hay calificaciones

- Caso 01-Constitución de EmpresasDocumento2 páginasCaso 01-Constitución de EmpresasYoel Alva SandovalAún no hay calificaciones

- Inkafarma V02Documento16 páginasInkafarma V02Janet CarolinaAún no hay calificaciones

- Empresa Pesquera - ExalmarDocumento13 páginasEmpresa Pesquera - ExalmarCarmenAún no hay calificaciones

- Informe Sobre La Balanza de PagoDocumento3 páginasInforme Sobre La Balanza de PagoJosé R. MoraAún no hay calificaciones

- Reporte 2020Documento105 páginasReporte 2020pascal rosasAún no hay calificaciones

- Propuesta de Crédito GLORIADocumento25 páginasPropuesta de Crédito GLORIAcarlos_sosa_6100% (1)

- Control de Las Sociedades Anónimas AbiertasDocumento4 páginasControl de Las Sociedades Anónimas Abiertasyerson león carranzaAún no hay calificaciones

- Tarea Académica 4Documento1 páginaTarea Académica 4Ashly Saravia ZetaAún no hay calificaciones

- Control Interno - Nuevo HorizonteDocumento2 páginasControl Interno - Nuevo HorizonteDalilaElizabethBancesAcostaAún no hay calificaciones

- Analisis Finan BACKUSDocumento32 páginasAnalisis Finan BACKUSRociio IchpAsAún no hay calificaciones

- Ratios de GestiónDocumento3 páginasRatios de GestiónRosalinda AguilarAún no hay calificaciones

- Analisis Financiero - Orion SacDocumento64 páginasAnalisis Financiero - Orion SacEver Ivan Goicochea PrincipeAún no hay calificaciones

- Título: Segmentacion de La Cartera Morosa en Una Institucion FinancieraDocumento3 páginasTítulo: Segmentacion de La Cartera Morosa en Una Institucion FinancieraLUCERO YANELA SARMIENTO CASTROAún no hay calificaciones

- Tesis FinalDocumento52 páginasTesis FinalStrappy CastelliAún no hay calificaciones

- Modelo CanvasDocumento2 páginasModelo CanvasRHONALD FELIPAAún no hay calificaciones

- Cartavio Memoria Anual 2019 PDFDocumento30 páginasCartavio Memoria Anual 2019 PDFJose Chavez FigueroaAún no hay calificaciones

- Informe Tercer ModularDocumento7 páginasInforme Tercer Modularjasmin obandoAún no hay calificaciones

- Analisis Dafo BackusDocumento7 páginasAnalisis Dafo BackusElizabet RoqueAún no hay calificaciones

- TA 3 - La Rosa Medina, JimenaDocumento5 páginasTA 3 - La Rosa Medina, Jimenajimenat8Aún no hay calificaciones

- Contabilidad y Finanzas MARVAL SADocumento2 páginasContabilidad y Finanzas MARVAL SAZareth QuinteroAún no hay calificaciones

- Práctica en Clase Proyecciones de Estados FinancierosDocumento10 páginasPráctica en Clase Proyecciones de Estados FinancierosPilar ChavezAún no hay calificaciones

- Derco Peru 1Documento16 páginasDerco Peru 1Jossy MuerasAún no hay calificaciones

- Redondos SDocumento1 páginaRedondos SEdu J. PimentelAún no hay calificaciones

- UNACEMDocumento4 páginasUNACEMEstefaniaSJ100% (1)

- Yura SaDocumento13 páginasYura Sakarlatd26Aún no hay calificaciones

- Solución Trabajos en Clase 1 y 2 (1) ProfeDocumento6 páginasSolución Trabajos en Clase 1 y 2 (1) ProfeRicardoAún no hay calificaciones

- Caso Cementos PacasmayoDocumento40 páginasCaso Cementos PacasmayoDana100% (1)

- Ratios Aceros ArequipaDocumento4 páginasRatios Aceros ArequipaJose Luis Aguirre MendezAún no hay calificaciones

- G.empresarial Scotiabank TrabfinalDocumento36 páginasG.empresarial Scotiabank TrabfinalAnita Arancibia SifuentesAún no hay calificaciones

- de TradisaDocumento45 páginasde Tradisaalvaro cespedes0% (1)

- Conclusion EsDocumento2 páginasConclusion EsPercy Espinoza VergaraAún no hay calificaciones

- Finanzas Corporativas Trabajo Final KZDocumento15 páginasFinanzas Corporativas Trabajo Final KZKelly HerreraAún no hay calificaciones

- Caso Practico Ingresos y Gastos-Grp 02Documento8 páginasCaso Practico Ingresos y Gastos-Grp 02Celdy Erika V. HenrriquezAún no hay calificaciones

- T2a PPP MonteverderiverajonathanpierreDocumento10 páginasT2a PPP MonteverderiverajonathanpierreJon Mon100% (1)

- Tarea Académica 1 FinanzasDocumento3 páginasTarea Académica 1 FinanzasValeria Lurquin0% (1)

- Ferreyros EeffDocumento75 páginasFerreyros EeffJavier CortezAún no hay calificaciones

- Informe Cuadro de Mando IntegralDocumento8 páginasInforme Cuadro de Mando IntegralROSA CUMBICOSAún no hay calificaciones

- Propuesta de Valor HerbalifeDocumento5 páginasPropuesta de Valor Herbalifemaryorii españa100% (1)

- Ejercicio VE - Máquinas Expendedoras de JugosDocumento1 páginaEjercicio VE - Máquinas Expendedoras de JugosnicoleAún no hay calificaciones

- Casa Grande DiagnosticoDocumento1 páginaCasa Grande DiagnosticoAxel Oscar Chicalla CarbajalAún no hay calificaciones

- Hurto y FalsificacionDocumento21 páginasHurto y FalsificacionRubenzon Huisa LlamoccaAún no hay calificaciones

- Semana1 - Valor Del Dinero en El TiempoDocumento23 páginasSemana1 - Valor Del Dinero en El Tiempoanaluz pascual encarnacionAún no hay calificaciones

- Cervecera Backus JohnstonDocumento22 páginasCervecera Backus JohnstonKharlzgAún no hay calificaciones

- Cineplex S.A.Documento3 páginasCineplex S.A.Olenka Y. EscalanteAún no hay calificaciones

- Yucra Hilario TA2Documento27 páginasYucra Hilario TA2hilayiusAún no hay calificaciones

- Analisis Caso Metales Santa JuliaDocumento3 páginasAnalisis Caso Metales Santa JulialuisaAún no hay calificaciones

- Riesgos SIDERPERUDocumento6 páginasRiesgos SIDERPERUSherly VZAún no hay calificaciones

- Ver EvaluaciónDocumento9 páginasVer EvaluaciónSherly VZAún no hay calificaciones

- Datos Del Apéndice B Sobre El Índice de Masa CorporalDocumento8 páginasDatos Del Apéndice B Sobre El Índice de Masa CorporalSherly VZAún no hay calificaciones

- Devengo Tributario-2022-12-15Documento6 páginasDevengo Tributario-2022-12-15Sherly VZAún no hay calificaciones

- Evaluación Del 12 Al 16 de DiciembreDocumento1 páginaEvaluación Del 12 Al 16 de DiciembreSherly VZAún no hay calificaciones

- Cat Nov 2022 IzanDocumento175 páginasCat Nov 2022 IzanSherly VZAún no hay calificaciones

- Temas ContabilidadDocumento5 páginasTemas ContabilidadSherly VZAún no hay calificaciones

- Cat Nov 2022 GunzDocumento152 páginasCat Nov 2022 GunzSherly VZAún no hay calificaciones

- Bibibliografía CmmiDocumento5 páginasBibibliografía CmmiSherly VZAún no hay calificaciones

- Links AbrirDocumento3 páginasLinks AbrirSherly VZAún no hay calificaciones

- Tabla de OperacionalizaciónDocumento1 páginaTabla de OperacionalizaciónSherly VZAún no hay calificaciones

- Formato de Conta SuperiorDocumento33 páginasFormato de Conta SuperiorSherly VZAún no hay calificaciones

- La Ley de La Increabilidad Del MovimientoDocumento27 páginasLa Ley de La Increabilidad Del MovimientoSherly VZAún no hay calificaciones

- Otros ESDocumento2 páginasOtros ESSherly VZAún no hay calificaciones

- Mipymes Sector TEJIDOSDocumento3 páginasMipymes Sector TEJIDOSSherly VZAún no hay calificaciones

- Modelo FacturaDocumento1 páginaModelo FacturaSherly VZ0% (1)

- TABLA de OperacionalizaciónDocumento2 páginasTABLA de OperacionalizaciónSherly VZAún no hay calificaciones

- Riesgos SIDERPERUDocumento6 páginasRiesgos SIDERPERUSherly VZAún no hay calificaciones

- Línea de Tiempo JOCAMA - LA OROYADocumento1 páginaLínea de Tiempo JOCAMA - LA OROYASherly VZ100% (5)

- Datos SiderperuDocumento5 páginasDatos SiderperuSherly VZAún no hay calificaciones

- GRAVEDADDocumento24 páginasGRAVEDADStephany Peña Monsalve100% (1)

- CalesDocumento201 páginasCalesJulio ArmandoAún no hay calificaciones

- PLANTILLSDocumento1 páginaPLANTILLSjhelkin mendozaAún no hay calificaciones

- Elaboracion Fichas Tecnicas Materias PrimasDocumento24 páginasElaboracion Fichas Tecnicas Materias PrimasJohan Sebastian Saboya Cardenas50% (2)

- Metodo Folin CiocalteuDocumento2 páginasMetodo Folin CiocalteuJean Paul Delgado67% (3)

- Documentos ComercialesDocumento7 páginasDocumentos ComercialesEdman MontejoAún no hay calificaciones

- Boleta de Pago MARANGATU Emanuel Escobar 2 IVA.Documento1 páginaBoleta de Pago MARANGATU Emanuel Escobar 2 IVA.Fabrizio EspinozaAún no hay calificaciones

- Presupuesto-Empresa PrivadaDocumento36 páginasPresupuesto-Empresa PrivadaIsidro Carbonell Olmos55% (11)

- Trabajo de Investigación FinalDocumento19 páginasTrabajo de Investigación FinalFrancia Claps VarelaAún no hay calificaciones

- Tratamiento Tributario de Las Empresas de TransportesDocumento2 páginasTratamiento Tributario de Las Empresas de TransportesMarielaBarrantes100% (2)

- TumboDocumento24 páginasTumboSoyla Comadreja EunJiAún no hay calificaciones

- Taller 6Documento3 páginasTaller 6Ruben Fernandez OñateAún no hay calificaciones

- Semana 8 Sistema Estructurales Estructura 1 FrancoisDocumento5 páginasSemana 8 Sistema Estructurales Estructura 1 FrancoisFrancois Aldair LudeñaAún no hay calificaciones

- Actividad 04 Tarea de Investigación ForrmativaDocumento10 páginasActividad 04 Tarea de Investigación ForrmativaHans Christian B. LoechleAún no hay calificaciones

- (PD) Libros - 60 Tendencias en 60 Minutos PDFDocumento5 páginas(PD) Libros - 60 Tendencias en 60 Minutos PDFZamiiSufanAún no hay calificaciones

- Fondo de Maniobra WordDocumento18 páginasFondo de Maniobra WordJulio Amaya CortavitarteAún no hay calificaciones

- Guerra de Marcas HeladosDocumento11 páginasGuerra de Marcas HeladosSalomon Ticona MamaniAún no hay calificaciones

- Anteproyecto Torno EMCO 220Documento18 páginasAnteproyecto Torno EMCO 220Gabriel Fernando Guerra TAún no hay calificaciones

- Torremasa MicroDocumento21 páginasTorremasa MicroYolver Aldava PostilloAún no hay calificaciones

- Foe Lab 2Documento9 páginasFoe Lab 2stompzinkAún no hay calificaciones

- SATM ArtículoDocumento6 páginasSATM ArtículomrcuestaAún no hay calificaciones

- 1.4.1 Problemas Propuestos - INTERES COMPUESTODocumento3 páginas1.4.1 Problemas Propuestos - INTERES COMPUESTOcristian sotamba100% (1)

- Encuesta Sobre El Lanzamiento de La Galleta ChiamarDocumento4 páginasEncuesta Sobre El Lanzamiento de La Galleta Chiamarangelo777xlAún no hay calificaciones

- Seregel PROYECTOSDocumento45 páginasSeregel PROYECTOSLuis Solar VerasteguiAún no hay calificaciones

- Contrato de Concesión ComercialDocumento16 páginasContrato de Concesión ComercialFabiola Ganoza Nieto25% (4)

- Carta Finiquito de CompraventaDocumento1 páginaCarta Finiquito de CompraventaLuis Gail Garcia67% (18)

- 3 CotizacionDocumento4 páginas3 CotizacionWilmer Aragon PaucarAún no hay calificaciones

- Calidad Del Servicio de Salud Una Revisión A La Literatura Desde La Perspectiva Del Marketing PDFDocumento22 páginasCalidad Del Servicio de Salud Una Revisión A La Literatura Desde La Perspectiva Del Marketing PDFrobertoAún no hay calificaciones

- Warrant y TCHNDocumento16 páginasWarrant y TCHNlizziedksAún no hay calificaciones

- Simulador de Matematicas Financieras y Sus Operaciones BasicasDocumento2898 páginasSimulador de Matematicas Financieras y Sus Operaciones BasicasGermån ArredondoAún no hay calificaciones