100% encontró este documento útil (2 votos)

528 vistas5 páginasDesarrollo Futuro y Opciones

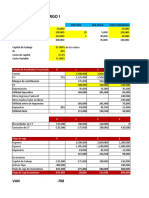

El documento explica conceptos básicos sobre opciones y futuros financieros, incluyendo ejemplos numéricos para calcular los beneficios de comprar y vender diferentes tipos de opciones. También incluye gráficos para ilustrar visualmente cómo varían los beneficios en función del precio subyacente. Finalmente, presenta un ejercicio para construir un cuadro y graficar los beneficios de una estrategia de strip y straddle.

Cargado por

franciscoDerechos de autor

© © All Rights Reserved

Nos tomamos en serio los derechos de los contenidos. Si sospechas que se trata de tu contenido, reclámalo aquí.

Formatos disponibles

Descarga como DOCX, PDF, TXT o lee en línea desde Scribd

100% encontró este documento útil (2 votos)

528 vistas5 páginasDesarrollo Futuro y Opciones

El documento explica conceptos básicos sobre opciones y futuros financieros, incluyendo ejemplos numéricos para calcular los beneficios de comprar y vender diferentes tipos de opciones. También incluye gráficos para ilustrar visualmente cómo varían los beneficios en función del precio subyacente. Finalmente, presenta un ejercicio para construir un cuadro y graficar los beneficios de una estrategia de strip y straddle.

Cargado por

franciscoDerechos de autor

© © All Rights Reserved

Nos tomamos en serio los derechos de los contenidos. Si sospechas que se trata de tu contenido, reclámalo aquí.

Formatos disponibles

Descarga como DOCX, PDF, TXT o lee en línea desde Scribd