Documentos de Académico

Documentos de Profesional

Documentos de Cultura

El Modelo Capm

Cargado por

Nancy Suarez CarrascoDerechos de autor

Formatos disponibles

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoCopyright:

Formatos disponibles

El Modelo Capm

Cargado por

Nancy Suarez CarrascoCopyright:

Formatos disponibles

FINANZAS II EL MODELO CAPM a) Los supuestos Dentro de las teoras financieras se han desarrollado modelos para relacionar el rendimiento

de los valores y su riesgo. Una de las teoras ms empleadas en la actualidad, que considera rendimiento y riesgo, es el modelo de fijacin de precios de los activos de capital (capm). Este modelo se desarrolla en un mundo hipottico donde se hacen los siguientes supuestos acerca de los inversionistas y del conjunto de las oportunidades de cartera: 1. Los inversionistas son individuos que tienen aversin al riesgo y buscan maximizar la utilidad esperada de su riqueza al final del periodo. 2. Los inversionistas son tomadores de precios y poseen expectativas homogneas acerca de los rendimientos de los activos, los cuales tienen una distribucin normal conjunta. 3. Existe un activo libre de riesgo tal que los inversionistas pueden pedir en prstamo o prestar montos ilimitados a la tasa libre de riesgo. 4. Las cantidades de todos los activos son negociables y perfectamente divisibles. 5. Los mercados de activos estn libres de fricciones; la informacin no tiene costo alguno y est al alcance de todos los inversionistas. 6. No existen imperfecciones en el mercado (como impuestos, leyes, etctera). Estos supuestos muestran que el capm se basa en los postulados de la teora microeconmica, en donde el consumidor (el inversionista con aversin al riesgo) elige entre curvas de indiferencia que le proporcionan la misma utilidad entre el riesgo y el rendimiento. Esta eleccin entre el riesgo y el rendimiento lleva al inversionista, por un lado, a la formacin de carteras y a la bsqueda de portafolios que incluyan, adems de los activos riesgosos, valores cuya tasa es libre de riesgo, y por otro lado a enfrentarse a un mercado de fondos que pueden ser prestados y que debe estar en equilibrio en cada momento del tiempo. Adicionalmente, como todo consumidor racional, el inversionista adverso al riesgo buscar maximizar el rendimiento esperado sobre sus activos y minimizar el riesgo. Esta conducta de los inversionistas hace que exista un conjunto de portafolios nicos que maximizan el rendimiento esperado de un activo y minimizan el riesgo; a esta serie de portafolios se le llama comnmente portafolios eficientes. b) La ecuacin del capm Segn los supuestos anteriores, el modelo capm requiere de la existencia del equilibrio en el mercado y de la presencia de portafolios eficientes. Se sabe que si existe equilibrio, los precios de todos los activos deben ajustarse hasta que todos sean sostenidos por los inversionistas, es decir, los precios deben establecerse de modo que la oferta de todos los activos sea igual a la demanda por sostenerlos. En equilibrio, entonces, no debe haber exceso de demanda y oferta de activos. La ecuacin que resume el equilibrio de mercado y la existencia de portafolios eficientes es

FINANZAS II

. Esta ecuacin es la expresin del modelo de fijacin de los precios de los activos de capital, la cual nos dice que la tasa de rendimiento esperada sobre un activo es igual a la tasa libre de riesgo ( Rf ), ms una tasa de premio por el riesgo:

. Este premio al riesgo es el precio al riesgo, E(Rm) - Rf , multiplicado por la cantidad de riesgo, im/ 2m. La cantidad de riesgo es llamada beta, i, que es la relacin entre la co varianza del rendimiento de la accin y el rendimiento del portafolio de mercado con la varianza del rendimiento del portafolio de mercado.

. Esta beta mide el riesgo sistemtico o no diversificable que surge de aspectos como inflacin, guerras, recesiones y altas tasas de inters, que son factores que afectan a todas las empresas en forma conjunta. Puesto que todas las empresas se ven afectadas simultneamente por estos factores, este tipo de riesgo no puede ser eliminado por diversificacin.3 Desde el punto de vista estadstico, los valores de beta se calculan por medio de la siguiente regresin lineal, tambin conocida como lnea caracterstica del mercado de valores:

Donde: = intercepto de la regresin o rendimiento autnomo i = coeficiente que mide el grado de riesgo del activo con respecto al rendimiento de mercado Rm,t = rendimiento del mercado durante el periodo t eit = trmino de error aleatorio de la regresin en el periodo t. Rit = tasa de rendimiento del activo i en el periodo t Se requiere que la regresin cumpla con los supuestos de mnimos cuadrados ordinarios4 para que beta sea el mejor estimador no sesgado.

FINANZAS II La beta se puede interpretar como el grado de respuesta de la variabilidad de los rendimientos de la accin a la variabilidad de los rendimientos del mercado. Si i > 1, entonces tenemos que las variaciones en los rendimientos del valor i sern mayores a las variaciones del rendimiento del mercado. Por lo contrario, si i < 1, entonces el valor i ser menos riesgoso que el rendimiento del mercado. Si i = 1, el rendimiento del valor i variar en la misma proporcin que la variacin del rendimiento de mercado.5 Una vez que se obtiene i, sta se utiliza para determinar el rendimiento requerido de la accin por medio de la ecuacin del capm, que empricamente se calcula como:

Donde en primer lugar se ha agregado el tiempo en las variables; en segundo lugar, se ha eliminado la variable de expectativas, E, porque se usan datos ex post para probar el capm ex ante y el tercer punto importante a destacar es que se aade un trmino de error eit. Para probar el modelo capm se ha utilizado la siguiente expresin: (1) O bien, . (2) Como la tasa libre de riesgo se rest de ambos lados de las ecuaciones, la interpretacin del trmino (Rit - Rft) sera el exceso del rendimiento del i-simo ttulo o accin. As, segn el capm, el exceso de rendimiento de la accin debe ser igual al exceso de rendimiento del mercado multiplicado por su beta, ecuacin (2).

También podría gustarte

- El CAPMDocumento16 páginasEl CAPMjrma003156Aún no hay calificaciones

- Modelos de Riesgo y RendimientoDocumento22 páginasModelos de Riesgo y Rendimientoaugustolecona100% (1)

- El Modelo CapmDocumento12 páginasEl Modelo CapmChristianDiestraBulnesAún no hay calificaciones

- Tarea SWAPSDocumento19 páginasTarea SWAPSLuis ReyesAún no hay calificaciones

- Provisión y Pérdida Esperada.Documento21 páginasProvisión y Pérdida Esperada.Karen MonteroAún no hay calificaciones

- Optimización multiobjetivo para la selección de carteras a la luz de la teoría de la credibilidad: Una aplicación en el mercado integrado latinoamericanoDe EverandOptimización multiobjetivo para la selección de carteras a la luz de la teoría de la credibilidad: Una aplicación en el mercado integrado latinoamericanoAún no hay calificaciones

- Tema 1 - Análisis Financiero, Concepto y Clasificación PDFDocumento7 páginasTema 1 - Análisis Financiero, Concepto y Clasificación PDFMariel CastroAún no hay calificaciones

- Valor Actual Neto VANDocumento8 páginasValor Actual Neto VANLelio Fernando BravoAún no hay calificaciones

- Riesgo de MercadoDocumento31 páginasRiesgo de MercadoIvan Salsavilca FaustinoAún no hay calificaciones

- Ejemplos de Riesgos FinancieroDocumento2 páginasEjemplos de Riesgos Financieroelkin ocampoAún no hay calificaciones

- Deuda A Largo PlazoDocumento44 páginasDeuda A Largo Plazorbconsulting_tradingAún no hay calificaciones

- Politica de FinanciamientoDocumento36 páginasPolitica de FinanciamientomiguelruizmAún no hay calificaciones

- La Valoración de EmpresasDocumento13 páginasLa Valoración de EmpresasObed C. MoctezumaAún no hay calificaciones

- Monitoreo PDFDocumento45 páginasMonitoreo PDFHúbert Luque PeraltaAún no hay calificaciones

- Derivados Financieros en ChileDocumento15 páginasDerivados Financieros en ChileDanilo Amparán Marin100% (1)

- Modelos de evaluación de riesgo en decisiones financierasDe EverandModelos de evaluación de riesgo en decisiones financierasAún no hay calificaciones

- 5.PROCESO DE GESTIÓN DE CARTERAS Alumnos PDFDocumento39 páginas5.PROCESO DE GESTIÓN DE CARTERAS Alumnos PDFMarcApariciAún no hay calificaciones

- Trabajo Final Parte 2Documento10 páginasTrabajo Final Parte 2Laura SeverinoAún no hay calificaciones

- Diapositivas de Calificadora de Riesgo.Documento22 páginasDiapositivas de Calificadora de Riesgo.Aleja OtaloraAún no hay calificaciones

- Financiera 2 Fuentes de Financiamiento A Largo PlazoDocumento17 páginasFinanciera 2 Fuentes de Financiamiento A Largo PlazoYané LamiAún no hay calificaciones

- Modelo CapmDocumento7 páginasModelo Capmvalentina ruedaAún no hay calificaciones

- Simulación en Evaluación Financiera de Proyectos de InversiónDocumento7 páginasSimulación en Evaluación Financiera de Proyectos de InversiónemilioAún no hay calificaciones

- Castro Torres Cesar David MedidasDocumento44 páginasCastro Torres Cesar David MedidasAstrid PardoAún no hay calificaciones

- El Mva (Valor Agregado de Mercado)Documento8 páginasEl Mva (Valor Agregado de Mercado)juanAún no hay calificaciones

- BCRDocumento14 páginasBCRjulio palma asencioAún no hay calificaciones

- Baumol Miller-OrrDocumento22 páginasBaumol Miller-OrrAndres MiguelAún no hay calificaciones

- Forwards y FuturosDocumento33 páginasForwards y FuturosadyAún no hay calificaciones

- Tarea 2 Administracion FinancieraDocumento12 páginasTarea 2 Administracion FinancieraAndrea Crow100% (1)

- Monografia Estructura FinancieraDocumento19 páginasMonografia Estructura Financieradarielmy barazarteAún no hay calificaciones

- Operaciones de Préstamo Bursátil Con Acciones y Valores Representativos de Derechos Sobre AccionesDocumento27 páginasOperaciones de Préstamo Bursátil Con Acciones y Valores Representativos de Derechos Sobre AccionesJesús ChávezAún no hay calificaciones

- Ejercicios Resueltos Unidad 6Documento13 páginasEjercicios Resueltos Unidad 6Andrea SmithAún no hay calificaciones

- Liquidación de Precios en Moneda Extranjera y Tasas de CambioDocumento34 páginasLiquidación de Precios en Moneda Extranjera y Tasas de CambioYOLLYMRAún no hay calificaciones

- Costo de Capital & WACCDocumento14 páginasCosto de Capital & WACCDustin TlAún no hay calificaciones

- Trabajo Final Fin 4to CorteDocumento9 páginasTrabajo Final Fin 4to CorteCAMILA RAMIREZ MUÑOZ0% (1)

- Valuación de Empresas en Guatemala (Eva)Documento9 páginasValuación de Empresas en Guatemala (Eva)BrianAún no hay calificaciones

- Fondos MutuosDocumento14 páginasFondos MutuosElvis Cha CastilloAún no hay calificaciones

- Preguntas Dinamizadoras Unidad 3Documento4 páginasPreguntas Dinamizadoras Unidad 3Kelly Johanna Martinez Ospina100% (2)

- Unidad 3.-El Proceso de Diagnostico Del Riesgo EconomicoDocumento12 páginasUnidad 3.-El Proceso de Diagnostico Del Riesgo EconomicoMiguel Angel Sanchez LuisAún no hay calificaciones

- Examen Parcial de FinanzasDocumento9 páginasExamen Parcial de Finanzasluis100% (1)

- CDS (Credit Default Swap)Documento6 páginasCDS (Credit Default Swap)yohucaAún no hay calificaciones

- Ejemplos y Preguntas de ForwardDocumento2 páginasEjemplos y Preguntas de Forwardyeferson ariasAún no hay calificaciones

- CV - Luis TimoteoDocumento3 páginasCV - Luis TimoteoLuis Enrique TIMOTEO ORUEAún no hay calificaciones

- Administracion de Carteras de InversionDocumento7 páginasAdministracion de Carteras de InversionMaria Mercedes BarbosaAún no hay calificaciones

- Optimización de Carteras de Inversión - TESIS USM - Muñóz 2018 (113 Pág)Documento113 páginasOptimización de Carteras de Inversión - TESIS USM - Muñóz 2018 (113 Pág)gatikeitorAún no hay calificaciones

- Trabajo 5 WordDocumento12 páginasTrabajo 5 WordIngRichard Inoa JimenezAún no hay calificaciones

- Ejemplo de Dirección FinancieraDocumento32 páginasEjemplo de Dirección FinancieraJessicaCunyaLlacsahuanga100% (2)

- Métodos Basados en La Capacidad de Generación de RentaDocumento4 páginasMétodos Basados en La Capacidad de Generación de RentaGreicy J. VegaAún no hay calificaciones

- VaR ParamétricoDocumento5 páginasVaR Paramétricokarina cabreraAún no hay calificaciones

- Flujo de Caja Indicadores de Evaluacion DefinitivoDocumento16 páginasFlujo de Caja Indicadores de Evaluacion DefinitivoOlmer ChcAún no hay calificaciones

- Plan de cuentas para sistemas contables 2021De EverandPlan de cuentas para sistemas contables 2021Aún no hay calificaciones

- Tasa Interna de Retorno ModificadaDocumento2 páginasTasa Interna de Retorno ModificadacasaeanAún no hay calificaciones

- Monografia 1Documento33 páginasMonografia 1Juan MartinAún no hay calificaciones

- Gua Prctica Rentabilidad y Riesgo 2015Documento7 páginasGua Prctica Rentabilidad y Riesgo 2015Paola Paez0% (1)

- CH Ahumada Budnevich PDFDocumento28 páginasCH Ahumada Budnevich PDFofelia5limaAún no hay calificaciones

- Leasing & LeasebackDocumento33 páginasLeasing & LeasebackDustin TlAún no hay calificaciones

- Aplicación Del Coeficiente BetaDocumento4 páginasAplicación Del Coeficiente BetaRodrigo Martinez ContrerasAún no hay calificaciones

- Introduccion A Los DerivadosDocumento117 páginasIntroduccion A Los DerivadosYois BuelvasAún no hay calificaciones

- Fee 15915Documento2 páginasFee 15915Minutas JuridicoAún no hay calificaciones

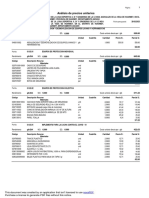

- 4.3. Analisis de Costos UnitariosDocumento3 páginas4.3. Analisis de Costos UnitariosBrayan Motta RodríguezAún no hay calificaciones

- PERFIL DEL PUESTO - MergedDocumento4 páginasPERFIL DEL PUESTO - MergedDaniela FlorezAún no hay calificaciones

- Manual Servicio Cirugia InfantilDocumento28 páginasManual Servicio Cirugia InfantilSebastian Alexander Orellana CartesAún no hay calificaciones

- Mapa Conceptual Conceptos Basicos Talento HumanoDocumento4 páginasMapa Conceptual Conceptos Basicos Talento HumanoSandra Patricia Escobar HerreraAún no hay calificaciones

- Aplicaciones de Las Ecuaciones CuadràticasDocumento10 páginasAplicaciones de Las Ecuaciones CuadràticasDanilo MabelAún no hay calificaciones

- Reglas VeroDocumento9 páginasReglas Veromelina-solisAún no hay calificaciones

- Triptico Univia OkDocumento2 páginasTriptico Univia OkAngie VenturaAún no hay calificaciones

- Resumen 1g Comunicaciones MovilesDocumento2 páginasResumen 1g Comunicaciones MovilesRider Juan Dela Cruz CoaquiraAún no hay calificaciones

- Credimas S.ADocumento3 páginasCredimas S.AENZO DAVID VAZQUEZAún no hay calificaciones

- Examen Cap 4 Ccna v5 0 CiscoDocumento5 páginasExamen Cap 4 Ccna v5 0 CiscoChristian ER100% (1)

- Tarea S9 ESTEFANYDocumento2 páginasTarea S9 ESTEFANYlalvarezp18032011100% (24)

- Demanda Nueva de Lara FinalDocumento7 páginasDemanda Nueva de Lara FinalJorge VillaroelAún no hay calificaciones

- Proyecto Final PDFDocumento4 páginasProyecto Final PDFScolly Medina ComasAún no hay calificaciones

- Clasificador de Bienes y Servicios - Colombia Compra Eficiente - Agencia Nacional de Contratación PúblicaDocumento3 páginasClasificador de Bienes y Servicios - Colombia Compra Eficiente - Agencia Nacional de Contratación PúblicaMj SanabriaAún no hay calificaciones

- Tarea 4 Administracion de EmpresaDocumento7 páginasTarea 4 Administracion de EmpresaEilin SanchezAún no hay calificaciones

- Reporte Camu Camu en Polvo 2015-2020Documento32 páginasReporte Camu Camu en Polvo 2015-2020KellyCuyaAún no hay calificaciones

- Foda MacaDocumento6 páginasFoda MacaCiro TeodorAún no hay calificaciones

- Caso Clínico Coloprocto 2Documento3 páginasCaso Clínico Coloprocto 2Joel RJAún no hay calificaciones

- Sistemas Fijos de ExtinciónDocumento61 páginasSistemas Fijos de ExtinciónKarla León G.Aún no hay calificaciones

- Alcances Positivos Del Fondo Mivivienda Año 2021Documento17 páginasAlcances Positivos Del Fondo Mivivienda Año 2021Celeste ChangAún no hay calificaciones

- Actividad 5 - Personal BrandingDocumento2 páginasActividad 5 - Personal BrandingJose ValenciaAún no hay calificaciones

- Taller Modelación Hidrológica X3Documento1 páginaTaller Modelación Hidrológica X3neftali robayoAún no hay calificaciones

- Estudio de Cortocircuito y Coordinacion de Protecciones PDFDocumento165 páginasEstudio de Cortocircuito y Coordinacion de Protecciones PDFBladimir Marin0% (1)

- Características de Las TIC en La Educación.Documento7 páginasCaracterísticas de Las TIC en La Educación.Yessica muñozAún no hay calificaciones

- Grupo EroskiDocumento6 páginasGrupo EroskiJefferson MeroAún no hay calificaciones

- Microeconomia Hito 3Documento39 páginasMicroeconomia Hito 3JHAMIL MAMANI PAVAAún no hay calificaciones

- Concentrum, Plus y Orbit - Equipamiento Modular para GinecologíaDocumento72 páginasConcentrum, Plus y Orbit - Equipamiento Modular para GinecologíaSamantha LópezAún no hay calificaciones

- Plantas ConceptualesDocumento3 páginasPlantas ConceptualesLorena GómezAún no hay calificaciones

- Asimilación Steelmaster 1200WF - Sep 2019Documento19 páginasAsimilación Steelmaster 1200WF - Sep 2019Sergio RovedyAún no hay calificaciones