0% encontró este documento útil (0 votos)

59 vistas10 páginasRiesgo y Rentabilidad en Finanzas

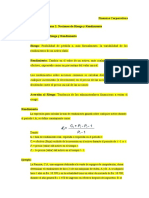

El documento analiza los conceptos de riesgo y rentabilidad en las inversiones y finanzas corporativas. Explica diferentes métodos para medir el riesgo de activos individuales y carteras de inversiones, así como estadísticas como la varianza y desviación estándar. También describe riesgos sistémicos y no sistémicos.

Cargado por

Juanjo AvellánDerechos de autor

© © All Rights Reserved

Nos tomamos en serio los derechos de los contenidos. Si sospechas que se trata de tu contenido, reclámalo aquí.

Formatos disponibles

Descarga como DOCX, PDF, TXT o lee en línea desde Scribd

0% encontró este documento útil (0 votos)

59 vistas10 páginasRiesgo y Rentabilidad en Finanzas

El documento analiza los conceptos de riesgo y rentabilidad en las inversiones y finanzas corporativas. Explica diferentes métodos para medir el riesgo de activos individuales y carteras de inversiones, así como estadísticas como la varianza y desviación estándar. También describe riesgos sistémicos y no sistémicos.

Cargado por

Juanjo AvellánDerechos de autor

© © All Rights Reserved

Nos tomamos en serio los derechos de los contenidos. Si sospechas que se trata de tu contenido, reclámalo aquí.

Formatos disponibles

Descarga como DOCX, PDF, TXT o lee en línea desde Scribd