Documentos de Académico

Documentos de Profesional

Documentos de Cultura

Cómo Calcular La Tasa de Descuento

Cargado por

Marttiin CalivaDescripción original:

Título original

Derechos de autor

Formatos disponibles

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoCopyright:

Formatos disponibles

Cómo Calcular La Tasa de Descuento

Cargado por

Marttiin CalivaCopyright:

Formatos disponibles

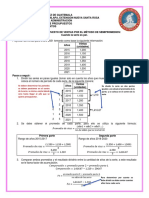

¿Cómo calcular la tasa de descuento?

En el mercado financiero existen un sinfín de términos que manejar, y pese a

que muchos de ellos sean conceptos que veamos normalmente, los

desconocemos. Una de las dudas que nos puede surgir hoy en día es: ¿Qué

es y cómo se calcula la tasa de descuento? Lo veremos en el siguiente

artículo.

¿Qué es la tasa de descuento?

La tasa de descuento es lo que se llama un factor financiero cuya finalidad

es la de determinar el valor del dinero en el tiempo, para calcular el valor de

un capital futuro y/o considerar proyectos de inversión.

La tasa de descuento o tipo de descuento (también llamado coste de capital)

es una medida financiera aplicada para conocer el valor actual de un pago

futuro. El Valor Actual de un pago futuro (VA) es el valor nominal esperado de

una obligación con vencimiento dentro de un plazo determinado; la tasa de

descuento es d; y VB es el valor actual reconocido por una persona o entidad

tomadora. La fórmula es la siguiente:

Al realizar un análisis de un proyecto de inversión hay que considerar el

importe de la inversión (desembolso inicial a realizar) y los flujos de caja

anuales (que permite retornar la inversión).

Para adquirir los flujos de caja futuros con el propio desembolso realizado

actualmente y poder conocer la diferencia respecto a la ganancia neta o Valor

Actual Neto, hay que calcular el valor actual, el valor al día de hoy, de cada

uno de los flujos; es decir actualizar o descontar.

Fórmula de cálculo

El siguiente paso es dividir cada uno de los flujos por el factor de actualización

(1+i)^n, donde "n" es el número de años que existe desde el año actual e "i" es

el tercer dato básico necesario para el cálculo/análisis.

Tasa de descuento

La tasa de descuento, el tipo de interés que indica el dinero del futuro a dinero

actual. Entre los métodos más utilizados y fáciles de utilizar para el cálculo de

la rentabilidad de proyectos de inversión, se define a la tasa de descuento

como la correspondiente al coste de los recursos financieros utilizados para

realizar la inversión.

Tipos de recursos financieros

Recursos Propios: las aportaciones del inversor (capital)

Recursos Ajenos: las aportaciones de los acreedores (deuda, préstamos bancarios,

etc.).

Para calcular el coste de los recursos totales, antes deben analizar la

proporción que tiene cada uno de dichos recursos en el proyecto y su coste.

Proyecto financiado con fondos propios

Al ingresar a una inversión, si inyectan el total de los fondos necesarios y no

dependen de recursos ajenos, financiando el proyecto con 100% de

los recursos propios, de dicha inversión debemos deben esperar la

rentabilidad que dejarían de ganar por no disponer de los fondos a otra

inversión alternativa.

La rentabilidad de la inversión deberá ofrecer similar ganancia respecto a la

más alta rentabilidad que podrían obtener con los fondos propios en otra

inversión similar, pudiendo ser desde un plazo fijo, o un un bono del estado, u

otra inversión. Siendo definido como un "coste de oportunidad".

Proyecto financiado con fondos propios y ajenos

En este caso financian la inversión con recursos propios -es decir fondos

propios- y con recursos ajenos -mediante un préstamo bancario-. Por lo que

deben calcular el coste medio ponderado entre recursos propios y recursos

ajenos, lo que significa la media del coste de los dos tipos de financiación

ponderada por el volumen de cada uno de los tipos de financiación. Es decir el

"coste de capital" identificado con Coste Medio Ponderado de Capital (CMPC)

y Weighted Average Cost of Capital (WACC).

El Cálculo del coste de capital se compone de:

Calcular el coste de recursos propios y la influencia sobre la financiación total.

Calcular el coste de la deuda y la influencia sobre la financiación ajena dentro de la

financiación total

En base a ambos cálculos, se calcula el Coste Medio Ponderado del Capital

(CMPC)

CAPM calcula la tasa de retorno apropiada y requerida para descontar los

flujos de efectivo futuros que producirá un activo, dada la apreciación de riesgo

que tiene ese activo. Betas mayores a 1 simbolizan que el activo tiene un

riesgo mayor al promedio de todo el mercado; betas debajo de 1 indican un

riesgo menor.

Proyecto financiado solo con fondos ajenos

Si no pueden aportar fondos de recursos propios y deben obtenerlos o en parte

vía un préstamo bancario, financiando el proyecto de inversión el 100%

con recursos ajenos, la tasa de descuento corresponderá al coste del préstamo

bancario; lo que significa el tipo de interés más los gastos bancarios (TAE).

Siendo definido como el “coste de la deuda”.

Luego de calcular el coste de recursos financieros hay que tomar en cuenta

la influencia sobre el valor de la tasa de descuento. Se trata del riesgo en

cada una de las inversiones la analizada y la de referencia, debiendo incluir en

la tasa de descuento con el fin que los flujos de caja de los proyectos de

inversión tengan similitud.

En caso que la nueva inversión analizada tenga mayor nivel de riesgo que

la inversión de referencia, significa una mayor exigencia de rentabilidad a la

nueva inversión, y elevar la tasa de descuento. Una solución es incluir

una prima de riesgo a la tasa de descuento, así la prima será más alta a

mayor riesgo suponga el proyecto de inversión ante la inversión a comparar

siendo la fórmula:

Tasa descuento = Rentabilidad mínima exigida + Diferencial por riesgo (o coste

de los recursos)

Componentes de la tasa de descuento

La Rentabilidad mínima exigida es igual al Coste de los recursos exigidos a los

beneficios futuros: es decir una rentabilidad similar al coste de los recursos

utilizados; el coste de capital, siendo la media ponderada entre el coste de

oportunidad y el coste de la deuda.

El coste de capital

El Coste de Capital es el coste en el que se incurre en una empresa con el fin

de financiar los proyectos de inversión de los recursos financieros que se

tienen. Este elemento es fundamental para determinar el valor de la empresa.

Su fórmula es:

Ke (coste capital)= Rf (tasa libre de riesgo)+ BI (retorno de mercado)(Rm - Rf)-

prima de la empresa.

El Coste de Oportunidad

El coste de oportunidad, es cuando se dedica un recurso a un uso

determinado, es decir este costo está vinculado a aquello a lo que un agente

económico renuncia al elegir algo, también puede ser el costo de una inversión

que no se realiza, esto se calcula a partir de una utilidad que se espera según

recursos invertidos.

El Coste de la Deuda

El coste de la deuda, es el coste de una empresa con el fin de desarrollar su

actividad o proyecto de inversión a través de una financiación que puede ser

con créditos, emisión de la deuda o préstamos.

Su fórmula es:

kD= i (1-t)

Donde i es la tasa de interés aplicada por la financiación obtenida y t es el tipo

de gravamen.

La importancia de la tasa de descuento

Recuerda que con la aplicación de la tasa de descuento, se logra determinar

si un proyecto es rentable o no, un adecuado cálculo de esta tasa determina la

rentabilidad en la empresa pues se calcula el valor actual de un capital futuro.

Al efectuar el cálculo de la tasa de descuento, no se deben olvidar considerar

variables como el tipo de fuente de financiamiento, una rentabilidad sin riesgo

de acuerdo a la inflación y el crecimiento o decrecimiento del PIB, además una

prima de riesgo que está relacionada con la rentabilidad del mercado en el que

se desea incursionar y un pronóstico de la respuesta del proyecto de acuerdo a

las variaciones en el mercado.

Por lo que sí están considerando una inversión dentro del escenario explicado

arriba, deben considerar cada uno de los aspectos explicados para tener la

rentabilidad buscada sin pérdidas no esperadas.

Fuente: https://www.rankia.cl/blog/analisis-ipsa/4203325-como-calcular-tasa-

descuento#:~:text=La%20tasa%20de%20descuento%20es,o%20considerar

%20proyectos%20de%20inversi%C3%B3n.

También podría gustarte

- Punto de Equilibrio OperativoDocumento9 páginasPunto de Equilibrio OperativoNina Noteno100% (1)

- Universidad Mariano Galvez de Guatemala Facultad de Ciencias Económicas Auditoria Iii Lic. Pablo BarrientosDocumento10 páginasUniversidad Mariano Galvez de Guatemala Facultad de Ciencias Económicas Auditoria Iii Lic. Pablo BarrientosOSIEL REGINALDO ALONZO RAYMUNDOAún no hay calificaciones

- Ejemplos Niif 15 IngresosDocumento22 páginasEjemplos Niif 15 IngresosGinelcy PaulinoAún no hay calificaciones

- Auditoria El Fraude S 1 (1) (1) .ADocumento33 páginasAuditoria El Fraude S 1 (1) (1) .ALuis Guillermo Guzman RivasAún no hay calificaciones

- Arrendamiento Financiero NIC 17 - DistrabDocumento5 páginasArrendamiento Financiero NIC 17 - DistrabHortencia HernandezAún no hay calificaciones

- Ejercico de ContaDocumento37 páginasEjercico de ContaAlida GarciaAún no hay calificaciones

- Auditoría de GastosDocumento7 páginasAuditoría de GastosWalteralarcon17100% (1)

- NIA315AUDITORÍADocumento33 páginasNIA315AUDITORÍAGraciela Mercedes Flores QuispeAún no hay calificaciones

- Depreciacion y Valuacion de Activos No RenovablesDocumento8 páginasDepreciacion y Valuacion de Activos No RenovablesDoris Carolina Arrecis MendezAún no hay calificaciones

- Teoría Flujo de EfectivoDocumento10 páginasTeoría Flujo de EfectivoLuis PerezAún no hay calificaciones

- Valoración de Acciones y Bonos UnificadoDocumento13 páginasValoración de Acciones y Bonos UnificadoLester SantiagoAún no hay calificaciones

- Flujo de Efectivo - Barrier Corporatio - G2Documento4 páginasFlujo de Efectivo - Barrier Corporatio - G2Royer OvalleAún no hay calificaciones

- Grafico Punto de EquilibrioDocumento6 páginasGrafico Punto de Equilibriom506Aún no hay calificaciones

- Estado de LiquidaciónDocumento6 páginasEstado de LiquidaciónConcejo CáceresAún no hay calificaciones

- Tasas EquivalenteDocumento2 páginasTasas EquivalentePaul Johan JAAún no hay calificaciones

- Sesión 1Documento83 páginasSesión 1Maria de los Angeles RodasAún no hay calificaciones

- Caso Practico Matrices y Subsidiarias en Moneda LocalDocumento12 páginasCaso Practico Matrices y Subsidiarias en Moneda LocalAGENCIA SAN RAMONAún no hay calificaciones

- Ejemplos NiffDocumento5 páginasEjemplos NiffYeicid Carolina Pabon PerezAún no hay calificaciones

- Ejemplo Presupuesto de Ventas Semi Promedios ParDocumento2 páginasEjemplo Presupuesto de Ventas Semi Promedios ParANY ELIZABETH SANTOS POCASANGREAún no hay calificaciones

- Bonos y ObligacionesDocumento5 páginasBonos y ObligacionesMagaAún no hay calificaciones

- Lab. 12Documento3 páginasLab. 12pvelascop velascoAún no hay calificaciones

- Método de Órdenes Específicas de FabricaciónDocumento11 páginasMétodo de Órdenes Específicas de FabricaciónDianaAún no hay calificaciones

- D. Enunciado Ejercicio 1 Damaris Abigail Garcia Perez 1937-15-13357Documento20 páginasD. Enunciado Ejercicio 1 Damaris Abigail Garcia Perez 1937-15-13357DAMARIS ABIGAIL GARCÍA PÉREZAún no hay calificaciones

- Labotario No. 1 InventariosDocumento2 páginasLabotario No. 1 InventariosLimajo Gt CrdaAún no hay calificaciones

- Contabilidad IV Ganare PaceDocumento8 páginasContabilidad IV Ganare PaceGriselda HerreraAún no hay calificaciones

- Ajuste Anual Soluciones PDFDocumento42 páginasAjuste Anual Soluciones PDFAna Ruth De La Cruz LópezAún no hay calificaciones

- Conta Agricola EjercicioDocumento1 páginaConta Agricola EjercicioEsmeralda TzorinAún no hay calificaciones

- Sección 13 Inventarios NIIF para PymesDocumento43 páginasSección 13 Inventarios NIIF para PymesSebastian DiazAún no hay calificaciones

- Prontuario Formulas Mate Iii y IvDocumento21 páginasProntuario Formulas Mate Iii y IvMa. R100% (1)

- Operaciones de Préstamo Bursátil Con Acciones y Valores Representativos de Derechos Sobre AccionesDocumento27 páginasOperaciones de Préstamo Bursátil Con Acciones y Valores Representativos de Derechos Sobre AccionesJesús ChávezAún no hay calificaciones

- Agencias y SucursalesDocumento14 páginasAgencias y Sucursalespedrop1023Aún no hay calificaciones

- Laboratorio No. 4 Anualidades 2016Documento2 páginasLaboratorio No. 4 Anualidades 2016Josue BolañosAún no hay calificaciones

- Laboratorio 06-2022Documento6 páginasLaboratorio 06-2022Josue Vasquez100% (1)

- Trabajo de GraduacionDocumento209 páginasTrabajo de GraduacionAntonio Cal XucAún no hay calificaciones

- ANUALIDADESDocumento17 páginasANUALIDADEScamila2727Aún no hay calificaciones

- 1 Contabilidad de Costos ResumenDocumento81 páginas1 Contabilidad de Costos ResumenEricHernándezRojasAún no hay calificaciones

- Agencias y Sucursales 12Documento11 páginasAgencias y Sucursales 12Soledad TaxAún no hay calificaciones

- Costos de Pruccion 1Documento1 páginaCostos de Pruccion 1Yael LCAún no hay calificaciones

- Almacenes Generales de DepositosDocumento7 páginasAlmacenes Generales de DepositosAnibal Davilio Agustín PérezAún no hay calificaciones

- Prontuario de Razones Finanzas IDocumento10 páginasProntuario de Razones Finanzas ICarolina IsmalejAún no hay calificaciones

- 002 Enunciado Laboratorio No. 2 (Matrices y Subsidiarias)Documento2 páginas002 Enunciado Laboratorio No. 2 (Matrices y Subsidiarias)Dac CotzajayAún no hay calificaciones

- Guia Ordenes Produccion Carga Fabril 5Documento13 páginasGuia Ordenes Produccion Carga Fabril 5PepitoLoquitoAún no hay calificaciones

- Agencias y Sucursales Moneda LocalDocumento13 páginasAgencias y Sucursales Moneda LocalAlbertoSolisAún no hay calificaciones

- Tarea 3 Contabilidad Gerencial Punto de EquilibrioDocumento7 páginasTarea 3 Contabilidad Gerencial Punto de EquilibrioPoder Gitano Dinastia SalvadorAún no hay calificaciones

- Matriz Riesgos Recursos TecnologicosDocumento1 páginaMatriz Riesgos Recursos Tecnologicosjuan romeroAún no hay calificaciones

- Flujo de EfectivoDocumento9 páginasFlujo de EfectivoManuel Alejandro100% (1)

- B. Sesión 08 - EjemplosDocumento28 páginasB. Sesión 08 - EjemplosGabriela GonzálezAún no hay calificaciones

- Investigacion Mate 4Documento19 páginasInvestigacion Mate 4Gustavo TorresAún no hay calificaciones

- Niif 13 Medicion Del Valor RazonableDocumento3 páginasNiif 13 Medicion Del Valor RazonableDercy Navarro Perez100% (1)

- Tarea 1.3 MuestraDocumento2 páginasTarea 1.3 MuestraGrey CalderónAún no hay calificaciones

- Conjunto Completo de Estados FinancierosDocumento6 páginasConjunto Completo de Estados Financieroslucyfloresrios4582Aún no hay calificaciones

- Los Bonos Como Fuente de FinanciaciónDocumento4 páginasLos Bonos Como Fuente de FinanciaciónDiego ToroAún no hay calificaciones

- Ejercicio Propiedad Planta y EquipoDocumento20 páginasEjercicio Propiedad Planta y EquipoNatalia MURILLO CEBALLOS0% (2)

- Contabilidad Avanz. II Entre PrincipalesDocumento5 páginasContabilidad Avanz. II Entre PrincipalesLourdes G-pAún no hay calificaciones

- Analisis FemsaDocumento13 páginasAnalisis FemsaRicardo SotoAún no hay calificaciones

- Ejercicio Impuestos DiferidosDocumento5 páginasEjercicio Impuestos Diferidoss_ultanAún no hay calificaciones

- Similitudes Entre La Nic 18 y Niif para Las Pymes Seccion 23Documento9 páginasSimilitudes Entre La Nic 18 y Niif para Las Pymes Seccion 23Mira DuskyAún no hay calificaciones

- Catalogo de CtasDocumento12 páginasCatalogo de CtasErnesto ChavezAún no hay calificaciones

- Atenea S.ADocumento20 páginasAtenea S.ARogger Manuel Urbina AcaroAún no hay calificaciones

- Tasa de DescuentoDocumento7 páginasTasa de DescuentoJoseAún no hay calificaciones

- Valor Presente Neto: Finanzas Empresariales Clase 19-04-2023Documento42 páginasValor Presente Neto: Finanzas Empresariales Clase 19-04-2023jorge juradoAún no hay calificaciones

- Clase 3. Plantilla para El VAN y TIRDocumento11 páginasClase 3. Plantilla para El VAN y TIREl HechiceroAún no hay calificaciones

- Tasa de Descuento WACCDocumento48 páginasTasa de Descuento WACCEnderson OjithosAún no hay calificaciones

- Valuacion de Activos Financieros Analisis FundamentalDocumento43 páginasValuacion de Activos Financieros Analisis FundamentalDaniel Ferreyra100% (1)

- Proyecto de Muebles MelaminicoDocumento326 páginasProyecto de Muebles MelaminicoJAVIER LINARES URQUIZA100% (1)

- WalmarkDocumento57 páginasWalmarkNelson Cares O.Aún no hay calificaciones

- 2 - Actividad 35%Documento2 páginas2 - Actividad 35%Rene MeloAún no hay calificaciones

- Evaluacion Final - Escenario 8 - PRIMER BLOQUE-TEORICO - PRACTICO - VIRTUAL - EVALUACIÓN DE PROYECTOS - (GRUPO B07)Documento12 páginasEvaluacion Final - Escenario 8 - PRIMER BLOQUE-TEORICO - PRACTICO - VIRTUAL - EVALUACIÓN DE PROYECTOS - (GRUPO B07)Andres CruzAún no hay calificaciones

- Pilares de La Evaluación de Un ProyectoDocumento29 páginasPilares de La Evaluación de Un ProyectoElias VillanuevaAún no hay calificaciones

- Universidad Autónoma de ChihuahuaDocumento5 páginasUniversidad Autónoma de ChihuahuaLUIS EDUARDO VEGA MARTINEZAún no hay calificaciones

- Syllabus Finanzas CorporativasDocumento40 páginasSyllabus Finanzas CorporativasELVIS DAVID PAUCARA HINOJOSAAún no hay calificaciones

- Capitulo 8 y 9 BmaDocumento4 páginasCapitulo 8 y 9 BmaDiego de La PuenteAún no hay calificaciones

- Resumen FINAL COMPLETO Finanzas Corporativas.Documento31 páginasResumen FINAL COMPLETO Finanzas Corporativas.Elio ContrerasAún no hay calificaciones

- Contenido Semana 8Documento21 páginasContenido Semana 8Ana Llancalahuen NahuelquinAún no hay calificaciones

- Matemáticas FinancierasDocumento9 páginasMatemáticas FinancierasAly ValenciaAún no hay calificaciones

- Presupuesto de InversiónDocumento8 páginasPresupuesto de InversiónAdriana Elizabeth Chiluisa PalaciosAún no hay calificaciones

- Evaluacion FinancieraDocumento50 páginasEvaluacion FinancieraCarlos Alexis LunaAún no hay calificaciones

- Guia #4 - Valuación de Acciones Ordinarias (2020)Documento21 páginasGuia #4 - Valuación de Acciones Ordinarias (2020)Renzo RoffAún no hay calificaciones

- Lecturas Gestión Financiera V1Documento126 páginasLecturas Gestión Financiera V1wfierro1Aún no hay calificaciones

- Unidad 2 FCDocumento24 páginasUnidad 2 FCFranklin PérezAún no hay calificaciones

- Test Preparación para El Exámen de Fin de CarreraDocumento57 páginasTest Preparación para El Exámen de Fin de CarreraJoe QuishpeAún no hay calificaciones

- 2° Evaluacion de Finanzas CorporativasDocumento2 páginas2° Evaluacion de Finanzas CorporativasCarlos Alberto QAún no hay calificaciones

- VP, VPNDocumento11 páginasVP, VPNLaura CastroAún no hay calificaciones

- Apellidos Y Nombres FECHA DE EXAMEN: 06 de Febrero de 2021 CodigoDocumento6 páginasApellidos Y Nombres FECHA DE EXAMEN: 06 de Febrero de 2021 CodigoCristhian Jesus Ramos PariAún no hay calificaciones

- Capitulo Ocho - Libro Planificación y Control de Gestión, Scorecards en Finanzas - Roque M. SpidalieriDocumento28 páginasCapitulo Ocho - Libro Planificación y Control de Gestión, Scorecards en Finanzas - Roque M. SpidalieriPablo José RomeroAún no hay calificaciones

- Estructura Optima de CapitalDocumento4 páginasEstructura Optima de Capitaldarkjulio3003273220Aún no hay calificaciones

- WaccDocumento6 páginasWaccBENJAMÍN IGNACIO VÁSQUEZ BLOCKAún no hay calificaciones

- Presentacion UNC PDFDocumento65 páginasPresentacion UNC PDFRoxy Leon ValverdeAún no hay calificaciones

- Metodos Economicos para La Valoracion de Activos MinerosDocumento23 páginasMetodos Economicos para La Valoracion de Activos MinerosAndres Okranza75% (4)

- EF78 - EVA-IntroDocumento11 páginasEF78 - EVA-IntroAdrian Pedraza AquijeAún no hay calificaciones