Documentos de Académico

Documentos de Profesional

Documentos de Cultura

rnd10 0001 02

Cargado por

Josimar Salvatierra Ferrufino0 calificaciones0% encontró este documento útil (0 votos)

41 vistas22 páginasLa resolución establece nuevos requisitos para la presentación de estados financieros por parte de sujetos pasivos del Impuesto sobre las Utilidades de las Empresas. Los sujetos cuyas ventas anuales sean entre Bs1.2 y 15 millones deben presentar estados financieros, mientras que los de ventas sobre Bs15 millones deben presentar estados financieros con dictamen de auditoría externa. Además, aprueba tres reglamentos relacionados a la presentación de estados financieros y dictámenes de auditoría.

Descripción original:

Título original

rnd10-0001-02

Derechos de autor

© © All Rights Reserved

Formatos disponibles

PDF, TXT o lea en línea desde Scribd

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoLa resolución establece nuevos requisitos para la presentación de estados financieros por parte de sujetos pasivos del Impuesto sobre las Utilidades de las Empresas. Los sujetos cuyas ventas anuales sean entre Bs1.2 y 15 millones deben presentar estados financieros, mientras que los de ventas sobre Bs15 millones deben presentar estados financieros con dictamen de auditoría externa. Además, aprueba tres reglamentos relacionados a la presentación de estados financieros y dictámenes de auditoría.

Copyright:

© All Rights Reserved

Formatos disponibles

Descargue como PDF, TXT o lea en línea desde Scribd

0 calificaciones0% encontró este documento útil (0 votos)

41 vistas22 páginasrnd10 0001 02

Cargado por

Josimar Salvatierra FerrufinoLa resolución establece nuevos requisitos para la presentación de estados financieros por parte de sujetos pasivos del Impuesto sobre las Utilidades de las Empresas. Los sujetos cuyas ventas anuales sean entre Bs1.2 y 15 millones deben presentar estados financieros, mientras que los de ventas sobre Bs15 millones deben presentar estados financieros con dictamen de auditoría externa. Además, aprueba tres reglamentos relacionados a la presentación de estados financieros y dictámenes de auditoría.

Copyright:

© All Rights Reserved

Formatos disponibles

Descargue como PDF, TXT o lea en línea desde Scribd

Está en la página 1de 22

RESOLUCION NORMATIVA DE DIRECTORIO N 10 - 0001- 02

La Paz, 9 de enero de 2002

CONSIDERANDO:

Que, la Ley No. 843 (Texto Ordenado Vigente) en sus artculos 37 y 38 define a los sujetos pasivos del Impuesto sobre

las Utilidades de las Empresas.

Que, los artculos 1 y 3 del Decreto Supremo N26226 de 21 de junio de 2001, facultan a la Administracin Tributaria

a definir, reglamentar la forma, plazo y condiciones de presentacin de Estados Financieros con Dictmenes de Auditora

Externa.

Que, el Directorio del Servicio de Impuestos Nacionales, en sujecin a lo dispuesto en el artculo 9 de la Ley No. 2166,

de 22 de diciembre de 2000 y el artculo 10 del Decreto Supremo No. 26462, de 22 de diciembre de 2001, est facultado

para dictar Resoluciones de Directorio, a los efectos de la aplicacin de leyes y dems disposiciones en materia tributaria

POR TANTO:

El Servicio de Impuestos Nacionales, en uso de las facultades otorgadas por el artculo 127 del Cdigo Tributario, la Ley

No. 2166 de 22 de diciembre de 2000 y los Decretos Supremos Nos. 26226 y 26462 de 21 de junio y 22 de diciembre de

2001, respectivamente.

RESUELVE:

1.- Los sujetos pasivos definidos en los artculos 37 y 38 de la Ley No. 843 (Texto Ordenado Vigente), cuyas ventas

o ingresos brutos durante el ejercicio fiscal sean iguales o mayores a Bs1.200.000.- (UN MILLN DOSCIENTOS MIL 00/

100 BOLIVIANOS) hasta Bs14.999.999.- (CATORCE MILLONES NOVECIENTOS NOVENTA Y NUEVE MIL NOVECIENTOS

NOVENTA Y NUEVE 00/100 BOLIVIANOS), estn obligados a presentar al Servicio de Impuestos Nacionales sus estados

financieros, en sujecin a lo dispuesto en el Reglamento aprobado en el inciso a) del numeral 3 de la presente Resolucin.

Los auditores debern adems pronunciarse sobre la situacin tributaria del contribuyente, en un informe adicional al

dictamen requerido en este punto.

2.- Los sujetos pasivos del Impuesto sobre las Utilidades de las Empresas, cuyas ventas o ingresos brutos durante el

ejercicio fiscal sean iguales o mayores a Bs15.000.000.- (QUINCE MILLONES 00/100 BOLIVIANOS), estn obligados a

presentar al Servicio de Impuestos Nacionales sus estados financieros con dictamen de auditora externa, en sujecin a

lo sealado en los Reglamentos aprobados en los incisos a), b) y c) del numeral 3 de la presente Resolucin.

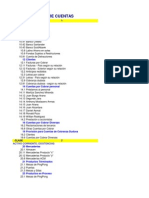

3.- Aprobar los reglamentos que a continuacin se detallan, los mismos que forman parte de la presente Resolucin:

a) Reglamento para la Presentacin de Estados Financieros con Dictamen de Auditora Externa.

b) Reglamento para la Preparacin de la Informacin Tributaria Complementaria a los Estados Financieros Bsicos.

c) Reglamento para la Emisin del Dictamen sobre la Informacin Tributaria Complementaria a los Estados Financieros

Bsicos.

4.- La presentacin de los Estados Financieros en la forma y condiciones precedentemente dispuestas deber ser

efectuada conjuntamente con la Declaracin Jurada del Impuesto sobre las Utilidades de las Empresas (IUE) en los plazos

establecidos en el artculo 39 del Decreto Supremo No. 24051 de 29 de junio de 1995, a partir de la gestin fiscal cerrada

al 31 de diciembre de 2001, en adelante.

5.- Hasta la aprobacin del Sistema de Acreditacin y Registro de Profesionales Auditores o Contadores Pblicos, las

empresas de auditora externa inscritas en el Registro de Empresas de Auditora (CREA), quedan habilitadas para la

elaboracin, emisin y firma de los Informes y dictmenes de auditoria financiera externa, las que se encuentran sujetas

a las responsabilidades previstas en los artculos 81 y 82 del Cdigo Tributario.

Regstrese, publquese y cmplase

FDO. DIRECTORIO

SERVICIO DE IMPUESTOS NACIONALES

ANEXOS

a) REGLAMENTO PARA LA PRESENTACION DE ESTADOS FINANCIEROS CON DICTAMEN DE AUDITORIA

1.- A partir de las gestiones fiscales cerradas al 31 de diciembre de 2001, los sujetos pasivos definidos en los artculos

37y 38de la Ley N843 (Texto Ordenado vigente), constituidos o por constituirse en el Pas; cuyas ventas o ingresos

brutos se encuentren en el universo establecido en los numerales 1 y 2 de la Resolucin que aprueba este reglamento,

estn obligados a presentar al Servicio de Impuestos Nacionales sus Estados Financieros con dictamen de auditor

externo debidamente registrado en la Administracin Tributaria.

2.- De acuerdo al inters fiscal, el Servicio de Impuestos Nacionales, podr modificar los montos lmites mediante la

correspondiente Resolucin.

3.- Los sujetos pasivos obligados al cumplimiento de la Resolucin que aprueba el presente reglamento, podrn presentar

sus Estados Financieros sin la preparacin de la informacin tributaria complementaria o sin dictamen de auditora

externa, segn corresponda, a partir de la segunda gestin consecutiva en la cual el monto de ventas o ingresos brutos

no alcance los lmites establecidos.

4.- Los contribuyentes sealados en el numeral 1 del presente reglamento, deben presentar junto con las declaraciones

juradas del Impuesto sobre las Utilidades de las Empresas, tres ejemplares de los Estados Financieros con dictamen

de auditora, los que sern sellados por la entidad receptora. El primer ejemplar corresponder al Servicio de

Impuestos Nacionales, el segundo quedar en poder de la empresa o profesional firmante del dictamen y el tercer

ejemplar quedar en poder del contribuyente como constancia de su presentacin.

5.- De acuerdo con lo establecido en el artculo 36del Decreto Supremo N 24051 de 29 de junio de 1995 los estados

financieros bsicos que debern presentar los sujetos obligados a llevar registros contables, son los siguientes:

a) Balance General

b) Estado de Resultados (Ganancias y Prdidas)

c) Estado de Resultados Acumulados

d) Estado de Cambios de la Situacin Financiera

e) Notas a los Estados Financieros, las cuales deben incluir las revelaciones necesarias de conformidad con las

Normas de Contabilidad Generalmente Aceptadas.

6.- Responsabilidades

6.1.- La responsabilidad de la preparacin de estos estados financieros y sus notas aclaratorias es de la empresa

auditada. Esos estados financieros y sus notas aclaratorias deben estar debidamente firmados por el gerente general

y el contador general o el contador pblico autorizado que coadyuv en la preparacin de los mismos, asimismo todas

las hojas deben estar debidamente rubricadas para efectos de identificacin.

6.2.- La responsabilidad profesional del trabajo e informe de auditora externa se atribuye al Profesional Independiente

y/o a la Empresa de Auditora Externa que sern responsables por consecuencias derivadas de sus informes, de

acuerdo con lo establecido en los artculos 81 y 82 del Cdigo Tributario.

7.- En caso de ser necesario el Servicio de Impuestos Nacionales, posteriormente podr requerir otra informacin

adicional sobre los Estados Financieros y sus notas aclaratorias.

8.- Existe incompatibilidad para dictaminar sobre los estados financieros de una empresa, cuando los socios o empleados

de las empresas de auditora externa, se encuentren comprendidos en los siguientes casos:

a) Desempeen un cargo operativo o de directores en la empresa auditada o lo hayan desempeado en el periodo

sujeto a revisin del profesional.

b) Tuvieran inters financiero, directo o indirecto, en la empresa auditada.

c) Tuvieran relacin de parentesco con los propietarios o accionistas de la empresa auditada, poseedores

individualmente o en conjunto de un porcentaje que exceda el 10% del patrimonio o el capital, en su caso, de la

empresa respectiva. Esta situacin es aplicable cuando la relacin de parentesco alcance hasta el 4grado de

consanguinidad o hasta el 2grado de afinidad.

d) Fueran dependientes del Servicio de Impuestos Nacionales (SIN).

e) Hubieran participado en la elaboracin de los Estados Financieros.

9.-Los dictmenes sobre los estados financieros bsicos debern emitirse de acuerdo con la Norma de Auditora N2

(NA 2) emitida por el Consejo Tcnico Nacional de Auditora y Contabilidad del Colegio de Auditores de Bolivia.

El ejemplar que corresponda al Servicio de Impuestos Nacionales, deber llevar la firma del Auditor o Contador Pblico

acompaado de la Solvencia Profesional otorgada por el Colegio de Auditores de Bolivia. El dictamen de auditora

externa deber ser firmado cumpliendo las formalidades establecidas en el artculo 4 del Decreto Supremo N 26226

de 21 de junio de 2001

b) REGLAMENTO PARA LA PREPARACION DE LA INFORMACIN TRIBUTARIA COMPLEMENTARIA A LOS

ESTADOS FINANCIEROS BASICOS

Los sujetos pasivos comprendidos en el numeral 2 de la Resolucin Normativa que aprueba el presente reglamento,

debern presentar adicionalmente la Informacin tributaria complementaria a los estados financieros bsicos, que

contendr lo siguiente:

a)Anexo 1 Informacin sobre la determinacin del Dbito Fiscal IVA declarado.

b)Anexo 2 Informacin sobre la determinacin del Crdito Fiscal IVA declarado.

c)Anexo 3 Informacin sobre la determinacin del Crdito Fiscal IVA Proporcional (Aplicable solo a empresas que

presentan ingresos gravados y no gravados por el IVA).

d)Anexo 4 Informacin sobre la determinacin del Impuesto a las Transacciones.

e)Anexo 5 Informacin sobre la compensacin contable del IT.

f) Anexo 6 Informacin Relacionada con el RC-IVA de Dependientes.

g)Anexo 7 Informacin sobre Ingresos y Gastos computables para la determinacin del IUE.

h)Anexo 8 Informacin de pagos a beneficiarios del exterior (excepto actividades parcialmente realizadas en el pas).

i)Anexo 9 Informacin sobre los saldos de las cuentas de los estados financieros relacionados con Impuestos.

j)Anexo 10 Informacin sobre el movimiento de inventarios de productos gravados con tasas especficas y porcentuales.

k)Anexo 11 Informacin sobre las ventas de productos gravados con tasas especficas.

l) Anexo 12 Informacin sobre las ventas de productos gravados con tasas porcentuales.

m)Anexo 13 Informacin de pagos a beneficiarios del exterior por actividades parcialmente realizadas en el pas

Remesas efectuadas por compaas bolivianas.

Como Anexo a este Reglamento se incluyen modelos de formato de cada anexo con instrucciones para su preparacin.

Los contribuyentes obligados a presentar esta Informacin Tributaria Complementaria debern presentar los 13 anexos

indicados anteriormente, marcando con la mencin NO APLICABLE aquellos anexos que no fueran aplicables a su

actividad.

ANEXO 1

Columna A Ingresos totales segn Estado de resultados netos del IVA. Cuando corresponda el ajuste por inflacin

debe consignarse en forma global en la parte inferior. Por lo tanto, el total debe coincidir con los ingresos

consignados en el Estado de Resultados.

Este importe se puede obtener de las cuentas de ingresos del Estado de Resultados

Columna B Devoluciones recibidas o descuentos otorgados en el perodo, que pueden estar registradas en cuentas

de ingreso (neteando su saldo) o en cuentas especficas de gasto.

Columna C Esta columna es aplicable solamente para empresas que prestan servicios y que tienen trabajos en curso.

Debe consignarse el importe registrado como ingreso del perodo que an se encuentra pendiente de

facturacin.

Columna D Ingresos no gravados por IVA, como ser: intereses ganados por entidades financieras, primas de seguros

de vida, ingresos por reaseguro, etc. Otros ajustes como reversin de previsiones.

Estos datos deben obtenerse del Estado de Resultados, donde se muestran los ingresos por estos

conceptos.

Columna G Al igual que la columna C, esta columna es aplicable solo para empresas que prestan servicios y tiene

trabajos en curso. Debe consignarse los ingresos facturados que fueron devengados en perodos

anteriores.

Estos datos pueden obtenerse del anlisis de las cuentas de activo. En este caso, deben considerarse los abonos por cobros

de deudas que fueron devengadas en periodos anteriores.

EMPRESA .. ANEXO 1

Gestin .

INFORMACION SOBRE LA DETERMINACION DEL DEBITO FISCAL IVA DECLARADO

(EXPRESADO EN BOLIVIANOS)

Meses

Total ingresos

segnlos Estados

Financieros

Devoluciones

recibidas y

descuentos

otorgados

Ingresos

devengadosenel

perodono

facturados

Ingresosno

gravados(1)

Ingresos

gravadoso

facturados

Ventas Netas

al 100%

Ingresos

facturados enel

perodo,

devengadosen

perodos

anteriores al

100%

Total ingresos

gravados

Ingresos

Declaradas

segnForm.

143

Diferencias

A B C D E=A-B-C-D F=E/ 0,87 G H=F+G I J =H- I

Mes 1

Mes 2

Mes 3

Mes 4

Mes 5

Mes 6

Mes 7

Mes 8

Mes 9

Mes 10

Mes 11

Mes 12

Sub totales

Ajuste por inflacin

Total

(1) Detallar los conceptos e importes de los ingresos no gravados (2) Detallar las aclaraciones de las diferencias

Importes Importes

Conceptos Bs Conceptos Bs

Total Total

Nota: Las columnas C y G solamente son aplicables para empresas de servicios

ANEXO 2

Columna A Saldo del crdito fiscal al inicio del mes. Este dato se deber obtener del mayor de la cuenta

Columna B Ajuste por inflacin. Corresponde a la actualizacin de los saldos acumulados del crdito fiscal registrado

en el perodo.

Columna C Incremento del crdito fiscal del perodo. Este dato se deber obtener de los cargos al mayor exceptuando

los cargos de crdito fiscal que corresponden a meses anteriores.

Columna D Dbito fiscal compensado en el perodo. Corresponde al dbito fiscal regularizado contablemente en el

periodo, el importe abonado en la cuenta del crdito fiscal.

Columna F Crdito fiscal por facturas correspondientes a meses anteriores. Se deber consignar el crdito fiscal

registrado en el perodo que corresponde a meses anteriores.

Columna G Crdito fiscal por facturas registradas en meses posteriores. Deber incluir los crditos fiscales que

corresponden al mes en curso pero que se contabilizaron en meses posteriores por algn retraso.

EMPRESA .. ANEXO 2

Gestin .

INFORMACION SOBRE LA DETERMINACION DEL CREDITO FISCAL IVA DECLARADO

(EXPRESADO EN BOLIVIANOS)

Meses

Saldo del Crdito

Fiscal al inicio de

cada mes segn

mayores

Ajuste por

inflacin

Incremento del

credito fiscal del

perodo segun

mayores

Dbito fiscal

compensado en el

perodo segn

mayores

Saldo al cierre

del mes segn

Estados

financieros

Credito fiscal

por facturas

correspondient

e a meses

anteriores

Credito fiscal

por facturas

registradas en

meses

posteriores

Saldo ajustado

de crdito

fiscal del

periodo

Crdito Fiscal

declarado del

periodo segn

Form. 143

Diferencias

(1)

A B C D E=A+B+C-D F G H = C - F + G I J = H - I

Mes 1

Mes 2

Mes 3

Mes 4

Mes 5

Mes 6

Mes 7

Mes 8

Mes 9

Mes 10

Mes 11

Mes 12

(1) Detallar las aclaraciones de las diferencias

Importes

Conceptos Bs

Total

ANEXO 3

Con el propsito de obtener resultados reales, es necesario que todos los datos necesarios para obtener los

subtotales 1 y 2, sean registrados sin incluir el ajuste por inflacin.

En este Anexo la empresa debe tener el cuidad de incluir los datos detallados por cada una de las cuentas que se

consideran en el clculo de la proporcionalidad.

EMPRESA.. ANEXO3

Gestin.

INFORMACIONSOBRELADETERMINACIONDELCREDITOFISCALIVAPROPORCIONAL

(APLICABLESOLAMENTEAEMPRESASQUEPRESENTANINGRESOSGRAVADOSY NOGRAVADOSPORIVA)

(EXPRESADOENBOLIVIANOS)

MOVIMIENTOSDELMES

MES1 MES2 MES3 MES4 MES5 MES6 MES7 MES8 MES9 MES 10 MES 11 MES 12 TOTAL

Detalle de ingresos gravados por IVA (expresadas al 100%)

1

2

3

4

5

6

7

8

9

10

Subtotal 1

Detalle de ingresos no gravadas por IVA (expresadas al 100%)

1

2

3

4

5

6

7

8

9

10

Subtotal 2

TOTAL (Subtotal 1 +Subtotal 2)

Indice de proporcionalidad (Subtotal 1 / Total)

Crdito fiscal segn libro de compras

Crdito fiscal proporcional

Crdito fiscal proporcional declarado (Formulario 143)

Diferencias (1)

(1) Detallar las aclaraciones de las diferencias

Importe

Bs

Total

DESCRIPCION

ANEXO 4

Columna A Corresponde a los datos consignados en la columna H del Anexo 1

Columna B Ingresos por actividades no gravadas por IT pero que si estn gravadas por IVA, como ser: edicin de

libros, peridicos, boletines informativos, porcin de capital de las cuotas de leasing, venta de minerales

en el mercado interno, establecimientos de educacin, venta de vehculos cuando corresponda, etc.

Columna C Ingresos que estn gravados por el IT y no estn gravados por el IVA como ser: Intereses obtenidos por

entidades financieras.

Columna E Corresponde a los ingresos que se declararon en el formulario 156.

EMPRESA .. ANEXO 4

Gestin .

INFORMACION SOBRE LA DETERMINACION DEL IMPUESTO A LAS TRANSACCIONES

(EXPRESADO EN BOLIVIANOS)

Meses

Total i ngresos

gravados por el

IVA (1)

Ingresos no

gravados por

IT (2)

Ingresos

gravados por el

IT sol amente

Total Ingresos

gravados por IT

Ingresos

Declaradas

segn Form.

156

Diferencias

(3)

A B C D = A - B + C E F = D - E

Mes 1

Mes 2

Mes 3

Mes 4

Mes 5

Mes 6

Mes 7

Mes 8

Mes 9

Mes 10

Mes 11

Mes 12

TOTALES

(1) Columna I del anexo 1

(2) Detallar los conceptos e importes de los ingresos no gravados por IT

Importes

Conceptos Bs

Total

(3) Detallar las aclaraciones de las diferencias

Importes

Conceptos Bs

Total

ANEXO 5

Rubro (A)

Mes 1 Corresponde al saldo del IUE por compensar de la gestin anterior que tiene la empresa al inicio de la gestin. A

partir de la segunda gestin en que se presente ste cuadro este importe deber coincidir con la columna F mes 12 del Anexo

5 de la gestin anterior.

Mes 2 al 4 y 6 al 12 Se traslada el importe de la columna E del mes anterior

Mes 5 Corresponde al IUE pagado de acuerdo al formulario 80 25 de a la gestin anterior.

Rubro (D) Corresponde al IT compensado segn el formulario 156 de los ltimos doce meses.

Rubro (J) Corresponde a regularizaciones efectuadas en esta cuenta que se pueden producir por variaciones en las

estimaciones efectuadas inicialmente en el anticipo del IUE. De acuerdo a la variacin esta podr ser un cargo (estimacin

en defecto del IUE a compensar) o abono (estimacin en exceso del IUE a compensar) en la cuenta del anticipo.

EMPRESA .. ANEXO 5

Gestin .

EJEMPLOPRACTICO

INFORMACION DE LA COMPENSACION DEL IT CON EL IUE

(EXPRESADO EN BOLIVIANOS)

Datossupuestos:

Registrado

como anticipo

Registrado en

gastos

Total IUE Importe

compensado

hasta

diciembre

2000

Importe

pendiente de

compensar en el

2001

Tipo de

cambio

1999 10.000 15.000 25.000 6.500 3.500

2000 12.000 8.000 20.000

2001 12.000 5.000 17.000

Meses

Saldo IUE

pagado

Actualizacin

Total a

compensar

ITcompensado

Saldo final del

anticipo

A B C=A+B D E =C-D 6,4

Mes 1 3.500 16 3.516 800 2.716 6,43

Mes 2 2.716 8 2.725 750 1.975 6,45

Mes 3 1.975 12 1.987 950 1.037 6,49

Mes 4 1.037 5 1.042 990 52 6,52

Subtotal 1 3.490

Mes 5 20.000 153 20.153 1.050 19.103 6,57

Mes 6 19.103 87 19.191 1.100 18.091 6,6

Mes 7 18.091 164 18.255 800 17.455 6,66

Mes 8 17.455 105 17.560 950 16.610 6,7

Mes 9 16.610 99 16.709 970 15.739 6,74

Mes 10 15.739 140 15.879 1.020 14.859 6,8

Mes 11 14.859 66 14.925 1.000 13.925 6,83

Mes 12 13.925 0 13.925 890 13.035 6,83

Subtotal 2 815 7.780

Total

Conciliacinformularioconregistros contables

Bs

Saldo del IUEpor compensar al cierre de la gestin segn formulario N 156 13.035

(Mes 12 - Columna F)

Menos : IUEregistrado en gastos segn los Estados financieros de la gestin

anterior -8.000

Menos: Actualizacin del IUEregistrado en gastos de la gestin anterior -326

Mas: IUEestimado por la presente gestin 17.000

Menos : Importe del IUEde la presente gestin registrado en gastos -5.000

Saldo del anticipo del IUEpor compensar 16.709

Saldo del anticipo del IUEpor compensar segn mayor al cierre de la gestin 16.709

Diferencia 0

Aclaracin de la diferencia

ANEXO 6

Columna A Corresponde al importe cargado a resultados por concepto de sueldos y salarios netos de ajuste por

inflacin

Columna B Corresponde al importe cargado a resultados por concepto de bonos, netos de ajuste por inflacin

Columna C Corresponde al importe cargado a resultados por concepto de horas extras y sobretiempos, netos de

ajuste por inflacin

Columna D Corresponde al importe cargado a resultados por concepto de otros pagos al personal netos de ajuste

por inflacin

Columna F Corresponde a remuneraciones que se devengaron en periodos anteriores, pero que fueron pagadas

en el presente periodo.

Columna G Corresponde a remuneraciones devengadas en el presente periodo que se encuentran pendientes de

pago .

Columna I Corresponde a los aportes laborales efectivamente retenidos y declarados por el empleador en el

formulario de las Administradoras de Fondos de Pensiones

Columna K Corresponde a los sueldos netos declarados en el formulario 98 de cada perodo.

EMPRESA .. ANEXO6

Gestin .

INFORMACIONRELACIONADACONEL RC- IVADEPENDIENTES

(EXPRESADO EN BOLIVIANOS)

Segn Estados Financieros

Detalle

Sueldos y

salarios

Bonos

Horas

extras

Otros

pagos (1)

Total pagos al

personal

Remuneraciones

pendientes de

pago de

periodos

anteriores

pagados en el

perodo

Remuneraciones

pendientes de

pago del periodo

analizado

Total

remuneracin

pagada en el

perodo

Aportes

Laborales a

Seguridad

Social

Total sueldos

netos

computables

sujetos al RC -

IVA segn

estados

financieros

Total sueldos

netos

computables

sujetos al RC -

IVA segn

Form. 98

Diferencia

A B C D E = (A + B+C+D) F G H =E +F-G I J=H-I K L=J-K

Mes 1

Mes 2

Mes 3

Mes 4

Mes 5

Mes 6

Mes 7

Mes 8

Mes 9

Mes 10

Mes 11

Mes 12

Subtotal

Ajuste por Inflacin

Total

(1) Detal l ar l os conceptos e i mportes de Otros pagos (2) Detal l e de l as di ferenci as encontradas

Importes Importes

Concept os Bs Concept os Bs

Total Total

ANEXO 7

En este anexo se debe detallar los ingresos y los gastos del contribuyente por cada una de las cuentas de resultados.

EMPRESA .. ANEXO 7

Gestin .

INFORMACION SOBRE INGRESOS Y GASTOS COMPUTABLES PARA LA DETERMINACION DEL IUE

(EXPRESADO EN BOLIVIANOS)

Imponibles No Imponibles Deducibles No deducibles

INGRESOS

(GASTOS)

RESULTADO DE LA GESTIN

(1) (2)

(MENOS):

INGRESOS NO IMPONIBLES (1)

MAS:

GASTOS NO DEDUCIBLES (2)

MAS / (MENOS):

OTRAS REGULARIZACIONES (3)

RESULTADO TRIBUTARIO

(3) Detallar los conceptos e importes de otras regularizaciones

Importes

Conceptos Bs

Total

Ingresos Gastos

Descripcin

Total segn Estados

Financieros

ANEXO 8

Columna A, B y C En estas columnas se debe incluir los saldos mensuales de las cuentas de gasto donde se

registran los conceptos detallados.

Columna D En esta columna se debe incluir los importes de los dividendos pagados durante el perodo de acuerdo

con los registros contables. En el caso de sucursales de compaas extranjeras se deber considerar

el artculo 34del Decreto Supremo N24051.

Columna F En esta columna se debe disgregar los importes de los conceptos de las columnas A,B,C y D que

corresponden a beneficiarios locales. Estos saldos debern obtenerse de las subcuentas analticas de

las cuentas de gastos o en su caso de un anlisis del mayor de cada cuenta.

Columna G En esta columna se debe disgrega los importes de los conceptos de la columna A que corresponden a

organismos internacionales exentos.. Estos saldos debern obtenerse de las subcuentas analticas de

las cuentas de gastos o en su caso de un anlisis del mayor de cada cuenta.

Columna I En esta columna se deber registrar, los importes devengados que se encuentran pendientes de pago

en cada perodo.

Columna J En esta columna se deber registrar, los importes remesados en el perodo pero que fueron devengados

en perodos anteriores.

Columna L En esta columna se deber registrar, los importes declarados en el formulario 54 de cada perodo.

EMPRESA.. ANEXO8

Gestin..

INFORMACIONDEPAGOSABENEFICIARIOSDELEXTERIOR(EXCEPTOACTIVIDADESPARCIALMENTEREALIZADASENELPAIS)

(EXPRESADOENBOLIVIANOS)

Intereses Servicios Otros Dividendos Total

A B C D E=A+B+C+D F G H=E- F- G I J K=H- I +J L M=K- L

Mes1

Mes2

Mes3

Mes4

Mes5

Mes6

Mes7

Mes8

Mes9

Mes10

Mes11

Mes12

Subtotales

Ajustepor Inflacin

Totales

J Detallederemesasdevengadasenperodosanteriores

C DetalledeOtros pagadasenel perodo.

Importes Importes

Conceptos Bs Conceptos Bs

Total Total

I DetalledeRemesaspendientes M Detalledelasdiferenciasencontradas

Importes Importes

Conceptos Bs Conceptos Bs

Total Total

Diferencias SUBTOTAL

Remesas

pendientes

Remesasdevengadasen

periodosanteriores

pagadasenel periodo

Total - Importe

remesadosegn

Form. 54

Meses

ImportessegnEstadosFinancieros Beneficiario

s del

exterior

exentos

Total - Importe

remesado

Beneficiarios

locales

ANEXO 9

En este Anexo se deber detallar los saldos de todas las cuentas relacionados con las operaciones fiscales al cierre de

la gestin.

EMPRESA .. ANEXO 9

Gestin .

INFORMACION SOBRE LOS SALDOS DE LAS CUENTAS DE LOS ESTADOS

FINANCIEROS RELACIONADAS CON IMPUESTOS(EXPRESADO EN BOLIVIANOS)

Cuentas

Saldos segn

Estados

Financieros

ACTIVO

Anticipo para el Impuesto a las Transacciones

Crdito fiscal IVA

Otros (1)

Total

PASIVO

Dbito fiscal IVA

Impuesto a las transacciones por pagar

RC - IVA Dependientes

RC - IVA retenido a terceros

Retenciones del IT

Retenciones del IUE

Retenciones del IUE remesas al exterior

Provisin para el IUE

Provisin para el IPBIVA

Otros (1)

Total

RESULTADOS

Impuesto a las transacciones

Aportes Sociales (patronales)

IUE

IPBIVA

Ingresos por la generacin de crdito fiscal

Crdito fiscal no computable cargado a resultados

Otros (1)

Total

CONTINGENTES

Otros (1)

Total

(1) DETALLAR LAS CUENTAS Y LOS SALDOS

ANEXO 10

Este Anexo deber ser elaborado para cada uno de los productos terminados que comercialice el contribuyente.

Columna A En esta columna se deber registrar el inventario inicial de cada perodo

Columna B En esta columna se deber registrar las cantidad de producto que fueron adquiridas en el perodo o las

que fueran transferidas de produccin en proceso.

Columna C Corresponde a las altas en productos terminados por transferencias de productos en proceso que fueron

encomendados a terceros.

Columna D Corresponde a las altas en productos terminados por importaciones del perodo.

Columna F Corresponde a las ventas del perodo.

Columna G Corresponde a las bajas por mermas que se producieron en el perodo.

Columna H Corresponde a las bajas de productos elaborados por cuenta de terceros.

Columna I Corresponde a las ventas de productos importados.

Empresa . ANEXO 10

Gestin .

INFORMACION SOBRE EL MOVIMIENTO DE INVENTARIOS DE PRODUCTOS GRAVADOS CON TASAS ESPECIFICAS Y PORCENTUALES

(EXPRESADO EN CANTIDADES)

Inventario

inicial

Traspasos de

produccin o

compras

Produccin

encomendada a

terceros

Importaciones

realizadas

Ingresos

Totales

Salidas por

ventas

Mermas

Salidas por

elaboraciones

para terceros

Salidas de

productos

importados

Salidas

totales

Inventario final

A B C D E=B+C+D F G H I J=F+G+H+I K=A+E-J

Mes 1

Mes 2

Mes 3

Mes 4

Mes 5

Mes 6

Mes 7

Mes 8

Mes 9

Mes 10

Mes 11

Mes 12

Totales

Meses

Movimiento fsico de inventarios por productos gravados con ICE e IEHD

ANEXO 11

En este Anexo se deber detallar por producto las cantidades vendidas en cada mes , la tasa del impuesto vigente en cada

perodo para obtener el impuestos determinado segn los movimientos de inventarios a ser comparado con el impuesto

liquidado por el contribuyente.

La sumatoria total del numeral 5 debe coincidir con los ingresos netos de descuentos segn los Estados Financieros.

Empresa . ANEXO 11

Gestin .

INFORMACION SOBRE LAS VENTAS DE PRODUCTOS GRAVADOS CON TASAS ESPECIFICAS

(EXPRESADO EN BOLIVIANOS)

Clculo Enero Febrero Marzo Abril Mayo Junio Julio Agosto Septiembre Octubre Noviembre Diciembre Total

Producto 1

Cantidad (1)

Precio de venta (2)

Venta total (3=1*2)

IVA (4)

Venta neta total (5=3-4)

Tasa aplicada (6)

Impuesto Bs (7=1*6)

Impuesto declarado (8)

Diferencia (9=7-8)

Producto 2

Cantidad (1)

Precio de venta (2)

Venta total (3=1*2)

IVA (4)

Venta neta total (5=3-4)

Tasa aplicada (6)

Impuesto Bs (7=1*6)

Impuesto declarado (8)

Diferencia (9=7-8)

Producto 3

Cantidad (1)

Precio de venta (2)

Venta total (3=1*2)

IVA (4)

Venta neta total (5=3-4)

Tasa aplicada (6)

Impuesto Bs (7=1*6)

Impuesto declarado (8)

Diferencia (9=7-8)

Producto 4

Cantidad (1)

Precio de venta (2)

Venta total (3=1*2)

IVA (4)

Venta neta total (5=3-4)

Tasa aplicada (6)

Impuesto Bs (7=1*6)

Impuesto declarado (8)

Diferencia (9=7-8)

Total ventas netas (sum 5)

Meses

Ventas segn estados financieros

ANEXO 12

En este Anexo se deber detallar por producto las cantidades vendidas en cada mes , el precio de venta (neto de

descuentos) y la tasa del impuesto vigente en cada perodo para obtener el impuestos determinado segn los movimientos

de inventarios a ser comparado con el impuesto liquidado por el contribuyente.

La sumatoria total del numeral 5 debe coincidir con los ingresos netos de descuentos segn los Estados Financieros.

Empresa . ANEXO 12

Gestin .

INFORMACION SOBRE LAS VENTAS DE PRODUCTOS GRAVADOS CON TASAS PORCENTUALES

(EXPRESADO EN BOLIVIANOS)

Enero Febrero Marzo Abril Mayo Junio Julio Agosto Septiembre Octubre Noviembre Diciembre Total

Producto 1

Cantidad (1)

Precio de venta (2)

Total venta (3=1* 2)

IVA (4)

Total venta neta (5=3-4)

Tasa aplicada (6)

Impuesto (7=5*6)

Impuesto declarado (8)

Diferencia (9=7-8)

Producto 2

Cantidad (1)

Precio de venta (2)

Total venta (3=1* 2)

IVA (4)

Total venta neta (5=3-4)

Tasa aplicada (6)

Impuesto (7=5*6)

Impuesto declarado (8)

Diferencia (9=7-8)

Producto 3

Cantidad (1)

Precio de venta (2)

Total venta (3=1* 2)

IVA (4)

Total venta neta (5=3-4)

Tasa aplicada (6)

Impuesto (7=5*6)

Impuesto declarado (8)

Diferencia (9=7-8)

Producto 4

Cantidad (1)

Precio de venta (2)

Total venta (3=1* 2)

IVA (4)

Total venta neta (5=3-4)

Tasa aplicada (6)

Impuesto (7=5*6)

Impuesto declarado (8)

Diferencia (9=7-8)

Total ingresos (sum 5)

Ingresos por ventas, netos de IVA

Meses

ANEXO 13

Columna A Corresponde al importe registrado en la cuenta de gastos por servicios contratados con beneficiarios del

exterior por actividades parcialmente realizadas en el pas (reaseguros, telecomunicaciones, transporte, agencias de

noticias, etc. Esta informacin corresponde al gasto devengado en cada perodo.

Columna C Corresponde al impuesto declarado en el formulario 56 de cada perodo.

Empresa . ANEXO 13

Gestin .

INFORMACION DE PAGOS A BENEFICIARIOS AL EXTERIOR POR

ACTIVIDADES PARCIALMENTE REALIZADAS EN EL PAIS -

REMESAS EFECTUADAS POR COMPAIAS BOLIVIANAS

(EXPRESADO EN BOLIVIANOS)

Honorarios

por servicios

del exterior

Retencin

del 2,5%

Impuesto

declarado

formulario

56

Diferencia

A B=A*2,5% C D=B-C

Mes 1

Mes 2

Mes 3

Mes 4

Mes 5

Mes 6

Mes 7

Mes 8

Mes 9

Mes 10

Mes 11

Mes 12

Totales

Meses

c) REGLAMENTO PARA LA EMISION DEL DICTAMEN SOBRE LA

INFORMACION TRIBUTARIA COMPLEMENTARIA A LOS ESTADOS FINANCIEROS BASICOS

ALCANCE MINIMO DE LAS TAREAS DE AUDITORIA SOBRE LA INFORMACIN TRIBUTARIA COMPLEMENTARIA

A LOS ESTADOS FINANCIEROS BASICOS

El examen de auditora externa en general y de la Informacin tributaria complementaria a los estados financieros

bsicos en particular, deber ser efectuado de acuerdo con Normas de Auditora Generalmente Aceptadas y por lo tanto

cumplir con los siguientes objetivos:

- Lograr una comprensin del negocio de la empresa y de la industria en la que operan y de los impuestos a los que

esta sujeta.

- Efectuar indagaciones concernientes a los principios y prcticas contables de la empresa y que estos hayan sido

aplicados consistentemente en las declaraciones juradas de acuerdo con la Ley 843 (Texto Ordenado Vigente) y sus

disposiciones reglamentarias.

- Efectuar indagaciones concernientes a los procedimientos de la entidad para registrar, clasificar y resumir

transacciones sujetas a impuestos, sus bases de clculo y la declaracin impositiva.

- Efectuar indagaciones concernientes a todas las aseveraciones de importancia relativa registradas contablemente

y declaradas impositivamente.

- Aplicar procedimientos analticos diseados para identificar relaciones y partidas individuales sujetas al impuesto y

que parezcan inusuales. Dichos procedimientos incluiran:

- Comparacin de las cifras de los estados financieros con estados financieros por periodos anteriores.

- Estudio de las relaciones de los elementos de los estados financieros relacionados con las bases imponibles y que

se esperara se conformaran a un patrn predecible basado en la experiencia de la empresa o norma de la industria.

- Verificar que las cifras de las declaraciones impositivas provienen de informacin basada en los registros contables

de la empresa.

- Efectuar seguimiento a la situacin de los adeudos tributarios.

Para lograr esos objetivos, a continuacin se incluyen procedimientos especficos mnimos que deber ejecutar el

auditor que dictamine sobre Informacin Tributaria Complementaria a los Estados Financieros Bsicos. Este detalle es solo

enunciativo y no limitativo. El auditor deber basarse en su evaluacin de los controles internos y de las debilidades

detectadas en los procedimientos aplicados para determinar la necesidad de ampliar el tamao de las muestras. Es

importante aclarar que los procedimientos que se indican a continuacin son complementarios de los procedimientos que

el auditor debe aplicar para poder emitir su opinin sobre los estados financieros bsicos, de acuerdo con Normas de

Auditora Generalmente Aceptadas.

I Impuesto Al Valor Agregado

1 Dbito Fiscal

1.1 Relevamiento de informacin

Relevar la informacin respecto a:

- Tipo de ingresos que tiene la entidad

- Formas de liquidacin del impuesto

- Facturacin

- Contabilizacin

1.2 Prueba global sobre ingresos declarados

Realizar una prueba global anual por el ejercicio al que correspondan los estados financieros auditados comparando

los ingresos gravados por este impuesto que se encuentran registrados en los estados financieros, con aquellos ingresos

declarados en los formularios 143.

1.3 Conciliaciones de declaraciones juradas con saldos contables

Verificar que el saldo de la cuenta de Dbito Fiscal IVA, se encuentre razonablemente contabilizado, mediante la

comparacin de este saldo con el importe declarado en el Form.143 para tres meses tomados al azar.

1.4 Conciliaciones de declaraciones juradas con libros de ventas

Verificar que los importes declarados en el formulario 143 estn de acuerdo a los importes consignados en los libros

de ventas, para los mismos tres meses seleccionados para la prueba 1.3. anterior

2 Crdito Fiscal

2.1 Relevamiento de informacin

Relevar la informacin, respecto al cmputo del crdito fiscal y su registro.

2.2 Conciliaciones de declaraciones juradas con saldos contables.

Verificar que el saldo de la cuenta de activo Crdito Fiscal IVA, se encuentre razonablemente contabilizado, mediante

la comparacin de este saldo con el importe declarado en el Form.143 para tres meses tomados al azar

2.3 Conciliaciones de declaraciones juradas con libros de compras

Verificar que los importes declarados en el Form. 143 estn de acuerdo a los importes consignados en los libros de

compras, para los mismos tres meses seleccionados para la prueba 2.2. anterior.

2.4 Revisin de los aspectos formales de las facturas que respaldan el Crdito Fiscal IVA

Realizar un muestreo de las facturas ms significativas, seleccionadas al azar, registradas en el Libro de Compras

IVA. (Plizas de importacin en especial, si las tuvieran) y tomar una prueba de cumplimiento para un mes de la gestin.

Sobre esa muestra, verificar los siguientes aspectos:

- Inclusin del nombre de la Empresa y de su nmero de RUC en la factura.

- Verificacin de que la fecha registrada en la factura coincida con aquella registrada en el libro de compras y que

corresponda al periodo de declaracin.

- Verificacin de que el concepto del gasto corresponda a la actividad propia de la Empresa.

- Verificacin de que los importes registrados en la factura coincidan con los registrados en el libro de compras.

3 Aspectos Formales

3.1 Libros de Compras y Ventas IVA

Revisar los aspectos formales que deben cumplir los Libros de Compras y Ventas IVA, tomando en cuenta los siguientes

aspectos:

- Empaste, foliacin y notariacin.

- Inclusin de todas las columnas que corresponden segn la normativa vigente.

- Registro de todos los datos que corresponden (de forma que no pueda ser alterada y que estn totalizados)

- Que no existan borrones, tachaduras o enmiendas.

- Registro cronolgico.

Efectuar esta revisin para tres meses tomados al azar

3.2 Declaraciones Juradas

Verificar el cumplimiento de los aspectos formales en la presentacin de las Declaraciones Juradas, tomando en cuenta

los siguientes aspectos:

- Llenado de las casillas, incluyendo todos los datos que corresponden a cada una de ellas.

- Validacin de los importes declarados.

- Presentacin dentro de las fechas lmites.

- Verificacin del sello del Banco en la fecha de pago.

- Si la Declaracin Jurada fue presentada fuera de trmino, verificar la correcta declaracin de los accesorios (

actualizaciones, intereses y multas).

Efectuar esta revisin para todos los formularios presentados en la gestin bajo examen.

4 Verificar los porcentajes de crdito fiscal indirecto (para contribuyentes que presentan ingresos gravados e ingresos

no gravados).

Revisar el clculo realizado por la entidad para dos meses tomados al azar a fin de validar los porcentajes de crdito

fiscal indirecto determinados.

Verificar que estos porcentajes hayan sido aplicados al total de crdito fiscal del mes al que corresponde para comparar

el resultado con el crdito fiscal declarado en los formularios 143.

Por otro lado realizar una prueba global para determinar la razonabilidad del impuesto declarado en la gestin mediante

el calculo de la proporcionalidad del crdito fiscal indirecto, el cual ser comparado con el total de crdito declarado en los

formularios 143.

II Impuesto a Las Transacciones

1 Relevamiento de informacin

Relevar informacin respecto a los ingresos que percibe la entidad y el procedimiento de determinacin, tratamiento

contable y liquidacin del Impuesto a las Transacciones que aplica la Empresa:

- Verificar que todos los ingresos gravados por este impuesto estn expuestos en los Estados Financieros.

- Verificar que todos los ingresos alcanzados por el IT hayan sido realmente declarados.

2 Prueba global de ingresos

Realizar una prueba global anual para el periodo analizado, a travs de la comparacin de los ingresos gravados por

este impuesto que se encuentran registrados en los estados financieros, con aquellos ingresos declarados en los formularios

156 durante el periodo bajo anlisis.

3 Conciliaciones de las cuentas del gasto y del pasivo

Verificar que el saldo de la cuenta de pasivo del lT al final del periodo, se encuentre razonablemente contabilizado,

mediante la comparacin de este saldo con el importe declarado en el Formulario 156.

4 Revisin de la compensacin del lUE con el IT

Verificar que la compensacin del lUE con el IT haya sido correctamente efectuada.

5 Declaraciones Juradas

Verificar el cumplimiento de los aspectos formales en la presentacin de las Declaraciones Juradas, tomando en cuenta

los siguientes aspectos:

- Llenado de las casillas, incluyendo todos los datos que corresponden a cada una de ellas.

- Validacin de los importes declarados.

- Presentacin dentro de las fechas lmites.

- Verificacin del sello del Banco en la fecha de pago.

- Si la Declaracin Jurada fue presentada fuera de trmino, verificar la correcta declaracin de los accesorios (

actualizaciones, intereses y multas).

Efectuar esta revisin para todos los formularios presentados en la gestin bajo examen.

III RCIVA Dependientes

1 Relevamiento de informacin

Relevar informacin respecto a la forma de determinacin de este impuesto y los conceptos que la entidad incluye dentro

de la base de este impuesto.

Relevar informacin sobre la forma de registro tanto en planillas como en las cuentas contables.

Finalmente, mediante un anlisis de las cuentas de gastos, identificar aquellas cuentas relacionadas con los pagos a

dependientes y obtener informacin respecto a su inclusin en la base de este impuesto.

2 Razonabilidad del impuesto declarado

Verificar que los importes declarados en los formularios se obtengan de las planillas tributarias para dos meses tomados

al azar.

Verificar que los clculos de las planillas tributarias sean razonablemente correctos. Tomar en cuenta los importes de

salarios mnimos, el mantenimiento de valor de los crditos fiscales de los dependientes, correcto arrastre de los saldos de

crditos fiscales de los meses anteriores para dos meses tomados al azar.

Realizar una prueba para dos meses, que consiste en la obtencin del sueldo neto a partir de los totales ganados

registrados en las planillas de sueldos menos los aportes laborales por seguridad social.

Comparar los importes obtenidos con los sueldos netos registrados en las planillas tributarias.

IV Impuesto sobre las Utilidades de las Empresas - Beneficiarios del exterior

1 Relevamiento de informacin

Relevar informacin respecto a los siguientes aspectos:

- Tipo de operaciones que se realizan con personas o empresas del exterior.

- Forma de contabilizacin para cada uno de los tipos de operaciones que se efectan.

- Cuentas, tanto en pasivo como en gastos, en las cuales se registran estas operaciones, y obtencin de los mayores

de las mismas.

2 Razonabilidad de los procedimientos de retencin

En base al relevamiento, identificar aquellas operaciones por las cuales se debe retener el IUE-BE y comparar, para dos

meses tomados al azar la razonabilidad de los montos declarados.

Comparar los importes declarados en el formulario 54 con los saldos de la cuenta de pasivo relacionados con las

retenciones por remesas al exterior.

V Impuesto sobre las Utilidades de las Empresas

1 Relevamiento de informacin

Relevar informacin de los gastos e ingresos para determinar si su deducibilidad en el clculo del IUE es efectuada de

acuerdo con lo dispuesto por la Ley N843 y el Decreto Supremo N24051.

2 Clculo de la provisin del IUE

En base al relevamiento, realizar un clculo de la provisin del IUE al cierre de la gestin fiscal.

Determinar una posible estimacin del importe que corresponde registrar en la cuenta de anticipo de IT.

VI Impuesto a los Consumos Especficos

1 Pruebas a realizar para productos con tasas especficas

Obtener los movimientos de las salidas de inventarios por producto en forma mensual.

Verificar que los reportes obtenidos concilien con los movimientos registrados contablemente por movimientos de

inventarios y ventas.

Sobre la base de la informacin obtenida, verificar que las cantidades que salieron de inventarios como ventas sean

las cantidades declaradas mensualmente para el ICE (Form. 115 y Form. 185)

Verificar que las tasas aplicadas por la empresa en la liquidacin del ICE coincidan con las tasas establecidas por las

normas vigentes y que se encuentren vigentes en el perodo que corresponde.

2 Pruebas a realizar para productos con tasas porcentuales

Obtener los movimientos de las salidas de inventarios por producto en forma mensual.

Verificar que los reportes obtenidos concilien con los movimientos registrados contablemente por movimientos de

inventarios y ventas.

Sobre la base de la informacin obtenida, determinar los ingresos por ventas mensuales, netos de descuentos y verificar

que stos ingresos coincidan con los ingresos declarados a los efectos del ICE (Form. 115 y Form. 185).

Verificar que las tasas aplicadas por la empresa en la liquidacin del ICE coincidan con las tasas establecidas por las

normas vigentes y que se encuentren vigentes en el perodo que corresponde.

VII Impuesto Especial a los Hidrocarburos y sus Derivados

1 Relevamiento de informacin

Relevar informacin respecto a los criterios y procedimientos de la entidad en cuanto a la determinacin y registro de

las operaciones alcanzadas por este impuesto.

2 Razonabilidad del impuesto declarado

Efectuar la revisin de la declaracin de este impuesto para dos meses tomados al azar

Para estos meses realizar los siguientes procedimientos:

a) Obtener informacin para cada item gravado por el impuesto respecto a los volmenes de ventas, de acuerdo a la

unidad de medida de cada producto.

b) Verificar que la informacin obtenida sea razonable mediante la comparacin visual de algunos productos con las

salidas de almacenes.

c) Verificar qu productos estn alcanzados por el impuesto.

d) Para cada uno de los productos alcanzados por el impuesto, convertir las unidades de ventas a litros.

e) Una vez obtenida la informacin de litros vendidos, aplicar la tasa del IEHD de acuerdo con la norma vigente para

cada perodo.

f) Comparar el impuesto determinado con el impuesto declarado en los formularios para los meses correspondientes.

Adems del impuesto, verificar que los litros obtenidos de nuestra prueba coincidan con los declarados en dichos

formularios.

g) Por otro lado, comparar el IEHD declarado con el IEHD registrado en los libros de ventas de los meses revisados.

h) Comparar los litros vendidos segn la liquidacin mensual que efecta la empresa, con los litros declarados en el

formulario N900.

VIII Retenciones del Impuesto a las Transacciones (IT), del Impuesto sobre las Utilidades de las Empresas (IUE)

y del Rgimen Complementario al Impuesto al Valor Agregado (RC-IVA)

Para los casos que se detallan a continuacin verificar la correcta declaracin de las retenciones del IT y del IUE.

Retenciones directores y sndicos

1. Identificar las cuentas de gastos donde se registraron los pagos a sndicos y directores que se efectuaron durante la

gestin.

2. Obtener una muestra de cuatro pagos efectuados durante la gestin (de cuatro meses diferentes) y verificar la

adecuada retencin del RC-IVA y el IT. Verificar la adecuada determinacin de los impuestos y su pago ntegro y oportuno

en los formularios correspondientes.

Retenciones RC-IVA

1. En las entidades financieras que efectan pagos de rendimientos a personas naturales, obtener los listados de

clientes de tres meses de la gestin (tomados al azar) y sobre una muestra verificar que la entidad cuente con la

documentacin detallada a continuacin, en los casos de clientes a los cuales no ha efectuado ninguna retencin:

Copia del RUC, debidamente legalizada.

RUC vigente a la fecha de pago de los intereses.

Retenciones IUE e IT

1. Mediante un relevamiento de las cuentas de gastos, identificar aquellas cuentas donde se registran los gastos por

honorarios, servicios, compras de bienes efectuados a personas naturales (profesiones liberales u oficios) por los cuales

la empresa no obtuvo una nota fiscal.

2. Sobre una muestra de no menos de 5 (cinco) casos en cada cuenta identificada, verificar la adecuada determinacin

de los impuestos (IUE e IT) y su pago ntegro y oportuno en los formularios correspondientes.

3. Para una muestra de tres meses de la gestin (tomadas al azar) , verificar que los saldos del pasivo de las cuentas

de retenciones de impuestos coincidan con los importes declarados en el mes siguiente.

DICTAMEN SOBRE LA INFORMACION TRIBUTARIA COMPLEMENTARIA A LOS ESTADOS FINANCIEROS

BASICOS

El Dictamen sobre la Informacin Tributaria Complementaria a los Estados Financieros Bsicos deber contener como

mnimo lo siguiente:

a) Destinatario del dictamen

b) Identificacin completa de la Informacin Tributaria Complementaria examinada y de la entidad a la cual corresponda

c) Alcance del examen efectuado

d) Opinin sobre si la Informacin Tributaria Complementaria a los Estados Financieros Bsicos examinada ha sido

elaborada de conformidad con las normas establecidas en el Reglamento para la preparacin de la Informacin

Tributaria Complementaria a los Estados Financieros Bsicos emitidas por el Servicio de Impuestos Nacionales.

e) Opinin sobre si la Informacin Tributaria Complementaria a los Estados Financieros Bsicos ha sido correctamente

preparada en relacin con los estados financieros considerados en su conjunto, sobre los que se emiti el dictamen

principal.

f) Lugar y fecha en que se emite el dictamen

g) Firma del profesional con aclaracin de la misma y mencin de su nmero de matrcula en el Colegio de Auditores

de Bolivia. La firma del profesional debe ir acompaada, en el ejemplar que se entrega al Servicio de Impuestos

Nacionales, de la Solvencia Profesional emitida por el Colegio de Auditores de Bolivia.

A continuacin se incluye un modelo de dictamen sobre Informacin Tributaria Complementaria a los Estados Financieros

Bsicos

DICTAMEN DEL AUDITOR INDEPENDIENTE

Fecha

Nombre del Destinatario del Informe

Nombre de la Empresa

Ciudad del domicilio principal de la empresa

La Informacin Financiera Tributaria requerida por el Servicio de Impuestos Nacionales (SIN), aunque no es esencial para

una correcta interpretacin de la situacin patrimonial y financiera de Empresa XX al .. de de 20..., los resultados

de sus operaciones y los cambios en su situacin financiera para el ejercicio terminado en esa fecha, se presenta como

informacin adicional. En nuestra opinin, la Informacin Financiera Tributaria que se adjunta, compuesta por los Anexos

1 a 13 y que hemos sellado con propsitos de identificacin, ha sido correctamente preparada en relacin con los estados

financieros considerados en su conjunto, sobre los que emitimos el dictamen que se presenta en la primera parte de este

informe. Esta Informacin Financiera Tributaria ha sido preparada siguiendo los lineamientos establecidos en el Reglamento

para la preparacin de Estados Financieros e Informacin Tributaria Complementaria a los Estados Financieros Bsicos,

aprobado por el SIN mediante la Resolucin ..

Nuestro examen, que fue practicado con el objeto principal de emitir una opinin sobre los estados financieros considerados

en su conjunto, incluy comprobaciones selectivas de los registros contables, de los cuales se tom la informacin financiera

complementaria, y la aplicacin de otros procedimientos de auditora en la medida que consideramos necesaria en las

circunstancias.

FIRMA DEL PROFESIONAL

Nmero de Matrcula en el Colegio de Auditores de Bolivia

RESUMEN SOBRE LOS PROCEDIMIENTOS MINIMOS UTILIZADOS

Los auditores debern incorporar en su informe largo, a continuacin de la informacin financiera complementaria, un

resumen de los procedimientos utilizados para examinar la Informacin tributaria complementaria a los estados financieros

bsicos. Este resumen deber incluir una descripcin del alcance de las pruebas, el criterio utilizado para tomar las

muestras, la cobertura alcanzada, y el resultado de las verificaciones efectuadas.

Las muestras indicadas en el Alcance mnimo de las tareas de auditora sobre la informacin tributaria complementaria a

los estados financieros bsicos de este Reglamento, son alcances mnimos. El auditor deber evaluar los resultados de

la aplicacin de estos alcances mnimos y en caso de ser necesario, ampliar los mismos, de acuerdo con lo requerido por

las Normas de Auditora Generalmente Aceptadas.

En caso de que el auditor en cualquier aspecto de su trabajo no haya podido obtener suficiente informacin o realizar

algn tipo de verificacin, el hecho debe ser mencionado en su informe.

El auditor deber incluir en su informe un detalle de la muestra de facturas requerida en el punto 2.4 del Alcance mnimo

de las tareas de auditora sobre la informacin tributaria complementaria a los estados financieros bsicos de este

Reglamento, indicando:

- Nmero alfanumrico de la factura

- Nombre del proveedor

- Nmero de RUC del proveedor

- Nmero de orden de la factura

- Fecha de la factura

- Monto de la factura expresado en Bolivianos

También podría gustarte

- 10 RND Presentacion de Estados FinancierosDocumento38 páginas10 RND Presentacion de Estados FinancierosLuis EspinozaAún no hay calificaciones

- Rnd10-0037-07 Gestion Tributaria y ContravencionesDocumento14 páginasRnd10-0037-07 Gestion Tributaria y ContravencionesAdolfo ChoquellampaAún no hay calificaciones

- Dictamen Revisor Fiscal Con SalvedadesDocumento15 páginasDictamen Revisor Fiscal Con SalvedadesJosias Gonzalez CastroAún no hay calificaciones

- Requisitos para Constituir AseguradoraDocumento6 páginasRequisitos para Constituir AseguradoraDaniel GuzmanAún no hay calificaciones

- Informe y Dictamen Revisor Fiscal. SolDocumento9 páginasInforme y Dictamen Revisor Fiscal. SolSOLANYI SALAZAR COSSIOAún no hay calificaciones

- ISLR - Preguntas Frecuentes - TI 03 - RetenciónDocumento14 páginasISLR - Preguntas Frecuentes - TI 03 - Retenciónhexram100% (1)

- Ley de Fomento de Producción de Leche y Productos LácteosDocumento7 páginasLey de Fomento de Producción de Leche y Productos LácteosAlex VallejoAún no hay calificaciones

- Document 9Documento10 páginasDocument 9María Elsa CoronelAún no hay calificaciones

- Datos ImportantesDocumento2 páginasDatos ImportantesJeanle Danuil Bonilla OrtegaAún no hay calificaciones

- Planeamiento TributarioDocumento19 páginasPlaneamiento TributarioLuz Karina Mayta BordaAún no hay calificaciones

- Isae InformeDocumento9 páginasIsae InformeSteveAún no hay calificaciones

- Sanciones TributariasDocumento9 páginasSanciones Tributariasmartha marmolejoAún no hay calificaciones

- ANEXOsDocumento10 páginasANEXOsKevin Joe Vásquez CabanillasAún no hay calificaciones

- Ley General de Instituciones Del Sistema Financiero EcuadorDocumento34 páginasLey General de Instituciones Del Sistema Financiero EcuadorDeborah MuñozAún no hay calificaciones

- Marco Legal ContableDocumento3 páginasMarco Legal ContablejonathanAún no hay calificaciones

- Informe y Dictamen Revisor FiscalDocumento2 páginasInforme y Dictamen Revisor FiscalJhon McClane SuarezAún no hay calificaciones

- Ficha de Clientes Profit PlusDocumento6 páginasFicha de Clientes Profit Pluseage_vzlaAún no hay calificaciones

- Contrato ComplementarioDocumento9 páginasContrato ComplementarioDensin Heber Martínez RojasAún no hay calificaciones

- D DPP RV 2015 060-A3Documento6 páginasD DPP RV 2015 060-A3MiguelFigueroaAún no hay calificaciones

- Solicitud de ExclusiónDocumento3 páginasSolicitud de ExclusiónJose Corimayo0% (1)

- Tasas de InterésDocumento3 páginasTasas de InterésFederico EtienotAún no hay calificaciones

- Acta de EntregaDocumento14 páginasActa de EntregaANGIEAún no hay calificaciones

- Ejercicios y Problemas Capitulo 3, GRUPO 3Documento10 páginasEjercicios y Problemas Capitulo 3, GRUPO 3Alejord Ps4Aún no hay calificaciones

- Resolución General 5.319Documento9 páginasResolución General 5.319Diego AlvarezAún no hay calificaciones

- FCCPV - Cuaderno de Servicios Relacionados R19-01 Aprobado El 25-02-2014Documento36 páginasFCCPV - Cuaderno de Servicios Relacionados R19-01 Aprobado El 25-02-2014Carlos Daniel100% (1)

- Casos Practivos de PFDocumento17 páginasCasos Practivos de PFCesar Hernandez BarreraAún no hay calificaciones

- Resolución 19620Documento2 páginasResolución 19620gonzalo diazAún no hay calificaciones

- VA22 Cedula General Rentas Exentas y Deducciones LimitadasDocumento242 páginasVA22 Cedula General Rentas Exentas y Deducciones LimitadasCarlos jose amador cantilloAún no hay calificaciones

- 12-12 Mecanismo Previo para Solucionar El Conflicto TributarioDocumento2 páginas12-12 Mecanismo Previo para Solucionar El Conflicto TributariomarlencastroAún no hay calificaciones

- Procedimiento para Devolucion de IVA para PorcicultoresDocumento1 páginaProcedimiento para Devolucion de IVA para PorcicultoresValentina López100% (1)

- C153 - Convenio Sobre La Duración Del Trabajo y Períodos de DescansoDocumento7 páginasC153 - Convenio Sobre La Duración Del Trabajo y Períodos de DescansoLeòn DaroAún no hay calificaciones

- Analisis Caso ContadorDocumento2 páginasAnalisis Caso ContadorClaudia Patricia Quintero GonzalezAún no hay calificaciones

- Recopilación de Ejemplos de Informes A Discutir Por El CPNPADocumento107 páginasRecopilación de Ejemplos de Informes A Discutir Por El CPNPANaileth CastilloAún no hay calificaciones

- Ensayo Fraude Publico Comeva EpsDocumento3 páginasEnsayo Fraude Publico Comeva EpsFernanda FrancoAún no hay calificaciones

- Requisitos para Bolsa de Valores y Casa de BolsaDocumento10 páginasRequisitos para Bolsa de Valores y Casa de BolsajagutiveraAún no hay calificaciones

- Documentos en Caso de Una FISCALIZACION Del SENIATDocumento1 páginaDocumentos en Caso de Una FISCALIZACION Del SENIATEnrique J. Arellano HAún no hay calificaciones

- Ley Del Impuesto A La Distribucion Del Petroleo.Documento8 páginasLey Del Impuesto A La Distribucion Del Petroleo.mrtheone0% (1)

- Leyes Vigentes Costa RicaDocumento10 páginasLeyes Vigentes Costa RicaDaniel CotzajayAún no hay calificaciones

- Evidencia 9 Ejercicio Práctico "La MiPymes y Sus Obligaciones Tributarias"Documento3 páginasEvidencia 9 Ejercicio Práctico "La MiPymes y Sus Obligaciones Tributarias"ALEXANDER JAVIER MENDOZA MURILLOAún no hay calificaciones

- Sentencia de Unificación 2022CE-SUJ-4-002 Del 8 de Septiembre de 2022 Correccion Declaraciones Ley AntitramitesDocumento2 páginasSentencia de Unificación 2022CE-SUJ-4-002 Del 8 de Septiembre de 2022 Correccion Declaraciones Ley Antitramitesjeannette bibiana garcia100% (1)

- Pasivo No CorrienteDocumento59 páginasPasivo No CorrienteLeonardo Medina Dueñas0% (1)

- Cuestionario Cap 14Documento15 páginasCuestionario Cap 14Ronald MarciasAún no hay calificaciones

- Embol S Examen ParcialDocumento7 páginasEmbol S Examen ParcialEliana0% (1)

- Af Catalogo SgtcontableDocumento10 páginasAf Catalogo SgtcontableVicmar DuinAún no hay calificaciones

- Deterioro y Valorización de Pases de Jugadores de Fútbol en Las Sociedades Anónimas Deportivas Profesionales Chilenas de Acuerdo A Las Normas Internacionales de ContabilidadDocumento18 páginasDeterioro y Valorización de Pases de Jugadores de Fútbol en Las Sociedades Anónimas Deportivas Profesionales Chilenas de Acuerdo A Las Normas Internacionales de ContabilidadPamela Muñoz Zúñiga0% (1)

- Texto de Sistema Tributarios PDFDocumento20 páginasTexto de Sistema Tributarios PDFSilvia Daher ViruezAún no hay calificaciones

- Diagnostico de CendidterDocumento12 páginasDiagnostico de CendidterangelAún no hay calificaciones

- FCasos Prácticos de Revisoría FiscalDocumento2 páginasFCasos Prácticos de Revisoría FiscalJOSE VICTOR VANEGAS CORDOBAAún no hay calificaciones

- Solicitud de Inicio de Proceso de Contratación Agencia de Viajes ANPEDocumento2 páginasSolicitud de Inicio de Proceso de Contratación Agencia de Viajes ANPEJesús MartínAún no hay calificaciones

- NOTAS A LOS ESTADOS FINANCIEROS KDocumento11 páginasNOTAS A LOS ESTADOS FINANCIEROS KJulian Cuellar Lozada100% (1)

- Laboratorio No. 2. Defensa Fiscal AplicadaDocumento4 páginasLaboratorio No. 2. Defensa Fiscal AplicadaMerlyn ZamoraAún no hay calificaciones

- Carac y Disposiciones de Las Legislaciones de Precios de Transferencia en CA (S, H, N, CR y P)Documento5 páginasCarac y Disposiciones de Las Legislaciones de Precios de Transferencia en CA (S, H, N, CR y P)ROLANDO MIGUEL ANGEL SANTOS SANTOSAún no hay calificaciones

- ITC RND10-0001-02 SIN BoliviaDocumento22 páginasITC RND10-0001-02 SIN BoliviajoelgzmAún no hay calificaciones

- rnd10 0001 02Documento22 páginasrnd10 0001 02Jessica QAAún no hay calificaciones

- Presentacion Estados FinancierosDocumento54 páginasPresentacion Estados FinancierosDario Quispe GomezAún no hay calificaciones

- 01 DS 26226 - Reglamentación para Consultoras de AuditoríaDocumento2 páginas01 DS 26226 - Reglamentación para Consultoras de AuditoríaDavidHuantoAún no hay calificaciones

- T2-Diferencia RND 100102-M101804Documento16 páginasT2-Diferencia RND 100102-M101804Daniela SandyAún no hay calificaciones

- RND No 101800000004 Estados FinancierosDocumento42 páginasRND No 101800000004 Estados FinancierosAdonay Buhito MontañoAún no hay calificaciones

- RND No 101800000004 Estados Financieros 14 04 2023Documento42 páginasRND No 101800000004 Estados Financieros 14 04 2023mirtha rivero clarosAún no hay calificaciones

- RND 101800000004Documento4 páginasRND 101800000004Edwin Moises Mendoza CanazaAún no hay calificaciones

- Informe Al Juez 05 2019Documento1 páginaInforme Al Juez 05 2019Josimar Salvatierra Ferrufino100% (1)

- Formulario de Solicitud Declaración y Autorización de Viajes - 2016Documento3 páginasFormulario de Solicitud Declaración y Autorización de Viajes - 2016Josimar Salvatierra FerrufinoAún no hay calificaciones

- 144 A Solicitud de SippaseDocumento2 páginas144 A Solicitud de SippaseJosimar Salvatierra FerrufinoAún no hay calificaciones

- Acta de Apertura de SobresDocumento4 páginasActa de Apertura de SobresJosimar Salvatierra FerrufinoAún no hay calificaciones

- Rectificaciones para El FiscoDocumento3 páginasRectificaciones para El FiscoJosimar Salvatierra FerrufinoAún no hay calificaciones

- Caja Petrolera de SaludDocumento3 páginasCaja Petrolera de SaludJosimar Salvatierra FerrufinoAún no hay calificaciones

- Proyecto Tiendas Teens Fashion Srl.Documento206 páginasProyecto Tiendas Teens Fashion Srl.Josimar Salvatierra Ferrufino0% (2)

- Propuesta de Servicios ProfesionalesDocumento5 páginasPropuesta de Servicios Profesionalesxosoto83% (6)

- Ingenieria EconomicaDocumento20 páginasIngenieria Economicalizeth danielaAún no hay calificaciones

- Modelo Padron Preliminar de AsociadosDocumento58 páginasModelo Padron Preliminar de AsociadosTJ Ramirez100% (1)

- TALLER DE APLICACIÓN SOBRE EFECTIVO Y EQUIVALENTE DE EFECTIVO (1) (Recuperado Automáticamente)Documento5 páginasTALLER DE APLICACIÓN SOBRE EFECTIVO Y EQUIVALENTE DE EFECTIVO (1) (Recuperado Automáticamente)Daniel MuñozAún no hay calificaciones

- Extracto JULIODocumento1 páginaExtracto JULIOcarlos fernandezAún no hay calificaciones

- Estructura y Funcionamiento Del Sistema Financiero Mexicano 2Documento26 páginasEstructura y Funcionamiento Del Sistema Financiero Mexicano 2Esmeralda Rios OlveraAún no hay calificaciones

- ServientregaDocumento8 páginasServientregaCristian ochoa moraAún no hay calificaciones

- Auditoria AdministrativaDocumento17 páginasAuditoria AdministrativaCarlos CarmonaAún no hay calificaciones

- Practico Ing - EconomicaDocumento11 páginasPractico Ing - EconomicaRoxana Velasco100% (1)

- Ejercicio #3 Determinación de Oficio Sobre Base Presunta - Caso 4 Depuración de Depósitos BancariosDocumento4 páginasEjercicio #3 Determinación de Oficio Sobre Base Presunta - Caso 4 Depuración de Depósitos BancariosmaxiAún no hay calificaciones

- Sistema Financiero VenezuelaDocumento25 páginasSistema Financiero VenezuelaArturo CastroAún no hay calificaciones

- Catálogo Montoc ActualizadoDocumento43 páginasCatálogo Montoc ActualizadoLonga Moreno Jennifer AylinAún no hay calificaciones

- Informe Diseño BMSCDocumento25 páginasInforme Diseño BMSCErika Rojas Estrada100% (2)

- Clasificacion Activo y PasivoDocumento4 páginasClasificacion Activo y Pasivodigimaster_02Aún no hay calificaciones

- Ejercicios Propuestos Matematicas Financieras IDocumento3 páginasEjercicios Propuestos Matematicas Financieras IDanielaRiveraNelson100% (1)

- Ejercicios Inventarios y Propiedad Planta y EquipoDocumento7 páginasEjercicios Inventarios y Propiedad Planta y Equipoestudiantes 2018Aún no hay calificaciones

- Calculo de Importancia Relativa o MaterialidadDocumento5 páginasCalculo de Importancia Relativa o MaterialidadDenis MartinezAún no hay calificaciones

- Cuadernillo Operador Software ContableDocumento442 páginasCuadernillo Operador Software Contabledragonrojo32477Aún no hay calificaciones

- Ajustes 1105Documento10 páginasAjustes 1105Sofia GaviriaAún no hay calificaciones

- Programa Contabilidad Basica para AdministrativosDocumento2 páginasPrograma Contabilidad Basica para Administrativoscsalas71Aún no hay calificaciones

- Corrección ErroresDocumento41 páginasCorrección ErroresJennifer CarrascoAún no hay calificaciones

- Operaciones NeutrasDocumento35 páginasOperaciones NeutrasLilianaFlores83% (6)

- Taller de Capital TrabajoDocumento15 páginasTaller de Capital TrabajoMayra Romero100% (2)

- Estado de Cuenta SepDocumento2 páginasEstado de Cuenta SepraulAún no hay calificaciones

- Tarea 4Documento15 páginasTarea 4BERENICE SALDANA DE JESUSAún no hay calificaciones

- B Carta A La Gerencia Sobre Deficiencias de Control InternoDocumento3 páginasB Carta A La Gerencia Sobre Deficiencias de Control InternoDaniel CalAún no hay calificaciones

- Ejercicio 1Documento3 páginasEjercicio 1Manuel PerezAún no hay calificaciones

- Monografia de Contabilidad Completa en ExcelDocumento58 páginasMonografia de Contabilidad Completa en ExcelLuisito Sc100% (1)

- Examen Del Profesor Casuistica ContableDocumento5 páginasExamen Del Profesor Casuistica ContableCarlos CayllahuaAún no hay calificaciones

- Gestion Logistica Libroalumno Unidad3muestraDocumento6 páginasGestion Logistica Libroalumno Unidad3muestraKatherine HuffAún no hay calificaciones