Documentos de Académico

Documentos de Profesional

Documentos de Cultura

Sociedades Financieras Populares

Cargado por

Francisco Maya VillaDerechos de autor

Formatos disponibles

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoCopyright:

Formatos disponibles

Sociedades Financieras Populares

Cargado por

Francisco Maya VillaCopyright:

Formatos disponibles

Sociedades Financieras Populares

(SOFIPO) 💰

¿Qué es una SOFIPO y qué

hace?

Se le conoce como SOFIPO a las Sociedades Financieras Populares,

son organizaciones que se constituyen como Sociedades Anónimas

de Capital Variable y están especializadas en las microfinanzas sin

ánimos de especulación ni lucro, ofreciendo planes de ahorro y

préstamos para sus asociados. Estas operan por medio de las

autorizaciones correspondientes que se llevan acabo por la Comisión

Nacional Bancaria y de Valores (CNBV).

Este artículo contiene:

¿Qué es una SOFIPO y qué hace?

1. ¿Cuáles son los niveles de las SOFIPOS?

2. ¿Qué funciones realizan las SOFIPOS?

3. ¿A quien van dirigidas Sociedades Financieras Populares

SOFIPO?

4. Diferencias entre las SOFIPO y los Bancos.

5. Recomendaciones para acudir a las SOFIPOS.

6. ¿Por qué elegir una SOFIPO? ¡En Ahorra Seguros te explicamos!

7. ¿Por qué hay SOFIPOS revocados?

8. Normativas para las SOFIPO.

9. ¿Quién regula las Sofipos?

10. Conclusiones sobre las Sociedades Financieras Populares en

México

Las SOFIPO se destacan por ofrecer servicios de ahorro, crédito e inversión

popular, lo cual se realiza específicamente en zonas geográficas rurales y

periferias urbanas, mientras que el propósito de estas sociedades se centra

en poder fomentar el ahorro popular, así como expandir el acceso a los

financiamientos para usuarios, negocios, o bien para los sectores de bajos

recursos y que normalmente no tienen acceso al sistema financiero

tradicional.

¿Cuáles son los niveles de las

SOFIPOS?

Por otra parte, las SOFIPOS se encargan de realizar distintas actividades

relacionadas al campo financiero, y es que en este rubro se clasifican por

niveles, y dependiendo del tipo de operaciones que se lleven a cabo, así

como la cantidad de recursos o montos totales de activos con los que

cuente, por ello se clasifica conforme a los siguientes niveles:

Nivel 1.

Considera activos iguales o inferiores a 15 millones de UDIS (90 millones

226 mil 336 pesos).

Nivel 2.

Activos que son superiores a 15 millones de UDIS o inferiores a 50

millones de UDIS (300 millones 754 mil 450 pesos).

Nivel 3.

Activos superiores a 50 millones de UDIS o inferiores a 280 millones de

UDIS (1,684 millones 224 mil 920 pesos).

Nivel 4.

Activos que sean superiores a 280 millones de UDIS.

Es muy importante mencionar que de acuerdo con la Asociación Mexicana

de Sociedades Financieras Populares (AMSOFIPO), hasta 2017 registró un

total de 1,629 municipios que se han atendido por las SOFIPO.

Te podría interesar: Conoce SIPRES de Condusef.

¿Qué funciones realizan las

SOFIPOS?

Con el paso de los años, las Sociedades Financieras Populares (SOFIPOS)

se han convertido en las instituciones que se encargan de fomentar tanto el

ahorro, así como ampliar el acceso a los créditos, sobre todo para las

personas que están habitando en zonas rurales y semiurbanas en donde no

se opera con sistemas tradicionales de crédito.

Facultadas para la prestación de servicios tanto a sus socios como a sus

clientes, basándonos en términos de la Ley de Ahorro y Crédito Popular,

entre muchas otras funciones de las que se encarga, tales como:

Recibir depósitos.

Recibir los préstamos y créditos de bancos, fideicomisos públicos y

organismos internacionales, afores, aseguradoras y afianzadoras, etc.

Expedir y operar las tarjetas de débito / recargables.

Otorgar los préstamos o créditos para sus clientes.

Recibir o emitir las órdenes de pago y transferencias.

Recibir los pagos de servicios por cuenta de terceros.

Efectuar la compra-venta de divisas en ventanilla, por cuenta de terceros

o propia.

Distribución de seguros, fianzas, además de los recursos de programas

gubernamentales.

En la actualidad, se encuentran autorizadas en México 46 SOFIPO.

¿A quién van dirigidas Sociedades

Financieras Populares SOFIPO?

El sector al que se dirigen las Sociedades Financieras Populares (SOFIPO),

son a toda aquella población a la que no llegan las instituciones bancarias

de nuestro país, debido a que estas solo cubren el 14%, mientras que otra

de las variantes de estas, pasa por atender a usuarios que comúnmente no

disponen de trabajos fijos, ingresos regulares, etc.

Así es como las SOFIPOS, en compañía de las SOFOMES se dirigen a un

68% de la población que tienen necesidades de financiamientos y que

carecen de ello, pues estas se han convertido en uno de los negocios más

dinámicos del sector financiero, mientras que su causa principal va por la

distancia de la banca tradicional con la base de la pirámide, estimando que

la Reforma Financiera de 2014, fue quien fomentó la mayor inclusión del

sector, para el florecimiento de estas actividades.

Y en términos generales, una SOFIPO se han dirigido al paso de los años,

de acuerdo con poder ofrecer instrumentos de ahorro e inversión para la

población, a través de rendimientos que fácilmente duplican a los que se

entregan a grandes jugadores de la Banca Tradicional.

Diferencias entre las SOFIPO y los

Bancos.

Muchos piensan que los bancos son las únicas instituciones en donde se

podrán efectuar las operaciones financieras, como guardar tu dinero,

obtener un crédito, realizar pagos de servicios o tramitar alguna tarjeta de

crédito o débito, entre muchas otras actividades, lo cual es un error total.

La realidad es que además de los bancos, hoy en día existen muchas otras

instituciones que cumplen con todos los objetivos, así como las Sociedades

Financieras Populares (SOFIPOS) son algunas de ellas.

De acuerdo con las funciones que realiza un banco, así como en

comparación con las SOFIPO, existen marcadas diferencias entre ambas

instituciones, y para que conozcas un poco más sobre este tema:

Bancos SOFIPOS

No cuentan con clasificaciones por Ofrecen de hasta 4 niveles de operación, iniciando con

el número de niveles de operación. el 1, con montos de activos que sean iguales o menores

a 15 millones de UDIS, finalizando en el 4, que está

situado por encima de los 280 millones de UDIS.

Su seguro es por hasta 400 mil Poseen un seguro de hasta 25 mil UDIS (150 mil 377

UDIS (2 millones 406 mil 35 pesos por cliente).

pesos) por cuenta, proporcionado

por el IPAB.

Operaciones que son reguladas por Todas sus operaciones se regulan por la Ley de Ahorro

la Ley de Instituciones de Crédito. y Crédito Popular.

La Comisión Nacional Bancaria y Para sus operaciones, necesitan de autorizaciones por

de Valores (CNBV), y el Banco de la CNBV y que el dictamen sea favorable a una

México son quienes autorizan sus federación.

operaciones.

Recomendaciones para acudir a las

SOFIPOS.

Es importante que comiences por verificar que la SOFIPO en la que

piensas llevar a cabo tus operaciones, permanezca correctamente y

autorizada conforme a los requisitos, esto puedes consultarlo al ingresar

al Sistema del Registro de Prestadores de Servicios Financieros,

conocido mayormente como SIPRES, a través del sitio web de Condusef.

Consulta el Buró de Entidades Financieras, en este puedes conocer el

comportamiento de las instituciones, número de reclamaciones y los

productos que se están ofreciendo.

Es recomendable que confirmes que la institución se encuentra

legalmente constituida, lo cual se podrá consultar una vez que se cheque

en la CNBV, dentro de su Padrón de Entidades Supervisadas (PES).

Toma tus precauciones con las inversiones que te resulten demasiado

atractivas, y que también tengan plazos cortos con los rendimientos que

sean garantizados elevados.

Lee a detalle los contratos, concretamente en el apartado de las

condiciones de tu ahorro o crédito, resolviendo todo tipo de dudas que

tengas.

Asegúrate de revisar, ordenar y sobre todo guardar los documentos que

amparen todas tus operaciones de ahorro, inversión o de crédito.

En caso de pensar en realizar inversiones importantes, te recomendamos

considerar las opciones para acudir a un banco, es decir, compara y elige

la institución que ofrezca mejores condiciones y seguridad para tu dinero.

¿Por qué elegir una SOFIPO?

Más allá de ser una alternativa, las SOFIPO son instituciones que

actualmente atienden a poco más de 3 millones de clientes en todo México,

así como contar con 1,204 sucursales, seguido de tener más de 120

cuentas de depósito que son diferentes, entre ellas de ahorro, e incluso para

menores de edad.

Elegir a alguna de estas instituciones, se vuelve una elección oportuna,

pues hoy en día registran más de 50 productos de crédito simple,

destacando entre muchos otros; en cuestión del consumo duradero, directo

y con garantía prendaria.

Recuerda que una de las ventajas que ofrecen las SOFIPOS, es que

permiten conocer la información con respecto a la oferta de los productos,

mismos que se pueden investigar en el Buró de Entidades Financieras, así

como en la sección del Catálogo Nacional. Adicional a esto, explora el BEF

para conocer del desempeño de las Sociedades Financieras Populares.

¿Por qué hay SOFIPOS revocados?

Ante la revocación de muchas SOFIPO, el reto de dichas organizaciones

consiste en mejorar o simplemente estancarse, y es que durante los últimos

meses la mitad de estas instituciones, a través de sus intermediarios no

bancarios, han operado con pérdidas considerables.

Al paso de 10 años, las Sociedades Financieras Populares han logrado una

independencia normativa para tener una ley propia, debido a que este

sector ha experimentado una serie de experiencias que no han sido del todo

buenas para sus ahorradores, situación que poner a pensar sobre la

reconfiguración del mismo, tanto en el mercado, como en la propia

regulación para que estas no sean revocadas y con ello volverse sólidas y

aportar más a la inclusión financiera en México.

Son 46 las SOFIPO que están en operación, sin embargo el sector ha

pasado a dominarse por la Libertad de Servicios Financieros, esto a través

de una concentración del 35% de todos los activos del sector, debido a que

esta es una entidad que no ha presentado buenos números durante los

últimos años, situación que se debe a su tamaño, así como poder causar un

contagio con el resto de las entidades, en donde muchas de estas no suelen

ser solventes y operan en números rojos.

En términos generales, las SOFIPOS han conseguido su independencia

normativa, gracias a la creación de la Ley de ahorro y Crédito Popular, sin

embargo no se han consolidado del todo en su nicho específico de

mercado, a pesar de ser diseñadas para atender a la población de bajos

recursos, y entre estas instituciones nos encontramos con quienes han

perdido utilidades netas que han caído hasta en un 66%.

Normativas para las SOFIPO.

Ley de Ahorro y Crédito Popular.

Disposiciones de carácter general aplicables a las Entidades de Ahorro y

Crédito Popular y Organismos de Integración a que se refiere la Ley de

Ahorro y Crédito Popular.

Ley General de Sociedades Mercantiles.

Reglamento de supervisión de la Comisión Nacional Bancaria y de

Valores.

Reglamento de la Comisión Nacional y de Seguros en Materia de

Inspección, Vigilancia y Contabilidad (mismo que parcialmente fue

derogado por el Reglamento de Supervisión de la CNBV).

Ley de la Comisión Nacional Bancaria y de Valores.

Ley para Regular las Sociedades de Información Crediticia.

Reglas Generales a que se refiere la Ley de Transparencia y de Fomento

a la Competencia en el crédito garantizado que emite la SHCP.

Ley para la Transparencia y Ordenamiento de los Servicios Financieros.

Código de Comercio.

Código Civil Federal.

Ley General de Títulos y Operaciones de Crédito.

Disposiciones de Carácter General a que se refiere el artículo 124 de la

Ley de Ahorro y Crédito Popular.

¿Quién regula las Sofipos?

Al tratarse de instituciones financieras que administran e inviertes ahorros

de particulares, estas entidades son supervisadas por distintos organismos

en México. Primero que nada, la autorización para su operación es emitida

por la Comisión Nacional Bancaria y de Valores (CNBV), mientras que

también son supervisadas en su operación y reclamaciones por la Comisión

Nacional para la Protección y Defensa de los Usuarios de Servicios

Financieros.

Conclusiones sobre las Sociedades

Financieras Populares en México

Como has podido conocer, las Sofipos son una de las mejores opciones

para obtener todo tipo de asesoría, ayuda y acceso a productos financieros

básicos si perteneces a sectores populares, los cuales en muchas

ocasiones tienen limitado el acceso a instituciones bancarias.

También podría gustarte

- 1ra Tarea C.A.2Documento14 páginas1ra Tarea C.A.2Alisha Sampson60% (5)

- CASO3 Castillo CanenaDocumento20 páginasCASO3 Castillo Canenalmballestas50% (2)

- CASO EL GOLFISTA Grupo 3Documento35 páginasCASO EL GOLFISTA Grupo 3ELIZABETH DEL MILAGRO LÓPEZ ROSAS100% (5)

- Matemática para las decisiones financierasDe EverandMatemática para las decisiones financierasCalificación: 5 de 5 estrellas5/5 (2)

- Ejercicios 3.2Documento6 páginasEjercicios 3.2Anonymous GflOe5AB100% (1)

- Objetivos GeneralesDocumento19 páginasObjetivos GeneralesSylvia San Juan Uribe0% (1)

- Eacp y Sofomes 2011Documento82 páginasEacp y Sofomes 2011Allan Galileo Olmedo Villegas100% (1)

- Fuente de Financiamiento Sofom PDFDocumento15 páginasFuente de Financiamiento Sofom PDFdany2689Aún no hay calificaciones

- Teoría Segundo Modulo Diplomado en Educación Financiera.Documento66 páginasTeoría Segundo Modulo Diplomado en Educación Financiera.Emmanuel Vázquez NAún no hay calificaciones

- Mapa Conceptual Flujo de Caja Economico y Financiero PDFDocumento1 páginaMapa Conceptual Flujo de Caja Economico y Financiero PDFJulián Cecilio Casimiro ValdiviaAún no hay calificaciones

- Instituciones de Banca MúltipleDocumento8 páginasInstituciones de Banca MúltipleMaría GFAún no hay calificaciones

- Setor de Ahorro y Credito PopularDocumento7 páginasSetor de Ahorro y Credito Popularjerssain gutierrezAún no hay calificaciones

- Características de intermediarios financierosDocumento10 páginasCaracterísticas de intermediarios financierosOziel MoralesAún no hay calificaciones

- Guía completa para entender los Fondos Comunes de Inversión (FCIDocumento13 páginasGuía completa para entender los Fondos Comunes de Inversión (FCIEmmanuel EstermannAún no hay calificaciones

- Sociedades Cooperativas de Ahorro y PrestamoDocumento13 páginasSociedades Cooperativas de Ahorro y Prestamojose mario Andrade troncoAún no hay calificaciones

- Fundamentos de la actividad bancaria y su rol en la economíaDocumento16 páginasFundamentos de la actividad bancaria y su rol en la economíaCarol BrionesAún no hay calificaciones

- TMP - 16065-Operaciones Bancarias1383512784 PDFDocumento93 páginasTMP - 16065-Operaciones Bancarias1383512784 PDFuziel G50% (2)

- ACTIVIDADES RESUELTAS (Ud1)Documento5 páginasACTIVIDADES RESUELTAS (Ud1)mireia.fdez.olasoAún no hay calificaciones

- Ensayo SofomesDocumento2 páginasEnsayo SofomesGokú BlackAún no hay calificaciones

- Tipo de Financiamiento de Banca Múltiple A Las PYMESDocumento11 páginasTipo de Financiamiento de Banca Múltiple A Las PYMESJosé Vázquez LaraAún no hay calificaciones

- Clara E. Rodriguez R - (Sec 01) Tarea 6.1Documento8 páginasClara E. Rodriguez R - (Sec 01) Tarea 6.1clara esmelyAún no hay calificaciones

- SOCIEDADES FINANCIERAS DE OBJETO MÚLTIPLE (SOFOMES): MARCO JURÍDICO Y TIPOSDocumento36 páginasSOCIEDADES FINANCIERAS DE OBJETO MÚLTIPLE (SOFOMES): MARCO JURÍDICO Y TIPOSLIZBETH AIDEE RIVERA SANDOVALAún no hay calificaciones

- ENSAYO MaidithDocumento6 páginasENSAYO MaidithMaidith MuskusAún no hay calificaciones

- TesusDocumento42 páginasTesusYarilenne NúñezAún no hay calificaciones

- Guion De ArrendadorasDocumento5 páginasGuion De ArrendadorasManuel LealAún no hay calificaciones

- LAIT606 - U4 - EA - Raul - ContrerasDocumento8 páginasLAIT606 - U4 - EA - Raul - ContrerasRaul ContrerasAún no hay calificaciones

- Las SofiposDocumento3 páginasLas SofiposRubi LopezAún no hay calificaciones

- Subiran Moreno Mariasaskia OAGT01 TAREADocumento8 páginasSubiran Moreno Mariasaskia OAGT01 TAREAsaskia subiranAún no hay calificaciones

- Insight - Marco Regulatorio Bolivia - Enero 2015PDocumento4 páginasInsight - Marco Regulatorio Bolivia - Enero 2015PLuis Lazo PantojaAún no hay calificaciones

- EDA 3-ACTIVIDAD 7 - 3° - Mg. JFSB - 2021Documento10 páginasEDA 3-ACTIVIDAD 7 - 3° - Mg. JFSB - 2021Sr. PatataAún no hay calificaciones

- La FinancieraDocumento4 páginasLa FinancieraNILTON POZOAún no hay calificaciones

- Mercados Financieros y Instituciones No BancariasDocumento19 páginasMercados Financieros y Instituciones No Bancariasjose bayonaAún no hay calificaciones

- 1.13 - Lecturas Adicionales - Yamile CuevasDocumento4 páginas1.13 - Lecturas Adicionales - Yamile CuevasYamile CuevasAún no hay calificaciones

- Trabajo de Sistema FinancieroDocumento16 páginasTrabajo de Sistema FinancieroTuiran JimenezAún no hay calificaciones

- Clase 8Documento15 páginasClase 8Brian Eduardo Miranda LagunillasAún no hay calificaciones

- Material Dee Studio 2011Documento221 páginasMaterial Dee Studio 2011Mari RiveraAún no hay calificaciones

- Modulo II. Instituciones FinancierasDocumento58 páginasModulo II. Instituciones FinancierasAlberto NavaAún no hay calificaciones

- CuestionarioDocumento12 páginasCuestionariovalentina ramos murilloAún no hay calificaciones

- Tema Iii de Moneda y BancaDocumento7 páginasTema Iii de Moneda y Bancayanersy ovandoAún no hay calificaciones

- (Ciencias Sociales) : Los Riesgos de La Informalidad FinancieraDocumento5 páginas(Ciencias Sociales) : Los Riesgos de La Informalidad FinancieraAnnet Cerna AgredaAún no hay calificaciones

- Sistema FinancieroDocumento57 páginasSistema FinancieroJohn PomahualiAún no hay calificaciones

- Factoraje Financiero: Liquidez para empresasDocumento35 páginasFactoraje Financiero: Liquidez para empresasJuan Dnl GLAún no hay calificaciones

- AnalisisDocumento8 páginasAnalisisOscar Arturo Hernandez MartinezAún no hay calificaciones

- Explicamos Los Riesgos de La Actividad FinancieraDocumento2 páginasExplicamos Los Riesgos de La Actividad FinancieraLuis BravoAún no hay calificaciones

- Sistema Financiero Final ExpoDocumento18 páginasSistema Financiero Final ExpoArmando Anderson QRAún no hay calificaciones

- Estructura financiera ColombiaDocumento142 páginasEstructura financiera ColombiaJose Ferney Tovar GarciaAún no hay calificaciones

- 3 Sec Recuperacion - Exp3Documento34 páginas3 Sec Recuperacion - Exp3sam VenturaAún no hay calificaciones

- TRABAJODocumento3 páginasTRABAJOcamila moralesAún no hay calificaciones

- Tarea 5.1 - IssaEncarnacionDocumento8 páginasTarea 5.1 - IssaEncarnacionIssa RiveraAún no hay calificaciones

- PF L1ne109 S1Documento11 páginasPF L1ne109 S1Erika Vanesa García MartínezAún no hay calificaciones

- Fondos Mutuos: Guía completa sobre inversiones, tipos, comisiones y másDocumento11 páginasFondos Mutuos: Guía completa sobre inversiones, tipos, comisiones y másGaby LeonorAún no hay calificaciones

- Foro Gestion FinancieraDocumento2 páginasForo Gestion FinancieraPatrick Jullian Rodriguez MejiasAún no hay calificaciones

- Actividad 2 Evidencia de Producto Estudio de Caso Instituciones de CreditoDocumento8 páginasActividad 2 Evidencia de Producto Estudio de Caso Instituciones de CreditoRamirez CamilinAún no hay calificaciones

- Expericiencia de Aprendizaje 3Documento11 páginasExpericiencia de Aprendizaje 3Mari cielo VelardeAún no hay calificaciones

- Mercados Financieros UNAH I UnidadDocumento68 páginasMercados Financieros UNAH I UnidadIrene HernándezAún no hay calificaciones

- Material de Apoyo 2Documento9 páginasMaterial de Apoyo 2Crisber CastilloAún no hay calificaciones

- Exper.2 Act 7 4to MayoDocumento5 páginasExper.2 Act 7 4to MayoJunior K. Gomez HuamaniAún no hay calificaciones

- Análisis del Sistema Financiero PeruanoDocumento28 páginasAnálisis del Sistema Financiero PeruanoJackelin EscobarAún no hay calificaciones

- Entidades financieras no bancarias y su marco legalDocumento3 páginasEntidades financieras no bancarias y su marco legalJAVIER NAVARROAún no hay calificaciones

- Sofoles y SofomesDocumento3 páginasSofoles y SofomesJanetl9Aún no hay calificaciones

- Contabilidad para Entidades ReguladasDocumento13 páginasContabilidad para Entidades ReguladasElizabeth Gutierrez100% (1)

- Exposicion-Sistema Fianciero PeruanoDocumento23 páginasExposicion-Sistema Fianciero PeruanoAlex Emilio Marin BrionesAún no hay calificaciones

- Ensayos de derecho contractual financieroDe EverandEnsayos de derecho contractual financieroCalificación: 5 de 5 estrellas5/5 (1)

- Solucion A Preguntas MacroDocumento9 páginasSolucion A Preguntas MacrowerkinAún no hay calificaciones

- Fundamentos de Contabilidad - S4Documento36 páginasFundamentos de Contabilidad - S4alexander unoccAún no hay calificaciones

- Mercados financieros: clasificación y tiposDocumento7 páginasMercados financieros: clasificación y tiposdeiby colinaAún no hay calificaciones

- Trabajo Matemática Financiera-DescuentoDocumento8 páginasTrabajo Matemática Financiera-Descuentoviktor krdonaAún no hay calificaciones

- Balotario Seminario Julio 2014 IIDocumento45 páginasBalotario Seminario Julio 2014 IIYESICA LAURA GONZALES SAMANEZAún no hay calificaciones

- Factura Electronica - 179 OC 996 GOBDocumento1 páginaFactura Electronica - 179 OC 996 GOBJUAN JOSE VIZCARRA CHOQUEAún no hay calificaciones

- Caso PROQUIM - 2019Documento6 páginasCaso PROQUIM - 2019Camilo A. Vargas TrianaAún no hay calificaciones

- Boleta Nissan Mes 08 - 22Documento1 páginaBoleta Nissan Mes 08 - 22Ernesto KujatAún no hay calificaciones

- Contabilidad financiera IV - Activo realizableDocumento1 páginaContabilidad financiera IV - Activo realizablePedro JesúsAún no hay calificaciones

- Präctico de Finanzas Empresariales II - MayoDocumento17 páginasPräctico de Finanzas Empresariales II - MayoJesus Adrian Alderete GuzmanAún no hay calificaciones

- NecesarioPeroNoSuficienteDocumento24 páginasNecesarioPeroNoSuficienteJulian CeballosAún no hay calificaciones

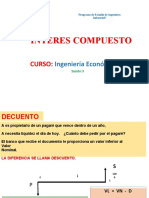

- Sesion Clase Interes CompuestoDocumento22 páginasSesion Clase Interes CompuestoWalter Francisco Rodriguez MantillaAún no hay calificaciones

- Ahorro mensual para pagar deuda de US$ 12,500 en 75 días al 6.5Documento9 páginasAhorro mensual para pagar deuda de US$ 12,500 en 75 días al 6.5Fabián Risco CatterAún no hay calificaciones

- Solucion Taller Liquidación SociedadDocumento9 páginasSolucion Taller Liquidación SociedadMaria Elizabet AGUDELO BEDOYAAún no hay calificaciones

- NIF C-9 objetivos y alcance provisionesDocumento4 páginasNIF C-9 objetivos y alcance provisionesYas SalasAún no hay calificaciones

- El Sistema No Bancario y Quienes Lo ConformanDocumento2 páginasEl Sistema No Bancario y Quienes Lo ConformanjocsanAún no hay calificaciones

- Interes SimpleDocumento9 páginasInteres SimplenediazpAún no hay calificaciones

- FINANZAS Tema1 GRUPO1Documento9 páginasFINANZAS Tema1 GRUPO1Pablo Ramírez GarcíaAún no hay calificaciones

- Guia Operativa Procompite-V - 2Documento50 páginasGuia Operativa Procompite-V - 2Miguel RodriguezAún no hay calificaciones

- Contabilidad ColchonesDocumento18 páginasContabilidad ColchonesAngie HernándezAún no hay calificaciones

- LEY RENTA TUO 2004Documento66 páginasLEY RENTA TUO 2004Jose Carlos CastroAún no hay calificaciones

- Sistematizar númerosDocumento6 páginasSistematizar númeroslizis0450% (2)

- PDF FacturaElectronica 10779 Registro 000010779100010779Documento1 páginaPDF FacturaElectronica 10779 Registro 000010779100010779Raquel MongeAún no hay calificaciones

- CONDUSEF - Calculadora de Ahorro e InversiónDocumento3 páginasCONDUSEF - Calculadora de Ahorro e InversiónAbigail BarrientosAún no hay calificaciones

- Motoniveladora Cheng GongDocumento11 páginasMotoniveladora Cheng GongMarilyn PalAún no hay calificaciones

- Taller Primer CorteDocumento3 páginasTaller Primer CortecamilcaAún no hay calificaciones