Documentos de Académico

Documentos de Profesional

Documentos de Cultura

Analisis Financiero

Analisis Financiero

Cargado por

Rafael Angel LenisTítulo original

Derechos de autor

Formatos disponibles

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoCopyright:

Formatos disponibles

Analisis Financiero

Analisis Financiero

Cargado por

Rafael Angel LenisCopyright:

Formatos disponibles

158 CAPÍTULO 5 Estados financieros y cierre

Análisis financiero

El análisis financiero consiste en estudiar la información que contienen los estados financieros

básicos por medio de indicadores y metodologías plenamente aceptados por la comunidad fi-

nanciera, con el objetivo de tener una base más sólida y analítica para la toma de decisiones.

Si se hace una analogía se puede apreciar el beneficio de este tipo de análisis: se adquiere

de automóviles considerando su rendimiento de kilómetros por litro de gasolina; se evalúa a los

jugadores de béisbol conforme a su promedio de carreras limpias permitidas, o según su prome-

dio de bateo, y a los jugadores de baloncesto, de acuerdo con su porcentaje de tiros a la canasta

encestados o de tiros libres anotados, etc. Estos indicadores sirven para evaluar su desempeño y

con fines de comparación. En el caso de los indicadores financieros, sirven para efectos simila-

res, ya que se utilizan para ponderar y evaluar los resultados de las operaciones de la empresa.

Por lo tanto, las cifras contables tienen poco significado en sí mismas. La manera de esta-

blecer si una cantidad es adecuada, es decir, si mejora o empeora, o si está dentro o fuera de

proporción, consiste en relacionarla o compararla con otras partidas, por ende, diversas orga-

nizaciones proporcionan información de sí mismas pero de años anteriores, o concerniente a la

industria en la cual operan.

Para ello es indispensable el análisis financiero, que se basa en indicadores financieros. Un

indicador financiero es la relación de una cifra con otra dentro o entre los estados financieros de

una empresa, que permite ponderar y evaluar los resultados de las operaciones de la compañía.

Existen diferentes indicadores financieros, también llamados razones financieras, que permiten

satisfacer las necesidades de los usuarios. Cada uno de estos indicadores tiene ciertos propósi-

tos. Algunos ejemplos de indicadores financieros típicos que utilizan los analistas financieros

son los siguientes:

• Una institución bancaria se puede interesar por indicadores de liquidez a corto plazo, para

evaluar la capacidad de pago de su cliente.

• Un acreedor se puede interesar por indicadores de rentabilidad, que reflejan la capacidad

de generación de utilidades, ya que de esta manera su deudor tendrá disponibilidad de

recursos para saldar sus deudas.

• Un accionista se puede interesar por indicadores de rentabilidad de corto y largo plazos de

la empresa de la cual él es accionista.

Principales indicadores financieros

Los indicadores financieros más comunes evalúan cuatro aspectos:

a) Rentabilidad:

1. Margen de utilidad.

2. Rendimiento sobre el capital contable.

b) Liquidez:

3. Razón circulante.

Con el indicador de liquidez se analiza si el negocio tiene la capacidad suficiente para cum-

plir con las obligaciones contraídas. Entiéndase por obligaciones las deudas con acreedores,

proveedores, empleados y otras.

c) Utilización de los activos:

4. Rotación de cuentas por cobrar.

5. Rotación de inventarios.

Con los indicadores financieros referentes a la utilización de activos se pretende conocer

situaciones como cuántas veces representa las ventas el monto que se tiene en inventarios, o

cuánto tiempo promedio tarda en cobrar lo que le deben sus clientes.

d) Utilización de pasivo:

6. Relación de pasivo total con activo total.

GUAJARDO 05.indd 158 2/4/08 2:13:07 PM

Análisis financiero 159

Finalmente, la razón financiera referente a la utilización de pasivos consiste en evaluar la

proporción de endeudamiento respecto a sus activos y la capacidad para cubrir los adeudos

contraídos.

Aplicación real de los indicadores financieros

Los indicadores de rentabilidad tratan de evaluar el monto de utilidades obtenidas con respecto

a la inversión que las originó, considerando en su cálculo el capital contable.

Para comprender mejor cada uno de los conceptos mencionados, a continuación se muestra

el análisis financiero del reporte anual del 2005 de Cemex, S.A. Para consultar los datos puedes

entrar a la página electrónica de Internet: www.mhhe.com/universidades/guajardo5e.

A. Indicadores de rentabilidad

1. Margen de utilidad

Utilidad neta 23 010

= = 0.1414 = 14.1%

Ventas netas 162 709

Este indicador financiero mide el porcentaje de las ventas que logran convertirse en utilidad

disponible para los accionistas. La utilidad neta es considerada después de gastos financieros

e impuestos. En este caso, la utilidad correspondiente al 2005 equivale a 14.1% de las ventas

realizadas en dicho periodo.

2. Rendimiento sobre el capital contable

Utilidad neta 23 010

= = 0.2092 = 20.9%

Capital contable 109 957

Este indicador mide el rendimiento de la inversión neta, es decir, del capital contable. Me-

diante él se relaciona la utilidad neta que ha generado una organización durante un periodo y

se compara con la inversión que corresponde a los accionistas. El rendimiento sobre el capital

contable es un indicador fundamental que determina en qué medida una compañía ha generado

rendimientos sobre los recursos que los accionistas han confiado a la administración. En este

caso, la utilidad neta obtenida en el año equivale a 20.9% del capital contable de la compañía al

31 de diciembre de 2005.

B. Indicadores de liquidez

3. Razón circulante

Activo circulante 44 2499

= = 1.012

Pasivo a corto plazo 43 688

Este indicador trata de reflejar la relación entre los recursos financieros de que dispone una

empresa en el corto plazo para enfrentar a las obligaciones de pago contraídas en el mismo

periodo, lo cual permite determinar si cuenta con los recursos suficientes para cubrir sus com-

promisos. En cuanto mayor sea el resultado de la razón circulante, existe mayor posibilidad de

que los pasivos sean pagados, ya que se cuenta con activos suficientes que pueden convertirse en

efectivo cuando así se requiera. Sin embargo, tener una razón circulante muy alta también puede

significar la existencia de recursos económicos ociosos.

Como puede observarse, en el caso de CEMEX, S.A., los activos circulantes al 31 de diciem-

bre de 2005 equivalen a 1.012 veces los pasivos circulantes de la compañía en la misma fecha.

C. Indicadores de utilización de activos

4. Rotación de cuentas por cobrar

Ventas 162 709

= = 9.61 veces

Cuentas por cobrar 16 914

GUAJARDO 05.indd 159 2/4/08 2:13:11 PM

160 CAPÍTULO 5 Estados financieros y cierre

Es indiscutible que las cuentas por cobrar se relacionan con las ventas que efectúa una em-

presa, pues están condicionadas en función del plazo de crédito que se les concede a los clientes.

Mientras mayor sea el número de veces que las ventas a crédito representen el de las cuentas

por cobrar, es decir, de rotaciones, es mejor, ya que indica que la cobranza es eficiente o que se

cuenta con mejores clientes. En este caso, las 9.61 veces de rotación de cuentas por cobrar indi-

ca que se cobra la totalidad de la cartera casi 10 veces en el año, de tal forma que si dividimos

los días del año (365) entre la rotación de cuentas por cobrar obtenemos el tiempo promedio en

cobrar las ventas a crédito, en este caso, casi 38 días.

5. Rotación de inventarios

Costo de ventas 98 460

= = 8.93 veces

Inventarios 11 015

La rotación de inventarios indica la rapidez con que se compra, transforma y se vende la

mercancía, por lo tanto, el resultado expresó en cuántas veces la inversión en este tipo de activo

es vendida durante un periodo. En este caso se observa que la empresa tiene una rotación de 8.93

veces en el año, de lo cual se puede deducir que cada 41 días (365 días/8.93 veces) se vende la

totalidad del inventario.

D. Indicadores relacionados con utilización de pasivos

6. Relación de pasivo total a activo total

Pasivo total 174 271

= = 0.61 = 61%

Activo total 284 228

Este indicador señala la proporción en que el total de recursos existentes en la empresa han

sido financiados por acreedores. En este caso, la comparación del pasivo total registrado al 31 de

diciembre de 2005 con el activo total de la misma fecha arroja una proporción de 61%. Es decir,

de cada peso de activos se adeudan aproximadamente 61 centavos.

Una vez comprendido lo anterior, el lector puede utilizar estos indicadores financieros para

evaluar la situación financiera de cualquier empresa y la de una empresa con otras del mismo

tipo de industria o sector.

Limitaciones del análisis financiero

Aunque los indicadores son instrumentos extraordinariamente útiles, no están exentos de limi-

taciones, por lo cual su aplicación requiere sumo cuidado. Los indicadores se elaboran a partir

de datos contables, que a veces están expuestos a diferentes interpretaciones e incluso a mani-

pulaciones.

El administrador financiero también debe tener cuidado al juzgar si determinado indicador

financiero es “bueno o malo”, y al emitir una opinión sobre una empresa a partir de un conjunto

de este tipo de indicadores.

El apego a los indicadores financieros promedio de la industria no establece con seguridad

que la empresa funcione normalmente y que tenga una buena administración. A corto plazo se

pueden utilizar muchos artilugios para que la posición de una empresa parezca buena en rela-

ción con los estándares financieros de la industria. Un buen analista financiero debe reunir infor-

mación complementaria de las operaciones y la administración de una empresa para comprobar

la razonabilidad de los indicadores financieros.

Por último, recuerde que el análisis de indicadores financieros es una parte útil del proceso

de conocer la realidad de las empresas. Sin embargo, aisladamente considerados, no son res-

puestas suficientes para emitir juicios acerca del desempeño de las mismas.

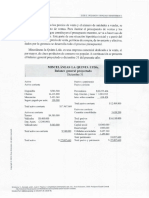

Ejemplo ilustrativo: análisis financiero

Con los datos de los estados financieros de Office Clean, S.A. se realizarán los cálculos necesa-

rios para elaborar el análisis financiero de dicha empresa. Observe que en el caso de los cálculos

GUAJARDO 05.indd 160 2/4/08 2:13:13 PM

Caso demostrativo: análisis financiero 161

que utiliza la cuenta de ventas netas se emplea el total de ingresos por servicios, debido a que se

trata de una empresa dedicada a la prestación del servicio de limpieza de oficinas.

Para saber más…

Visita una vez más la página de Internet www.mhhe.com/universidades/guajardo5e y ubica las ligas a sitios

electrónicos que contienen los estados financieros de empresas públicas. Escoge alguna empresa en que

tengas especial interés y analiza detenidamente los indicadores financieros que los acreedores, accionistas y

demás usuarios consideran críticos para evaluar su desempeño.

Además, infórmate a través de noticias financieras relacionadas con la empresa que hayas

escogido y después emite tu opinión acerca del desempeño financiero de dicha organización.

OFFICE CLEAN, S.A.

Análisis financiero

Junio 200X

Indicador Resultado Interpretación

Margen de utilidad

la utilidad de junio del 200X

$87 000

Utilidad neta = 0.4243 = 42.43% representa 42% del total de

$205 000

Ventas netas ingreso por servicios.

Rendimiento sobre capital

contable la utilidad de junio del 200X

$87 000

= 0.2295 = 22.95% representa aprox. 23% del capital

Utilidad neta $379 000

contable de la empresa.

Capital contable

Razón circulante

El activo circulante puede cubrir

$387 900

Activo circulante = 1.18 veces 1.18 veces el total de los pasivos

$327 650

Pasivo a corto plazo circulantes.

Rotación de cuentas por cobrar

la totalidad de las cuentas por

$205 000

Ventas = 1.7826 veces cobrar (Clientes) se cobra 1.78

$115 000

Clientes veces por año.

Relación de pasivo total con activo

Por cada peso que se tiene

total

$393 150 invertido en sus activos

= 0.5091

Pasivo total $772 150 se adeudan 50 centavos

Activo total aproximadamente.

Caso demostrativo: análisis financiero

Se retomará el caso de la empresa Servi-Mant, S.A. y se realizará el análisis financiero, para

lo cual se emplearán los datos contenidos en los estados financieros que se acaban de elaborar

antes. A continuación se presenta una tabla-resumen con los resultados de cada indicador.

SERVI-MANT, S.A.

Análisis financiero

Mayo 200X

Indicador Resultado Interpretación

Margen de utilidad

la utilidad del mes de mayo

$48 350

Utilidad neta = 0.2948 = 29.48% representa 29% del total de sus

$164 000

Ventas netas ingresos.

(continúa)

GUAJARDO 05.indd 161 2/4/08 2:13:23 PM

162 CAPÍTULO 5 Estados financieros y cierre

(continuación)

Indicador Resultado Interpretación

Rendimiento sobre capital

contable la utilidad de mayo del 200X

$48 350

= 0.1420 = 14.2% representa 14% del capital

Utilidad neta $340 350

contable.

Capital contable

Razón circulante El activo circulante no alcanza

$272 300 a cubrir el total de los pasivos

Activo circulante = 0.98 veces

$276 700 circulantes puesto que el resultado

Pasivo a corto plazo es inferior a 1.

Rotación de cuentas por cobrar

la totalidad de las cuentas por

$164 000

Ventas = 1.64 veces cobrar (Clientes) se cobra 1.64

$100 000

Clientes veces.

Relación de pasivo total con activo

Por cada peso que se tiene

total

$316 700 invertido en sus activos

= 0.48 = 48%

Pasivo total $657 050 se adeudan 48 centavos,

Activo total aproximadamente.

Cierre contable

El proceso de cierre es muy importante después de que se preparan los estados financieros. El

cierre contable sirve para preparar las cuentas para el registro de las transacciones del siguiente

periodo. Por ello, en lo que resta de este capítulo se analizará lo relacionado con este tema,

utilizando las cuatro actividades descritas en los módulos de registro de transacciones y de

ajustes:

1. Analizar la información.

2. Registrar los asientos de cierre.

3. Clasificarlos en el mayor general.

4. Preparar una balanza de comprobación después de cierre.

Una vez que se llevó a cabo el registro de las transacciones, los ajustes necesarios y los

estados financieros, el siguiente paso es cerrar las cuentas de ingresos, gastos y dividendos.

Debido a que dichas cuentas se cierran al final de cada periodo contable, se les llama cuentas

transitorias. Por su parte, las cuentas de activos, pasivos y capital no se cierran, por lo cual se

les conoce como cuentas permanentes.

Cerrar las cuentas sólo significa que todas las cuentas transitorias, es decir, las no acumu-

lativas, deben quedar con un saldo de cero. El cierre de estas cuentas es necesario para que los

ingresos, gastos y dividendos se acumulen sólo por un periodo y para que dichas cuentas puedan

arrancar de cero en el periodo contable siguiente. Al cerrar las cuentas de ingresos y gastos se

determina contablemente la cifra de utilidad o pérdida y se traslada a la cuenta de utilidades re-

tenidas que aparece en el estado de situación financiera. Al cerrar la cuenta dividendos también

se afecta la cuenta utilidades retenidas del estado de situación financiera.

Este proceso de cierre es muy importante en las empresas e involucra el trabajo de los dife-

rentes departamentos o áreas de los negocios. El área de contabilidad es definitivamente la que

más está implicada en el cierre contable; sin embargo, debe coordinarse con el área de ventas,

cobranza, pagos y otras para recopilar toda la información relativa a la operación del negocio en

determinado periodo.

Con el objetivo de lograr una mejor comprensión del tema, se presentará un breve ejemplo

para después seguir con el caso de la empresa Servi-Mant, S.A., que se ha estudiado a lo largo

de varios capítulos.

A continuación se muestran los asientos de cierre de la empresa Office Clean, S.A.

GUAJARDO 05.indd 162 2/4/08 2:13:27 PM

También podría gustarte

- Resumen de Ratios clave para la dirección de empresas de Ciaran WalshDe EverandResumen de Ratios clave para la dirección de empresas de Ciaran WalshAún no hay calificaciones

- Sermones PDFDocumento98 páginasSermones PDFErick Martinez OrunaAún no hay calificaciones

- Resumen de Financial Intelligence de Karen Berman y Joe KnightDe EverandResumen de Financial Intelligence de Karen Berman y Joe KnightCalificación: 3 de 5 estrellas3/5 (1)

- Análisis de Las Cuentas Por CobrarDocumento4 páginasAnálisis de Las Cuentas Por CobrarAbrahans GarciaAún no hay calificaciones

- Ratio de GestionDocumento13 páginasRatio de GestionAMME 2017Aún no hay calificaciones

- RatiosDocumento5 páginasRatiosWilson Jonathan Terán TerronesAún no hay calificaciones

- Resumen de Financial Literacy for Managers de Richard A. LambertDe EverandResumen de Financial Literacy for Managers de Richard A. LambertCalificación: 3 de 5 estrellas3/5 (1)

- Alergias RespiratoriasDocumento8 páginasAlergias RespiratoriasGabby Funes de Schaw100% (1)

- Contabilidad 4 TAREA 4Documento13 páginasContabilidad 4 TAREA 4Darlenys Nuñez100% (1)

- Razones FinancierasDocumento41 páginasRazones FinancierasMemo Martinez MartinezAún no hay calificaciones

- Informe de Laboratorio de Física ChoquesDocumento21 páginasInforme de Laboratorio de Física ChoquesCristianChancusiAún no hay calificaciones

- Analisis Integrados de Estados FinancierosDocumento4 páginasAnalisis Integrados de Estados FinancierosGuillermo Arce LeónAún no hay calificaciones

- Razones Financieras Simples y EstandarDocumento6 páginasRazones Financieras Simples y EstandarDiana GonzalezAún no hay calificaciones

- Farmacologia de Incontinencia Urinaria en El Adulto MayorDocumento26 páginasFarmacologia de Incontinencia Urinaria en El Adulto MayorJacqueline Vanessa Miranda SanabriaAún no hay calificaciones

- Presentacion de IndicadoresDocumento30 páginasPresentacion de IndicadoresbeyaniraAún no hay calificaciones

- Razones de Actividad y Rentabilidad PDFDocumento10 páginasRazones de Actividad y Rentabilidad PDFALFREDO100% (1)

- MONOGRAFÍA Ratios de Gestion - CONTENIDODocumento22 páginasMONOGRAFÍA Ratios de Gestion - CONTENIDOxebasti4n75% (4)

- Tarea 1 Semana 2 Mercadeo Estrategico 1Documento10 páginasTarea 1 Semana 2 Mercadeo Estrategico 1jose alberto garcia lemus100% (1)

- AnaliEstaFinan 04Documento31 páginasAnaliEstaFinan 04Oscar David SanabriaAún no hay calificaciones

- Evaluacion Fiinanciera FinalDocumento5 páginasEvaluacion Fiinanciera FinalFrancisco ColoradoAún no hay calificaciones

- Unidad IV Analisis e Interpretacion de Edos Financieros OK 1Documento62 páginasUnidad IV Analisis e Interpretacion de Edos Financieros OK 1Nolberto Lopez FernandezAún no hay calificaciones

- Consolidado Segundo Parcial 10 SemestreDocumento6 páginasConsolidado Segundo Parcial 10 SemestreFek JuarezAún no hay calificaciones

- Razonez FinancierasDocumento7 páginasRazonez FinancierasAna Laura FranciscoAún no hay calificaciones

- Que Es Un Indicador FinancieroDocumento7 páginasQue Es Un Indicador Financieromaria bonillaAún no hay calificaciones

- Ratios y RazonesDocumento23 páginasRatios y RazonesPatricia CornejoAún no hay calificaciones

- FinanzasDocumento12 páginasFinanzasjazmín cerratoAún no hay calificaciones

- 2 Liquidez GeneralDocumento6 páginas2 Liquidez GeneralCarla Noguera100% (2)

- Análisis Financiero Mediante Indicadores para La Toma de DecisionesDocumento8 páginasAnálisis Financiero Mediante Indicadores para La Toma de Decisioneswilliam rodriguezAún no hay calificaciones

- Razones Analisis FinancieroDocumento23 páginasRazones Analisis FinancieroLolita PerezAún no hay calificaciones

- ANAìLISIS DE ESTADOS FINANCIEROSDocumento7 páginasANAìLISIS DE ESTADOS FINANCIEROSLeticia Culebro ArriagaAún no hay calificaciones

- Nota Técnica - Razones FinancierasDocumento4 páginasNota Técnica - Razones FinancierasIvan PerezAún no hay calificaciones

- Curso de Emprendimiento-Analisis de Estados Financieros 2023Documento78 páginasCurso de Emprendimiento-Analisis de Estados Financieros 2023Martha JiménezAún no hay calificaciones

- Administración de Cuentas Por CobrarDocumento38 páginasAdministración de Cuentas Por CobrarAmilcar BatresAún no hay calificaciones

- 4 LF - Admon Fin - Indicadores FinancierosDocumento18 páginas4 LF - Admon Fin - Indicadores FinancierosAndrëä AlänAún no hay calificaciones

- Contabilidad 2Documento5 páginasContabilidad 2Lisandro MoraAún no hay calificaciones

- Contabilidades EspecialesDocumento6 páginasContabilidades Especialeswendy rojasAún no hay calificaciones

- Razones FinancierasDocumento6 páginasRazones Financierashecor miguelAún no hay calificaciones

- Gestión Financiera - 2Documento19 páginasGestión Financiera - 2Carol AlvialAún no hay calificaciones

- Resumen Capítulo 2Documento10 páginasResumen Capítulo 2José Ignacio Silva TorresAún no hay calificaciones

- Tarea 4 de Contabilidad 3Documento14 páginasTarea 4 de Contabilidad 3Anderson RamosAún no hay calificaciones

- Presentacion de ANÁLISIS DE ESTADOS FINANCIEROS RAZONES FINANCIERASDocumento48 páginasPresentacion de ANÁLISIS DE ESTADOS FINANCIEROS RAZONES FINANCIERASMarlon Zepeda SolisAún no hay calificaciones

- Qué Es Un Indicador FinancieroDocumento8 páginasQué Es Un Indicador FinancieroErika GarciaAún no hay calificaciones

- Razones Financieras Liquidez y GestionDocumento6 páginasRazones Financieras Liquidez y GestionGABY LUZMILA MAMANI CHAVEZAún no hay calificaciones

- S7 Notas ProfundizacionDocumento6 páginasS7 Notas ProfundizacionKary SinApellidoAún no hay calificaciones

- Teoría y Formulas Finanzas 1Documento15 páginasTeoría y Formulas Finanzas 1diegoqjAún no hay calificaciones

- Actividad 3Documento8 páginasActividad 3Merlys Milena Manjarres HuertoAún no hay calificaciones

- Tabla de ContenidoDocumento10 páginasTabla de ContenidoCONTABILIDAD FINANZASAún no hay calificaciones

- Ross Cap 3Documento4 páginasRoss Cap 3milka contrerasAún no hay calificaciones

- Taller Aplicado de Endeudamiento y de ActividadDocumento7 páginasTaller Aplicado de Endeudamiento y de Actividadbibiana greñasAún no hay calificaciones

- Cuestionario 2 2Documento7 páginasCuestionario 2 2Majo PereyraAún no hay calificaciones

- Unidad 5 - Análisis de Estados FinancierosDocumento8 páginasUnidad 5 - Análisis de Estados FinancierosEsther GuevaraAún no hay calificaciones

- Razones Financieras TeoriaDocumento11 páginasRazones Financieras Teoriasalvador pazAún no hay calificaciones

- Finanzas TareaDocumento7 páginasFinanzas TareaPaola DiazAún no hay calificaciones

- Razones FinancierasDocumento9 páginasRazones FinancierasMichelle RmAún no hay calificaciones

- Razones FinancierasDocumento7 páginasRazones FinancierasJJ MGAún no hay calificaciones

- Actividad II Analisis FinancieroDocumento8 páginasActividad II Analisis FinancieroLUISA FERNANDA RODRIGUEZ AMAYAAún no hay calificaciones

- AnalisisEstadosFinancieros UvDocumento9 páginasAnalisisEstadosFinancieros Uvjuan trujilloAún no hay calificaciones

- MAT AnalisisRatios 1Documento16 páginasMAT AnalisisRatios 1willy anderson samataAún no hay calificaciones

- Grupo 5 - Ratios FinancierosDocumento15 páginasGrupo 5 - Ratios FinancierosNatalia CayllahuaAún no hay calificaciones

- Material de Estudio Semana 3 Valoración de La Salud FinancieraDocumento10 páginasMaterial de Estudio Semana 3 Valoración de La Salud Financieradirson zabalaAún no hay calificaciones

- Cuaderno de ApuntesDocumento47 páginasCuaderno de ApuntesClaudio Diaz DiazAún no hay calificaciones

- Razones FinancierasDocumento23 páginasRazones FinancierasELSY EDID MACCA ROJASAún no hay calificaciones

- 001-Ratios Calculados Apartir Del Punto de EquilibrioDocumento16 páginas001-Ratios Calculados Apartir Del Punto de EquilibrioRocio SilvaAún no hay calificaciones

- IndicadoresDocumento5 páginasIndicadoresmailen.141215Aún no hay calificaciones

- Unidad 3 - Indicadores FinancierosDocumento51 páginasUnidad 3 - Indicadores FinancierosEsther maria Diaz sarmientoAún no hay calificaciones

- La Fuerza EscondidaDocumento2 páginasLa Fuerza EscondidaRafael Angel LenisAún no hay calificaciones

- Taller de Presupuesto Contabilidad Industrial 2020-2Documento14 páginasTaller de Presupuesto Contabilidad Industrial 2020-2Rafael Angel LenisAún no hay calificaciones

- Contabilidad Agricola Ejercicio 2Documento13 páginasContabilidad Agricola Ejercicio 2Rafael Angel LenisAún no hay calificaciones

- Proyecciones Financieras Taller en ClaseDocumento1 páginaProyecciones Financieras Taller en ClaseRafael Angel LenisAún no hay calificaciones

- Ejercicios Punto de EquilibrioDocumento1 páginaEjercicios Punto de EquilibrioRafael Angel LenisAún no hay calificaciones

- Matematicas Financieras Niif y Contabilidad de Activos NiifDocumento1 páginaMatematicas Financieras Niif y Contabilidad de Activos NiifRafael Angel LenisAún no hay calificaciones

- Análisis e Índices de EndeudamientoDocumento9 páginasAnálisis e Índices de EndeudamientoRafael Angel LenisAún no hay calificaciones

- Activos Corrientes - para CombinarDocumento8 páginasActivos Corrientes - para CombinarRafael Angel LenisAún no hay calificaciones

- Contrato de ConsignaciónDocumento5 páginasContrato de ConsignaciónRafael Angel LenisAún no hay calificaciones

- Informe Final de PracticasDocumento28 páginasInforme Final de PracticasRafael Angel LenisAún no hay calificaciones

- Trichuris SPDocumento11 páginasTrichuris SPJAIR ADRIAN FLORES AGUAYOAún no hay calificaciones

- Internacional PrivadoDocumento12 páginasInternacional PrivadoGeorge Vasquez GutierrezAún no hay calificaciones

- Explicación Del Simulador de Interferencia de Luz Por Una Doble RendijaDocumento8 páginasExplicación Del Simulador de Interferencia de Luz Por Una Doble RendijaBraidon Alexis Castro BurgosAún no hay calificaciones

- Trabajo Final Metodología de La InvestigaciónDocumento16 páginasTrabajo Final Metodología de La InvestigaciónMauricio RojasAún no hay calificaciones

- Tarea Académica 1 Derecho Penal ProcesalDocumento12 páginasTarea Académica 1 Derecho Penal ProcesalROGER YERSON ATOCCZA RAMIREZAún no hay calificaciones

- Guía Explicativa para Padres Método Bebé Políglota.Documento4 páginasGuía Explicativa para Padres Método Bebé Políglota.Luisa Fernanda Mendez Maldonado50% (2)

- Retiro de Iglesia CRECEDocumento7 páginasRetiro de Iglesia CRECEjorgebetancurAún no hay calificaciones

- Guia CANMAT TABDocumento30 páginasGuia CANMAT TABDiana Durán100% (1)

- Programa de Festejos Echarati - Comufe 2018Documento32 páginasPrograma de Festejos Echarati - Comufe 2018Enrique GonzaloAún no hay calificaciones

- Album de Simon BolivarDocumento13 páginasAlbum de Simon BolivarLuis yovera33% (3)

- Experiencia de Aprendizaje Informe Alejo FajardoDocumento53 páginasExperiencia de Aprendizaje Informe Alejo FajardoMARIA ESTEFANI HUAMAN ROJASAún no hay calificaciones

- Garcia Maynes Introduccion Al Derecho Capitulo 10Documento6 páginasGarcia Maynes Introduccion Al Derecho Capitulo 10Mirelly FélixAún no hay calificaciones

- Univeridad Nacional de San Cristobal de Huamanga Syllabus de Mi-461 Ventilacion de MinasDocumento9 páginasUniveridad Nacional de San Cristobal de Huamanga Syllabus de Mi-461 Ventilacion de MinasALFREDO PD.Aún no hay calificaciones

- MIC - U3 - EA - MEPP - Produccion Costos y EquilibrioDocumento9 páginasMIC - U3 - EA - MEPP - Produccion Costos y EquilibrioMercy BooAún no hay calificaciones

- CP - Manual Turco ThermesDocumento29 páginasCP - Manual Turco Thermeseburbano12100% (2)

- Trabajo Final Mayte Montes AramburuDocumento8 páginasTrabajo Final Mayte Montes AramburuSebastian Garay ArizaAún no hay calificaciones

- Resumen Proyecto Educativo BuenaventuraDocumento17 páginasResumen Proyecto Educativo BuenaventuraGabriel Montenegro PeriniAún no hay calificaciones

- Manual de Identidad Corporativa IPUC2015Documento67 páginasManual de Identidad Corporativa IPUC2015Yeison Estiven Hoyos RodriguezAún no hay calificaciones

- CAPITULO 5 - Direcciones IP PDFDocumento4 páginasCAPITULO 5 - Direcciones IP PDFrichy_eg185834Aún no hay calificaciones

- Articulo 163Documento8 páginasArticulo 163Amilcar Alain MontesinosAún no hay calificaciones

- Preguntas Matematicas 10 2019Documento2 páginasPreguntas Matematicas 10 2019Emir QSAún no hay calificaciones

- DiélectricoDocumento13 páginasDiélectricoLeonardo Armas Jr.Aún no hay calificaciones

- Factor Humano en La ConduccionDocumento98 páginasFactor Humano en La ConduccionDaniela TamayoAún no hay calificaciones

- Uniendose A Shiva 1Documento142 páginasUniendose A Shiva 1Vanadis AlcyoneAún no hay calificaciones

- 16-El Grillo y El ZorroDocumento2 páginas16-El Grillo y El Zorrowilmer rene carrero0% (1)