Documentos de Académico

Documentos de Profesional

Documentos de Cultura

Indicadores Terminado Ignacio Ramos

Cargado por

Emanuel BerrioDerechos de autor

Formatos disponibles

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoCopyright:

Formatos disponibles

Indicadores Terminado Ignacio Ramos

Cargado por

Emanuel BerrioCopyright:

Formatos disponibles

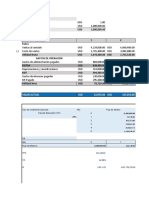

MANUFACTURADOS DEL NORTE S A

BALANCE GENERAL

2,007 A. V. 2,008

ACTIVO %

Efectivo $ 79,080,097.00 2.193% $ 66,836,249.00

Inversiones $ 0.00 0.000% $ 2,158,739.00

DEUDORES TOTALES $ 477,754,559.00 13.248% $ 648,173,784.00

Deudores comerciales $ 439,590,529.00 12.189% $ 609,298,210.00

Anticipos y avances $ 381,680.00 0.011% $ 2,049,354.00

Deudores Oficiales $ 36,618,861.00 1.015% $ 34,118,277.00

Otros deudores $ 1,163,489.00 0.032%

$ 2,707,943.00

Provisiones $ 0.00 0.000%

$ 0.00

INVENTARIOS TOTALES $ 505,251,335.00 14.010% $ 409,781,425.00

Materia Prima $ 229,521,812.00 6.364% $ 101,902,018.00

Productos en procesos $ 2,856,615.00 0.079% $ 10,530,639.00

Producto terminado $ 247,026,018.00 6.850% $ 139,750,570.00

Insumos $ 25,846,890.00 0.717% $ 24,065,893.00

Inventario en tránsito $ 0.00 0.000% $ 133,532,305.00

Provisiones $ 0.00 0.000% $ 0.00

DIFERIDOS TOTALES $ 0.00 0.000% $ 4,830,948.00

GASTOS PAGADOS POR ANTICIPO $ 0.00 0.000%

MEJORAS A PROPIEDADES AJENAS $ 0.00 0.000%

OTROS DIFERIDOS $ 0.00 0.000%

TOTAL ACTIVO CORRIENTE $ 1,062,085,991.00 29.451% $ 1,131,781,145.00

Propiedad Planta y Equipo $ 0.00 0.000% $ 0.00

Maquinaria y Equipo $ 2,302,035,687.00 63.833% $ 2,324,070,983.00

Equipo de oficina $ 38,925,252.00 1.079% $ 38,925,252.00

Equipo de computo y comunicaciones $ 49,463,263.00 1.372% $ 54,393,203.00

Acueductos, plantas y redes $ 0.00 0.000% $ 0.00

Maquinaria y equipo en tránsito $ 0.00 0.000% $ 0.00

TOTAL PROPIEDAD, PLANTA Y EQUIPO BRUT $ 2,390,424,202.00 66.284% $ 2,417,389,438.00

Depreciación acumulada -$ 793,485,256.00 -22.003% -$ 826,478,000.00

TOTAL PROPIEDAD, PLANTA Y EQUIPO $ 1,596,938,946.00 44.282% $ 1,590,911,438.00

VALORIZACIONES $ 0.00 0.000% $ 0.00

Maquinaria y equipo $ 947,296,312.00 26.268%

TOTAL VALORIZACIONES $ 947,296,312.00 26.268% $ 947,296,312.00

TOTAL ACTIVO $ 3,606,321,249.00 $ 3,669,988,895.00

2007 2008

PASIVO

PASIVO CORRIENTE

OBLIGACIONES FINANCIERAS

_x000D_ ***Este documento está clasificado como PUBLICO por TELEFÓNICA.

#

***This document is classified as PUBLIC by TELEFÓNICA.

MONEDA NACIONAL $ 18,863,648.00 0.998% $ 10,639,211.00

MONEDA EXTRANJERA $ 86,937,186.00 4.598% $ 101,302,133.00

OTRAS OBLIGACIONES $ 75,271,560.00 3.981%

$ 23,343,836.00

PROVEEDORES $ 136,829,393.00 7.237% $ 144,454,637.00

INTERESES POR PAGAR $ 15,746,591.00 0.833% $ 3,992,345.00

COSTOS Y GASTOS POR PAGAR $ 191,824,556.00 10.146% $ 60,189,857.00

DEUDAS CON ACCIONISTAS O SOCIOS $ 0.00 0.000% $ 0.00

OBLIGACIONES LABORALES $ 21,365,766.00 1.130% $ 24,416,952.00

ACREEDORES VARIOS $ 11,275,626.00 0.596% $ 55,160,903.00

IMPUESTOS GRAVAMENES Y TASAS $ 33,000,000.00 1.745%

$ 6,873,186.00

ANTICIPOS Y AVANCES RECIBIDOS $ 0.00 0.000% $ 0.00

TOTAL PASIVO CORRIENTE $ 591,114,326.00 31.265% $ 430,373,060.00

PASIVO A LARGO PLAZO 0.000%

OBLIGACIONES FINANCIERAS 0.000%

OBLIGACIONES EN MONEDA NACIONAL $ 1,299,540,572.00 68.735% $ 1,015,599,678.00

INTERESES POR PAGAR $ 0.00 0.000% $ 346,373,898.00

COSTOS Y GASTOS POR PAGAR $ 0.00 0.000% $ 143,115,888.00

TOTAL PASIVO A LARGO PLAZO $ 1,299,540,572.00 68.735% $ 1,505,089,464.00

TOTAL PASIVO EXTERNO $ 1,890,654,898.00 100.000% $ 1,935,462,524.00

PATRIMONIO

CAPITAL SUSCRITO Y PAGADO $ 195,050,250.00 11.37% $ 195,050,250.00

SUPERAVIT DE CAPITAL $ 47,500,000.00 2.77% $ 47,500,000.00

RESERVAS 0.00%

RESERVAS LEGAL $ 1,594,976.00 0.09% $ 13,606,252.00

REVALORIZACIÓN DEL PATRIMONIO 0.00%

REVALORIZACIÓN DEL PATRIMONIO $ 91,909,640.00 5.36% $ 91,909,640.00

RESULTADO DEL EJERCICIO ANTERIOR 0.00%

UTILIDAD (PERDIDAS) ACUMULADAS $ 6,638,609.00 0.39% $ 6,638,609.00

SUPERAVIT POR VALORIZACIONES $ 1,340,961,600.00 78.16% $ 1,340,961,600.00

UTILIDAD (PERDIDAS) DEL EJERCICIO $ 32,011,276.00 1.87% $ 38,860,020.00

TOTAL PATRIMONIO $ 1,715,666,351.00 100.00% $ 1,734,526,371.00

TOTAL DEL PASIVO Y PATRIMONIO $ 3,606,321,249.00 $ 3,669,988,895.00

MANUFACTURADOS DEL NORTE

_x000D_ ***Este documento está clasificado como PUBLICO por TELEFÓNICA.

#

***This document is classified as PUBLIC by TELEFÓNICA.

ESTADO DE RESULTADOS

2,007 2,008

VENTAS BRUTAS $ 1,621,670,300.00 100.000% $ 1,510,855,463.00

MENOS: DEVOLUCIONES EN VENTAS $ 0.00 0.000% -$ 259,000.00

MENOS: DESCUENTOS EN VENTAS $ 0.00 0.000% $ 0.00

VENTAS NETAS $ 1,621,670,300.00 100.000% $ 1,510,596,463.00

MENOS: COSTO DE VENTAS $ 981,421,512.00 60.519% $ 955,743,797.00

UTILIDAD BRUTA $ 640,248,788.00 39.481% $ 554,852,666.00

GASTOS OPERACIONALES 0.000%

DE ADMINISTRACION $ 362,628,605.00 22.361% $ 308,429,143.00

DE VENTAS $ 103,763,574.00 6.399% $ 62,254,012.00

AMORTIZACION DE PREOPERATIVOS $ 0.00 0.000% $ 0.00

UTILIDAD OPERACIONAL $ 173,856,609.00 10.721% $ 184,169,511.00

INGRESOS NO OPERACIONALES 0.000%

FINANCIEROS $ 147,219,713.00 9.078% $ 87,691,506.00

OTRAS VENTAS $ 6,356,980.00 0.392% $ 3,067,520.00

RECUPERACIONES $ 55,156,405.00 3.401% $ 46,316,563.00

INGRESOS EJERCICIOS ANTERIORES $ 955,807.00 0.059% $ 6,641,391.00

DIVERSOS $ 5,401,175.00 0.333% $ 2,434,900.00

EGRESOS NO OPERACIONALES 0.000%

GASTOS FINANCIEROS $ 172,403,104.00 10.631% $ 153,973,797.00

PERDIDA EN CAMBIO $ 110,969,479.00 6.843% $ 108,096,363.00

GASTOS EXTRAORDINARIOS $ 3,985,393.00 0.246% $ 8,724,210.00

GASTOS DIVERSOS $ 361,736.00 0.022% $ 1,667,000.00

UTILIDAD ANTES DE EXP. A LA INFL -$ 7,718,858.00 -0.476% $ 42,860,020.00

UTILIDAD POR EXPOSICION A LA INFLACION $ 49,730,134.00 3.067% $ 0.00

UTILIDAD ANTES DE IMPUESTOS $ 42,011,276.00 2.591% $ 42,860,020.00

PROVISION PARA IMPUESTO DE RENTA $ 1,000,000.00 0.062% $ 4,000,000.00

UTILIDAD DEL EJERCICIO $ 41,011,276.00 2.529% $ 38,860,020.00

_x000D_ ***Este documento está clasificado como PUBLICO por TELEFÓNICA.

#

***This document is classified as PUBLIC by TELEFÓNICA.

1. INDICADORES DE LIQUIDEZ

A. V. RAZON CORRIENTE 2007

A.H.

% 1.80

1.821% -0.15

0.059% Para el año 2007 la razon corriente se

17.661% 35.67 disponen de 1,80 para pagar

16.602% 38.61

0.056% 436.93

0.930% -6.83

0.074% 132.74

0.000% PRUEBA ACIDA CONTRA INVENT 2007

11.166% -18.90 0.94

2.777% -55.60

0.287% 268.64

Podemos ver que el resultado es menor

3.808% -43.43 que 1, por lo que cumple con lo de ser

0.656% -6.89 una empresa manufacturera que sus

inventarios no representan un gran

3.638%

porcentaje dentro de las utilidades pero

0.000% el movimiento de estos son

0.132% fundamentales y debemos estar

pendientes a él

0.000%

0.000%

0.000%

30.839% 6.56 PRUEBA ACIDA CONTRA C*C 2007

0.000% 0.99

63.326% 0.96

1.061% 0.00 Podemos ver que las cuentas por cobrar

1.482% 9.97 para el año 2007 aunque se acercan al 1,

0.000% se debe estar pendientes a estas, pues

la liquidez no es suficiente aún y las C*C

0.000% representan un buen porcentaje dentro

65.869% 1.13 de las empresas manufactureras

-22.520% 4.16

43.349% -0.38

0.000% CAPITAL DE TRABAJO NETO 2007

0.000% -100.00 $ 470,971,665.00

25.812% 0.00

1.77

Despues de pagar los pasivos, nos queda

una suma bastante elevada que es la

anterior, al ser positivo representa

adecuada liquidez

_x000D_ ***Este documento está clasificado como PUBLICO por TELEFÓNICA.

#

***This document is classified as PUBLIC by TELEFÓNICA.

0.550% -43.60

5.234% 16.52

1.206% -68.99

7.464% 5.57

0.206% -74.65

3.110% -68.62 MARGEN EBITDA

0.000% 59.6509577193342

1.262% 14.28

2.850% 389.20

0.355% -79.17

0.000%

22.236% -27.19

0.000%

0.000%

52.473% -21.85

17.896%

7.394%

77.764% 15.82

100.000% 2.37

11.25% 0

2.74% 0

0.00%

0.78% 753.07

0.00%

5.30% 0.00

0.00%

0.38% 0.00

77.31% 0.00

2.24% 21.39

100.00% 1.10

1.77

_x000D_ ***Este documento está clasificado como PUBLICO por TELEFÓNICA.

#

***This document is classified as PUBLIC by TELEFÓNICA.

2. INDICADORES DE ROTACION

100.000% -6.83

-0.017% ROTACIÓN DE CARTERA 2007

0.000% 3.4

99.983% -6.85

63.258% -2.62 La cartera solo rota 3,4 veces es una

36.724% -13.34 empresa bastante lenta y puede

representar problemas de liquidez

0.000%

20.414% -14.95 106

4.120% -40.00 Los clientes pagan cada 106 días

0.000% aproximadamente lo que serían casi 4

12.190% 5.93 meses

0.000%

5.804% -40.43 ROTACION DE INVENTARIOS 2007

0.203% -51.75 1.9

3.066% -16.03

0.440% 594.85 Para una empresa que no depende en

0.161% -54.92 gran medida de los inventarios, este

valor debería ser normal, pero es

0.000% bastante preocupante debido a que los

10.191% -10.69 inventarios no estan rotando como

7.155% -2.59 deberían, es muy lenta su rotación

0.577% 118.90

0.110% 360.83 185

2.837% -655.26

0.000% -100.00 Cada 185 días se presenta la rotacion de

2.837% 2.02 inventarios para el año 2007, es

bastante lento, pero al ser una empresa

0.265% 300.00 manufacturera no hay mucha

2.572% -5.25 preocupacion aunque se debe tener

cuidado

ROTACION DE CUENTAS POR PAGAR

2007

Tomo el valor de costo de ventas como ejemplo 7.2

de compras a credito

En este ejemplo no hay proveedores en pasivos a Debido a que estos pagos buscamos que

largo plazo, por lo que tomamos solo los de sean mas lentos, valores altos no nos

pasivos a corto plazo convienen

50

Cabe aclarar que la empresa no será buen cliente Cada 50 días y aproximadamente mes y

si es demasiado lento medio debemos estar cancelando

deudas para el año 2007

_x000D_ ***Este documento está clasificado como PUBLICO por TELEFÓNICA.

#

***This document is classified as PUBLIC by TELEFÓNICA.

Días C + Días I

291

Recibimos dinero en promedio cada 291

días para el año 2007

DIAS C + DIAS I - DIAS P 241

Al restarle Días P nos damos cuenta que

la liquidez debe alcanzarnos para cubrir

241 días aproximadamente

_x000D_ ***Este documento está clasificado como PUBLICO por TELEFÓNICA.

#

***This document is classified as PUBLIC by TELEFÓNICA.

NDICADORES DE LIQUIDEZ 4. INDICADORES DE ENDEUDAMIENTO

RAZON CORRIENTE 2008 ENDEUDAMIENTO TOTAL 2007

2.63 52%

Para el año 2008 la razon corriente se

incrementó considerablemente y se Este porcentaje de endeudamiento es

disponen de 2,63 para pagar; claro está riesgoso debido a que es una empresa

que esto representa un riesgo por lo que lenta con exceso de liquidez y que es una

se puede llegar a realizar con ese exceso estapa de recesion para la empresa,

de liquidez, además de que representa debería estar por debajo del 50%

lentitud

ENDEUDAMIENTO A CORTO PLAZO 2007

PRUEBA ACIDA CONTRA INVENT 2008 31%

1.68

Tengo un bajo endeudamiento en el

corto plazo, aun así la empresa está en

Para el año 2008 la empresa no recesión, pero como es bajo podemos

dependió tanto de los inventarios con un pagarla prontamente

leve aumento en la liquidez por lo que

podemos comprobar el aumento en la

razón corriente para este año (2008) al

no depender de los inventarios Obligaciones financieras 2007

disminuimos la preocupación por esta $ 1,480,612,966.00

cuenta

ENDEUDAMIENTO FINANCIERO 2007

78%

PRUEBA ACIDA CONTRA C*C 2008

1.12 Este endeudamiento es bastante alto, lo

que nos cohibe de refinanciar y

apalancarnos

Para el año 2008 la preocupacion bajó

respecto a las cuentas por cobrar ya que

la liquidez volvió a ser mayor que uno lo

que representa que los clientes estan

pagando como es debido

CAPITAL DE TRABAJO NETO 2008

$ 701,408,085.00

El analisis es semejante, una suma

bastante elevada e incluso mas alta

respecto a la del año anterior

_x000D_ ***Este documento está clasificado como PUBLICO por TELEFÓNICA.

#

***This document is classified as PUBLIC by TELEFÓNICA.

5. INDICADORES DE APALANCAMIENTO

APALANCAMIENTO OPERATIVO 2007

(LEVERAGE OPERATIVO)

3.68262553654201

MARGEN EBITDA Si las ventas crecen 1% las utilidades

0.669038711366293 operativas aumentaran en un 3,68 de

veces, es directamente proporcional

APALANCAMIENTO FINANCIERO 2007

(LEVERAGE FINANCIERO)

4.13833202781082

Conviene estar alto en epocas de buena

situacion economica, ante un aumento

de 1 punto en la utilidad operativa la

utilida neta aumentará un 4,1 de veces

AO*AF APALANCAMIENTO NETO 2007

15.2399272043058

En las empresas manufactureras como es el caso, se tiene en cuent

rentabilidades deberían ser superiores incluso al 50 o 60% en caso de

se compensará con volumen

_x000D_ ***Este documento está clasificado como PUBLICO por TELEFÓNICA.

#

***This document is classified as PUBLIC by TELEFÓNICA.

En las empresas manufactureras como es el caso, se tiene en cuent

rentabilidades deberían ser superiores incluso al 50 o 60% en caso de

se compensará con volumen

NDICADORES DE ROTACION 3. INDICADORES DE RENTABILIDAD

ROTACION DE CARTERA 2008 RENTABILIDAD BRUTA 2007

2.3 39%

La cartera solo rota 2,3 veces, es aun

mas critico que sea más bajo, entre mas Teniendo en cuenta que todas las

se mueva, mucho mejor y obviamente rentabilidades deben ser lo mas altas posible

representará problemas de liquidez para y en la medida superiores al 50% este

este año porcentaje es relativamente bajo y debemos

tener en cuenta que por el momento solo

hemos descontado los costos directos

154

Los clientes están pagando cada 154 días

aproximadamente, representa lentitud y

son 5 meses aprox RENTABILIDAD OPERATIVA 2007

11%

ROTACION DE INVENTARIOS 2008

Se podría decir que de las ventas solo

2.3 queda el 11% para la empresa, es

preocupante debido a que debería o lo

recomendable es mayor al 20%

El aumento se dio, aun así sigue siendo

lento y se debería procurar que el

procesamiento de la materia prima y RENTABILIDAD NETA 2007

demás se agilice 3%

Una buena utilidad neta se encuentra

entre el 8 y el 12%, un 3% genera

154 preocupacion y se debería realizar un

mayor analisis dentro de la empresa para

referenciar puntos donde estemos

perdiendo utilidad

154 días que son 5 meses aprox. Se debe

tener cuidado porque la rotacion sigue

siendo lenta RENTABILIDAD SOBRE ACTIVOS 2007

Cuanto genero yo por cada peso en los activos

1%

ROTACION DE CUENTAS POR PAGAR

2008

6.6 Esta rentabilidad debería dar alrededor

del 10% para ser una empresa

Hubo disminucion, pero no tanta, se manufacturera y solo se está generando

debe seguie trabajando para bajar este un peso por cada peso invertido en

valor activos

54

Cada 54 días no es mucho el aumento, se

debe seguir aumentando la cantidad de RENTABILIDAD SOBRE PATRIMONIO

días para los plazos en los que debemos 2007

pagar

2%

_x000D_ ***Este documento está clasificado como PUBLICO por TELEFÓNICA.

#

***This document is classified as PUBLIC by TELEFÓNICA.

Días C + Días I

309

Para el año 2008 es aun mas Es poco atractivo para los socios el 2%

preocupante debido a que son 309 días

en los que recibimos dinero

254

La liquidez debe alcanzarnos y para este Teniendo en cuenta los indicadores de liquidez, actividad y renta

año 2008 el exceso presentado de la confirmamos la lentitud de la empresa a pesar de los miles de millon

liquidez es suficiente para cubrir aunque manejan, los indicadores calculados nos dan a entender que se deb

representa lentitud en la empresa estrategias dentro de la rotacion de cartera, y los plazos enl los que

tambien poner a mover el dinero debido a que se nota la lentitud en e

liquidez

_x000D_ ***Este documento está clasificado como PUBLICO por TELEFÓNICA.

#

***This document is classified as PUBLIC by TELEFÓNICA.

CADORES DE ENDEUDAMIENTO

ENDEUDAMIENTO TOTAL 2008

53%

Sigue siendo riesgo, ya hemos

comprobado la lentitud de la empresa y

que siga aumentandose el

endeudamiento es algo que no se debe

hacer

ENDEUDAMIENTO A CORTO PLAZO 2008

22%

Podemos ver una gran reduccion del

porcentaje de endeudamiento a corto

plazo, se ve que se amortizaron varias

deudas y se redujo un buen margen

Obligaciones financieras 2008

$ 1,150,884,858.00

ENDEUDAMIENTO FINANCIERO 2008

59%

Para este año se presentó una

disminucion bastante significativa, lo que

nos da vía para refinanciar y cubrir

deudas que debemos pagar

inmediatamente, aunque los indicadores

nos estan diciendo que es poco posible

_x000D_ ***Este documento está clasificado como PUBLICO por TELEFÓNICA.

#

***This document is classified as PUBLIC by TELEFÓNICA.

ADORES DE APALANCAMIENTO

APALANCAMIENTO OPERATIVO 2008

(LEVERAGE OPERATIVO)

3.01272812740432

Hubo una disminucion en las veces que

crece la utilidad operativa, aun así es

buena noticia debido a que la empresa se

encuentra en recesión

APALANCAMIENTO FINANCIERO 2008

(LEVERAGE FINANCIERO)

4.29700011805874

Ante un aumento de 1 punto en la

utilidad operativa la neta aumentará 4,2

veces, no es bueno que aumente, con

respecto al año 2007 se debe tener en

cuenta ya que la empresa se encuentra

en recesión

APALANCAMIENTO NETO 2008

12.9456931191353

ureras como es el caso, se tiene en cuenta que las

uperiores incluso al 50 o 60% en caso de no cumplirse

compensará con volumen

_x000D_ ***Este documento está clasificado como PUBLICO por TELEFÓNICA.

#

***This document is classified as PUBLIC by TELEFÓNICA.

ureras como es el caso, se tiene en cuenta que las

uperiores incluso al 50 o 60% en caso de no cumplirse

compensará con volumen

DICADORES DE RENTABILIDAD

RENTABILIDAD BRUTA 2008

37%

Podemos ver una leve disminucion en la

rentabilidad lo que debería preocupar a

la empresa

RENTABILIDAD OPERATIVA 2008

12%

Aunque haya tenido un aumento del 1%

la preocupación continua

RENTABILIDAD NETA 2008

3%

La rentabilida neta no tuvo aumento, se

mantuvo y sigue generando

preocupación

RENTABILIDAD SOBRE ACTIVOS 2008

ero yo por cada peso en los activos

1%

Para el año 2008 siguió igual la

rentabilidad, lo que debería revisarse

RENTABILIDAD SOBRE PATRIMONIO

2008

2%

_x000D_ ***Este documento está clasificado como PUBLICO por TELEFÓNICA.

#

***This document is classified as PUBLIC by TELEFÓNICA.

En el 2008 se mantuvo

indicadores de liquidez, actividad y rentabilida,

la empresa a pesar de los miles de millones que se

alculados nos dan a entender que se debe planear

tacion de cartera, y los plazos enl los que pagamos,

nero debido a que se nota la lentitud en el exceso de

liquidez

_x000D_ ***Este documento está clasificado como PUBLICO por TELEFÓNICA.

#

***This document is classified as PUBLIC by TELEFÓNICA.

También podría gustarte

- Beneficios que se contienen en las disposiciones fiscales: Análisis práctico 2015De EverandBeneficios que se contienen en las disposiciones fiscales: Análisis práctico 2015Aún no hay calificaciones

- Balance General y Estado de ResultadosDocumento6 páginasBalance General y Estado de Resultadosveronica dillonAún no hay calificaciones

- JAZPORCENTjesDocumento6 páginasJAZPORCENTjesAbraham CoeAún no hay calificaciones

- Balance GeneralDocumento7 páginasBalance GeneralJunior TrujilloAún no hay calificaciones

- Analisis e FDocumento2 páginasAnalisis e FYesenia PinzonAún no hay calificaciones

- Parcial Analisis Financiero ExelDocumento13 páginasParcial Analisis Financiero Exelvanessa giraldoAún no hay calificaciones

- PRONACA - Analisis Vertical y HorizontalDocumento13 páginasPRONACA - Analisis Vertical y HorizontalGenessis Quinde PeraltaAún no hay calificaciones

- Razones FinancierasDocumento6 páginasRazones FinancierasJose H Falconi CortesAún no hay calificaciones

- Taller Eva 20232Documento24 páginasTaller Eva 20232Andrea CanchilaAún no hay calificaciones

- Eexposicion 2Documento10 páginasEexposicion 2andrea mopanAún no hay calificaciones

- Caso Asl - EstudiantesDocumento19 páginasCaso Asl - EstudiantesLaura Tatiana AriasAún no hay calificaciones

- Balanzas Practica AuditoriaDocumento5 páginasBalanzas Practica Auditoriamaria del socorro tovar pinedaAún no hay calificaciones

- Andrea Limas Examen Parcial AvpiDocumento8 páginasAndrea Limas Examen Parcial AvpimonicaAún no hay calificaciones

- Metodo de Analisis de Aumentos y DisminucionesDocumento8 páginasMetodo de Analisis de Aumentos y DisminucionesGabrielAún no hay calificaciones

- Informacion de La EmpresaDocumento6 páginasInformacion de La Empresayonatan jaimesAún no hay calificaciones

- Informacion de La EmpresaDocumento6 páginasInformacion de La EmpresaLuz Eugenia VelásquezAún no hay calificaciones

- 1 - Ejercicio de Análisis de EFDocumento8 páginas1 - Ejercicio de Análisis de EFRocío QuijadaAún no hay calificaciones

- PRONACA - Analisis Vertical y HorizontalDocumento16 páginasPRONACA - Analisis Vertical y HorizontalGenessis Quinde Peralta100% (1)

- Analisis Financiero 2Documento5 páginasAnalisis Financiero 2Daniel FTMAún no hay calificaciones

- Libro 1Documento4 páginasLibro 1Cristian Andres JIMENEZ RUIZAún no hay calificaciones

- Administracion-Financiera - Paulin Hernandez Citlally IsabelDocumento3 páginasAdministracion-Financiera - Paulin Hernandez Citlally Isabelmiguel rubioAún no hay calificaciones

- Revisión AnalíticaDocumento4 páginasRevisión AnalíticaPaul MonarAún no hay calificaciones

- Flujos de EfectivoDocumento5 páginasFlujos de EfectivoNatalia Vega SánchezAún no hay calificaciones

- Análisis Vertical y Horizontal de La Empresa Bimbo (Alcantara Reyes Erik)Documento6 páginasAnálisis Vertical y Horizontal de La Empresa Bimbo (Alcantara Reyes Erik)Erik Alcantara Reyes100% (1)

- Balanza FinalDocumento12 páginasBalanza Finalp6ytkgtvy6Aún no hay calificaciones

- Informacion - de - La - Empresa 3Documento6 páginasInformacion - de - La - Empresa 3daniel canoAún no hay calificaciones

- IntegrantesDocumento4 páginasIntegranteslessleaglaenmcAún no hay calificaciones

- Actividad 6Documento8 páginasActividad 6Diana Carolina PALACIOS NARVAEZAún no hay calificaciones

- Modelaje FDocumento2 páginasModelaje Fcaos. educativa2Aún no hay calificaciones

- Capital de TrabajoDocumento6 páginasCapital de TrabajoRafael PabaAún no hay calificaciones

- Estado de Situación FinancieraDocumento5 páginasEstado de Situación Financieragreissy liliana garzon guzmanAún no hay calificaciones

- ESF-EDR Manufacturas Central de OrienteDocumento9 páginasESF-EDR Manufacturas Central de Orientejoan velaAún no hay calificaciones

- Actividad 8Documento11 páginasActividad 8cardarofon51Aún no hay calificaciones

- ACTIVIDADDocumento4 páginasACTIVIDADpablo ortega verdugoAún no hay calificaciones

- Actividad 6Documento8 páginasActividad 6Diana Carolina PALACIOS NARVAEZAún no hay calificaciones

- Flujo Efectivo CHAOLINDocumento5 páginasFlujo Efectivo CHAOLINAlfredo Freddy Guillermo Iglesias ZambranoAún no hay calificaciones

- SabadoDocumento10 páginasSabadolina millanAún no hay calificaciones

- Manufacturados Del Norte Balance General y Estado de ResultadosDocumento9 páginasManufacturados Del Norte Balance General y Estado de Resultadossheila canoAún no hay calificaciones

- Estados - Financieros - Ilusion 3Documento4 páginasEstados - Financieros - Ilusion 3ANA XIMENA HERNANDEZ GONZALEZAún no hay calificaciones

- Flujo de Fondos Del OzonizadorDocumento17 páginasFlujo de Fondos Del OzonizadorElias OteroAún no hay calificaciones

- Analisis VerticalDocumento4 páginasAnalisis VerticalSLENDY SALAZARAún no hay calificaciones

- Taller Presupuesto Ok 2022 W-L-ADocumento28 páginasTaller Presupuesto Ok 2022 W-L-AKarina Sabogal MorenoAún no hay calificaciones

- Eeff Diciembre 2022 Definitivo Salud Salud Sas DefinitivoDocumento8 páginasEeff Diciembre 2022 Definitivo Salud Salud Sas DefinitivoFRANCISCO ROCHA ARIASAún no hay calificaciones

- Informacion de La EmpresaDocumento6 páginasInformacion de La EmpresaPaula GutierrezAún no hay calificaciones

- Ejercicio en Clase Pronalim S.A.Documento23 páginasEjercicio en Clase Pronalim S.A.MAURICIO ANDALUZAún no hay calificaciones

- Ejercicios Analisis Finacieros Karla RamirezDocumento28 páginasEjercicios Analisis Finacieros Karla RamirezKarla RamírezAún no hay calificaciones

- Grupo Exito Estados FinancierosDocumento45 páginasGrupo Exito Estados FinancierosBrayan Evelio SánchezAún no hay calificaciones

- Actividad 6 Papeles de TrabajoDocumento11 páginasActividad 6 Papeles de TrabajoMichael Andres Blanco CarranzaAún no hay calificaciones

- Terpel Est FinDocumento9 páginasTerpel Est FinJuan David Barinas GonzalezAún no hay calificaciones

- Para RiesgosDocumento4 páginasPara RiesgosAlex MeliAún no hay calificaciones

- Analisis de Estados FinancierosDocumento12 páginasAnalisis de Estados FinancierosMarisol GALINDO TRIANAAún no hay calificaciones

- TallerDocumento11 páginasTallerLuisa LoreAún no hay calificaciones

- Taller de Finanzas Almacenes de Credito Del MarDocumento10 páginasTaller de Finanzas Almacenes de Credito Del Marfelix montoyaAún no hay calificaciones

- Cálculos ArrendamientoDocumento28 páginasCálculos ArrendamientoGILMER RAMIRO ESPINOZA DE LEONAún no hay calificaciones

- Analisis de Pyg - AnalisisDocumento1 páginaAnalisis de Pyg - AnalisismochysitaAún no hay calificaciones

- Proyección de Estados FinancierosDocumento14 páginasProyección de Estados FinancierosBaruch Arteaga MarquezAún no hay calificaciones

- Ejecución Presupuestal 2020Documento2 páginasEjecución Presupuestal 2020mauricio125Aún no hay calificaciones

- Protocolo Evaluación Básica en Psiquiatría y Psicología ForenseDocumento9 páginasProtocolo Evaluación Básica en Psiquiatría y Psicología ForenseIngrid del valle100% (1)

- Certamen Mat023 UTFSMDocumento6 páginasCertamen Mat023 UTFSMsteffan_schweikart0% (1)

- Guia ClarityDocumento2 páginasGuia ClarityLEIDY JULIET CUELLAR RIASCOSAún no hay calificaciones

- A1.Conceptos GeneralesDocumento4 páginasA1.Conceptos GeneralesCania MartinezAún no hay calificaciones

- DL Apuntes s3Documento6 páginasDL Apuntes s3Ariadna CebadaAún no hay calificaciones

- Historia de La Cueca PDFDocumento18 páginasHistoria de La Cueca PDFGretel Ibaceta BascuñanAún no hay calificaciones

- Criminalistica de La InvestigacionDocumento42 páginasCriminalistica de La InvestigacionMaria Laura Molina BarillasAún no hay calificaciones

- 0.8 Alvaro Uribe Velez y Su Parentesco Con El Pais Economico PDFDocumento18 páginas0.8 Alvaro Uribe Velez y Su Parentesco Con El Pais Economico PDFNelson Maldonado100% (1)

- Unidad IiiDocumento28 páginasUnidad IiiNahúm MéndezAún no hay calificaciones

- Definición de FolckloreDocumento13 páginasDefinición de FolcklorecintiayaAún no hay calificaciones

- Legislacion Fiis-2019-1era ParteDocumento60 páginasLegislacion Fiis-2019-1era PartealexAún no hay calificaciones

- Paso 5 - Resolución de Ejercicios - Grupo 12Documento14 páginasPaso 5 - Resolución de Ejercicios - Grupo 12Angie DayannaAún no hay calificaciones

- 100 Preguntas de LinuxDocumento6 páginas100 Preguntas de LinuxGhyo CairaAún no hay calificaciones

- Diseño de Obras HidraulicasDocumento6 páginasDiseño de Obras HidraulicasDaniel Lopez GutierrezAún no hay calificaciones

- CUADROS, Oscar - Constitución y Administración - Índice PDFDocumento3 páginasCUADROS, Oscar - Constitución y Administración - Índice PDFdolabjianAún no hay calificaciones

- Mujer Oaxaquea Alvaro Carrillo Acordesweb ComDocumento3 páginasMujer Oaxaquea Alvaro Carrillo Acordesweb ComIsrael GarcíaAún no hay calificaciones

- Propagacion y AntenasDocumento1 páginaPropagacion y AntenasottoAún no hay calificaciones

- CITLALY MARICRUZ RODRIGUEZ TORRES - 3.2 Tarea Cuestionario Determinación y Propósito Del Periodo Del MantenimientoDocumento2 páginasCITLALY MARICRUZ RODRIGUEZ TORRES - 3.2 Tarea Cuestionario Determinación y Propósito Del Periodo Del MantenimientoBRAYAN GUSTAVO TRUJILLO ARMENTAAún no hay calificaciones

- Políticas Educativas Del Sistema GuatemaltecoDocumento9 páginasPolíticas Educativas Del Sistema GuatemaltecoFredy MilianAún no hay calificaciones

- Geriatría y GerontologíaDocumento33 páginasGeriatría y GerontologíaJhoana ErazoAún no hay calificaciones

- Psicología Del ExcepcionalDocumento2 páginasPsicología Del ExcepcionaljulianaAún no hay calificaciones

- Resolución de Alcaldía XXX PropuestaDocumento3 páginasResolución de Alcaldía XXX Propuestaluzmi maribelAún no hay calificaciones

- Introduccion A La Electronica de Potenci PDFDocumento25 páginasIntroduccion A La Electronica de Potenci PDFTDFRIOGRANDEAún no hay calificaciones

- Pinta Cuento Como HacerlsDocumento5 páginasPinta Cuento Como Hacerlswillnora gutierrezAún no hay calificaciones

- Teorías de La Responsabilidad Social EmpresarialDocumento10 páginasTeorías de La Responsabilidad Social EmpresarialJuan Carlos Angulo GarciaAún no hay calificaciones

- Actividad Sobre Seguridad Alimentaria y NutricionalDocumento12 páginasActividad Sobre Seguridad Alimentaria y NutricionalVanessa Elizabeth Coreas CastilloAún no hay calificaciones

- Cuaresma y Pascua Infantil 2024Documento21 páginasCuaresma y Pascua Infantil 2024doris100% (1)

- GC - N01I - TA1Consigna - 22C1M - TA1 DESARROLLADODocumento9 páginasGC - N01I - TA1Consigna - 22C1M - TA1 DESARROLLADOxiomara balderaAún no hay calificaciones

- INFOGRAFÍADocumento1 páginaINFOGRAFÍAVALERIA XIMENA MEDINA PALERMOAún no hay calificaciones