Documentos de Académico

Documentos de Profesional

Documentos de Cultura

Ensayo El Poder Tributario

Cargado por

Cindy Lutin0 calificaciones0% encontró este documento útil (0 votos)

16 vistas5 páginasEl poder tributario se originó en la civilización maya y ha evolucionado a lo largo de la historia de Guatemala. La potestad tributaria, establecida en la Constitución, le otorga al Congreso la facultad de imponer impuestos. La competencia tributaria se refiere a la potestad de los órganos estatales como la SAT. El poder tributario emana de la soberanía del Estado y se caracteriza por ser abstracto, permanente, irrenunciable e indelegable.

Descripción original:

Título original

ENSAYO EL PODER TRIBUTARIO

Derechos de autor

© © All Rights Reserved

Formatos disponibles

PDF, TXT o lea en línea desde Scribd

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoEl poder tributario se originó en la civilización maya y ha evolucionado a lo largo de la historia de Guatemala. La potestad tributaria, establecida en la Constitución, le otorga al Congreso la facultad de imponer impuestos. La competencia tributaria se refiere a la potestad de los órganos estatales como la SAT. El poder tributario emana de la soberanía del Estado y se caracteriza por ser abstracto, permanente, irrenunciable e indelegable.

Copyright:

© All Rights Reserved

Formatos disponibles

Descargue como PDF, TXT o lea en línea desde Scribd

0 calificaciones0% encontró este documento útil (0 votos)

16 vistas5 páginasEnsayo El Poder Tributario

Cargado por

Cindy LutinEl poder tributario se originó en la civilización maya y ha evolucionado a lo largo de la historia de Guatemala. La potestad tributaria, establecida en la Constitución, le otorga al Congreso la facultad de imponer impuestos. La competencia tributaria se refiere a la potestad de los órganos estatales como la SAT. El poder tributario emana de la soberanía del Estado y se caracteriza por ser abstracto, permanente, irrenunciable e indelegable.

Copyright:

© All Rights Reserved

Formatos disponibles

Descargue como PDF, TXT o lea en línea desde Scribd

Está en la página 1de 5

Universidad de San Carlos de Guatemala

CCEE Escuela Estudios de Posgrado, Maestría en Gestión Tributaria

Docente: Msc. Claudia Lorena García Bran

Curso: Teoría Tributaria

EL PODER TRIBUTARIO

Cindy Manuela Lutín Sandoval

Carné: 200513754

Guatemala, 15 de marzo de 2019

El Poder Tributario

Para entender lo que es el Poder Tributario, debemos remontarnos al pasado dónde

se originó. Para el caso particular de Guatemala, iniciaremos en el periodo clásico,

comprendido entre el año 300 y 900, en dicho periodo se establecen actividades de

producción, comercio e intercambio y en dicho contexto surge el tributo. En el

período postclásico entre los años 900 y 1520. En este periodo el contexto social

jugó un papel fundamental pues las guerras suscitadas entre las unidades políticas

dieron una nueva perspectiva al concepto de tributo, toda vez que el mismo no era

entregado únicamente a las elites sociales con el fin de satisfacer sus necesidades,

sino también como ofrenda o regalo para la unidad política vencedora. Este nuevo

matiz desvela que el tributo era considerado no como un elemento necesario para

el gasto público, sino como una dádiva del pueblo a sus superiores jerárquicos y/o

a sus adversarios en tiempos de guerra. Mas adelante, en el régimen colonial (1524-

1821), se da la creación de instituciones que facilitaran el control político y

económico de los dominios españoles en el continente americano, también

conocido como Las Indias. En este periodo, durante el régimen colonial es que se

sientan las bases del sistema tributario y aparece el llamado “impuesto”. Y así se

dan las primeras señales del Poder Tributario.

La época independiente tuvo lugar entre 1821, año en que se firma la independencia

de la República, finalizando en 1944 con la revolución de octubre. En este periodo

se dieron las primeras deficiencias de recaudación pues las autoridades locales

cobraban los impuestos, pero no los remitían a la caja central. Ante la escasez de

ingresos, la práctica del préstamo forzoso a particulares y a entidades

internacionales de crédito se volvió común para satisfacer las necesidades más

urgentes.

En 1881, durante el gobierno de Justo Rufino Barrios, se llevó a cabo una reforma

tributaria que produjo el primer Código Fiscal, dicho código fue reformado en 1894

en el gobierno de José María Reina Barrios. En el mismo gobierno surge la figura

del incentivo fiscal, así como la protección arancelaria, no obstante, las mismas no

responde a una política de comercialización e industrialización que favorezca la

economía del país, generando una cultura tributaria, sino a la materialización de

intereses particulares y el beneficio a cierto sector de la población, situación que no

es diferente a la actual. El gobierno de Manuel Estrada Cabrera heredó la crisis

fiscal y una seria inflación de su antecesor. Una de las primeras medidas tributarias

fue aumentar los derechos de importación. En 1899 se gravaron con derechos de

exportación 4 artículos, estas medidas no se vieron reflejadas en la economía

nacional, sin embargo, ayudaron a la consolidación de los impuestos aplicados a

las exportaciones. Estas acciones se pueden observar a finales de 1920 en donde

estos impuestos representaron una porción mayor de la carga tributaria.

Durante el gobierno de Jorge Ubico se inició un proceso de diversificación de la

base impositiva, comenzaron a aplicarse otros impuestos, adicionales a los que

gravan las importaciones, bebidas alcohólicas y las exportaciones, ello incidió en un

crecimiento moderado del impuesto al timbre y de impuestos selectivos, incluyendo

al aplicado al tabaco y los que gravaron los combustibles y la circulación de

vehículos.

El Periodo contemporáneo de Guatemala abarca desde 1944 al 2006 Una serie

de acontecimientos sociales marcaron esta etapa, la revolución del 20 de octubre

de 1944 fue el primero de ellos.

Luego del período revolucionario, cabe mencionar el golpe de estado, que dio fin al

gobierno de Lucas García, sucedido por Efraín Ríos Montt. En 1983, derivado de la

crisis económica, se plantea una reforma tributaria que incluía la creación del IVA

con el decreto 72-83, que posteriormente sería reformado en el mandato de Alfonso

Portillo, cambiando así la base impositiva de 10 a 12%.

En el gobierno de Álvaro Arzú, se crea el IUSI y se da la aparición de la

Superintendencia de Administración Tributaria.

Analizando lo anterior, podemos concluir que el Poder Tributario nace al momento

en que se estructura un Estado, evolucionando así desde la civilización maya, hasta

lo que conocemos hoy en día como el sistema tributario guatemalteco.

Tendiendo claro el origen y la evolución del poder tributario, podemos definirlo,

como la facultad que tiene el Estado para imponer contribuciones y/o impuestos,

valga la redundancia, a los habitantes o a la población, y dentro de la misma facultad

puede definir las cargas impositivas para cada caso particular.

Hablando nuevamente del caso particular de Guatemala, a dicha facultad le

denominaremos potestad tributaria y está establecida en los artículos 171 y 239 de

la Constitución Política de la República de Guatemala, en ellos se otorga

exclusivamente al Congreso de la República la potestad de decretar impuestos

ordinarios y extraordinarios, arbitrios y contribuciones especiales conforme a las

necesidades del Estado y en observancia a los principios de justicia y equidad

tributaria, así como determinar las bases de la recaudación.

Una vez definida la potestad tributaria es necesario hacer referencia a la

competencia tributaria, pues surge la incógnita acerca de si las mismas son

sinónimos, a lo que Delgadillo Gutiérrez acertadamente señala que “cuando se

habla de ejercicio de la competencia tributara no implica que se esté desconociendo

el poder del Estado, sino que ratifica la existencia del poder público que, por el

sometimiento de sus órganos y contribuyentes, permite la existencia de la relación

jurídico tributaria como resultado de la aplicación del Derecho, que es su más clara

manifestación.”

Como se mencionó anteriormente el artículo 171 y 239 regulan la potestad tributaria,

la cual corresponde de manera exclusiva al Congreso; la competencia tributaria por

otro lado es la potestad que se le otorga a los órganos públicos del Estado, en el

caso de Guatemala, la distinción entre estas dos figuras no representa mayor

dificultad teóricamente.

Respecto a la naturaleza jurídica del Poder Tributario, existen dos posturas, una

que indica que el poder tributario proviene de la soberanía y la otra señala que este

emana del Estado como entidad de derecho internacional.

El poder tributario tiene como características principales que es abstracto,

permanente, irrenunciable e indelegable.

Para concluir, se enlistan algunos principios constitucionales referentes al Poder

Tributario en Guatemala.

• Principio de legalidad art. 239

• Principio de equidad o justicia tributaria arts. 239 y 243

• Principio de igualdad art. 4

• Principio de irretroactividad art.15 CPRG y art. 66 CT

• Principio de generalidad art. 135 d)

• Principio de no confiscatoriedad art. 243

Bibliografía

1. Constitución Política de la República de Guatemala.

2. Instituto Centroamericano de Estudios Fiscales (ICEFI), Historia de la

Tributación en Guatemala, Guatemala, Superintendencia de Administración

Tributaria (SAT).

3. La Potestad Tributaria del Estado -Teodoro Rivera Neumann-.

También podría gustarte

- Resumen de Ajuste Estructural y Reforma del Estado en la Argentina de los 90: RESÚMENES UNIVERSITARIOSDe EverandResumen de Ajuste Estructural y Reforma del Estado en la Argentina de los 90: RESÚMENES UNIVERSITARIOSAún no hay calificaciones

- Impuestos justos para el Chile que viene: Diagnósticos y desafíos tributarios para un nuevo pacto fiscalDe EverandImpuestos justos para el Chile que viene: Diagnósticos y desafíos tributarios para un nuevo pacto fiscalAún no hay calificaciones

- Resumen Derecho Tributario Primer Prcial Agosto 2022Documento10 páginasResumen Derecho Tributario Primer Prcial Agosto 2022Mario Ulises Polanco TobarAún no hay calificaciones

- Ensayo Derecho Tributario en ColombiaDocumento9 páginasEnsayo Derecho Tributario en ColombiamariaAún no hay calificaciones

- 243 GRUPO CUATRO, L. Ferral y Cpñros.Documento10 páginas243 GRUPO CUATRO, L. Ferral y Cpñros.Luis Arturo Ferral OrtegaAún no hay calificaciones

- Tarea de Tributacion OficialDocumento13 páginasTarea de Tributacion OficialAnderson C.VAún no hay calificaciones

- Derecho Financiero, Tributo, Origen, Concepto Caranteristicas Noveno 2018Documento5 páginasDerecho Financiero, Tributo, Origen, Concepto Caranteristicas Noveno 2018oficinalux64Aún no hay calificaciones

- CAPÍTULO I Marco ContextualDocumento21 páginasCAPÍTULO I Marco ContextualWlof Orozco0% (1)

- Evolución y Los Principios Constitucionales de Los Tributos en ColombiaDocumento7 páginasEvolución y Los Principios Constitucionales de Los Tributos en ColombiaLiinaa MarcelaAún no hay calificaciones

- Ensayo 1 Relación de Las Finanzas Públicas Con Los Tributos - Flor de María Sintú AguilarDocumento3 páginasEnsayo 1 Relación de Las Finanzas Públicas Con Los Tributos - Flor de María Sintú Aguilarflor sintuAún no hay calificaciones

- Derecho Tributario TA1Documento13 páginasDerecho Tributario TA1Daniela Dajhana Pérez AldanaAún no hay calificaciones

- Teoría de La TributaciónDocumento21 páginasTeoría de La TributaciónSandí ParedesAún no hay calificaciones

- Los Impuestos Sobre Las Actividades Economicas.Documento6 páginasLos Impuestos Sobre Las Actividades Economicas.David TubayAún no hay calificaciones

- Análisis Sobre Tributación Por Luis Miguel BermúdezDocumento3 páginasAnálisis Sobre Tributación Por Luis Miguel BermúdezIker RobledoAún no hay calificaciones

- Impuestos en Mexico-1Documento25 páginasImpuestos en Mexico-1Aime Tapia DominguezAún no hay calificaciones

- Tarea Tributario OkDocumento11 páginasTarea Tributario OkWilliam Eleazar Orellana CastañedaAún no hay calificaciones

- Generalidades de Los ImpuestosDocumento17 páginasGeneralidades de Los ImpuestosYoni CastilloAún no hay calificaciones

- Trabajo Ley Organica de La SatDocumento17 páginasTrabajo Ley Organica de La SatAlex BerganzaAún no hay calificaciones

- Guia Desarrollada TributarioDocumento50 páginasGuia Desarrollada TributarioMenfil GamboniAún no hay calificaciones

- Sistema Tributario Venezolano PublicacionDocumento4 páginasSistema Tributario Venezolano Publicacionmoises apostol salazarAún no hay calificaciones

- Fundamentos Del Derecho Tributario en La Republica de ColombiaDocumento8 páginasFundamentos Del Derecho Tributario en La Republica de ColombiakarensanchezmAún no hay calificaciones

- Doctrina General de La Tributación.Documento15 páginasDoctrina General de La Tributación.René Alejandro Ortiz EscobarAún no hay calificaciones

- Ensayo Taller 1Documento6 páginasEnsayo Taller 1cata.flores2708Aún no hay calificaciones

- Politica FiscalDocumento8 páginasPolitica FiscalYoselin Ramos LorenzoAún no hay calificaciones

- Expo de Tributos e ImpuestosDocumento38 páginasExpo de Tributos e ImpuestosJesus AponteAún no hay calificaciones

- Informe de Actuaciones Especiales Sobre Eventos en Los Tributos NacionalesDocumento6 páginasInforme de Actuaciones Especiales Sobre Eventos en Los Tributos NacionalesMabelRodAlfAún no hay calificaciones

- Los Tributos. Derecho FinancieroDocumento7 páginasLos Tributos. Derecho FinancieroTom AlvaradoAún no hay calificaciones

- Reseña Historica Del Impuesto A Las Ventas AgregadoDocumento5 páginasReseña Historica Del Impuesto A Las Ventas Agregadojeka0521Aún no hay calificaciones

- Segundo ParcialDocumento53 páginasSegundo ParcialGabriela Domínguez ReyesAún no hay calificaciones

- Teoria y Tecnica Del ImpuestoDocumento25 páginasTeoria y Tecnica Del ImpuestoSilvia SucelyAún no hay calificaciones

- Walter Martinez 201642834Documento8 páginasWalter Martinez 201642834Walter Martinez PiscinaAún no hay calificaciones

- Los Impuestos en Guatemala Han Sido La Principal Fuente de Ingreso para El EstadoDocumento7 páginasLos Impuestos en Guatemala Han Sido La Principal Fuente de Ingreso para El EstadoMarcos GomezAún no hay calificaciones

- Sunat Sin CaratulaDocumento11 páginasSunat Sin CaratulaSianeAún no hay calificaciones

- Analisis Derecho Financiero y TributarioDocumento3 páginasAnalisis Derecho Financiero y TributarioJuridico Empresarial AlmolongaAún no hay calificaciones

- Ensayo 1Documento3 páginasEnsayo 1Allan BarrientosAún no hay calificaciones

- Ensayo 1 El Rol de La Administración Tributaria Actualización IngridDocumento8 páginasEnsayo 1 El Rol de La Administración Tributaria Actualización IngridSiomara SamayoaAún no hay calificaciones

- CDM23-6114898 TematizaciónDocumento5 páginasCDM23-6114898 TematizaciónMardoqueo Lemus Alvarado MaynorAún no hay calificaciones

- Poder Tributario Del Estado en El Desarrollo Social, Económico y Político Del PaísDocumento19 páginasPoder Tributario Del Estado en El Desarrollo Social, Económico y Político Del PaísDerecho 5tobAún no hay calificaciones

- Situación Financiera Del Gobierno Central - Guatemala 1996 - 2011Documento18 páginasSituación Financiera Del Gobierno Central - Guatemala 1996 - 2011Mara L. PolancoAún no hay calificaciones

- Origen de Los Tributos FinalDocumento5 páginasOrigen de Los Tributos FinalennyhenisAún no hay calificaciones

- Ensayo Crítico Sobre El Secreto Bancario y Los Posibles Efectos en La Recaudación Tributaria - Flor de Maria Sintu AguilarDocumento4 páginasEnsayo Crítico Sobre El Secreto Bancario y Los Posibles Efectos en La Recaudación Tributaria - Flor de Maria Sintu AguilarFlor de María100% (1)

- Derecho TributarioDocumento8 páginasDerecho TributarioUNIDAD ADMINISTRATIVAAún no hay calificaciones

- Cuestionario de Derecho Fiscal MexicanoDocumento11 páginasCuestionario de Derecho Fiscal MexicanoJosé C100% (3)

- Evolucion Historica Del Derecho Tributario en VenezuelaDocumento9 páginasEvolucion Historica Del Derecho Tributario en Venezuelajenniffer BravoAún no hay calificaciones

- Educación FiscalDocumento3 páginasEducación FiscalAlejandro Chang CuellarAún no hay calificaciones

- ¿Que Son Los Impuestos Su Importancia Su Destino y Quien Lo RecaudaDocumento9 páginas¿Que Son Los Impuestos Su Importancia Su Destino y Quien Lo RecaudaJorge Alexander Bonilla MonzónAún no hay calificaciones

- Historia de La Tributacion en ColombiaDocumento13 páginasHistoria de La Tributacion en ColombiaCamilo CastiblancoAún no hay calificaciones

- Aspectos Básicos y Fundamentales Del Derecho TributarioDocumento31 páginasAspectos Básicos y Fundamentales Del Derecho TributarioSusana MartinezAún no hay calificaciones

- Guía 3 Emprendimiento Impuestos NovenoDocumento4 páginasGuía 3 Emprendimiento Impuestos NovenoMaylen Martinez ayalaAún no hay calificaciones

- La Educacion Fiscal en GuatemalaDocumento18 páginasLa Educacion Fiscal en GuatemalaBayron Martinez50% (4)

- 1.do. Tributario Unidad IDocumento26 páginas1.do. Tributario Unidad Itorreselmer565Aún no hay calificaciones

- TRIBUTOSDocumento16 páginasTRIBUTOSAugusto Garcia0% (1)

- TributatioDocumento33 páginasTributatioShaday AlianAún no hay calificaciones

- Las Finanzas Publicas en GuatemalapcDocumento36 páginasLas Finanzas Publicas en Guatemalapcvictor100% (1)

- El Derecho Tributario en ColombiaDocumento3 páginasEl Derecho Tributario en ColombialandomaoAún no hay calificaciones

- Balota Tributario 3Documento7 páginasBalota Tributario 3Deisy CureAún no hay calificaciones

- 1er Ensayo Derecho TributarioDocumento14 páginas1er Ensayo Derecho TributarioCarlos GonzalezAún no hay calificaciones

- Estructura Juridica Del Sistema Tributario GuatemaltecoDocumento17 páginasEstructura Juridica Del Sistema Tributario GuatemaltecoMaríaAún no hay calificaciones

- Ev.1 Antecedentes de Los Impuestos: Facultad de Contaduría Públ Ica YadministraciónDocumento12 páginasEv.1 Antecedentes de Los Impuestos: Facultad de Contaduría Públ Ica YadministracióndianaAún no hay calificaciones

- Los ricos no pagan IRPF: Claves para afrontar el debate fiscalDe EverandLos ricos no pagan IRPF: Claves para afrontar el debate fiscalAún no hay calificaciones

- 3solicitud Incorporacion y Entrega de Areas de Cesion A Favor Del MunicipioDocumento2 páginas3solicitud Incorporacion y Entrega de Areas de Cesion A Favor Del Municipioadriana carabaliAún no hay calificaciones

- Fuentes Abiertas Jose Maria Felipo I SardaDocumento10 páginasFuentes Abiertas Jose Maria Felipo I SardaJuan Pablo QuinteroAún no hay calificaciones

- Fase 1 Contratación Publica y PrivadaDocumento82 páginasFase 1 Contratación Publica y Privadasolanye ramirezAún no hay calificaciones

- GILBERTO CEGARRA ACOSTA, ¿Quiere y Recibe Usted Por Esposa yDocumento2 páginasGILBERTO CEGARRA ACOSTA, ¿Quiere y Recibe Usted Por Esposa yAlvaroAún no hay calificaciones

- Proyecto Responsabilidad SocialDocumento11 páginasProyecto Responsabilidad SocialLuz Evelyn Pazo PazoAún no hay calificaciones

- Quiz - Escenario 3 - PRIMER BLOQUE-TEORICO - VIRTUAL - COMERCIO INTERNACIONAL - (GRUPO B01)Documento7 páginasQuiz - Escenario 3 - PRIMER BLOQUE-TEORICO - VIRTUAL - COMERCIO INTERNACIONAL - (GRUPO B01)Hernan MurilloAún no hay calificaciones

- Respuestas A.A. Capítulo VDocumento3 páginasRespuestas A.A. Capítulo VCami MarcelinoAún no hay calificaciones

- Ensayo CríticoDocumento7 páginasEnsayo CríticoDuvan StivenAún no hay calificaciones

- Tema 4 Visión Del Estado y Su Trayectoria HistóricaDocumento26 páginasTema 4 Visión Del Estado y Su Trayectoria HistóricaYerco Camacho MonteroAún no hay calificaciones

- Procedimiento de Fiscalizacion SundeeDocumento5 páginasProcedimiento de Fiscalizacion SundeeVictor GarciasAún no hay calificaciones

- EL VIAJE DE DIEZ METROS WordDocumento6 páginasEL VIAJE DE DIEZ METROS WordDaniela RebolledoAún no hay calificaciones

- Foro 1 - Derecho Internacional PrivadoDocumento2 páginasForo 1 - Derecho Internacional PrivadoRonny RodriguezAún no hay calificaciones

- Matemática Financiera - RentasDocumento25 páginasMatemática Financiera - RentasAntonio Fernandes100% (1)

- Antecedentes PDFDocumento2 páginasAntecedentes PDFMICHAELAún no hay calificaciones

- Contestacion de La DemandaDocumento7 páginasContestacion de La DemandadanielaAún no hay calificaciones

- Tasaciones 2Documento31 páginasTasaciones 2SILVIA LORENA BALDERRAMAAún no hay calificaciones

- Historia Py Leccion 4Documento2 páginasHistoria Py Leccion 4Lucelia Damús PereiraAún no hay calificaciones

- Unidades de MediciónDocumento1 páginaUnidades de MediciónPablo Ariel DomínguezAún no hay calificaciones

- Lineamiento de Control Previo Aprobado Con RDJ009 PDFDocumento17 páginasLineamiento de Control Previo Aprobado Con RDJ009 PDFedwin brenner huaman pachecoAún no hay calificaciones

- DT 5 El Derecho A La Vida y A La Integridad PersonalDocumento8 páginasDT 5 El Derecho A La Vida y A La Integridad PersonalDanilo HernandezAún no hay calificaciones

- Presidente Pinochet, Libertador de Chile Por La Verdad HistóricaDocumento283 páginasPresidente Pinochet, Libertador de Chile Por La Verdad HistóricaLibros variadosAún no hay calificaciones

- Manpower MatrizDocumento1 páginaManpower MatrizCoraima JimenezAún no hay calificaciones

- Gestión de Personal ENEBDocumento23 páginasGestión de Personal ENEBIlmidini98% (51)

- Farmacia EjemploDocumento20 páginasFarmacia EjemploHelen EspitiaAún no hay calificaciones

- SIN CENSURA TO YOU - Vol 2 PDFDocumento418 páginasSIN CENSURA TO YOU - Vol 2 PDFmartiAún no hay calificaciones

- Formulario de Solicitudes de Siniestro SoatDocumento2 páginasFormulario de Solicitudes de Siniestro SoatGilda Vargas VenegasAún no hay calificaciones

- Amparo Indirecto Muestra ClasesDocumento8 páginasAmparo Indirecto Muestra ClasesHansol EstradaAún no hay calificaciones

- 41 - Inconstitucionalidad - Analisis - Nicol RiverosDocumento5 páginas41 - Inconstitucionalidad - Analisis - Nicol RiverosEvelyn Nicol RiverosAún no hay calificaciones

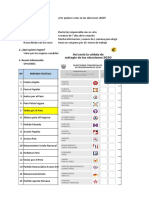

- Elecciones 2020 - Tabla Comparativa - KQTDocumento11 páginasElecciones 2020 - Tabla Comparativa - KQTDiego Mendoza GálocAún no hay calificaciones

- Guerra HispanoamericanaDocumento4 páginasGuerra HispanoamericanaLucía BurbanoAún no hay calificaciones