Documentos de Académico

Documentos de Profesional

Documentos de Cultura

Actividades Test Tema 6 PIAC

Cargado por

daniel cuevas gomez0 calificaciones0% encontró este documento útil (0 votos)

47 vistas2 páginasTítulo original

Actividades test tema 6 PIAC

Derechos de autor

© © All Rights Reserved

Formatos disponibles

PDF, TXT o lea en línea desde Scribd

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoCopyright:

© All Rights Reserved

Formatos disponibles

Descargue como PDF, TXT o lea en línea desde Scribd

0 calificaciones0% encontró este documento útil (0 votos)

47 vistas2 páginasActividades Test Tema 6 PIAC

Cargado por

daniel cuevas gomezCopyright:

© All Rights Reserved

Formatos disponibles

Descargue como PDF, TXT o lea en línea desde Scribd

Está en la página 1de 2

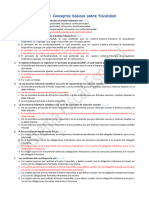

1.

El principio de capacidad económica supone:

a) Que se pagarán más tributos cuanto mayor sea la riqueza del individuo, es decir,

cuanto mayor sea su capacidad económica.

b) Que todos han de contribuir al sostenimiento de los gastos públicos, de lo que se

deduce que los tributos afectan a todos los ciudadanos

c) Que los tributos serán pagados en función de la riqueza individual de cada sujeto.

d) Que todos los ciudadanos españoles somos iguales a la hora de pagar tributos y se

prohíben los tratos discriminatorios

2. En España el marco legal que define el sistema fiscal e impositivo está compuesto

por:

a) Las Leyes de Presupuestos Generales del Estado de cada año.

b) La Ley General Tributaria (Ley 58/2003, de 17 de diciembre).

c) La Constitución Española.

d) Todas las respuestas son correctas.

3. A los tributos exigidos sin contraprestación cuyo hecho imponible está constituido por

negocios, actos o hechos que ponen de manifiesto la capacidad económica del

contribuyente se les denomina:

a) Precio público.

b) Impuesto.

c) Tasa.

d) Contribución especial.

4. El impuesto sobre el Valor Añadido:

a) Es un impuesto estatal.

b) Es un impuesto proporcional.

c) Es un impuesto indirecto.

d) Todas las respuestas son correctas.

5. El sujeto pasivo:

a) Es el sujeto sobre el que recae el pago del tributo.

b) En algunos casos coincide con el contribuyente.

c) Es el sujeto que realiza el hecho imponible.

d) Todas las respuestas son correctas.

6. Las reducciones son:

a) Cantidades deducibles de la base imponible al conceder un trato de favor a

determinados contribuyentes.

b) La cuota resultante de sustraer de la cuota líquida el importe de las retenciones,

ingresos a cuentas y pagos fraccionados.

c) Cantidades que han sido adelantadas a cuenta de determinados impuestos.

d) Correcciones que minoran el importe de la prestación a cargo del sujeto pasivo. Por

ejemplo, los donativos.

Página 1 de 2

7. El momento en que se entiende realizado el hecho imponible y en el que se produce el

nacimiento de la obligación tributaria principal es:

a) El hecho imponible.

b) El periodo impositivo.

c) El devengo.

d) Ninguna respuesta es correcta.

8. Constituye el hecho imponible del IRPF la obtención de:

a) Ganancias y pérdidas patrimoniales.

b) Rendimientos del capital.

c) Rendimientos del trabajo.

d) Todas las respuestas anteriores son correctas.

9. Constituyen la renta del ahorro del IRPF:

a) Los rendimientos de actividades económicas obtenidos por empresarios individuales.

b) Las ganancias y pérdidas patrimoniales que no se pongan de manifiesto con ocasión

de transmisiones de elementos patrimoniales.

c) Los rendimientos del capital mobiliario obtenidos por la participación en los fondos

propios de cualquier tipo de entidad.

d) Los rendimientos derivados de la propiedad intelectual cuando el contribuyente no es

el autor de la misma sino un tercero, como, por ejemplo, un heredero.

10. Se realizarán deducciones del IRPF:

a) Por actuaciones para la protección y difusión del patrimonio histórico español y de las

ciudades, conjuntos y bienes declarados patrimonio mundial.

b) Por obtener rentas en las ciudades autónomas de Ceuta y Melilla.

c) Por donativos.

d) Todas las respuestas son correctas.

11. El período impositivo del Impuesto sobre Sociedades coincidirá:

a) Con el último mes del año.

b) Con el ejercicio económico de la entidad.

c) Con el año natural.

d) Ninguna respuesta es correcta.

12. El tipo general aplicable en el impuesto de Sociedades es del:

a) 35 %.

b) 30 %.

c) 25 %.

d) 20 %.

También podría gustarte

- Soluciã Tests Llibre 3Documento5 páginasSoluciã Tests Llibre 3bertablanch429Aún no hay calificaciones

- Piac2e2p Simulacro IvaDocumento7 páginasPiac2e2p Simulacro IvaMíriam Mariscal CalleAún no hay calificaciones

- Piac2e2p Simulacro IvaDocumento3 páginasPiac2e2p Simulacro IvaMíriam Mariscal CalleAún no hay calificaciones

- Ilerna Piac BDocumento14 páginasIlerna Piac Badriana varela100% (1)

- Trabajo FiscalDocumento4 páginasTrabajo FiscalandreaAún no hay calificaciones

- Practica Tema 1 Grupal Con SolucionesDocumento10 páginasPractica Tema 1 Grupal Con SolucionesJorge AlvarezAún no hay calificaciones

- Tipo Test Tema 15Documento22 páginasTipo Test Tema 15Elena GonzalezAún no hay calificaciones

- Práctica Tema 2 ModificadaDocumento6 páginasPráctica Tema 2 ModificadaMarta MolinaAún no hay calificaciones

- Tipo Test Temario T8-12 - Introduccion Al DerechoDocumento57 páginasTipo Test Temario T8-12 - Introduccion Al DerechoMar roesAún no hay calificaciones

- EACANDELAGTEMA4COMDocumento5 páginasEACANDELAGTEMA4COMKike Candela GranadosAún no hay calificaciones

- Hoja 2 Unidad 6 PiacDocumento4 páginasHoja 2 Unidad 6 PiacMiguel Veganzones PlazaAún no hay calificaciones

- Examen Parcial Fiscalizacion Tributaria EstDocumento8 páginasExamen Parcial Fiscalizacion Tributaria EstMari basilio gavinoAún no hay calificaciones

- Tema 9Documento2 páginasTema 9Javier Macias ChavesAún no hay calificaciones

- Kahoot SPIIDocumento21 páginasKahoot SPIIAlberto PastorAún no hay calificaciones

- Parcial Tributario LeannDocumento2 páginasParcial Tributario LeannLeann FonsecaAún no hay calificaciones

- Cuestionario Estudio Legislacion TributariaDocumento6 páginasCuestionario Estudio Legislacion Tributariaeds troco pamplonaAún no hay calificaciones

- Imposicion Sobre La RiquezaDocumento9 páginasImposicion Sobre La RiquezamandragorassterAún no hay calificaciones

- Prueba Escrita Impuestos Naconales y TDocumento5 páginasPrueba Escrita Impuestos Naconales y TJezmid Adriana Castillo ParedesAún no hay calificaciones

- Presesntación Ut5 El Impuesto de Sociedades, El Irpf y Otros Tributos Que Gravan A La Empresa EvagdDocumento49 páginasPresesntación Ut5 El Impuesto de Sociedades, El Irpf y Otros Tributos Que Gravan A La Empresa EvagdFallou Ly FallAún no hay calificaciones

- Módulos Preg TributaciónDocumento9 páginasMódulos Preg TributaciónEvelyn AlvaradoAún no hay calificaciones

- Preguntas Test TributaciónDocumento20 páginasPreguntas Test TributaciónRoberto BuitragoAún no hay calificaciones

- Test Repaso Iva Nº.1Documento3 páginasTest Repaso Iva Nº.1Jaime Oropesa MurilloAún no hay calificaciones

- Examen 1 - 2 - 3Documento22 páginasExamen 1 - 2 - 3XescaPujolFisasAún no hay calificaciones

- Preguntas Unidad Del Examen de Derecho FiscalDocumento5 páginasPreguntas Unidad Del Examen de Derecho FiscalEvelyn TuyubAún no hay calificaciones

- EyA Solucionario U05 PDFDocumento11 páginasEyA Solucionario U05 PDFPilar Uson100% (1)

- EyA Solucionario U05 PDFDocumento11 páginasEyA Solucionario U05 PDFAngela PrimoAún no hay calificaciones

- EyA Solucionario U05 PDFDocumento11 páginasEyA Solucionario U05 PDFPilar Uson100% (1)

- Exams (Con211)Documento17 páginasExams (Con211)Manuel UribeAún no hay calificaciones

- Cuestionario Sobre TributosDocumento6 páginasCuestionario Sobre TributosInma9204Aún no hay calificaciones

- Ejercicios T1-RFEDocumento9 páginasEjercicios T1-RFEMaria PirvanAún no hay calificaciones

- Modelo Primer Parcial Tecnico Regimen 2022Documento3 páginasModelo Primer Parcial Tecnico Regimen 2022Alfredo De Maria BoschAún no hay calificaciones

- Preguntas Test de Derecho FinancieroDocumento39 páginasPreguntas Test de Derecho FinancieroMatth ChabannesAún no hay calificaciones

- Actividades Ud. 6 Primera ParteDocumento4 páginasActividades Ud. 6 Primera ParteAlicia HernándezAún no hay calificaciones

- Banco de PreguntasDocumento3 páginasBanco de PreguntasNatalia CuastumalAún no hay calificaciones

- Ejercicios Teóricos de Impuesto Sobre La Renta de Las Personas FísicasDocumento2 páginasEjercicios Teóricos de Impuesto Sobre La Renta de Las Personas FísicasWalid KBAún no hay calificaciones

- Cuestionario Temas TributariosDocumento6 páginasCuestionario Temas Tributarioscarlos ivan mesa llanosAún no hay calificaciones

- Ejercicios T1 RESUELTOSDocumento7 páginasEjercicios T1 RESUELTOSJuliana NietoAún no hay calificaciones

- solPEC1 20112Documento11 páginassolPEC1 20112Tilda MimiAún no hay calificaciones

- ECO Esquemas IRPF 2022-2023Documento61 páginasECO Esquemas IRPF 2022-2023paulaAún no hay calificaciones

- Uf0315 Ua1 Is 1Documento19 páginasUf0315 Ua1 Is 1puriharoAún no hay calificaciones

- Banco TributacionDocumento21 páginasBanco Tributacionfacturacion.grupodelnorteAún no hay calificaciones

- Resumen Derecho Tributario IIDocumento26 páginasResumen Derecho Tributario IIBenjamin SchapiroAún no hay calificaciones

- Auditoria Especializada en Tesorería - Trabajo Aplicativo FinalDocumento4 páginasAuditoria Especializada en Tesorería - Trabajo Aplicativo FinalCAROLINA STACY RUIZ GUERREROAún no hay calificaciones

- Cuestionario TributacionDocumento4 páginasCuestionario TributacionAsopreschac MilenioAún no hay calificaciones

- Examen Del Bloque de IvaDocumento4 páginasExamen Del Bloque de IvaManuela Barreno100% (1)

- Admistracion Tributaria-Contreras Briceño LizethDocumento19 páginasAdmistracion Tributaria-Contreras Briceño LizethLizeth ContrerasAún no hay calificaciones

- Preguntas Maria CarreraDocumento4 páginasPreguntas Maria CarreraBRYAN JOSUE MORA CRIOLLOAún no hay calificaciones

- Legislacion Tributaria II (Primera Parte 2022)Documento121 páginasLegislacion Tributaria II (Primera Parte 2022)yenny gonzalezAún no hay calificaciones

- COMPTABILITAT - Tema 6 Ex.Documento3 páginasCOMPTABILITAT - Tema 6 Ex.Awa GikinehAún no hay calificaciones

- Banco Pregunta TributaciónDocumento21 páginasBanco Pregunta Tributaciónusa2010xdAún no hay calificaciones

- Tema 10 La Política FiscalDocumento5 páginasTema 10 La Política FiscalPaula Marquez AnguilAún no hay calificaciones

- Examen Final TributarioDocumento2 páginasExamen Final TributarioNaty TimoAún no hay calificaciones

- 1 Banco de Preguntas Examen ComplexivoDocumento16 páginas1 Banco de Preguntas Examen ComplexivoLuz Narv67% (3)

- Recopilación de Preguntas Sistema Fiscal EspañolDocumento70 páginasRecopilación de Preguntas Sistema Fiscal EspañolLuiwAún no hay calificaciones

- EVALUACION 1, SECC 4 2021 Danae BurgosDocumento5 páginasEVALUACION 1, SECC 4 2021 Danae BurgosCoronado .Aún no hay calificaciones

- Uf0315 Ua1 Is 1Documento19 páginasUf0315 Ua1 Is 1puriharoAún no hay calificaciones

- EXAMENDocumento4 páginasEXAMENKathya Soto BAún no hay calificaciones

- Examen FinalDocumento4 páginasExamen FinalEdvin TacamAún no hay calificaciones

- Tema 4 Recursos Humanos MC Graw HillDocumento3 páginasTema 4 Recursos Humanos MC Graw HillKino KinoAún no hay calificaciones

- Régimen fiscal de los ingresos por actividades empresariales y profesionales: Personas físicas 2018De EverandRégimen fiscal de los ingresos por actividades empresariales y profesionales: Personas físicas 2018Aún no hay calificaciones

- UntitledDocumento3 páginasUntitleddaniel cuevas gomezAún no hay calificaciones

- Actividades Test Tema 2Documento3 páginasActividades Test Tema 2daniel cuevas gomezAún no hay calificaciones

- Actividades Test Tema 8 RRHHDocumento2 páginasActividades Test Tema 8 RRHHdaniel cuevas gomezAún no hay calificaciones

- RRHH Tema 5Documento2 páginasRRHH Tema 5daniel cuevas gomezAún no hay calificaciones

- Plantilla Trabajos 21-22Documento5 páginasPlantilla Trabajos 21-22daniel cuevas gomezAún no hay calificaciones

- Plantilla Trabajos 21-22Documento1 páginaPlantilla Trabajos 21-22daniel cuevas gomezAún no hay calificaciones

- Actividades de Piac PDFDocumento3 páginasActividades de Piac PDFdaniel cuevas gomezAún no hay calificaciones

- t5 JurididcaDocumento16 páginast5 Jurididcadaniel cuevas gomezAún no hay calificaciones

- Actividades Test Tema 8 RRHHCFDocumento2 páginasActividades Test Tema 8 RRHHCFdaniel cuevas gomezAún no hay calificaciones

- Curva de Lorenz y GINIDocumento3 páginasCurva de Lorenz y GINIFABIAN ANDRES FERNANDEZ CASTIBLANCOAún no hay calificaciones

- Numeros y Operacionses - BTDocumento1 páginaNumeros y Operacionses - BTjuan pedro himalayaAún no hay calificaciones

- Actividad # 6 - Tarea Impuesto Renta PN EjercicioDocumento2 páginasActividad # 6 - Tarea Impuesto Renta PN EjercicioNêrithä BŠÇAún no hay calificaciones

- MatematicasDocumento17 páginasMatematicaskleider salas valdesAún no hay calificaciones

- Ejemplo de Proyección Del Impuesto A La Renta Personas NaturalesDocumento1 páginaEjemplo de Proyección Del Impuesto A La Renta Personas NaturalesJessAún no hay calificaciones

- DividendoDocumento2 páginasDividendoeleonoraAún no hay calificaciones

- Retenciones - EstructuraDocumento1 páginaRetenciones - EstructuraJonathan Medina CustodioAún no hay calificaciones

- Factura: Pablo ChiniDocumento1 páginaFactura: Pablo ChiniMauricioAún no hay calificaciones

- Mapa MentalDocumento1 páginaMapa Mentalalue colonioAún no hay calificaciones

- Talla 03 Meses Moldes de Vestido Casual y Short Bombacho para Bebes Na3074vsDocumento1 páginaTalla 03 Meses Moldes de Vestido Casual y Short Bombacho para Bebes Na3074vsclara martinezAún no hay calificaciones

- Ejercicio Práctico Impuesto A La RentaDocumento3 páginasEjercicio Práctico Impuesto A La RentaKareen JosselyneAún no hay calificaciones

- Albanis Salas 6to 53 UNIPAP-FUNDAMETAL Efectos Económicos de Los ImpuestosDocumento10 páginasAlbanis Salas 6to 53 UNIPAP-FUNDAMETAL Efectos Económicos de Los Impuestosalbanis salasAún no hay calificaciones

- Obligación de Presentar Declaración Estimada de Impuesto Sobre La RentaDocumento4 páginasObligación de Presentar Declaración Estimada de Impuesto Sobre La RentaLuis PargaAún no hay calificaciones

- Manuel Wallapop PDFDocumento1 páginaManuel Wallapop PDFhlofk hlof0% (1)

- S15. El Sistema Tributario y Presupuesto PublicoDocumento2 páginasS15. El Sistema Tributario y Presupuesto PublicoANGHELO ALONSO ROJAS AGUILARAún no hay calificaciones

- Matriz de ConceptoDocumento2 páginasMatriz de ConceptoNorbelys Alejandra GarciaAún no hay calificaciones

- Alumnos UTEL Caso Práctico. Resultado Fiscal y Pagos ProvisionalesDocumento4 páginasAlumnos UTEL Caso Práctico. Resultado Fiscal y Pagos ProvisionalesLolo FarfanAún no hay calificaciones

- Tarea Virtual 3 PDFDocumento4 páginasTarea Virtual 3 PDFMabel SolórzanoAún no hay calificaciones

- Rendicion de Caja Chica Tacna 3Documento1 páginaRendicion de Caja Chica Tacna 3LindaLuz PVasquezAún no hay calificaciones

- Anualidad AnticipadaDocumento12 páginasAnualidad AnticipadaGIOVANNI ANDRE HUAMAN RAMOSAún no hay calificaciones

- SH 70 128Documento1 páginaSH 70 128LUISAún no hay calificaciones

- FacturaDocumento2 páginasFacturaMiguel ContrerasAún no hay calificaciones

- Caso Pollos de La AbuelaDocumento5 páginasCaso Pollos de La Abuelajozsefhv100% (1)

- Asientos Contables IslrDocumento3 páginasAsientos Contables Islrelvis rosalesAún no hay calificaciones

- Tarea #3Documento9 páginasTarea #3Angel de Jesùs Peralta PerezAún no hay calificaciones

- 001 Matriz R.F.C. CVE070502EI9: Este Documento Es Una Representación Impresa de Un CFDI Versión 4.0Documento2 páginas001 Matriz R.F.C. CVE070502EI9: Este Documento Es Una Representación Impresa de Un CFDI Versión 4.0Dany FruAún no hay calificaciones

- Analisis de ResultadosDocumento7 páginasAnalisis de Resultadosyuliana zambranoAún no hay calificaciones

- Ejercicios de Aplicacion de Matematica FinancieraDocumento1 páginaEjercicios de Aplicacion de Matematica FinancieraGilda Marianela Condori QuispeAún no hay calificaciones

- EVA y EbitdaDocumento17 páginasEVA y EbitdaKathleenAún no hay calificaciones

- Catalogo CtaDocumento2 páginasCatalogo CtaJose Alejandro Arias MoralesAún no hay calificaciones