Documentos de Académico

Documentos de Profesional

Documentos de Cultura

Concepto DIAN 911 Julio 2022

Cargado por

mauricio morenoTítulo original

Derechos de autor

Formatos disponibles

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoCopyright:

Formatos disponibles

Concepto DIAN 911 Julio 2022

Cargado por

mauricio morenoCopyright:

Formatos disponibles

RADICACION VIRTUAL No.

Subdirección de Normativa y Doctrina

000S2022905422

100208192-911

Bogotá, D.C.

15/07/2022

Tema: Procedimiento tributario

Sistema de facturación electrónica

Descriptores: Mensajes electrónicos de confirmación

Fuentes formales: Artículo 616-1 del Estatuto Tributario

Artículo 34 de la Resolución DIAN No. 000085 de 2022

Cordial saludo,

De conformidad con el artículo 56 del Decreto 1742 de 2020, este Despacho está facultado para

absolver las consultas escritas generales que se formulen sobre la interpretación y aplicación de las

normas tributarias, aduaneras y de fiscalización cambiaria, en el marco de las competencias de la

Dirección de Impuestos y Aduanas Nacionales. Por consiguiente, no corresponde a este Despacho,

en ejercicio de las funciones descritas anteriormente, prestar asesoría específica para atender casos

particulares, ni juzgar o calificar las decisiones tomadas por otras dependencias o entidades.

Mediante el radicado de la referencia, la peticionaria consulta textualmente: “Una entidad o empresa

no contribuyente del impuesto de renta, pero declarante de ingresos y patrimonio, ¿debe aplicar lo

dispuesto en la Resolución 085 de 2022, en cuanto al acuse de recibo de las facturas que le emiten

sus proveedores?, ejemplo, por servicios de vigilancia, aseo, asesorías legales, etc.”

Sobre el particular, las consideraciones de este Despacho son las siguientes:

En relación con este asunto, es preciso señalar que los incisos décimo y undécimo del artículo 616-

1 del Estatuto Tributario, modificado por la Ley 2155 de 2021, respecto a los mensajes electrónicos

de confirmación del recibido de la factura y de los bienes o servicios disponen:

“(…) Para efectos del control, cuando la venta de un bien y/o prestación del servicio se realice

a través de una factura electrónica de venta y la citada operación sea a crédito o de la misma

se otorgue un plazo para el pago, el adquirente deberá confirmar el recibido de la factura

electrónica de venta y de los bienes o servicios adquiridos mediante mensaje electrónico

remitido al emisor para la expedición de la misma, (…). En aquellos casos en que el adquirente

remita al emisor el mensaje electrónico de confirmación de recibido de la factura electrónica

de venta y el mensaje electrónico del recibido de los bienes o servicios adquiridos, habrá lugar

a que dicha factura electrónica de venta se constituya en soporte de costos, deducciones e

impuestos descontables.

Formule su petición, queja, sugerencia o reclamo en el Sistema PQSR de la DIAN

Subdirección de Normativa y Doctrina Cra. 8 Nº 6C-38 piso 4º PBX 607 9999 ext. 904001

Dirección de Gestión Jurídica Código postal 111711

Subdirección de Normativa y Doctrina

Adicionalmente, para la procedencia de costos y deducciones en el impuesto sobre la renta,

así como de los impuestos descontables en el impuesto sobre las ventas, se requerirá de

factura de venta, documento equivalente y/o los documentos previstos en el presente artículo.

(…)”. (Subrayado fuera de texto)

A su vez, el inciso décimo precitado fue reglamentado por medio del artículo 34 de la Resolución

DIAN No. 000085 de 2022, el cual estableció:

“ARTÍCULO 34. MENSAJE ELECTRÓNICO DE CONFIRMACIÓN DEL RECIBIDO DE LA

FACTURA Y DE LOS BIENES Y/O SERVICIOS ADQUIRIDOS. De conformidad con lo

establecido en el inciso 10 del artículo 616-1 del Estatuto Tributario, la factura electrónica de

venta que se expide en una operación a crédito o que se otorgue un plazo para el pago de la

misma, se constituirá en soporte de costos, deducciones e impuestos descontables cuando el

adquirente confirme el recibido de la factura y de los bienes o servicios adquiridos, mediante

mensaje electrónico remitido al emisor, atendiendo las condiciones, mecanismos, requisitos

técnicos y tecnológicos establecidos en el Anexo Técnico de Factura Electrónica.

(…)

PARÁGRAFO. Los sujetos no obligados a expedir factura o documento equivalente que

realicen operaciones a crédito o en las que se otorgue un plazo para el pago de estas y

requieran soportar costos, deducciones en el impuesto sobre la renta y complementarios e

impuestos descontables en el impuesto sobre las ventas -IVA derivado de las mismas,

deberán surtir el procedimiento de habilitación previsto en el artículo 22 de

la Resolución número 000042 del 5 de mayo de 2020 o de la que la modifique, adicione o

sustituya, para efectos de la generación y remisión del mensaje electrónico de confirmación

del recibido de la factura y de los bienes y/o servicios adquiridos. (…)”. (Subrayado fuera de

texto)

En consecuencia, las disposiciones normativas citadas son claras en determinar que el mensaje

electrónico de confirmación del recibido de la factura y de los bienes y/o servicios adquiridos es un

requisito de obligatorio cumplimiento para aquellas facturas electrónicas de venta expedidas en una

operación a crédito o en la que se otorgue un plazo para el pago de las mismas a efectos de soportar

costos, deducciones e impuestos descontables.

En este sentido, el Oficio No. 904921 del 23 de junio de 2022, señaló: “De manera que el citado

mensaje electrónico es una condición de validez que dispuso el legislador para que toda factura

electrónica de venta que se expida en una operación a crédito o en la que se otorgue un plazo para

el pago se constituya como soporte de costos, deducciones e impuestos descontables”. (Subrayado

fuera de texto)

Por lo tanto, en el evento que un sujeto haya adquirido bienes y/o servicios a crédito o con el

otorgamiento de un plazo y no requiera soportar costos y deducciones en el impuesto sobre la renta

y complementarios e impuestos descontables en el impuesto sobre las ventas –IVA, según

corresponda, no está obligado a remitir al emisor el mensaje electrónico de confirmación del recibido

de la factura y de los bienes y/o servicios adquiridos a crédito o con el otorgamiento de un plazo para

el pago.

En consecuencia, para determinar la procedencia o no de la confirmación del recibido de la factura

y de los bienes o servicios adquiridos, mediante mensaje electrónico remitido al emisor, el adquiriente

deberá revisar el alcance de sus operaciones, así como su naturaleza y responsabilidades en materia

Formule su petición, queja, sugerencia o reclamo en el Sistema PQSR de la DIAN

Subdirección de Normativa y Doctrina Cra. 8 Nº 6C-38 piso 4º PBX 607 9999 ext. 904001

Dirección de Gestión Jurídica Código postal 111711

Subdirección de Normativa y Doctrina

tributaria; en particular, si el mismo requiere probar la respectiva transacción para que dé lugar a

costos, deducciones o impuestos descontables.

En los anteriores términos se resuelve su solicitud y finalmente le manifestamos que la Dirección de

Impuestos y Aduanas Nacionales-DIAN-, con el fin de facilitar a los contribuyentes, usuarios y público

en general el acceso directo a sus pronunciamientos doctrinarios, ha publicado en su página de

internet www.dian.gov.co, la base de conceptos en materia tributaria, aduanera y cambiaria

expedidos desde el año 2001, la cual se puede ingresar por el ícono de “Normatividad” –“Doctrina”,

dando click en el link “Doctrina Dirección de Gestión Jurídica”.

Atentamente,

Firmado digitalmente por

NICOLAS NICOLAS BERNAL ABELLA

BERNAL ABELLA Fecha: 2022.07.14

14:44:07 -05'00'

NICOLÁS BERNAL ABELLA

Subdirector de Normativa y Doctrina (E)

Dirección de Gestión Jurídica

UAE-Dirección de Impuestos y Aduanas Nacionales

Carrera 8 N° 6C-38 Piso 4, Edificio San Agustín

Tel: 6079999 Ext: 904101

Bogotá, D.C.

Proyectó: Zulema Silva Meche

Formule su petición, queja, sugerencia o reclamo en el Sistema PQSR de la DIAN

Subdirección de Normativa y Doctrina Cra. 8 Nº 6C-38 piso 4º PBX 607 9999 ext. 904001

Dirección de Gestión Jurídica Código postal 111711

También podría gustarte

- Concepto DIAN Aceptacion de FacturaDocumento3 páginasConcepto DIAN Aceptacion de Facturaandres mauricio mosquera quiñonesAún no hay calificaciones

- Concepto-No-936 Recepcion FEVDocumento3 páginasConcepto-No-936 Recepcion FEVRentabilidad TotalAún no hay calificaciones

- Con-000124-21 Obligacion de Expedir Factura Electronica Los SegurosDocumento3 páginasCon-000124-21 Obligacion de Expedir Factura Electronica Los Segurosjhonny.andres.centenoAún no hay calificaciones

- Concepto 001061 27-08-2020 Dian FacturacionDocumento2 páginasConcepto 001061 27-08-2020 Dian FacturacionAlejandro MendivelsoAún no hay calificaciones

- 20221205-ConDIAN00106_2021 anticipo bimestralDocumento3 páginas20221205-ConDIAN00106_2021 anticipo bimestralAntonio jose Monsalve PradaAún no hay calificaciones

- Dian823 - 903007Documento2 páginasDian823 - 903007Andrei BarraganAún no hay calificaciones

- Concepto Dian Pagos Por Nomina - para Efectos de Facturación ElectronicaDocumento4 páginasConcepto Dian Pagos Por Nomina - para Efectos de Facturación ElectronicaIsauro Tejada OssaAún no hay calificaciones

- Radicado Virtual No. 000S2023001424Documento4 páginasRadicado Virtual No. 000S2023001424Sergio Iván Giraldo GarciaAún no hay calificaciones

- 85 Con DIAN 1138 2022 Factura Aceptada No Puede Ser Objeto de Notas Credito o DebitoDocumento10 páginas85 Con DIAN 1138 2022 Factura Aceptada No Puede Ser Objeto de Notas Credito o DebitoleonabogadosAún no hay calificaciones

- Chris Stephania Salvatierra TacooDocumento10 páginasChris Stephania Salvatierra Tacoojessica mullisacaAún no hay calificaciones

- Notas de Ajsute Nomina Electronica ConDIAN00264Documento3 páginasNotas de Ajsute Nomina Electronica ConDIAN00264Rentabilidad TotalAún no hay calificaciones

- Con 001004 20Documento3 páginasCon 001004 20luisgarcesAún no hay calificaciones

- Resolucion 000085-2022 - Aceptacion FE y RadianDocumento23 páginasResolucion 000085-2022 - Aceptacion FE y RadianEdmundo Alberto Florez SanchezAún no hay calificaciones

- Oficio No. 100208192-213 - DIAN - Reporte de Vacaciones - Nómina Electrónica - 17feb2022-1Documento5 páginasOficio No. 100208192-213 - DIAN - Reporte de Vacaciones - Nómina Electrónica - 17feb2022-1ClaraAún no hay calificaciones

- Realizacion Del Ingreso Con-001369-20Documento3 páginasRealizacion Del Ingreso Con-001369-20Silvia María González RoblesAún no hay calificaciones

- Alexandra Oliveira MasabiDocumento10 páginasAlexandra Oliveira Masabijessica mullisacaAún no hay calificaciones

- Sistema facturación electrónica nóminaDocumento3 páginasSistema facturación electrónica nóminaRentabilidad TotalAún no hay calificaciones

- Qué Es La Facturación ElectrónicaDocumento7 páginasQué Es La Facturación ElectrónicaYuli JaramilloAún no hay calificaciones

- DIAN Concepto 100208221-1566 (Dic 10 2020) Porcentaje MAXIMO A Soporte SIN Factura ElectronicaDocumento3 páginasDIAN Concepto 100208221-1566 (Dic 10 2020) Porcentaje MAXIMO A Soporte SIN Factura ElectronicaNataliaAún no hay calificaciones

- Documento soporte factura electrónica prestadores servicios exteriorDocumento5 páginasDocumento soporte factura electrónica prestadores servicios exteriorEl HechiceroAún no hay calificaciones

- Concepto-1268-De-2021 Doctrina Nomina ElectronicaDocumento4 páginasConcepto-1268-De-2021 Doctrina Nomina Electronicaalicia diazAún no hay calificaciones

- Documento SoporteDocumento3 páginasDocumento SoporteMar LuzAún no hay calificaciones

- OFICIO No 0522 902996 de 2021Documento3 páginasOFICIO No 0522 902996 de 2021Johana Patricia NavarreteAún no hay calificaciones

- Concepto DIAN 000991-22 - Declaraciones IneficacesDocumento3 páginasConcepto DIAN 000991-22 - Declaraciones IneficacesDiana RojasAún no hay calificaciones

- Agencias de Aduana Analisis Integral Op LogisticoDocumento4 páginasAgencias de Aduana Analisis Integral Op LogisticoMaria GordilloAún no hay calificaciones

- Facturacion Electronica World OfficeDocumento24 páginasFacturacion Electronica World OfficeSaenz Mendoza FrancoAún no hay calificaciones

- Concepto 204 - Febrero 16 de 2022 - Regimen SIMPLEDocumento4 páginasConcepto 204 - Febrero 16 de 2022 - Regimen SIMPLEAuditor TributarioAún no hay calificaciones

- Reso 176Documento5 páginasReso 176woody405Aún no hay calificaciones

- Nuevo proceso de cancelación CFDI requiere autorización receptorDocumento3 páginasNuevo proceso de cancelación CFDI requiere autorización receptorJocelin Ramírez RoseteAún no hay calificaciones

- Documentos Electrónicos Enviados A DIANDocumento54 páginasDocumentos Electrónicos Enviados A DIANjohancantilloAún no hay calificaciones

- FACTURACION EN COLOMBIA en La Masacre de Las BananerasDocumento6 páginasFACTURACION EN COLOMBIA en La Masacre de Las BananerasLuisa MancillaAún no hay calificaciones

- Concepto634 903883Documento72 páginasConcepto634 903883Pili PinedoAún no hay calificaciones

- María Teresa Peñaranda: El Emprendimiento Es de TodosDocumento4 páginasMaría Teresa Peñaranda: El Emprendimiento Es de TodosAndrés RMAún no hay calificaciones

- 20220624-791_904844_ devolución pago de lo no debidoDocumento5 páginas20220624-791_904844_ devolución pago de lo no debidoAntonio jose Monsalve PradaAún no hay calificaciones

- Concepto de No FacturarDocumento5 páginasConcepto de No FacturarHaydee BecerraAún no hay calificaciones

- Guia Contable Servicio Electronico ExtranjeroDocumento4 páginasGuia Contable Servicio Electronico Extranjeroronald tejadaAún no hay calificaciones

- Contenido Trabajo de RiesgosDocumento39 páginasContenido Trabajo de Riesgosalejandra valenzuelaAún no hay calificaciones

- 20230116-ConDIAN01456_2022 adicion concepto unificado 0106 de 22-08-2022 oblig de facturar electronicamenteDocumento5 páginas20230116-ConDIAN01456_2022 adicion concepto unificado 0106 de 22-08-2022 oblig de facturar electronicamenteAntonio jose Monsalve PradaAún no hay calificaciones

- 691 25 May 22 Pagos Laborales Provenientes Sentencias Judiciales Nómina ElectrónicaDocumento2 páginas691 25 May 22 Pagos Laborales Provenientes Sentencias Judiciales Nómina ElectrónicaMARIO ZABALETAAún no hay calificaciones

- Resolución 000167 de 30-12-2021Documento290 páginasResolución 000167 de 30-12-2021Pao Davila MAún no hay calificaciones

- Factura electrónica negociable: ventajas y requisitosDocumento4 páginasFactura electrónica negociable: ventajas y requisitosMiuryAún no hay calificaciones

- Oficio No. 001226 - DIAN - Autorización Numeración - Documento Soporte de Adquisiciones No Obligados - 05oct2020Documento3 páginasOficio No. 001226 - DIAN - Autorización Numeración - Documento Soporte de Adquisiciones No Obligados - 05oct2020sonniaedAún no hay calificaciones

- 19 Oficio No. 000907 - DIAN - Obligación de Expedir Factuta - Profesiones Liberales - 23jul2020Documento4 páginas19 Oficio No. 000907 - DIAN - Obligación de Expedir Factuta - Profesiones Liberales - 23jul2020heimar03Aún no hay calificaciones

- resolucion_dian_0165_2023Documento64 páginasresolucion_dian_0165_2023litigantetatianabustosAún no hay calificaciones

- Presentacion Exogena - Fact. ElectDocumento117 páginasPresentacion Exogena - Fact. ElectYolandaReyesAún no hay calificaciones

- Concepto Factura Electronica Titulo ValorDocumento7 páginasConcepto Factura Electronica Titulo ValorBibiLunaRevolloAún no hay calificaciones

- Andres Villarroel CespedesDocumento10 páginasAndres Villarroel Cespedesjessica mullisacaAún no hay calificaciones

- IVA Ley 1715 1711051117Documento4 páginasIVA Ley 1715 1711051117jsilvaeAún no hay calificaciones

- Tema #3 La FacturaDocumento41 páginasTema #3 La FacturaJhoanita VillcaAún no hay calificaciones

- Comprobante Fiscal Digital Impreso (Autoguardado)Documento12 páginasComprobante Fiscal Digital Impreso (Autoguardado)Petronila CortesAún no hay calificaciones

- Factura Electronica Trabajo EscritoDocumento13 páginasFactura Electronica Trabajo Escritojose david nazarit chavezAún no hay calificaciones

- DGT R 13 2020 Serv Digital TransfrontDocumento27 páginasDGT R 13 2020 Serv Digital Transfrontchecho MendezAún no hay calificaciones

- Facturas ProcedimientoDocumento21 páginasFacturas ProcedimientoyisethAún no hay calificaciones

- Concepto No. 182 (002558) 04 02 2019 Factura Electrónica Sin CorreoDocumento3 páginasConcepto No. 182 (002558) 04 02 2019 Factura Electrónica Sin CorreoDaniel GarciaAún no hay calificaciones

- Documento Soporte Dudas FrecuentesDocumento17 páginasDocumento Soporte Dudas FrecuentesnathaliearagonagAún no hay calificaciones

- Concepto 1266 de 2021 DIANDocumento4 páginasConcepto 1266 de 2021 DIANJuan David CastañoAún no hay calificaciones

- 50 Con DIAN 19362 2019 Certificacion Del Mandatario Que FacturaDocumento5 páginas50 Con DIAN 19362 2019 Certificacion Del Mandatario Que FacturaJulian MedinaAún no hay calificaciones

- Concepto 0222 DIAN 19-02-2021 - DIAN Aclara Dudas Sobre Declaraciones Del IVA - Periocidad Presentacion Declaraciones BIM - CUATRIMESTRALDocumento3 páginasConcepto 0222 DIAN 19-02-2021 - DIAN Aclara Dudas Sobre Declaraciones Del IVA - Periocidad Presentacion Declaraciones BIM - CUATRIMESTRALSilvia María González RoblesAún no hay calificaciones

- IVA períodos declaraciónDocumento3 páginasIVA períodos declaraciónSilvia María González RoblesAún no hay calificaciones

- Comprobantes fiscales digitales (CFDI) 2021: Guía práctica para su expedición, cancelación, y emisión de complementosDe EverandComprobantes fiscales digitales (CFDI) 2021: Guía práctica para su expedición, cancelación, y emisión de complementosAún no hay calificaciones

- Demanda de nulidad de resoluciones que impusieron sanción e ICA por arrendamiento de inmueblesDocumento10 páginasDemanda de nulidad de resoluciones que impusieron sanción e ICA por arrendamiento de inmueblesmauricio morenoAún no hay calificaciones

- Formato 02 AC - PT Prueba de RecorridoDocumento2 páginasFormato 02 AC - PT Prueba de RecorridoElsa Hernandez AgudeloAún no hay calificaciones

- Gaceta 918Documento10 páginasGaceta 918mauricio morenoAún no hay calificaciones

- Concepto Dian 2565 Octubre 2020Documento3 páginasConcepto Dian 2565 Octubre 2020mauricio morenoAún no hay calificaciones

- (3763) Diciembre 26 de 2014. Publicado 29 de Diciembre de 2014Documento325 páginas(3763) Diciembre 26 de 2014. Publicado 29 de Diciembre de 2014mauricio morenoAún no hay calificaciones

- Resolución de CapitaníaDocumento2 páginasResolución de CapitaníaSSOMA Pisco SurAún no hay calificaciones

- Material de Reforzamiento U4Documento1 páginaMaterial de Reforzamiento U4joansAún no hay calificaciones

- 25 Motor Serie CDDocumento4 páginas25 Motor Serie CDMaricruz Concha PerezAún no hay calificaciones

- Modelo Poder Poder Tribunal LaboralDocumento2 páginasModelo Poder Poder Tribunal LaboralAntonio RujanaAún no hay calificaciones

- Los Instrumentos MedievalesDocumento24 páginasLos Instrumentos MedievalesMaria SandovalAún no hay calificaciones

- Guia Crisis Hipertensiva 2013Documento31 páginasGuia Crisis Hipertensiva 2013Juan JoséAún no hay calificaciones

- Normas Urbanísticas de La Revisión Del Plan General Municipal de Ordenación de Mula. Expte. 75:98 de Planeamiento.Documento96 páginasNormas Urbanísticas de La Revisión Del Plan General Municipal de Ordenación de Mula. Expte. 75:98 de Planeamiento.Javi MulaAún no hay calificaciones

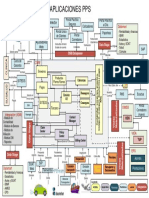

- Arquitectura PPSDocumento1 páginaArquitectura PPSOdalis Lucerito S. VelezAún no hay calificaciones

- Formatos de Evaluacion ReglamentarioDocumento20 páginasFormatos de Evaluacion ReglamentarioClaudia Elena Olvera AvilaAún no hay calificaciones

- II - PRUEBA SEMESTRAL - Estadística10°Documento4 páginasII - PRUEBA SEMESTRAL - Estadística10°MatematicasByronGaviriaAún no hay calificaciones

- Municipio de TornoDocumento5 páginasMunicipio de TornomarielAún no hay calificaciones

- SoportePCsSAIMEDocumento3 páginasSoportePCsSAIMEwingerAún no hay calificaciones

- Especificidad en CSSDocumento12 páginasEspecificidad en CSSjuan davidAún no hay calificaciones

- Gao, Gat, GatDocumento29 páginasGao, Gat, GatGustavo CrAún no hay calificaciones

- Elaboración de PapelDocumento16 páginasElaboración de PapelKarla Pupiales0% (1)

- 2 Plantilla de ContabilidadDocumento9 páginas2 Plantilla de ContabilidadCarlos Alberto Hinojosa SalazarAún no hay calificaciones

- MarkiLokuras Company: tutoriales y directos de Minecraft para jugadores profesionalesDocumento71 páginasMarkiLokuras Company: tutoriales y directos de Minecraft para jugadores profesionalesCésar Santa SantaAún no hay calificaciones

- Sistema de Gestión SSTDocumento19 páginasSistema de Gestión SSTjuanAún no hay calificaciones

- Ensayo Preuniversitario Personalizado PDFDocumento25 páginasEnsayo Preuniversitario Personalizado PDFPatricio ReyesAún no hay calificaciones

- La Animalidad en El Hombre Como Otra Forma de Ser CuerpoDocumento69 páginasLa Animalidad en El Hombre Como Otra Forma de Ser CuerpoCamilaAún no hay calificaciones

- Prueba Libro El Secuestro de La BibliotecariaDocumento5 páginasPrueba Libro El Secuestro de La BibliotecariaCinthya RojoAún no hay calificaciones

- Revision Del Concepto InteligenciaDocumento21 páginasRevision Del Concepto Inteligenciamuchnike0% (1)

- Tesis Muebles Madera Eucaliana UJMDDocumento179 páginasTesis Muebles Madera Eucaliana UJMDAlex MejiaAún no hay calificaciones

- ForoDocumento2 páginasForoPETER CÓRDOVAAún no hay calificaciones

- Proyecto Gripper Flexible en 3DDocumento12 páginasProyecto Gripper Flexible en 3Dnajerac000Aún no hay calificaciones

- El CigarroDocumento3 páginasEl CigarroDänielHernändezAún no hay calificaciones

- CatecumenadoDocumento72 páginasCatecumenadoCristian Camilo Gamboa QuitianAún no hay calificaciones

- Actividad 3.Documento13 páginasActividad 3.León CamilaAún no hay calificaciones

- Cartilla Alimentación Saludable en MenoresDocumento30 páginasCartilla Alimentación Saludable en Menoresgatosurfer0% (1)

- Matriz Correspondencia PmbokDocumento10 páginasMatriz Correspondencia PmbokCarlos MontaluisaAún no hay calificaciones