0% encontró este documento útil (0 votos)

167 vistas21 páginasProcedimiento de Inspección Tributaria

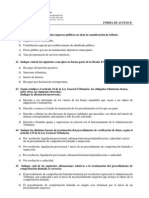

Este documento resume el proceso de inspección tributaria en España. La inspección tiene funciones de comprobación e investigación para verificar la exactitud de las declaraciones de impuestos y descubrir obligaciones tributarias no declaradas. El proceso de inspección puede iniciarse de forma planificada o no planificada y permite a los inspectores obtener información y realizar comprobaciones documentales. El proceso debe completarse dentro de 12 meses, a menos que se amplíe debido a la complejidad del caso. El resultado de la inspección se documenta en un acta que puede propon

Cargado por

guillermoDerechos de autor

© © All Rights Reserved

Nos tomamos en serio los derechos de los contenidos. Si sospechas que se trata de tu contenido, reclámalo aquí.

Formatos disponibles

Descarga como PDF, TXT o lee en línea desde Scribd

0% encontró este documento útil (0 votos)

167 vistas21 páginasProcedimiento de Inspección Tributaria

Este documento resume el proceso de inspección tributaria en España. La inspección tiene funciones de comprobación e investigación para verificar la exactitud de las declaraciones de impuestos y descubrir obligaciones tributarias no declaradas. El proceso de inspección puede iniciarse de forma planificada o no planificada y permite a los inspectores obtener información y realizar comprobaciones documentales. El proceso debe completarse dentro de 12 meses, a menos que se amplíe debido a la complejidad del caso. El resultado de la inspección se documenta en un acta que puede propon

Cargado por

guillermoDerechos de autor

© © All Rights Reserved

Nos tomamos en serio los derechos de los contenidos. Si sospechas que se trata de tu contenido, reclámalo aquí.

Formatos disponibles

Descarga como PDF, TXT o lee en línea desde Scribd