Documentos de Académico

Documentos de Profesional

Documentos de Cultura

21 Obligaciones Financieras

Cargado por

Gabriel GuarinTítulo original

Derechos de autor

Formatos disponibles

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoCopyright:

Formatos disponibles

21 Obligaciones Financieras

Cargado por

Gabriel GuarinCopyright:

Formatos disponibles

21.

OBLIGACIONES FINANCIERAS

Concepto:

Las Obligaciones Financieras, estn comprendidas dentro de los pasivos, por la factibilidad de obtener recursos ante las entidades financieras, para capital de trabajo bienes de capital, para desarrollar proyectos empresariales, entre otros, estos recursos provienen de un Banco o entidad crediticia mediante compromisos de recompra de inversiones o de cartera negociada. Es decir, cuando se habla de Obligaciones Financieras, se dice que son los compromisos adquiridos por la empresa por concepto de prstamos obtenidos con entidades bancarias, cuyo monto deber cancelarse en el trmino de la deuda. Estas obligaciones son soportadas por documentos tales como, el pagar, aceptaciones bancarias, cartas de crdito, letras por pagar. Los pasivos por Obligaciones financieras son altamente rentables con un inters bajo, para la inversin de las acciones a desarrollar. Las Obligaciones con Bancos Nacionales se registran en esta cuenta junto con el valor de los sobregiros bancarios, que seran uno de los pasivos ms exigibles en el corto plazo, por cuanto los intereses son a tasas ms altas de lo normal.

Normatividad: Decreto 2649

Art. 74 - Obligaciones Financieras. Las Obligaciones Financieras corresponden a las cantidades de efectivo recibidas a ttulo de mutuo y se deben registrar por el monto de su principal. Los Intereses y otros Gastos financieros que no incrementen el principal se deben registrar por separado.

Art. 116 - Revelaciones sobre rubros del balance general. En adicin a lo dispuesto en la norma general sobre revelaciones, a travs del balance general o subsidiariamente en notas se debe revelar la naturaleza y cuanta de: 6. Obligaciones financieras, indicando: monto del principal; intereses causados; tasas de inters; vencimientos; garantas; condiciones relativas a dividendos, capital de trabajo, etc.; instalamentos de deuda pagaderos en cada uno de los prximos cinco aos y obligaciones en mora y compromisos que se espera refinanciar.

Clase:

2 21 Pasivo Obligaciones financieras

Grupo:

Cuentas: 2105 Bancos nacionales

2110 Bancos del exterior 2115 Corporaciones financieras 2120 Compaas de financiamiento comercial 2125 Corporaciones de ahorro y vivienda

2130 Entidades exterior

financieras

del

2135 Compromisos de recompra de inversiones negociadas 2140 Compromisos de recompra de cartera negociada 2145 Obligaciones gubernamentales 2195 Otras obligaciones

Descripcin:

Comprende el valor de las obligaciones contradas por el ente econmico mediante la obtencin de recursos provenientes de establecimientos de crdito o de otras instituciones financieras u otros entes distintos de los anteriores, del pas o del exterior, tambin incluye los compromisos de recompra de inversiones y cartera negociada. Por regla general, las obligaciones contradas generan intereses y otros rendimientos a favor del acreedor y a cargo del deudor por virtud del crdito otorgado, los cuales se deben registrar por separado.

Las obligaciones financieras representadas en moneda extranjera, en UPAC (hoy UVR) o con pacto de reajuste, se deben reexpresar de acuerdo con las disposiciones legales vigentes.

El registro de las obligaciones financieras, si se desea, tendr una afectacin contable y quedar registrada tambin como una cuenta por pagar, para que a medida que se cumplen las fechas de pago se pueda realizar la transaccin con base en el registro realizado de la obligacin. Las cuotas son calculadas automticamente por el sistema de acuerdo a una tasa (Efectiva o Nominal) para su amortizacin. Se tendr un control de la periodicidad de la o las obligaciones mensualmente, Trimestral, Semestral o Anual. A su vez se podr tener obligaciones financieras en monedas diferentes al peso o a la moneda base.

Lneas de Crdito:

La Lnea de Crdito significa dinero siempre disponible en el banco, durante un perodo convenido de antemano. Es importante ya que el banco esta de acuerdo en prestar a la empresa hasta una cantidad mxima, y dentro de cierto perodo, en el momento que lo solicite. Aunque por lo general no constituye una obligacin legal entre las dos partes, la lnea de crdito es casi siempre respetada por el banco y evita la negociacin de un nuevo prstamo cada vez que la empresa necesita disponer de recursos.

Una de las ventajas es que es un efectivo "disponible" con el que la empresa cuenta. Por otra parte las desventajas pueden ser las siguientes: * Se debe pagar un porcentaje de inters cada vez que la lnea de crdito es utilizada.

* Este tipo de financiamiento, esta reservado para los clientes mas solventes del banco, y sin embargo en algunos casos el mismo puede pedir garanta colateral antes de extender la lnea de crdito. * Se le exige a la empresa que mantenga la lnea de crdito "Limpia", pagando todas las disposiciones que se hayan hecho. Formas de Utilizacin: El banco presta a la empresa una cantidad mxima de dinero por un perodo determinado. Una vez que se efecta la negociacin, la empresa no tiene mas que informar al banco de su deseo de "disponer" de tal cantidad, firma un documento que indica que la empresa dispondr de esa suma, y el banco transfiere fondos automticamente a la cuenta de cheques. El Costo de la Lnea de Crdito por lo general se establece durante la negociacin original, aunque normalmente flucta con la tasa prima. Cada vez que la empresa dispone de una parte de la lnea de crdito paga el inters convenido. Al finalizar el plazo negociado originalmente, la lnea deja de existir y las partes tendrn que negociar otra si as lo desean. Una empresa puede acceder a distintos tipos de crdito para suplir necesidades de liquidez: MICROCREDITO: Son prestamos pequeos realizados a prestatarios de recursos no muy altos a dueos de pequeas empresas, los microcrditos posibilitan que personas que no tienen recursos suficientes puedan financiar su proyecto laboral y que le revierta unos ingresos. CREDITO ORDINARIO: Crdito que se otorga a personas naturales, jurdicas y entes territoriales de acuerdo con la capacidad de pago, destino del prstamo, garantas, y reprocidades generadas por depsitos en cuenta corriente, de ahorros y otras operaciones que generen ingresos. CREDITO HIPOTECARIO: El Crdito Hipotecario es utilizado para adquisicin, construccin o remodelacin de vivienda nueva o usada, sobre el bien se establece una clausula de hipoteca a favor del banco.

Cartas de Crdito:

Es un instrumento de pago, que se utiliza en el comercio internacional para notificar al exportador la existencia de fondos disponibles en un Banco por un valor determinado, para que este pueda obtener dinero, cumpliendo fielmente con las instrucciones de la carta de crdito, la cual requiere la presentacin de una prueba al Banco, donde especifique el envo de los bienes que han sido embarcados, asegurados e inspeccionados en la forma detallada de la carta de crdito.

Aceptaciones Bancarias:

Las Aceptaciones Bancarias son los compromisos que asume un Banco para responder por una letra de cambio aceptada por l para su cancelacin al vencimiento, la cual se puede o no originar en crdito documentario que es un convenio mediante el cual el Banco efectuar los pagos o autorizar a otros Bancos para que lo realicen.

Crditos en Moneda Extranjera:

Lo manejan aquellas empresas que comercializan sus productos al extranjero o al mismo tiempo compran los insumos en el exterior, recibiendo de tal manera, un crdito para el pago de sus obligaciones. A pesar de que la negociacin sea con el extranjero, se debe estimar en pesos colombianos el costo de la adquisicin y registrarse a la tasa de cambio oficial, aunque el pago si se debe realizar con moneda extranjera. La devaluacin es un factor que puede afectar dependiendo de su comportamiento ya que origina aumentos en la tasa de cambio. Los saldos pendientes al final del periodo de pago debern ajustarse al tipo de cambio oficial de esa fecha, lo cual nos indica que el valor de la compra al momento de registro del pasivo, vara segn la tasa cambiaria. Al igual que las obligaciones contradas con los bancos nacionales en moneda extranjera, el saldo debe ajustarse

Cuando se hace cierre contable, los valores de los activos o pasivos en moneda extranjera, se deben expresar en pesos Colombianos, por lo que siempre surgir una diferencia entre el valor en libros y el valor resultante al hacer la respectiva conversin. Cuando se adquiere el pasivo o el activo en moneda extrajera, se contabiliza por su valor en pesos, puesto que nuestros principios de contabilidad as lo exigen. Cuando se procede a realizar el cierre contable, ese valor en moneda extrajera se debe representar en moneda nacional a la tasa de cambio vigente para ese ltimo da del periodo en el cual se hace el cierre. Como resultado de esa conversin, puede resultar un mayor valor o un menor valor en comparacin con lo mostrado en la contabilidad.

También podría gustarte

- Sistm - Financiero en Ucayali (Tarea Culminada)Documento21 páginasSistm - Financiero en Ucayali (Tarea Culminada)Anonymous BGDOPbm00% (1)

- El Dictamen Como Culminación Del Trabajo Del AuditorDocumento7 páginasEl Dictamen Como Culminación Del Trabajo Del AuditorestelaguerraAún no hay calificaciones

- Casos Practicos - Mayores AuxiliaresDocumento1 páginaCasos Practicos - Mayores AuxiliaresLuis Zambrano QuiñonezAún no hay calificaciones

- Prueba #1 (1) EsmeeraldaDocumento3 páginasPrueba #1 (1) EsmeeraldaleslyAún no hay calificaciones

- Factura Moto NegraDocumento1 páginaFactura Moto NegraSoyEseWey SkyHell100% (1)

- Algunas Notas Sobre La Caducidad Del Derecho Al Cobro de DividendosDocumento3 páginasAlgunas Notas Sobre La Caducidad Del Derecho Al Cobro de DividendosJesús David Izquierdo DíazAún no hay calificaciones

- Que Tan Importante Es La Rotación Del Personal y Los Tipos Que ExistenDocumento1 páginaQue Tan Importante Es La Rotación Del Personal y Los Tipos Que ExistenJhonardin mota osorioAún no hay calificaciones

- Empresas Que Conforman El Sistema Financiero PeruanoDocumento11 páginasEmpresas Que Conforman El Sistema Financiero PeruanoJL SantanaAún no hay calificaciones

- Casos PracticosDocumento3 páginasCasos PracticosSebastian Del AguilaAún no hay calificaciones

- Base PresuntaDocumento14 páginasBase PresuntaCataleya DcAún no hay calificaciones

- Tabla de Operaciones Contabilidad GubernamentalDocumento6 páginasTabla de Operaciones Contabilidad GubernamentalGonzalo AcurioAún no hay calificaciones

- Atraso Permitido para Legalizar Libros ContablesDocumento1 páginaAtraso Permitido para Legalizar Libros ContablesCaszely Alonso RomeroAún no hay calificaciones

- CERTIFICADO ChacchiDocumento3 páginasCERTIFICADO ChacchiClaudioGonzalesFhritzAún no hay calificaciones

- Elemento 8Documento3 páginasElemento 8eldeiviss100% (1)

- Expo Conta Empresas FinancierasDocumento33 páginasExpo Conta Empresas FinancierasEffy Ha AnAún no hay calificaciones

- S14.s2 Informe Del AuditorDocumento26 páginasS14.s2 Informe Del AuditorPedro SanchezAún no hay calificaciones

- Estatuto 11Documento21 páginasEstatuto 11Yudith M PortilloAún no hay calificaciones

- Cajas Rurales Monografia JhomairaDocumento22 páginasCajas Rurales Monografia JhomairaEdison Huaman CanchoAún no hay calificaciones

- Caso Práctico Caja Rural Act 10Documento2 páginasCaso Práctico Caja Rural Act 10Kleiberiño GalindoAún no hay calificaciones

- Directiva de TesoreriaDocumento42 páginasDirectiva de TesoreriaXianAllccahuamanAún no hay calificaciones

- Respuestas Modulo Ii - Diplomado en Normas Internacionales de Información Financiera - NiifDocumento4 páginasRespuestas Modulo Ii - Diplomado en Normas Internacionales de Información Financiera - NiifLissette Jeannina100% (1)

- Cuál Es La Definición de Control SimultáneoDocumento1 páginaCuál Es La Definición de Control SimultáneoMaoly YupanquiAún no hay calificaciones

- Gastos ReparablesDocumento3 páginasGastos ReparablesCarlos Nuñez Gorriti60% (5)

- CASOS-PRACTICOS-D InstitucioesDocumento8 páginasCASOS-PRACTICOS-D InstitucioesbrichmanAún no hay calificaciones

- Imprimir Práctica - Análisis de Las Cuentas Del Elemento 6 y 7Documento2 páginasImprimir Práctica - Análisis de Las Cuentas Del Elemento 6 y 7laura cabanillasAún no hay calificaciones

- Anualidades AnticipadasDocumento7 páginasAnualidades AnticipadasRichard Fernando Proaño SuarezAún no hay calificaciones

- Trabajo #03 Control Gubernamental-Grupo 9Documento4 páginasTrabajo #03 Control Gubernamental-Grupo 9Pili116Aún no hay calificaciones

- Cajas Rurales de Ahorro y Créditos. JSDocumento8 páginasCajas Rurales de Ahorro y Créditos. JSJhonatan Luis Salas IldefonsoAún no hay calificaciones

- Contabilidad Denominacional Aspecto TributarioDocumento7 páginasContabilidad Denominacional Aspecto TributarioIsabel Marivi Panekenan100% (1)

- Nuevos Procedimientos en El Registro de La Fase Girado 08.09.2020Documento60 páginasNuevos Procedimientos en El Registro de La Fase Girado 08.09.2020Alex Ander Saboya SalcedoAún no hay calificaciones

- Asiento Contable Venta y Compra Con DetracciónDocumento3 páginasAsiento Contable Venta y Compra Con DetracciónYoseli SosaAún no hay calificaciones

- 020 Postulados Básicos de La Auditoría GubernamentalDocumento3 páginas020 Postulados Básicos de La Auditoría Gubernamentaljanet_om1Aún no hay calificaciones

- Reintegro Del Credito Fiscal Del Igv - Venta Activos PDFDocumento12 páginasReintegro Del Credito Fiscal Del Igv - Venta Activos PDFCarlos Andrés Argote RoyleAún no hay calificaciones

- Resumen Ejecutivo Proyecto de Reforma Tributaria PDFDocumento10 páginasResumen Ejecutivo Proyecto de Reforma Tributaria PDFugegarcesAún no hay calificaciones

- Llenado Del PDT 3500 Daot y Su DeclaracionDocumento9 páginasLlenado Del PDT 3500 Daot y Su DeclaracionALEXANDER AIMITUMA COLQUEAún no hay calificaciones

- Trabajo TributosDocumento18 páginasTrabajo TributosDenisYepezParodi100% (1)

- Monografia Resolución S.B.S. #11356 - 2008 El Superintendente de Banca, Seguros y Administradoras Privadas de Fondos de PensionesDocumento12 páginasMonografia Resolución S.B.S. #11356 - 2008 El Superintendente de Banca, Seguros y Administradoras Privadas de Fondos de PensionesRiki Ricardo SucaAún no hay calificaciones

- Presunción N°6Documento5 páginasPresunción N°6Lesly Vasquez CuevaAún no hay calificaciones

- Planilla Electrónica PlameDocumento31 páginasPlanilla Electrónica Plamerafaelguerra2603Aún no hay calificaciones

- Nic 28Documento10 páginasNic 28Rafael Morales100% (1)

- Nic 1 InterpretacionDocumento6 páginasNic 1 InterpretacionShirley Lily Fernández MontesAún no hay calificaciones

- INFORMEDocumento15 páginasINFORMEBismarck Balcarcel SumaAún no hay calificaciones

- Registro Peritos ContablesDocumento38 páginasRegistro Peritos ContablesDante Luis Cayahuallpa EspinozaAún no hay calificaciones

- Instructivo Numero 3Documento13 páginasInstructivo Numero 3pamelaAún no hay calificaciones

- Trabajo de Sistema Nacional de TesoreriaDocumento25 páginasTrabajo de Sistema Nacional de TesoreriaPedro Arturo Zelada Hernández100% (1)

- Operatividad Del Costo AgropecuarioDocumento27 páginasOperatividad Del Costo AgropecuarioJackeline Chincha17% (6)

- Caso Práctico Siaf para El Producto 5 - CorregidoDocumento31 páginasCaso Práctico Siaf para El Producto 5 - CorregidoKAROLANAún no hay calificaciones

- EFESemDocumento20 páginasEFESemBrayan Alonzo Huaches LiviaAún no hay calificaciones

- Senati y Sencico-FonaviDocumento4 páginasSenati y Sencico-Fonavielio jesus vega huanucoAún no hay calificaciones

- Programación Multianual 2020-2022 10-05-20192Documento43 páginasProgramación Multianual 2020-2022 10-05-20192Richar Guevara ChiquillanAún no hay calificaciones

- 2 PDFDocumento162 páginas2 PDFKlinsman Yeltsin F-tAún no hay calificaciones

- Dinamica - IntroduccionDocumento19 páginasDinamica - IntroduccionDca DcaAún no hay calificaciones

- Auditoria de CumplimientoDocumento29 páginasAuditoria de CumplimientoAlex FacioAún no hay calificaciones

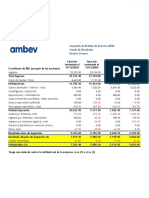

- Ambev ReclasificadoDocumento2 páginasAmbev ReclasificadoMarianaAún no hay calificaciones

- Casos Practicos - SucursalesDocumento6 páginasCasos Practicos - SucursalesI.E. DANIEL ALOMÍA ROBLES YACUSAún no hay calificaciones

- Trabajo Colaborativo-Ii UnidadDocumento17 páginasTrabajo Colaborativo-Ii UnidadRocio Yovana Charqui MirandaAún no hay calificaciones

- Rubros Del ActivoDocumento4 páginasRubros Del ActivoJulio ChaileAún no hay calificaciones

- Proceso Contable Del LeasingDocumento2 páginasProceso Contable Del Leasingangie_8031Aún no hay calificaciones

- Operaciones AyPDocumento23 páginasOperaciones AyPNievesAún no hay calificaciones

- DIVISASDocumento6 páginasDIVISASbocha1153Aún no hay calificaciones

- Operaciones BancariasDocumento22 páginasOperaciones Bancariascesar andradeAún no hay calificaciones

- Formato Inspeccion ExtintoresDocumento1 páginaFormato Inspeccion ExtintoresGabriel GuarinAún no hay calificaciones

- Guia Buenas Practicas Formulación FEDocumento20 páginasGuia Buenas Practicas Formulación FEluis reyesAún no hay calificaciones

- Forminsc Docfesad 2022Documento1 páginaForminsc Docfesad 2022Gabriel GuarinAún no hay calificaciones

- Vacaciones Pendientes Agosto 31 de 2021 ConductoresDocumento6 páginasVacaciones Pendientes Agosto 31 de 2021 ConductoresGabriel GuarinAún no hay calificaciones

- Formato Control AsistenciaDocumento3 páginasFormato Control AsistenciaGabriel GuarinAún no hay calificaciones

- Gth-f-75 Formato SST - Formato Inspeccion de Vehiculo 1.0Documento2 páginasGth-f-75 Formato SST - Formato Inspeccion de Vehiculo 1.0Juan Rodriguez TiconaAún no hay calificaciones

- Unidad 1Documento5 páginasUnidad 1Gabriel GuarinAún no hay calificaciones

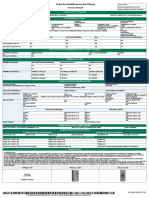

- Identificacion: Espacio Reservado para La DIANDocumento3 páginasIdentificacion: Espacio Reservado para La DIANGabriel GuarinAún no hay calificaciones

- Reglamento Disciplinario para Asociados Conductores 2019Documento9 páginasReglamento Disciplinario para Asociados Conductores 2019Gabriel Guarin100% (1)

- Codigo Sustantivo Del TrabajoDocumento433 páginasCodigo Sustantivo Del TrabajoEdgar Peralta100% (2)

- Punto de EquilibrioDocumento3 páginasPunto de EquilibrioGabriel GuarinAún no hay calificaciones

- Carta Secret Aria de EducacionDocumento1 páginaCarta Secret Aria de EducacionGabriel GuarinAún no hay calificaciones

- (PD) Presentaciones - PNL 1Documento64 páginas(PD) Presentaciones - PNL 1Yazmin Guerrero OrtizAún no hay calificaciones

- 1830 6259 1 SPDocumento13 páginas1830 6259 1 SPGabriel GuarinAún no hay calificaciones

- ADocumento1 páginaAGabriel GuarinAún no hay calificaciones

- Convo Catori ADocumento2 páginasConvo Catori AGabriel GuarinAún no hay calificaciones

- Contrato de Arrendamiento de Habitacion en Casa CompartidaDocumento2 páginasContrato de Arrendamiento de Habitacion en Casa CompartidaGabriel GuarinAún no hay calificaciones

- Tabla Profe CiclismoDocumento2 páginasTabla Profe CiclismoGabriel GuarinAún no hay calificaciones

- 2.3 Constitución Legal de Las EmpresasDocumento13 páginas2.3 Constitución Legal de Las EmpresasMoises Cruz100% (1)

- Planeacion EstrategicaDocumento3 páginasPlaneacion EstrategicaRicardo RosalesAún no hay calificaciones

- Tarea Academica2 - EstructuracionDocumento13 páginasTarea Academica2 - Estructuracionkarlabaoh2604Aún no hay calificaciones

- Desarrollo Tarea 2 Fundamentos de Ingeniería EconómicaDocumento7 páginasDesarrollo Tarea 2 Fundamentos de Ingeniería Económicaoswaldo ruedaAún no hay calificaciones

- Taller Examen FinalDocumento3 páginasTaller Examen FinalXimena VargasAún no hay calificaciones

- Identificación de Riesgos SubrimpeDocumento3 páginasIdentificación de Riesgos SubrimpeElizabethTatumGalloMoyaAún no hay calificaciones

- Modelo Plan de EmprendimientoDocumento4 páginasModelo Plan de EmprendimientoLuis Mendoza QuispeAún no hay calificaciones

- Tarea 4.1 - Mapa EstratégicoDocumento4 páginasTarea 4.1 - Mapa EstratégicoAna MatheuAún no hay calificaciones

- 15MAY2023 PTAC-220922 El Palacio de Hierro $28,199.22Documento1 página15MAY2023 PTAC-220922 El Palacio de Hierro $28,199.22Mariela EscalonaAún no hay calificaciones

- 12-04-2019 072319 Am 13.ADICIONALES DE OBRADocumento8 páginas12-04-2019 072319 Am 13.ADICIONALES DE OBRAjair franz sanchez medinaAún no hay calificaciones

- Tratados Internacionales Firmados Por MexicoDocumento10 páginasTratados Internacionales Firmados Por MexicoCesar ZRAún no hay calificaciones

- Contrato de Trabajo Sujeto A Modalidad Por Necesidades Del MercadoDocumento1 páginaContrato de Trabajo Sujeto A Modalidad Por Necesidades Del MercadoDiego AyalaAún no hay calificaciones

- Cava Sautto Playas S.A de C.VDocumento2 páginasCava Sautto Playas S.A de C.VJorge WilkAún no hay calificaciones

- Tablero de Indicadores RHDocumento10 páginasTablero de Indicadores RHPROME SOLUCIONESAún no hay calificaciones

- Mision y VisionesDocumento3 páginasMision y Visionesvictor roqueAún no hay calificaciones

- Indicadores de Gestion LogisticaDocumento30 páginasIndicadores de Gestion LogisticaRojas Zegarra L JuniorAún no hay calificaciones

- Proyecto de Ordenanza Municipal Vehiculos Menores UltimoDocumento24 páginasProyecto de Ordenanza Municipal Vehiculos Menores UltimoTatiana FernándezAún no hay calificaciones

- SOGG9108243A5 Factura CFDI302Documento1 páginaSOGG9108243A5 Factura CFDI302Raul RodriquezAún no hay calificaciones

- Ficha Persona NaturalDocumento1 páginaFicha Persona NaturalStephanie DonadoAún no hay calificaciones

- Ep1 Investigacion MERCADOS GLOBALESDocumento6 páginasEp1 Investigacion MERCADOS GLOBALESkamila zevallos vegaAún no hay calificaciones

- Informe Simdef 140521Documento11 páginasInforme Simdef 140521MariluAún no hay calificaciones

- CuadroDocumento1 páginaCuadroMaira GuevaraAún no hay calificaciones

- Clase 3. Contabilidad General Ecuación ContableDocumento11 páginasClase 3. Contabilidad General Ecuación Contableliliana estradaAún no hay calificaciones

- Brochure Instalaciones de Gas PDFDocumento9 páginasBrochure Instalaciones de Gas PDFCesar Alejandro Olguin MarquezAún no hay calificaciones

- Contabilidad Internacional Segundo ParcialDocumento3 páginasContabilidad Internacional Segundo ParcialSirley Mireya Salamanca VegaAún no hay calificaciones

- Informe 3-Grupo 07Documento20 páginasInforme 3-Grupo 07Patricio AstudilloAún no hay calificaciones

- ARI 2016 NuevaDocumento2 páginasARI 2016 Nuevayohandry monagasAún no hay calificaciones

- 03 Guia Practica - 2do ParcialDocumento13 páginas03 Guia Practica - 2do Parcialdenisse pideciyanAún no hay calificaciones

- Presupuesto AcabadosDocumento80 páginasPresupuesto AcabadosArq QuatromasnueveAún no hay calificaciones