Documentos de Académico

Documentos de Profesional

Documentos de Cultura

Tarifa Interbamnk Tar-0036a

Cargado por

Guido Rene Chura QuentaTítulo original

Derechos de autor

Formatos disponibles

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoCopyright:

Formatos disponibles

Tarifa Interbamnk Tar-0036a

Cargado por

Guido Rene Chura QuentaCopyright:

Formatos disponibles

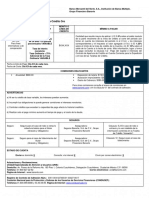

Crédito Pequeña Empresa

PJ

Moneda Nacional (MN) Moneda Extranjera (ME) Oportunidad

Concepto

de Cobro

Tasa Mínimo Máximo Tasa Mínimo Máximo

TASAS (1)

1. Tasa de interés 26.252% 44.636% 24.942% 37.738% Mensual

compensatoria nominal

anual fija

COMISIONES Y GASTOS (2)(4)

2. Tasa de interés moratorio 11.845% 9.488% Desde el

(2)(4)

primer día

de atraso.

3. Gasto por seguro del 0.45% 0.45% Anual

inmueble (3)

4. Gastos por seguro contra 6.13 6.13 Mensual

incendios (4) por mil por mil

5. Gastos por tasación (5) Antes de la

Según

tasación del

Tarifario de

inmueble.

Garantías

6. Gastos notariales y/o

registrales

6.1 Gastos notariales (6) Antes del

desembol-

so.

6.2 Gastos registrales (7) Antes del

desembol-

so.

7.-Comisión por Emisión de S/ 35.00

Segunda Constancia de No

Adeudo

8.- Comisión por duplicado S/ 15.00

de cronograma o HR

9.- Comisión por S/ 25.00

confirmación de saldo a

solicitud de entidades

externas

10.- Comisión por cambio S/ 80.00 US$ 30.00

de fecha o de tasa

11.-Comisión por S/ 250.00

modificación de contrato

con hipoteca

12.-Comisión por estudio de S/ 200.00

títulos

13.- Comisión por S/ 7.00

reposición de tarjeta línea

revolvente

14.- Comisión por S/ 40.00

validación de poderes

15.- Impuesto a las (8) (8) Al

transacciones financieras - efectuarse

ITF el desembol

so y los

pagos.

16.- Gasto de Reactiva Perú

(9) (10)

Crédito Pequeña Empresa

PJ

Moneda Nacional (MN) Moneda Extranjera (ME) Oportunidad

Concepto

de Cobro

Tasa Mínimo Máximo Tasa Mínimo Máximo

Notas:

(1) Año Base de 360 días. Durante la vigencia del contrato las tasas de interés podrán variar de acuerdo a lo establecido en la

legislación aplicable.

(2) Se calcula sobre el importe de cuota vencida desde el primer día de atraso. No incluye costos o gastos notariales o judiciales que

estarán a cargo del cliente en caso incurra en cobranza judicial o prejudicial. Si el cliente se atrasa en pagar la deuda, será reportado

a la Central de Riesgo, sobre la base de lo establecido por las disposiciones legales vigentes al momento del incumplimiento.

El interés moratorio es equivalente al 15% de la tasa máxima de interés convencional compensatorio publicado por el BCR, y varía

cada 6 meses (mayo y noviembre) por lo que la actualización de la tasa de interés moratorio lo puede revisar en www.interbank.pe.

Se aplica de forma adicional a la tasa de interés convencional compensatorio de la cuenta en la moneda correspondiente: MN

(Moneda Nacional) y ME (Moneda Extranjera)”. Se aplica sobre el saldo pendiente de pago, a partir del día siguiente del vencimiento

de tu fecha de pago, siempre y cuando no se haya cumplido con el pago mínimo del mes.

(3) Aplica sólo cuando se constituyen garantías hipotecarias. La prima se calcula sobre la suma asegurada del inmueble, ésta es

igual al valor de reconstrucción del inmueble.

(4) Tasa anual. Para préstamos con periodo de gracia no mayor a 30 días. La prima se calcula sobre el importe total del préstamo

desembolsado o el importe de línea de crédito. La tasa incluye derecho de emisión e IGV.

(5) Se rige por el Tarifario de Garantías.

(6) Las notarías son establecidas por el banco. Los gastos serán cobrados según su tarifa.

(7) Tarifa establecida por la oficina de registros públicos de la ciudad donde se localiza el inmueble.

(8) El cobro se realizará por el monto de la operación, según tasa vigente en el tarifario Servicios Varios PJ para dicho concepto.

(9) Aplica sólo para clientes que hayan accedido al crédito a través del Programa Reactiva Perú. Este cargo es por la garantía

otorgada por el Gobierno Nacional e incluye los costos de administración de COFIDE. En ningún caso puede entenderse que es una

comisión de Interbank. Dicho cargo no está incluido en las cuotas del crédito y será cancelado por el cliente previamente al realizar el

pago de la cuota doce (12), veinticuatro (24) y treinta y seis (36) o podrá ser debitado de la cuenta que el cliente autorice en el

Acuerdo y solicitud del Crédito.

(10) El cargo de la garantía otorgada por el Gobierno Nacional se componen y será cobrado de la siguiente manera: Si el plazo de

vigencia remanente del Crédito Elegible o la Cartera de Créditos Elegibles es superior o igual a un (01) año, se calcula [0.50%] x

[(monto pendiente de pago correspondiente a intereses del Banco Central de Reserva del Perú - BCRP) + (porcentaje de cobertura x

Saldo insoluto del Crédito Elegible a la fecha de inicio de cada periodo anual)] . Si el plazo de vigencia remanente del Crédito

Elegible o la Cartera de créditos Elegibles es inferior a un (01) año, se calcula [0.50%] x [(monto pendiente de pago correspondiente

a intereses del Banco Central de Reserva del Perú - BCRP) + (porcentaje de cobertura x saldo insoluto del Crédito Elegible del

periodo)] x [(número de meses cubiertos que incluyen los 90 días señalados en el numeral 11.3 del Reglamento Operativo aprobado

por Resolución Ministerial N° 134 – 2020- EF/15) /12]

La empresa tiene la obligación de difundir información de conformidad con la Ley N° 28587 y el Reglamento de Gestión de

Conducta de Mercado del Sistema Financiero, aprobado mediante Resolución SBS N° 3274-2017

Información actualizada a marzo 2022

También podría gustarte

- Tar 0067Documento2 páginasTar 0067Jose Raul Espinoza SimonAún no hay calificaciones

- Anexo Al Contrato Marco de Tarjetas de Crédito Hoja Resumen - Tarjeta de Crédito ExtralineaDocumento3 páginasAnexo Al Contrato Marco de Tarjetas de Crédito Hoja Resumen - Tarjeta de Crédito ExtralineaJuan CastroAún no hay calificaciones

- Hri 503972 2020 10 19Documento6 páginasHri 503972 2020 10 19Carlos Diaz RamirezAún no hay calificaciones

- Tar 0061Documento4 páginasTar 0061NICOLE CHARLENE FERNANDEZ CHACAAún no hay calificaciones

- Agro - Tarifario Interbank - TAR-0074 - Préstamo Con Garantia HipotecariaDocumento2 páginasAgro - Tarifario Interbank - TAR-0074 - Préstamo Con Garantia HipotecariaCPA Julio Miguel Cahua LabanAún no hay calificaciones

- Tarifario Capital Trabajo Activo Fijo 11.11.21Documento4 páginasTarifario Capital Trabajo Activo Fijo 11.11.21JoLCRodriguezAún no hay calificaciones

- Hoja Resumen Informativa Linea Prestamos Comerciales Microempresas Personas NaturalesDocumento6 páginasHoja Resumen Informativa Linea Prestamos Comerciales Microempresas Personas NaturaleslizetteAún no hay calificaciones

- Hoja Resumen Informativa Linea Prestamos Comerciales Microempresas Personas NaturalesDocumento6 páginasHoja Resumen Informativa Linea Prestamos Comerciales Microempresas Personas NaturalesANTHONY GIANCARLO MENDOZA RISCOAún no hay calificaciones

- FormularioDocumento2 páginasFormularioRosita Gomez Soto0% (1)

- CTS-AHORROS-40Documento3 páginasCTS-AHORROS-40MartinFernándezSuárezAún no hay calificaciones

- Hoja-Resumen - Prestamo Super-Efectivo Banco RipleyDocumento2 páginasHoja-Resumen - Prestamo Super-Efectivo Banco RipleyANDREA ALEJANDRA HUAMANI VASQUEZAún no hay calificaciones

- Cartilla ActivoFijo BPEDocumento4 páginasCartilla ActivoFijo BPEMiguel Borda NonatoAún no hay calificaciones

- Contrato y Prestamos-Comerciales EmpresarialDocumento7 páginasContrato y Prestamos-Comerciales EmpresarialEduardo VegalopezAún no hay calificaciones

- Hoja-Resumen-Prestamo-Efectivo y Consolidación de Deuda Banco RipleyDocumento1 páginaHoja-Resumen-Prestamo-Efectivo y Consolidación de Deuda Banco RipleyANDREA ALEJANDRA HUAMANI VASQUEZAún no hay calificaciones

- Prestamo Comercial Micro PNNDocumento6 páginasPrestamo Comercial Micro PNNRicardo GutiérrezAún no hay calificaciones

- TarjetadeCrédito PlatinumDocumento5 páginasTarjetadeCrédito Platinumsamce_ecAún no hay calificaciones

- DocumentacionDocumento8 páginasDocumentacionMary EspinosaAún no hay calificaciones

- Hoja de Resumen Desembolso - ModeloDocumento2 páginasHoja de Resumen Desembolso - ModeloJuan Caro CiprianoAún no hay calificaciones

- Tributario 2da Febrero de 2015 - Pah A-1 A A-36 PDFDocumento36 páginasTributario 2da Febrero de 2015 - Pah A-1 A A-36 PDFEAún no hay calificaciones

- 05 Detracc, Percepc y Rentenc IGVDocumento64 páginas05 Detracc, Percepc y Rentenc IGVVíctor MarceloAún no hay calificaciones

- Banco Central de Venezuela coloca Títulos de Cobertura (TCDocumento5 páginasBanco Central de Venezuela coloca Títulos de Cobertura (TCRuben D Rojas NAún no hay calificaciones

- Tarjeta Oro Banorte Tasa VariableDocumento1 páginaTarjeta Oro Banorte Tasa VariableAle GLAún no hay calificaciones

- Hoja Resumen Informativa Linea Prestamos ComercialesDocumento7 páginasHoja Resumen Informativa Linea Prestamos ComercialesEduardo VegalopezAún no hay calificaciones

- Detracciones, Percepciones y Rentenciones IGVDocumento63 páginasDetracciones, Percepciones y Rentenciones IGVVíctor MarceloAún no hay calificaciones

- Cupo PDFDocumento2 páginasCupo PDFCristian PalacioAún no hay calificaciones

- Eecc CreditoDocumento1 páginaEecc CreditoSantiago mendozaAún no hay calificaciones

- Kit CreditoDocumento20 páginasKit Creditorociobal03Aún no hay calificaciones

- HR10200591Documento3 páginasHR10200591Elisa VásquezAún no hay calificaciones

- Hoja Resumen 201109Documento3 páginasHoja Resumen 201109iTzRomHsAún no hay calificaciones

- Contrato VexiDocumento1 páginaContrato VexiMaria Alejandrina Murua MercadoAún no hay calificaciones

- Hoja Resumen Informativa y Pacto de Membresia 220902 091211Documento5 páginasHoja Resumen Informativa y Pacto de Membresia 220902 091211Sofia Carrasco GarciaAún no hay calificaciones

- Principales servicios bancarios para comercio exteriorDocumento10 páginasPrincipales servicios bancarios para comercio exteriorAnonymous bWVDQftwHAún no hay calificaciones

- CC Cb-Re-115a Liquidacion Con Quita Term 474Documento2 páginasCC Cb-Re-115a Liquidacion Con Quita Term 474Javier de la Peña LarrinagaAún no hay calificaciones

- Simulador de Creditos 2017Documento2 páginasSimulador de Creditos 2017Jhoana Pichardo ParedesAún no hay calificaciones

- Joel Marquina Adame 3932Documento21 páginasJoel Marquina Adame 3932Gilberto CatalanAún no hay calificaciones

- Hoja Resumen Crédito Consumo - Junio2022Documento3 páginasHoja Resumen Crédito Consumo - Junio2022Tobi BojhnenAún no hay calificaciones

- Facilidades de PagoDocumento24 páginasFacilidades de PagoDiego ZeballosAún no hay calificaciones

- Caratula Banorte Oro PDFDocumento1 páginaCaratula Banorte Oro PDFSofía BallesterosAún no hay calificaciones

- 2022-09-24 - 101040 EsmeraldaDocumento21 páginas2022-09-24 - 101040 EsmeraldaTomas Reyna cortesAún no hay calificaciones

- Pre Llana DoDocumento21 páginasPre Llana DoTomas Reyna cortesAún no hay calificaciones

- Guia de Ejercicios Matematicas Operaciones Financieras 2013-1Documento164 páginasGuia de Ejercicios Matematicas Operaciones Financieras 2013-1JDiego PurizacaAún no hay calificaciones

- Contratación Digitalmente Firmada Con Id: - 2279252Documento10 páginasContratación Digitalmente Firmada Con Id: - 2279252Cristian RomoAún no hay calificaciones

- Pagaré PEDRO TOLOZADocumento1 páginaPagaré PEDRO TOLOZAEDGAR EDUARDO SALAMANCAAún no hay calificaciones

- Formulas para La Liquidacion de InteresesDocumento22 páginasFormulas para La Liquidacion de InteresesRaymundo BL ValenzuelaAún no hay calificaciones

- Grupo 2 - 100 %Documento23 páginasGrupo 2 - 100 %Joseline BernalAún no hay calificaciones

- tarifario-refinanciados-micro-100822Documento3 páginastarifario-refinanciados-micro-100822Jair Villanueva CastiiloAún no hay calificaciones

- Simulador Pago de Pasivos SCCDocumento7 páginasSimulador Pago de Pasivos SCCgosheroAún no hay calificaciones

- Contrato Credito RevolventeDocumento37 páginasContrato Credito RevolventecarmenhamsalazarAún no hay calificaciones

- Simulador de Crédito Hipotecario 100% Online - ScotiabankDocumento3 páginasSimulador de Crédito Hipotecario 100% Online - ScotiabankCarlosAún no hay calificaciones

- Aprobacion 206 EDWIN MANRIQUE MARIÑO PDFDocumento3 páginasAprobacion 206 EDWIN MANRIQUE MARIÑO PDFEdwin Fabian Manrique MariñoAún no hay calificaciones

- Hoja de Resumen Informativa Tarjetas de Credito Cuota FijaDocumento5 páginasHoja de Resumen Informativa Tarjetas de Credito Cuota FijaJairo Antonio Maicelo La TorreAún no hay calificaciones

- Préstamo personal resumen hojaDocumento2 páginasPréstamo personal resumen hojaJesús SeguinAún no hay calificaciones

- Plantilla Taller 4 ANADEC 2023-10Documento75 páginasPlantilla Taller 4 ANADEC 2023-10Sebastián CaicedoAún no hay calificaciones

- Anexo Financiera Uno OeschleDocumento6 páginasAnexo Financiera Uno OeschleMarcia Antonieta Ccota SucapucaAún no hay calificaciones

- Tasa CeroDocumento14 páginasTasa CeroTodo NoticiasAún no hay calificaciones

- Adame JoelDocumento18 páginasAdame JoelGilberto CatalanAún no hay calificaciones

- El dictamen fiscal por enajenación de acciones 2016De EverandEl dictamen fiscal por enajenación de acciones 2016Aún no hay calificaciones

- Enajenación y adquisición de bienes. Personas físicas 2019De EverandEnajenación y adquisición de bienes. Personas físicas 2019Aún no hay calificaciones

- Análisis y Normatividad Contable básica aplicable a las partidas que conforman los estados financieros en una sociedad mercantilDe EverandAnálisis y Normatividad Contable básica aplicable a las partidas que conforman los estados financieros en una sociedad mercantilAún no hay calificaciones

- Análisis integral de las deduccionesDe EverandAnálisis integral de las deduccionesCalificación: 5 de 5 estrellas5/5 (1)

- 05 ToleranciaDocumento10 páginas05 ToleranciaGuido Rene Chura QuentaAún no hay calificaciones

- Sesión 07 Escucha ActivaDocumento9 páginasSesión 07 Escucha ActivaGuido Rene Chura QuentaAún no hay calificaciones

- Aprendiendo a comunicarnos asertivamenteDocumento20 páginasAprendiendo a comunicarnos asertivamenteGuido Rene Chura QuentaAún no hay calificaciones

- 02 Tarea Aptitud Verbal 5° AñoDocumento13 páginas02 Tarea Aptitud Verbal 5° AñoGuido Rene Chura QuentaAún no hay calificaciones

- Preguntas Del Foro 2Documento2 páginasPreguntas Del Foro 2Guido Rene Chura QuentaAún no hay calificaciones

- Criterios Microbiologicos RM 591 2008 Minsa PDFDocumento26 páginasCriterios Microbiologicos RM 591 2008 Minsa PDFGuido Rene Chura QuentaAún no hay calificaciones

- LenguajeDocumento10 páginasLenguajeGuido Rene Chura QuentaAún no hay calificaciones

- Lectura M2 S2Documento16 páginasLectura M2 S2Lyanne Vergara EspinozaAún no hay calificaciones

- CienciapoliticavsfilosofiapoliticaDocumento31 páginasCienciapoliticavsfilosofiapoliticaLincoyan PainecuraAún no hay calificaciones

- Ficha de GeomDocumento2 páginasFicha de GeomGuido Rene Chura QuentaAún no hay calificaciones

- ExportacionDocumento32 páginasExportacionMELANIO CABANILLAS CUEVAAún no hay calificaciones

- 17192-Texto Del Artículo-51002-1-10-20180110 PDFDocumento27 páginas17192-Texto Del Artículo-51002-1-10-20180110 PDFGuido Rene Chura QuentaAún no hay calificaciones

- Consecuencias psicológicas del aislamiento social durante la pandemia COVID-19Documento22 páginasConsecuencias psicológicas del aislamiento social durante la pandemia COVID-19Guido Rene Chura QuentaAún no hay calificaciones

- 03 Tarea Literatura 5° AñoDocumento6 páginas03 Tarea Literatura 5° AñoGuido Rene Chura QuentaAún no hay calificaciones

- Bases Integradas LP 2020 Bilima9prc3Documento99 páginasBases Integradas LP 2020 Bilima9prc3Guido Rene Chura QuentaAún no hay calificaciones

- 1575-Texto Del Artículo-4715-1-10-20150916Documento24 páginas1575-Texto Del Artículo-4715-1-10-20150916Guido Rene Chura QuentaAún no hay calificaciones

- Analisis Economico Del Derecho - Sesion 14 2020-2Documento27 páginasAnalisis Economico Del Derecho - Sesion 14 2020-2Guido Rene Chura QuentaAún no hay calificaciones

- Dialnet ElOrdenamientoDelSistemaJuridicoPeruano 5084611Documento20 páginasDialnet ElOrdenamientoDelSistemaJuridicoPeruano 5084611Octavio Garcia PerezAún no hay calificaciones

- 1 PB PDFDocumento32 páginas1 PB PDFmonica villavicencioAún no hay calificaciones

- 14 Biología 5° Año PDFDocumento6 páginas14 Biología 5° Año PDFGuido Rene Chura QuentaAún no hay calificaciones

- 15332-Texto Del Artículo-60878-1-10-20160930Documento7 páginas15332-Texto Del Artículo-60878-1-10-20160930Debora RivasAún no hay calificaciones

- 17192-Texto Del Artículo-51002-1-10-20180110 PDFDocumento27 páginas17192-Texto Del Artículo-51002-1-10-20180110 PDFGuido Rene Chura QuentaAún no hay calificaciones

- 15619-Texto Del Artículo-29645-1-10-20140820 PDFDocumento25 páginas15619-Texto Del Artículo-29645-1-10-20140820 PDFGuido Rene Chura QuentaAún no hay calificaciones

- Vida útil café verde y pergamino empaquesDocumento209 páginasVida útil café verde y pergamino empaquesGabrielaPilarAún no hay calificaciones

- 15619-Texto Del Artículo-29645-1-10-20140820 PDFDocumento25 páginas15619-Texto Del Artículo-29645-1-10-20140820 PDFGuido Rene Chura QuentaAún no hay calificaciones

- 1 PB PDFDocumento32 páginas1 PB PDFmonica villavicencioAún no hay calificaciones

- Peru LegislationDocumento5 páginasPeru LegislationCondorAliagaHenryAún no hay calificaciones

- LenguajeDocumento10 páginasLenguajeGuido Rene Chura Quenta0% (1)

- 1 PBDocumento9 páginas1 PBindiraanampa25Aún no hay calificaciones

- Resolución de Directorio #0002-2021-BCRP-NDocumento1 páginaResolución de Directorio #0002-2021-BCRP-NMelissa CosmópolisAún no hay calificaciones

- Regalos corporativos de quinua, kiwicha y cañihuaDocumento231 páginasRegalos corporativos de quinua, kiwicha y cañihuaBEATRIZ MARIA MENDEZ LLECLLISHAún no hay calificaciones

- Análisis PESTE - ModeloDocumento5 páginasAnálisis PESTE - Modelokarla RamirezAún no hay calificaciones

- Mercado MonetarioDocumento15 páginasMercado MonetarioIris Paola Quispe VelasqueAún no hay calificaciones

- Introducción A Las FinanzasDocumento52 páginasIntroducción A Las FinanzasConstructora SacmaAún no hay calificaciones

- POC Del Sistema Financiero Sesión 10Documento61 páginasPOC Del Sistema Financiero Sesión 10ISAAC DENGER ORBE MONTENEGROAún no hay calificaciones

- Intermediacion FinancieraDocumento10 páginasIntermediacion FinancieraAraceli Huaman FloresAún no hay calificaciones

- Ley 26702 PeDocumento17 páginasLey 26702 PeVeronica Claudia PerezAún no hay calificaciones

- Superintendencia de Banca, Seguros y AFP: IntegrantesDocumento20 páginasSuperintendencia de Banca, Seguros y AFP: IntegrantesNicolas Tello ChaparroAún no hay calificaciones

- "Año Del Bicentenario Del Perú: 200 Años de Independencia" Universidad Peruana Los Andes Facultad de Ciencias Administrativas Y ContablesDocumento16 páginas"Año Del Bicentenario Del Perú: 200 Años de Independencia" Universidad Peruana Los Andes Facultad de Ciencias Administrativas Y ContablesAlonso GarciaAún no hay calificaciones

- Tipo de Cambio Como Afecta en El PeruDocumento8 páginasTipo de Cambio Como Afecta en El PeruMaria Anticona PelaezAún no hay calificaciones

- Caja TacnaDocumento19 páginasCaja TacnaLlescam ErikAún no hay calificaciones

- Operaciones Bancarias PasivasDocumento8 páginasOperaciones Bancarias PasivasProcampo La unionAún no hay calificaciones

- El Sistema Financiero Peruano y La Bancarizacion - MonografiasDocumento8 páginasEl Sistema Financiero Peruano y La Bancarizacion - MonografiasAnonymous MHKrd6RAún no hay calificaciones

- ANÁLISIS DE LAS REGLAS FISCALES PERUANAS Y TENDENCIAS POST PANDEMIADocumento4 páginasANÁLISIS DE LAS REGLAS FISCALES PERUANAS Y TENDENCIAS POST PANDEMIALuiso DávilaAún no hay calificaciones

- Estructura y Funciones Del Estado PeruanoDocumento24 páginasEstructura y Funciones Del Estado PeruanoTiffanyPairazamanLlanos67% (18)

- OPA 11 - Foro Registro Con Cuentas de Ingresos-ComprimidoDocumento17 páginasOPA 11 - Foro Registro Con Cuentas de Ingresos-Comprimidokarla nuñezAún no hay calificaciones

- El Objeto Del Derecho MonetarioDocumento5 páginasEl Objeto Del Derecho MonetarioEddyeColqueAún no hay calificaciones

- Anexo 7 Fichas Indicadores A B3 PESEM 2017 2024 RM376 2020EF41Documento57 páginasAnexo 7 Fichas Indicadores A B3 PESEM 2017 2024 RM376 2020EF41MARIA DEL PILAR MANTARI VELIZAún no hay calificaciones

- Sistema Democrático: CGR, Procuraduria, Sistema Electoral Y Gobierno Regional Y LocalDocumento4 páginasSistema Democrático: CGR, Procuraduria, Sistema Electoral Y Gobierno Regional Y LocalPaola HuancaAún no hay calificaciones

- Banco de Preguntas - EconomíaDocumento40 páginasBanco de Preguntas - EconomíaELMER TIGRE HUAMAN100% (2)

- Dinamica Del Plan Financiero PDFDocumento488 páginasDinamica Del Plan Financiero PDFerika chamorro huamanAún no hay calificaciones

- TesoreriaDocumento132 páginasTesoreriaWilder Leonardo Valverde AlvaAún no hay calificaciones

- Mercado FinancieroDocumento19 páginasMercado Financieromene15190% (1)

- Formato Proyecto de Inversión UPNDocumento38 páginasFormato Proyecto de Inversión UPNJosé GutiérrezAún no hay calificaciones

- Gestión de Riesgo - MonografíaDocumento20 páginasGestión de Riesgo - MonografíaFiorella JulcaAún no hay calificaciones

- Tarea de Economia 2Documento3 páginasTarea de Economia 2MAHLI MISTRAL TREBEJO CABALLEROAún no hay calificaciones

- EL SISTEMA FINANCIERO - Ejemplos y EjerciciosDocumento16 páginasEL SISTEMA FINANCIERO - Ejemplos y EjerciciosEspp Enrique Soto Pérez PalmaAún no hay calificaciones

- Analisis Pestel UcuchaDocumento5 páginasAnalisis Pestel UcuchaAlberto DextreAún no hay calificaciones

- Ensayo Villavicencio Lizarraga Al Franco - InglésDocumento16 páginasEnsayo Villavicencio Lizarraga Al Franco - InglésDeysi Maribel Abanto BasualdoAún no hay calificaciones