Documentos de Académico

Documentos de Profesional

Documentos de Cultura

Capitulo 10

Capitulo 10

Cargado por

Julieth Catalina Marin Sanabria0 calificaciones0% encontró este documento útil (0 votos)

10 vistas2 páginasTítulo original

247357702-Capitulo-10.docx

Derechos de autor

© © All Rights Reserved

Formatos disponibles

DOCX, PDF, TXT o lea en línea desde Scribd

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoCopyright:

© All Rights Reserved

Formatos disponibles

Descargue como DOCX, PDF, TXT o lea en línea desde Scribd

0 calificaciones0% encontró este documento útil (0 votos)

10 vistas2 páginasCapitulo 10

Capitulo 10

Cargado por

Julieth Catalina Marin SanabriaCopyright:

© All Rights Reserved

Formatos disponibles

Descargue como DOCX, PDF, TXT o lea en línea desde Scribd

Está en la página 1de 2

1.Explique el concepto de instrumento financiero derivado.

Un instrumento derivado es un documento cuyo valor proviene de algún activo

subyacente (mercancías básicas, acciones, índices accionarios, tasas de interés,

divisas).

2. Explique la diferencia entre los mercados organizados (bursátiles) y los

mercados no organizados (OTC).

En los mercados organizados, los contratos son estándar y la casa de

compensación de la bolsa garantiza su integridad. En los mercados OTC, los

contratos están hechos a la medida de acuerdo con las necesidades del cliente, y

las salvaguardas que aseguran su cumplimiento dependen de la relación entre las

partes contratantes.

3. Explique la naturaleza de un contrato de divisas a plazos.

Los contratos forward en moneda extranjera son el instrumento de administración

del riesgo cambiario más antiguo y más utilizado en el comercio, el financiamiento

y la inversión internacionales. También pueden utilizarse como instrumentos de

especulación.

4. ¿Qué mecanismos garantizan el cumplimiento de los contratos a plazo?

No hay ningún mecanismo que garantice el cumplimiento de los contratos.

5. ¿Qué significa que un contrato forward es un contrato hecho a la medida?

Que el monto acordado se ajusta a las necesidades del cliente.

8. ¿Porque el diferencial cambiario a plazo crece junto con el plazo?

El diferencial cambiario es la diferencia que se genera entre la compra menos la

venta al final de un contrato ya sea forward o swap, pero se sabe que al momento

de adquirir un contrato también se está exponiendo a un mayor riesgo debido a las

fluctuaciones en los tipos de cambio por lo tanto entre más largo es el plazo del

contrato puede ser que el tipo de cambio sea muchísimo mayor o al contrario

muchísimo menor con respecto al valor spot en el momento de adquirir el contrato

cuando esto sucede el diferencial que se genera al final del contrato es mucho

mayor ya sea positivamente o negativamente. Por lo tanto entre más tiempo se

determine el plazo del contrato mayor será el riesgo y por lo tanto será mayor el

diferencial.

9- ¿Qué es una exposición neta al riesgo cambiario de una institución

financiera?

Es el resultado de un cierto número de transacciones de signo contrario que se

cancelan recíprocamente, cuando todas las sucursales reportan sus transacciones

en divisas a diferentes plazos.

10. Explique en que consiste el riesgo de cobertura

Es aquel riesgo que corre un banco al ofrecer contratos a plazos prolongados. Lo

que sucede es que debido a la escasa liquides de los instrumentos a largo plazo

esto genera el riesgo de que un banco no pueda cubrir sus posiciones por algún

tiempo lo que genera el riesgo de cobertura.

11-¿Por qué un contrato a plazo no constituye un buen vehículo para la

especulación?

Porque este tipo de instrumentos son instrumentos de cobertura y no de

especulación, porque la mayor parte de los contratos a plazos llegan a su fecha de

vencimiento y terminan con una entrega física de la moneda extranjera o con la

diferencia entre los tipos de cambio spot y a plazo.

12- ¿En qué consiste un swap-in de dólares y quien puede necesitarlo?

una de las partes toma posesión de dólares por algún tiempo a cambio de

entregar la cantidad equivalente en su moneda nacional. Transcurrido el plazo

establecido en el contrato, tendrá que devolver los dólares y recibir la moneda

nacional.

Pueden necesitarlo bancos, empresas que deseen hacer una transacción en

dólares y no cuenten en el momento con esos dólares que necesitan.

13- ¿Cuál es el papel de swap dealer?

El swap dealer es una contraparte en el contrato, también juega el papel de

intermediario en una transacción de instrumentos financieros ya que este compra

y vende pues en un momento puede estar comprando un swap a tres meses como

también está vendiendo un mismo contrato por el mismo tiempo y el mismo valor.

También podría gustarte

- Capitulo 2 y 5 - KozikowskyDocumento8 páginasCapitulo 2 y 5 - KozikowskyAuditron160% (15)

- Cuestionarios Capitulos 8 y 9Documento6 páginasCuestionarios Capitulos 8 y 9Luisa LimaAún no hay calificaciones

- Taller 5 FinalDocumento2 páginasTaller 5 FinalRoberto Asencio67% (3)

- Kozikowski Cuestionario Cap. 3Documento3 páginasKozikowski Cuestionario Cap. 3robertoimbers54% (13)

- Capitulo 10Documento2 páginasCapitulo 10peryorj80% (15)

- Cuestionario Tema Banca, Reservas y RiesgoDocumento5 páginasCuestionario Tema Banca, Reservas y RiesgoAlexander MirambeauxAún no hay calificaciones

- CAPÍTULO 5 - Mercado de Divisas - PreguntasDocumento7 páginasCAPÍTULO 5 - Mercado de Divisas - PreguntasSofi Rivero100% (3)

- Zapateria El Principe U1T4aDocumento10 páginasZapateria El Principe U1T4aMaria Teresa HernandezAún no hay calificaciones

- Mercado de CapitalesDocumento3 páginasMercado de CapitalesEsteban Muñoz100% (2)

- Cuestionario 4 - Finanzas Internacinales - Brian Alexander Del Aguila CarrilloDocumento3 páginasCuestionario 4 - Finanzas Internacinales - Brian Alexander Del Aguila CarrilloAlexander Del Aguila Carrillo0% (1)

- Maldonado Luis U2T3a1Documento9 páginasMaldonado Luis U2T3a1alexis montoya100% (1)

- Preguntas Cap 15Documento8 páginasPreguntas Cap 15Tati Cardenas TipazAún no hay calificaciones

- Ejercicios ResueltosDocumento8 páginasEjercicios ResueltosCINDY PAOLA PEREZ SIMANCA100% (1)

- 32) Contabilidad de Sociedades - PCGE 2021Documento590 páginas32) Contabilidad de Sociedades - PCGE 2021Stefany CholanAún no hay calificaciones

- Preguntas y Problemas (Capitulo 13)Documento2 páginasPreguntas y Problemas (Capitulo 13)Alejandro Marin60% (5)

- DESARROLLO de Negociación TauroDocumento4 páginasDESARROLLO de Negociación TauroMaria Teresa Hernandez60% (5)

- 10 Problemas de KoziwkoskyDocumento5 páginas10 Problemas de Koziwkoskyzerocool10050% (6)

- Cuestionario Finanzas InternacionalesDocumento6 páginasCuestionario Finanzas InternacionalesDavid OrdóñezAún no hay calificaciones

- Guia 3 - Finanzas InternacionalesDocumento5 páginasGuia 3 - Finanzas InternacionalesDavidAldana0% (1)

- Taller de Mercado de DivisasDocumento8 páginasTaller de Mercado de Divisaslinaa100086% (7)

- Exposición Por TransacciónDocumento45 páginasExposición Por TransacciónOrlando Pineda VallarAún no hay calificaciones

- Capitulo 2, Segunda Edicion PCLASESDocumento54 páginasCapitulo 2, Segunda Edicion PCLASESfabricio100% (1)

- PREGUNTASDocumento2 páginasPREGUNTASJessik OrjuelaAún no hay calificaciones

- Actividad 2.4Documento10 páginasActividad 2.4AcsaCastroAún no hay calificaciones

- Preguntas Finanzas Internacionales-3Documento7 páginasPreguntas Finanzas Internacionales-3Auditron150% (4)

- Resumen Cap 2, 5 y 6 Libro de KozikowskiDocumento5 páginasResumen Cap 2, 5 y 6 Libro de KozikowskiDavid OrdóñezAún no hay calificaciones

- Trabajo Capitulo 4Documento4 páginasTrabajo Capitulo 4Joe Isaac Noblecilla Valencia0% (1)

- Cuestionario (Finanzas)Documento27 páginasCuestionario (Finanzas)Bri LinganAún no hay calificaciones

- Ensayo Parcial No. 2 v6Documento9 páginasEnsayo Parcial No. 2 v6Sergio Car100% (1)

- Actividad 3.6Documento5 páginasActividad 3.6jass Me100% (1)

- Cuestionario Capitulo 5 Mercado de DivisasDocumento6 páginasCuestionario Capitulo 5 Mercado de DivisasMaximiliano ChiAún no hay calificaciones

- Preguntas y Problemas Finanzas InternacionalesDocumento2 páginasPreguntas y Problemas Finanzas InternacionalesJta Tfl100% (2)

- La Especulación DesestabilizadoraDocumento11 páginasLa Especulación DesestabilizadoraJuan Ok Rivas AntonioAún no hay calificaciones

- Actividad 3.2, Guía Teórica y Términos Clave Del Capítulo 6Documento4 páginasActividad 3.2, Guía Teórica y Términos Clave Del Capítulo 6Lidby MaldonadoAún no hay calificaciones

- Capitulo 7 - FinanzasDocumento4 páginasCapitulo 7 - FinanzasYissy Janice57% (7)

- Cuestionario CAPITULO 4Documento4 páginasCuestionario CAPITULO 4robertoimbersAún no hay calificaciones

- Mercado de DivisasDocumento5 páginasMercado de DivisasMarcelo CepedaAún no hay calificaciones

- Actividad 7 Finanzas IntDocumento3 páginasActividad 7 Finanzas IntperyorjAún no hay calificaciones

- Blog Finanzas InternacionalesDocumento49 páginasBlog Finanzas InternacionalesMadelourdes Diaz AboytesAún no hay calificaciones

- Ejercicios Bonos - Martin - CanepaDocumento2 páginasEjercicios Bonos - Martin - CanepaMartin Knxpa50% (2)

- Especulación en El Mercado SpotDocumento3 páginasEspeculación en El Mercado SpotDarwing Toval100% (1)

- Exposición Al Riesgo CambiarioDocumento3 páginasExposición Al Riesgo Cambiariominki137100% (3)

- Preguntas FinanzasDocumento2 páginasPreguntas FinanzasDan Velas100% (6)

- Actividad 3 - Mercado de DivisasDocumento6 páginasActividad 3 - Mercado de DivisasAngel Lopez0% (1)

- Actividad 2.4Documento11 páginasActividad 2.4Nahum RamirezAún no hay calificaciones

- Problemas A Resolver Sesión 2 IngDocumento2 páginasProblemas A Resolver Sesión 2 Ingjahiro100% (1)

- Caso Arbitraje TriangularDocumento11 páginasCaso Arbitraje TriangularFélix Galván AkiBluesAún no hay calificaciones

- Mercado de DivisasDocumento5 páginasMercado de DivisasGabriela ParraguezAún no hay calificaciones

- Josuemexamen1 PDFDocumento4 páginasJosuemexamen1 PDFEmilsonAún no hay calificaciones

- Resolver El Siguiente CuestionarioDocumento6 páginasResolver El Siguiente CuestionarioMafersita OrdoñezAún no hay calificaciones

- Taller ContableDocumento6 páginasTaller ContableJonathan AndradeAún no hay calificaciones

- Trabajo FinanzasDocumento13 páginasTrabajo FinanzasYonatan CaroAún no hay calificaciones

- Mercados Informe FinalDocumento4 páginasMercados Informe FinalclaudiaAún no hay calificaciones

- Tarea 3 Mercado de DerivadosDocumento8 páginasTarea 3 Mercado de DerivadosKimberly HernándezAún no hay calificaciones

- Administracion de RiesgosDocumento4 páginasAdministracion de RiesgosRogelio CatemaxcaAún no hay calificaciones

- 3.4 Terminos Clave y Preguntas Capitulo 10 y 11 Engel MatamorosDocumento12 páginas3.4 Terminos Clave y Preguntas Capitulo 10 y 11 Engel MatamorosRous FerreraAún no hay calificaciones

- Mercado de DerivadosDocumento18 páginasMercado de DerivadosElizabethAún no hay calificaciones

- Instrumentos DerivadosDocumento37 páginasInstrumentos DerivadosCarolina Mego GonzalesAún no hay calificaciones

- Trabajo Final de Futuro FinancieroDocumento17 páginasTrabajo Final de Futuro FinancieroFelix MachadoAún no hay calificaciones

- Tarea 4 Admon Fra InternalDocumento4 páginasTarea 4 Admon Fra InternalJulio Cesar Naranjo RodriguezAún no hay calificaciones

- Examen Derivados FinancierosDocumento5 páginasExamen Derivados FinancierosChristián Zurita Zumarán100% (1)

- ForwarDocumento9 páginasForwarAd Kato HmAún no hay calificaciones

- Actividad 7 Finanzas IntDocumento3 páginasActividad 7 Finanzas IntperyorjAún no hay calificaciones

- Actividad 7 Finanzas IntDocumento3 páginasActividad 7 Finanzas IntperyorjAún no hay calificaciones

- Biografia Nelson Mandela 1Documento1 páginaBiografia Nelson Mandela 1peryorjAún no hay calificaciones

- Juarez Garcia Lourdes S5Documento2 páginasJuarez Garcia Lourdes S5Lulu JuarezAún no hay calificaciones

- S02.s1-Emprendimiento de Negocios InnovadoresDocumento17 páginasS02.s1-Emprendimiento de Negocios InnovadoresRuth PillocaAún no hay calificaciones

- Preguntas 26.07.20Documento70 páginasPreguntas 26.07.20davidcantoAún no hay calificaciones

- Administracion Trabajo Práctico Nº1Documento12 páginasAdministracion Trabajo Práctico Nº1Abel TorrejónAún no hay calificaciones

- Taller Iva - 19 - 2Documento3 páginasTaller Iva - 19 - 2Alvarez Herrera KaryAún no hay calificaciones

- Tarea1 - Gerencia TIDocumento13 páginasTarea1 - Gerencia TIAlonso GuillénAún no hay calificaciones

- Sem Apren 14 Evidencia 10 Caso Estudio Riesgo ExportacionDocumento19 páginasSem Apren 14 Evidencia 10 Caso Estudio Riesgo ExportacionRobinson RiveraAún no hay calificaciones

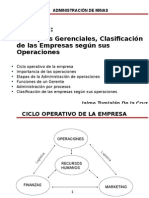

- Cap. 2 Conceptos Gerenciales, Clasificacion de Las Empresas Segun Sus OperacionesDocumento18 páginasCap. 2 Conceptos Gerenciales, Clasificacion de Las Empresas Segun Sus Operacionespau_ser_21Aún no hay calificaciones

- Competencias de Licenciado en TurismoDocumento2 páginasCompetencias de Licenciado en Turismo__hectorAún no hay calificaciones

- 41 Marketing BancarioDocumento20 páginas41 Marketing BancarioleamaAún no hay calificaciones

- Desafiliación Rut VoluntariaDocumento9 páginasDesafiliación Rut VoluntariaMarcela cortAún no hay calificaciones

- Tarea 3 Análisis - Yency ParraDocumento12 páginasTarea 3 Análisis - Yency ParraIsabella BustamanteAún no hay calificaciones

- Evaluacion 1Documento3 páginasEvaluacion 1clau perez cotaposAún no hay calificaciones

- U3 - S6 - 2 - Ejercicios - Actividad - Virtual. Resuelto Semana 6Documento6 páginasU3 - S6 - 2 - Ejercicios - Actividad - Virtual. Resuelto Semana 6Oscar CalaguaAún no hay calificaciones

- ENIA2015 Formulario 1 UNI 20160318Documento18 páginasENIA2015 Formulario 1 UNI 20160318Mauricio SoteloAún no hay calificaciones

- Actividad 15.1 y 15.5Documento62 páginasActividad 15.1 y 15.5mosquera Comuna 5Aún no hay calificaciones

- Labo 2 Aplicación de Las 5sDocumento12 páginasLabo 2 Aplicación de Las 5sAileen Paolita Cortez MamaniAún no hay calificaciones

- Metodología para La Gestión de Proyectos de ConstrucciónDocumento12 páginasMetodología para La Gestión de Proyectos de ConstrucciónRicardo Zapata SaavedraAún no hay calificaciones

- Ebitda WaccDocumento13 páginasEbitda WaccRicardo Guzmán GonzalézAún no hay calificaciones

- Emprendimiento PDFDocumento45 páginasEmprendimiento PDFAldo NhAún no hay calificaciones

- Tarea 1-Uni2Documento5 páginasTarea 1-Uni2Lissette Toledo MagañaAún no hay calificaciones

- EstudioDocumento14 páginasEstudioCRISTHIAN JOEL CRUZ AGUILARAún no hay calificaciones

- Análisis de Mercado para El Café Especial de Colombia en BogotáDocumento40 páginasAnálisis de Mercado para El Café Especial de Colombia en BogotáHarol Eduardo Bueno LealAún no hay calificaciones

- 8) Las Herramientas Administrativas Utilizadas en El Proceso AdministrativoDocumento75 páginas8) Las Herramientas Administrativas Utilizadas en El Proceso AdministrativoRicardocasv Dent100% (1)

- Presentacion Ing Justo Yepez KakudaDocumento18 páginasPresentacion Ing Justo Yepez KakudaAlita2907Aún no hay calificaciones

- Guia 3 - Parte GrupalDocumento15 páginasGuia 3 - Parte Grupaljuan sebastianAún no hay calificaciones

- GRUPO2 CasoAirbnbDocumento3 páginasGRUPO2 CasoAirbnbCesar MirandaAún no hay calificaciones

- Analisis DOFA para FSMIDocumento3 páginasAnalisis DOFA para FSMILINA MARIA RAMIREZ LAMILLAAún no hay calificaciones

- Balanzas de PagosDocumento10 páginasBalanzas de PagosRonall Rodriguez MarinAún no hay calificaciones