Documentos de Académico

Documentos de Profesional

Documentos de Cultura

Tabla de Retenciones

Cargado por

Jorge Gomez Poveda0 calificaciones0% encontró este documento útil (0 votos)

9 vistas1 páginaDerechos de autor

© © All Rights Reserved

Formatos disponibles

PDF, TXT o lea en línea desde Scribd

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoCopyright:

© All Rights Reserved

Formatos disponibles

Descargue como PDF, TXT o lea en línea desde Scribd

0 calificaciones0% encontró este documento útil (0 votos)

9 vistas1 páginaTabla de Retenciones

Cargado por

Jorge Gomez PovedaCopyright:

© All Rights Reserved

Formatos disponibles

Descargue como PDF, TXT o lea en línea desde Scribd

Está en la página 1de 1

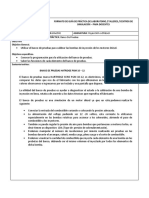

TABLA DE RETENCIONES EN LA FUENTE

POR RENTA PARA AÑO FISCAL 2021 Actualícese

Algunas de las tarifas de retención en la fuente a título de renta para 2021 por conceptos tales como compras, servicios,

arrendamientos, honorarios y comisiones, entre otros, se encuentran discriminadas en la siguiente tabla, actualizadas con

sus respectivos topes en UVT y en pesos.

Si deseas conocer el listado completo, te invitamos a acceder a nuestra versión avanzada

en Word y a la versión básica en Excel.

Conceptos Cuantía en UVT Cuantía en pesos Tarifa

Compras

Compras en general realizadas a obligados a declarar renta. ≥ 27 UVT ≥ $980.000 2,5%

Compras en general realizadas a no obligados a declarar renta. ≥ 27 UVT ≥ $980.000 3,5%

Compras con tarjetas de débito o de crédito. No aplica > $0 1,5%

Adquisición de bienes raíces para uso de vivienda de habitación por las primeras 20.000 UVT. ≤ 20.000 UVT ≤ $726.160.000 1,0%

Adquisición de bienes raíces para uso de vivienda de habitación cuando exceda las 20.000 UVT > 20.000 UVT > $726.160.000 2,5%

(al excedente se le aplicará la tarifa aquí señalada).

Adquisición de bienes raíces para uso diferente a vivienda de habitación, si el vendedor es persona

jurídica, sociedad de hecho o persona natural declarante, de acuerdo con lo establecido en el ≥ 27 UVT ≥ $980.000 2,5%

artículo 368-2 del ET.

Adquisición de vehículos. ≥ 27 UVT ≥ $980.000 1,0%

Compra de combustibles derivados del petróleo. No aplica >0 0,1%

Enajenación de activos fijos por parte de personas naturales (el vendedor es persona natural no agente ≥ 27 UVT ≥ $980.000 1,0%

de retención).

Arrendamientos

Arrendamientos de bienes muebles. No aplica > $0 4,0%

Arrendamiento de bienes raíces. ≥ 27 UVT ≥ $980.000 3,5%

Honorarios y comisiones

Honorarios y comisiones cuando el beneficiario del pago o abono es una persona jurídica y asimilada. No aplica > $0 11%

Honorarios y comisiones cuando el beneficiario del pago o abono es una persona natural (la tarifa depende No aplica > $0 10% u 11%

de las condiciones estipuladas en los literales "a" y "b" del artículo 1 del Decreto 260 de 2001).

Comisiones en el sector financiero. No aplica > $0 11,0%

Comisiones por transacciones en bolsa. No aplica > $0 3,0%

Contratos y consultorías

Contratos de consultoría en ingeniería de proyectos de infraestructura y edificaciones a favor de personas No aplica > $0 6,0%

naturales o jurídicas y entidades contribuyentes del impuesto de renta.

Contratos de consultoría en ingeniería de proyectos de infraestructura y edificaciones a favor de personas

naturales, consorcios o uniones temporales cuyos miembros sean personas naturales declarantes del > 3.300 UVT > $119.816.000 6,0%

impuesto de renta.

Contratos de construcción o urbanización. ≥ 27 UVT ≥ $980.000 2,0%

Diseño de página web y consultoría en programas de informática cuando el beneficiario del pago No aplica > $0 3,5%

es un obligado a declarar renta.

Otros ingresos tributarios

Loterías, rifas, apuestas y similares. > 48 UVT > $1.743.000 20,0%

Retención en colocación independiente de juegos de suerte y azar (la retención aplica cuando > 5 UVT > $182.000 3,0%

los ingresos diarios del colocador independiente superen las 5 UVT).

Rendimientos financieros en general. No aplica > $0 7,0%

Intereses o rendimientos financieros por operaciones activas de crédito o mutuo comercial. No aplica > $0 2,5%

Servicios

Ingresos originados en una relación laboral o legal y reglamentaria (personas naturales declarantes Ver tabla del

> 95 UVT > $3.449.000

o no de renta). artículo 383 del ET.

Honorarios y compensación de servicios personales por personas naturales que manifiestan que no Ver tabla del

> 95 UVT > $3.449.000

han subcontratado dos o más personas. artículo 383 del ET.

Servicios de aseo y vigilancia (la base será el 100 % del AIU siempre que sea mayor o igual a 4 UVT). ≥ 4 UVT ≥ $145.000 2,0%

Servicios de hoteles, restaurantes y hospedajes para obligados a declarar renta. ≥4 ≥ $145.000 3,5%

Servicios de transporte nacional de carga. ≥ 4 UVT ≥ $145.000 1,0%

Servicios de transporte terrestre nacional de pasajeros. ≥ 27 ≥ $980.000 3,5%

Servicios en general cuando el beneficiario del pago o abono es persona jurídica, asimilada o persona ≥ 4 UVT ≥ $145.000 4,0%

natural obligada a declarar renta.

Servicios en general cuando el beneficiario del pago o abono es persona natural no obligada a declarar renta. ≥ 4 UVT ≥ $145.000 4% o 6%

Servicios temporales de empleo (la base será el 100 % del AIU siempre que sea mayor o igual a 4 UVT). ≥ 4 UVT ≥ $145.000 1,0%

Servicios integrales de salud prestados por una IPS. ≥ 4 UVT ≥ $145.000 2,0%

También podría gustarte

- Preguntas Tipo Examen Scrum Foundation Professional Certificate - SFPC™ Por El Organismo Internacional CertiProf (Versión 2)Documento10 páginasPreguntas Tipo Examen Scrum Foundation Professional Certificate - SFPC™ Por El Organismo Internacional CertiProf (Versión 2)tapia.manuel.oAún no hay calificaciones

- ACA 2 Fundamentos de MatematicasDocumento13 páginasACA 2 Fundamentos de MatematicasNELSON MANUEL MENDOZA MENDOZAAún no hay calificaciones

- Tarea de Si Simple y Si Complejo - Geovanny SancanDocumento1 páginaTarea de Si Simple y Si Complejo - Geovanny SancanGeovanny Sancan100% (1)

- Ejercicios SudokusDocumento9 páginasEjercicios SudokusMaría Emilia VillamarinAún no hay calificaciones

- Taller Teoría Del ConsumidorDocumento2 páginasTaller Teoría Del ConsumidorJuliana Orozco25% (4)

- FT - Frixo 315Documento3 páginasFT - Frixo 315Calidad RancheritosAún no hay calificaciones

- De La Calle A HarvardDocumento3 páginasDe La Calle A HarvardBoris BenavidesAún no hay calificaciones

- Taller 3 Ecuaciones de ValorDocumento3 páginasTaller 3 Ecuaciones de ValorLILIANA RIAÑOAún no hay calificaciones

- ProyectoDocumento3 páginasProyectoSantiago Marín López0% (1)

- Tabla Retencion 2022Documento6 páginasTabla Retencion 2022Marvin mendezAún no hay calificaciones

- 1.6 FactorizacionDocumento9 páginas1.6 FactorizacionYeny PazAún no hay calificaciones

- Ejemplo TributariaDocumento3 páginasEjemplo TributariaPaola0% (1)

- Uce. Nivelación de Carrera ContabilidDocumento177 páginasUce. Nivelación de Carrera ContabilidDaysi ElizabethAún no hay calificaciones

- Interes y Multas Por Declaraciones TardiasDocumento4 páginasInteres y Multas Por Declaraciones TardiasDiego Frias0% (1)

- Empresas en El ECUADORDocumento11 páginasEmpresas en El ECUADORMaria OrtegaAún no hay calificaciones

- Formulario 102ADocumento2 páginasFormulario 102AAnita MichelAún no hay calificaciones

- Tarea de Repaso Sobre AjustesDocumento2 páginasTarea de Repaso Sobre AjustesBetty SilvaAún no hay calificaciones

- Tarea Rol de Pagos MOD MOI-1Documento3 páginasTarea Rol de Pagos MOD MOI-1Grace Paola100% (1)

- Contabilidad - 13er y 14toDocumento5 páginasContabilidad - 13er y 14toVanessa AguilarAún no hay calificaciones

- Taller 1Documento14 páginasTaller 1Albis Pelàez SamaniegoAún no hay calificaciones

- Estudio de Caso Sem 6 EstadisticaDocumento5 páginasEstudio de Caso Sem 6 EstadisticaNicole riveraAún no hay calificaciones

- Personalidad EmprendedoraDocumento7 páginasPersonalidad Emprendedoramirtis24Aún no hay calificaciones

- Las Cuentas-Cta T - Ecuac Patrim.Documento16 páginasLas Cuentas-Cta T - Ecuac Patrim.Paola Patricia PADILLA RESTREPOAún no hay calificaciones

- Objetivos de Los Estados FinancierosDocumento4 páginasObjetivos de Los Estados Financieros0665 Jesus abraham Valenzuela zazuetaAún no hay calificaciones

- Calculo de Decimo CuartoDocumento5 páginasCalculo de Decimo Cuartoalejandro ayalaAún no hay calificaciones

- Asincronico 3 21-12-2021Documento5 páginasAsincronico 3 21-12-2021Allisson FloresAún no hay calificaciones

- Cuadro de Retenciones de IVADocumento4 páginasCuadro de Retenciones de IVAEMILY FLORESAún no hay calificaciones

- Ejercicios de IvaDocumento5 páginasEjercicios de Ivaleidy herreraAún no hay calificaciones

- Problemas - FIJACION DE PRECIO PRODUCTOSDocumento10 páginasProblemas - FIJACION DE PRECIO PRODUCTOSRichard EncaladaAún no hay calificaciones

- Casos Practicos de Calculo Del Impuesto A La RentaDocumento1 páginaCasos Practicos de Calculo Del Impuesto A La RentaLara Murphy100% (1)

- Tipología Textual 15%Documento2 páginasTipología Textual 15%anon_6231607510% (2)

- El AhorroDocumento8 páginasEl AhorroEstefany Villanueva100% (1)

- Gestion Financiera InternacionalDocumento48 páginasGestion Financiera InternacionalLeandro VarelaAún no hay calificaciones

- Cuestionario - Revisión Del Intento 2 PDFDocumento5 páginasCuestionario - Revisión Del Intento 2 PDFMarcos SanchesAún no hay calificaciones

- Evolución Del Iva en El EcuadorDocumento5 páginasEvolución Del Iva en El EcuadorNancy Paola Meza CaminoAún no hay calificaciones

- Proyecto Integrador de Saberes Fundación Familia Salesiana SalinasDocumento94 páginasProyecto Integrador de Saberes Fundación Familia Salesiana SalinasPamelaAún no hay calificaciones

- Sopa de Letras Comercio InternacionalDocumento2 páginasSopa de Letras Comercio InternacionalNehidy ArizaAún no hay calificaciones

- Normas Eticas Del Contador EcuatorianoDocumento12 páginasNormas Eticas Del Contador EcuatorianoEliza BethAún no hay calificaciones

- Clase 3 Variaciones Parafraseo. Condiciones Necesarias y SuficientesDocumento5 páginasClase 3 Variaciones Parafraseo. Condiciones Necesarias y SuficientesDayana CarpioAún no hay calificaciones

- Grupo 212018 15Documento27 páginasGrupo 212018 15alejandro hurtado100% (2)

- Ejercicio AjustesDocumento2 páginasEjercicio AjustesBYRON SANDOYA100% (2)

- CONTABILIDADDocumento10 páginasCONTABILIDADJOSELYNE VALERIA TOSCANO JURADOAún no hay calificaciones

- Cuestionario ComerciantesDocumento10 páginasCuestionario Comerciantesangie argotyAún no hay calificaciones

- Balance GeneralDocumento7 páginasBalance GeneralHelena De Way IeroAún no hay calificaciones

- Presentacion Factura Electronica CTCPDocumento40 páginasPresentacion Factura Electronica CTCPnomina serviambientalAún no hay calificaciones

- Bienvenido A Unemi - MUCDocumento19 páginasBienvenido A Unemi - MUCJILIBETH PATRICIA BURGOS BRITOAún no hay calificaciones

- Solicitud para La Atención de Devolución Del IVA A Personas Con Discapacidad, Exclusivamente Por BienesDocumento2 páginasSolicitud para La Atención de Devolución Del IVA A Personas Con Discapacidad, Exclusivamente Por BienesGlenda Calle JimenezAún no hay calificaciones

- EstadisticaDocumento1 páginaEstadisticaJosue David Achig Flores100% (1)

- Preguntas de ContabilidadDocumento8 páginasPreguntas de ContabilidadRafa GalindoAún no hay calificaciones

- Clasificacion de Las Empresas en EcuadorDocumento5 páginasClasificacion de Las Empresas en EcuadorCynthi Flores100% (1)

- Reclamos y SalvamentosDocumento13 páginasReclamos y SalvamentosJaime Casa0% (1)

- Modulo de Pasivos y Patrimonio CompletoDocumento123 páginasModulo de Pasivos y Patrimonio CompletoBrilliz MedinaAún no hay calificaciones

- Crucigrama 9° PucDocumento5 páginasCrucigrama 9° PucLina ChaparroAún no hay calificaciones

- Abrigo Carolina 9 - 11 Taller IVADocumento2 páginasAbrigo Carolina 9 - 11 Taller IVADavis Bryan Figueroa VelesacaAún no hay calificaciones

- Mapa Mental Ecuacion Contable y Partida DobleDocumento1 páginaMapa Mental Ecuacion Contable y Partida Dobleduvan rodriguez mezaAún no hay calificaciones

- Acti 3 - Mapa Conceptual - Declaracion de RentaDocumento7 páginasActi 3 - Mapa Conceptual - Declaracion de RentaJonathan OspinaAún no hay calificaciones

- Star Tic..Documento4 páginasStar Tic..Andreita MaldonadoAún no hay calificaciones

- Formulario 104 LLENADODocumento2 páginasFormulario 104 LLENADODaniel Pin MéndezAún no hay calificaciones

- Novacero Ejercicio FinalDocumento8 páginasNovacero Ejercicio FinalGustavo CastroAún no hay calificaciones

- Pecunia Ri AsDocumento58 páginasPecunia Ri AsDaniel Torres LópezAún no hay calificaciones

- Libro SolucionadoDocumento22 páginasLibro SolucionadoTodo Free0% (1)

- Contabilidad Acti N 3Documento5 páginasContabilidad Acti N 3YULY LEONAún no hay calificaciones

- VB21 Tabla de Retencion en La Fuente 2021 ImprimirDocumento1 páginaVB21 Tabla de Retencion en La Fuente 2021 ImprimirJuanito JujujuAún no hay calificaciones

- Arquitectura de Los Sistemas de ControlDocumento5 páginasArquitectura de Los Sistemas de ControlOscar HernandezAún no hay calificaciones

- Registros de Corrimiento para Comunicacion SerieDocumento5 páginasRegistros de Corrimiento para Comunicacion SerieMARCOS GOMEZAún no hay calificaciones

- Proteus Paso A PasoDocumento62 páginasProteus Paso A PasoANGEL PATRICIO POTOSI ESPINOZAAún no hay calificaciones

- Mvmeter2 Manual - En.esDocumento5 páginasMvmeter2 Manual - En.esHernan GonzalezAún no hay calificaciones

- Algoritmo SVMDocumento3 páginasAlgoritmo SVMDAVID RONALD TORREZ MAMANIAún no hay calificaciones

- Guiìa N°1 Tics ICEL 2020Documento9 páginasGuiìa N°1 Tics ICEL 2020Jose Manuel GarciaAún no hay calificaciones

- Matías Zavala CVDocumento2 páginasMatías Zavala CVMatias zavalaAún no hay calificaciones

- Formulario Electronico Visa-TravelDocumento4 páginasFormulario Electronico Visa-TravelJONATHAN RUIZAún no hay calificaciones

- Criptosistemas de Cifrado en Flujo: Tema 3Documento52 páginasCriptosistemas de Cifrado en Flujo: Tema 3John ParraAún no hay calificaciones

- FECDocumento8 páginasFECCarlos Salazar OrtizAún no hay calificaciones

- Distribucion Fisica IntegralDocumento10 páginasDistribucion Fisica IntegralSophia SofiaAún no hay calificaciones

- Tabla de Habilidades CognitivasDocumento3 páginasTabla de Habilidades CognitivasCarlos AndradeAún no hay calificaciones

- Tecnologías y Aplicaciones Logísticas S02Documento4 páginasTecnologías y Aplicaciones Logísticas S02darrel Chris Mcgill RoncalloAún no hay calificaciones

- Becas PronabecDocumento4 páginasBecas PronabecDavid SerpaAún no hay calificaciones

- GUIA DE ACTUALIZACIÓN v2.1Documento10 páginasGUIA DE ACTUALIZACIÓN v2.1olivierreyAún no hay calificaciones

- Proceso y Gestión de Mantenimiento T2Documento9 páginasProceso y Gestión de Mantenimiento T2Nelson LopezAún no hay calificaciones

- Informe Laboratorio 2 Algoritmia y ProgramaciónDocumento12 páginasInforme Laboratorio 2 Algoritmia y ProgramaciónMario Caicedo RoseroAún no hay calificaciones

- Caso 1 Somos Emprendedores Grupo 3Documento14 páginasCaso 1 Somos Emprendedores Grupo 346697451100% (1)

- Instalación WIndows Server 2012 R2 Con Virtual BoxDocumento89 páginasInstalación WIndows Server 2012 R2 Con Virtual BoxGenny SolanoAún no hay calificaciones

- DPRN1 U1 Ea MDocumento9 páginasDPRN1 U1 Ea MAntoniy StarkAún no hay calificaciones

- Ba Time TriaDocumento50 páginasBa Time TriaMiguel SantariaAún no hay calificaciones

- Guia 1. Banco de PruebasDocumento7 páginasGuia 1. Banco de PruebasPablo SandovalAún no hay calificaciones

- Catalogo Fagor Reparacion 2022Documento28 páginasCatalogo Fagor Reparacion 2022MiguelAngelAún no hay calificaciones

- Guia Ingles IiDocumento11 páginasGuia Ingles IiNelson AyalaAún no hay calificaciones

- Memoria PDFDocumento117 páginasMemoria PDFEdison MalacaraAún no hay calificaciones

- Evolución de Los Sistemas de AlmacenamientoDocumento3 páginasEvolución de Los Sistemas de AlmacenamientoMARYCRUZ ORTEGAAún no hay calificaciones

- GerenciaDocumento4 páginasGerenciaCindy Urrea GuerreroAún no hay calificaciones