Documentos de Académico

Documentos de Profesional

Documentos de Cultura

Caso Practico: Instrumentos Financieros. Derivados: Opción Put (Venta)

Cargado por

Jhordano Nelson Guido Vizc ChoqTítulo original

Derechos de autor

Formatos disponibles

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoCopyright:

Formatos disponibles

Caso Practico: Instrumentos Financieros. Derivados: Opción Put (Venta)

Cargado por

Jhordano Nelson Guido Vizc ChoqCopyright:

Formatos disponibles

CASO PRACTICO: INSTRUMENTOS FINANCIEROS.

Derivados: Opción Put (Venta).

La empresa El Financista sac, el 31 de dic. 2018; adquiere 6,000

acciones, aun precio de $ 20 c/u. adquisición disponible para la venta,

luego al 31 de dic.2019, su valorización es $ 22 c/u.

• Para cubrirse del riesgo, el valor de cada contrato es de $ 100.Se pide:

Determinar su valorización al 31 de dic. 2019.

Diagrama:

6,000 x 20= $120,000 6,000 x 22 = 132,000

31.12.2018. 31.12.2019

6,000 acc. 6,000 acc.

$ 20 c/u $ 22 c/u.

Precio de Compra. Precio de Venta.

Datos:

Paso 1: Decide comprar acciones: 20 c/u x 6,000 acc. = $120,000.

Paso 2: Valorización de las acciones al 31.12.2019.

V.F. = $ 22.00 –20.00 (V. I.) = $ 2 x 6,000 acc = $ 12,000. Ganancia x dif. Precio.

Paso 3: Cobertura Opción Put (Venta).

Número de Opciones adquiridas:

Opciones = Numero de Acciones / Número de Contratos = 6,000/ 100 = 60 opc.

Luego:

60 Opciones X 100 contratos = $ 6,000 x $ 2 c/u = $ 12,000.

Luego: Ganancia Financiera: $ 132,000 - $ 120,000 (Cobertura opc. Put) =

12,000.

Conclusión: En este caso la empresa Financista sac, gana $ 12,000.

Preguntas:

1. Qué hubiera sucedido si la empresa, no comprar en dic. 2018, bajo la modalidad

de contrato de derivado Put, y recién compra las acciones en Dic. 2019.

Respuesta: La empresa hubiese pagado un mayor valor por cada acción; en

consecuencia habría perdido $ 12,000. Se protegió con relación al alza de las

acciones.

También podría gustarte

- 01 - Introducción - Modelo H°Documento15 páginas01 - Introducción - Modelo H°Irina MagliaAún no hay calificaciones

- 1 Tarea 3er Parcia Ejercicios ActualizadaDocumento10 páginas1 Tarea 3er Parcia Ejercicios ActualizadaCarlos AndrésAún no hay calificaciones

- Negociacion de Documentos Al Descuento PDFDocumento4 páginasNegociacion de Documentos Al Descuento PDFRichard Villamil EspitiaAún no hay calificaciones

- 1 Segundo ParcialDocumento1 página1 Segundo Parcial18 López Osorio Alondra LisbetAún no hay calificaciones

- Tarea Semana 4 Induccion A La Contabilidad.Documento8 páginasTarea Semana 4 Induccion A La Contabilidad.Wuile GomezAún no hay calificaciones

- Actividad Unidad Número Dos y TresDocumento7 páginasActividad Unidad Número Dos y TresCristin Arevalo CantilloAún no hay calificaciones

- ConsignacionesDocumento2 páginasConsignacionesMeylin HolguinAún no hay calificaciones

- Solución de Problemas Matemáticos - EstadosdecuentaDocumento4 páginasSolución de Problemas Matemáticos - EstadosdecuentaLiz AzdiAún no hay calificaciones

- Moreno Jose Manuel Contabilidad Administrativa y Toma de DecisionesDocumento3 páginasMoreno Jose Manuel Contabilidad Administrativa y Toma de DecisionesJose Manuel Moreno HernandezAún no hay calificaciones

- Mrsanchez Practica2Documento9 páginasMrsanchez Practica2Ricardo AlcarazAún no hay calificaciones

- Trabajo Práctico 3.1Documento2 páginasTrabajo Práctico 3.1amon us100% (1)

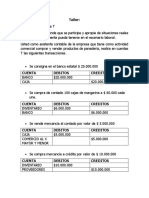

- Taller PracticoDocumento3 páginasTaller PracticoAndrea Román RománAún no hay calificaciones

- 1er Parcial CONTA2Documento11 páginas1er Parcial CONTA2francisco olascoagaAún no hay calificaciones

- Trabajo PoliDocumento7 páginasTrabajo PolifernandoAún no hay calificaciones

- Nic 2 - Tarea 7Documento7 páginasNic 2 - Tarea 7ROSA CHACON SERNAQUEAún no hay calificaciones

- TALLER 1 D.rentaDocumento7 páginasTALLER 1 D.rentanataly oviedo100% (1)

- DepreciaciónDocumento2 páginasDepreciaciónTHAILY DEL SAGRARIO MAY MAYAún no hay calificaciones

- INFORME DE INVERSIÓN Word.Documento4 páginasINFORME DE INVERSIÓN Word.María Isabel Méndez MontañoAún no hay calificaciones

- Asientos ContablesDocumento3 páginasAsientos ContablesEmilio AldapeAún no hay calificaciones

- Articulo 1743 340 Julio 2011Documento40 páginasArticulo 1743 340 Julio 2011Kaal MaleAún no hay calificaciones

- A. Contable 8Documento6 páginasA. Contable 8christian leivaAún no hay calificaciones

- Caso Práctico Unidad 2 - Cuentas CorrientesDocumento6 páginasCaso Práctico Unidad 2 - Cuentas CorrientesJuan Carlos AvendañoAún no hay calificaciones

- CDR-2008-D Ncmi V25Documento3 páginasCDR-2008-D Ncmi V25Analia A RomeroAún no hay calificaciones

- Evaluación Final - Grupo 212018-18Documento23 páginasEvaluación Final - Grupo 212018-18Paola EstupiñanAún no hay calificaciones

- Nic 2 PracticaDocumento7 páginasNic 2 PracticaBri LinganAún no hay calificaciones

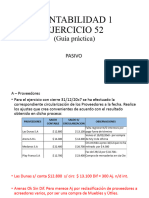

- Ejercicio 52, 53 y 54 PasivosDocumento19 páginasEjercicio 52, 53 y 54 PasivosRuben SanchezAún no hay calificaciones

- Trabajo Sistema ContableDocumento6 páginasTrabajo Sistema ContableBernarda Ortiz Salas0% (1)

- Valorización Del Kardex UnoDocumento6 páginasValorización Del Kardex UnoAndrea Rubio VargasAún no hay calificaciones

- Examen Contabilidad FinancieraDocumento4 páginasExamen Contabilidad Financierajose luisAún no hay calificaciones

- Solucion Primer Parcial Contabilidad Financiera 2 Periodo 2017Documento6 páginasSolucion Primer Parcial Contabilidad Financiera 2 Periodo 2017CamilaMoreno100% (1)

- Contabilidad IiDocumento23 páginasContabilidad IiWanda C. QuirozAún no hay calificaciones

- 2019-12-13 CGyAF EjDocumento3 páginas2019-12-13 CGyAF EjCarlos Farfan0% (1)

- Act. Int. y Pasivo-VICTORDocumento7 páginasAct. Int. y Pasivo-VICTORMauricio LazalaAún no hay calificaciones

- Taller Cuentas TDocumento2 páginasTaller Cuentas TmarelvisAún no hay calificaciones

- Unidad 9 Empréstitos - Ejemplos PrácticosDocumento2 páginasUnidad 9 Empréstitos - Ejemplos PrácticosNazareno CenozAún no hay calificaciones

- Martínez Gabriela Contabilidad Administrativa y Toma DecisionesDocumento3 páginasMartínez Gabriela Contabilidad Administrativa y Toma DecisionesGabriela MartinezAún no hay calificaciones

- Taller Tipo Parcial NocheDocumento2 páginasTaller Tipo Parcial NocheJavier Esteban EsquinasAún no hay calificaciones

- Taller 1 Cuentas Comerciales e InventariosDocumento1 páginaTaller 1 Cuentas Comerciales e InventariosYeny Carolina Sanchez SilvaAún no hay calificaciones

- Taller 2 Sebastian BarrientosDocumento5 páginasTaller 2 Sebastian BarrientosSebastian Barrientos GomezAún no hay calificaciones

- IntegralDocumento8 páginasIntegralPaula DelgadoAún no hay calificaciones

- Ejercicios MonotributoDocumento2 páginasEjercicios MonotributoRicardo BoileauAún no hay calificaciones

- Contabilidad - Tarea 03Documento6 páginasContabilidad - Tarea 03MarceloAún no hay calificaciones

- INFORME Ga5 Ev1 WilibarDocumento9 páginasINFORME Ga5 Ev1 Wilibarhasbleidy fierroAún no hay calificaciones

- Condiciones de Plan On Ahorra Free - 1Documento2 páginasCondiciones de Plan On Ahorra Free - 1Oswaldo Suarez GutierrezAún no hay calificaciones

- Unidad 4. Act 3. Prácticas No. 3 y 4 Registro de InventariosDocumento8 páginasUnidad 4. Act 3. Prácticas No. 3 y 4 Registro de InventariosLizbetAún no hay calificaciones

- Taller Anualidades y LiquidacionesDocumento11 páginasTaller Anualidades y LiquidacionesMayra Alejandra RODAS GOEZAún no hay calificaciones

- Taller Repaso ImpuestosDocumento3 páginasTaller Repaso ImpuestosAndy senpaiAún no hay calificaciones

- Ejercicio Depreciacion para Desarrollar en Clase Con RetroalimentacionDocumento8 páginasEjercicio Depreciacion para Desarrollar en Clase Con RetroalimentacionMARIA CAMILA MALAVER LEONAún no hay calificaciones

- Ejercicio 15Documento6 páginasEjercicio 15HugoAún no hay calificaciones

- Ayudantía PCI - Existencias NIC 2Documento4 páginasAyudantía PCI - Existencias NIC 2Baastian AguiileraAún no hay calificaciones

- Caso Práctico Unidad 2 - Cuentas CorrientesDocumento5 páginasCaso Práctico Unidad 2 - Cuentas CorrientesJuan Carlos AvendañoAún no hay calificaciones

- TALLER No 1Documento4 páginasTALLER No 1ana camila garciaAún no hay calificaciones

- Contabilidad III Tarea4 100044442Documento3 páginasContabilidad III Tarea4 100044442Eurys PolancoAún no hay calificaciones

- Examen de Ajustes 2Documento4 páginasExamen de Ajustes 2Luis D'nyel .Aún no hay calificaciones

- Conta RYR AleDocumento3 páginasConta RYR AleErin Astudillo martinezAún no hay calificaciones

- Deber 3.1 Ecuaciones de ValorDocumento11 páginasDeber 3.1 Ecuaciones de ValorEsperanza Esquivel50% (4)

- Actividad 2-Estudio de Caso 1Documento5 páginasActividad 2-Estudio de Caso 1Dayanna OrtegaAún no hay calificaciones

- Contabilidad Administrativa y Toma DecisionesDocumento2 páginasContabilidad Administrativa y Toma DecisionesMaria HernandezAún no hay calificaciones

- Taller HelisaDocumento47 páginasTaller HelisaYampool SosaAún no hay calificaciones

- Contratos empresariales- 6ta edición: Nacionales e internacionales Conozca los contratos que le darán estabilidad y rentabilidad a su negocioDe EverandContratos empresariales- 6ta edición: Nacionales e internacionales Conozca los contratos que le darán estabilidad y rentabilidad a su negocioAún no hay calificaciones

- 14 Caso OngDocumento7 páginas14 Caso OngJhordano Nelson Guido Vizc ChoqAún no hay calificaciones

- 488 9 Determinacion Judicial de La PenaDocumento68 páginas488 9 Determinacion Judicial de La PenaAlfred Solano ReyesAún no hay calificaciones

- Artículo 81Documento7 páginasArtículo 81Jhordano Nelson Guido Vizc ChoqAún no hay calificaciones

- Ministros 2011Documento1 páginaMinistros 2011Jhordano Nelson Guido Vizc ChoqAún no hay calificaciones

- MercosurBLOQUES REGIONALESDocumento18 páginasMercosurBLOQUES REGIONALESJhordano Nelson Guido Vizc ChoqAún no hay calificaciones

- Determinación Judicial de La PenaDocumento17 páginasDeterminación Judicial de La Penageminis18Aún no hay calificaciones

- Guia 1 Derecho Laboral y Previsional en La ConstitucionDocumento286 páginasGuia 1 Derecho Laboral y Previsional en La ConstitucionJuan Carlos Paredes Toro100% (4)

- La Bikina LetraDocumento1 páginaLa Bikina LetraJhordano Nelson Guido Vizc ChoqAún no hay calificaciones

- Confirmacion de Reserva15118254936532 PDFDocumento1 páginaConfirmacion de Reserva15118254936532 PDFManuel AquinoAún no hay calificaciones

- Diapo 4Documento14 páginasDiapo 4Jhordano Nelson Guido Vizc ChoqAún no hay calificaciones

- Criterio de CalificaciónDocumento3 páginasCriterio de CalificaciónJhordano Nelson Guido Vizc ChoqAún no hay calificaciones

- Por Tener Tu AmorDocumento2 páginasPor Tener Tu AmorJhordano Nelson Guido Vizc ChoqAún no hay calificaciones

- Plan de Estudios HistoriaDocumento1 páginaPlan de Estudios HistoriaJhordano Nelson Guido Vizc ChoqAún no hay calificaciones

- Niif 3 - Conbinación de NegociosDocumento13 páginasNiif 3 - Conbinación de NegociosJhordano Nelson Guido Vizc ChoqAún no hay calificaciones

- DEMANDA1Documento50 páginasDEMANDA1Jhordano Nelson Guido Vizc Choq100% (1)

- Cuadrosinpticodepocasycreacinliteraria 100422160222 Phpapp01Documento3 páginasCuadrosinpticodepocasycreacinliteraria 100422160222 Phpapp01Jhordano Nelson Guido Vizc ChoqAún no hay calificaciones

- 1 Concepto de La Tierra La Casa Mayor de Los Seres Humanos-1Documento14 páginas1 Concepto de La Tierra La Casa Mayor de Los Seres Humanos-1Jhordano Nelson Guido Vizc ChoqAún no hay calificaciones

- 1 Concepto de La Tierra La Casa Mayor de Los Seres Humanos-1Documento14 páginas1 Concepto de La Tierra La Casa Mayor de Los Seres Humanos-1Jhordano Nelson Guido Vizc ChoqAún no hay calificaciones

- Folleto de BrujeriaDocumento1 páginaFolleto de BrujeriaJhordano Nelson Guido Vizc ChoqAún no hay calificaciones

- 1 Filosofía PDFDocumento15 páginas1 Filosofía PDFJhordano Nelson Guido Vizc ChoqAún no hay calificaciones

- 1 Filosofía PDFDocumento15 páginas1 Filosofía PDFJhordano Nelson Guido Vizc ChoqAún no hay calificaciones

- 1 Concepto de La Tierra La Casa Mayor de Los Seres Humanos-1Documento14 páginas1 Concepto de La Tierra La Casa Mayor de Los Seres Humanos-1Jhordano Nelson Guido Vizc ChoqAún no hay calificaciones

- Guia de polleria-Ejemplo-PollosDocumento125 páginasGuia de polleria-Ejemplo-PollosJhordano Nelson Guido Vizc Choq50% (2)

- Crupo Instrumentos FinancierosDocumento33 páginasCrupo Instrumentos FinancierosJhordano Nelson Guido Vizc ChoqAún no hay calificaciones

- Lectura Sobre Estrategia CorporativaDocumento21 páginasLectura Sobre Estrategia CorporativaJhordano Nelson Guido Vizc ChoqAún no hay calificaciones

- 2010 JimenaDocumento18 páginas2010 JimenaJhordano Nelson Guido Vizc ChoqAún no hay calificaciones

- Hotel Linda VistaDocumento71 páginasHotel Linda VistaJhordano Nelson Guido Vizc ChoqAún no hay calificaciones

- Declaracion Jurada Sueldo MinimoDocumento1 páginaDeclaracion Jurada Sueldo MinimoJhordano Nelson Guido Vizc ChoqAún no hay calificaciones

- Cumplo Mandato y Otros - Maarzo2018Documento2 páginasCumplo Mandato y Otros - Maarzo2018Jhordano Nelson Guido Vizc Choq100% (1)