Documentos de Académico

Documentos de Profesional

Documentos de Cultura

T Utb Fafi Cpa 000012.02

Cargado por

daniela0 calificaciones0% encontró este documento útil (0 votos)

3 vistas5 páginasTítulo original

T-UTB-FAFI-CPA-000012.02

Derechos de autor

© © All Rights Reserved

Formatos disponibles

PDF, TXT o lea en línea desde Scribd

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoCopyright:

© All Rights Reserved

Formatos disponibles

Descargue como PDF, TXT o lea en línea desde Scribd

0 calificaciones0% encontró este documento útil (0 votos)

3 vistas5 páginasT Utb Fafi Cpa 000012.02

Cargado por

danielaCopyright:

© All Rights Reserved

Formatos disponibles

Descargue como PDF, TXT o lea en línea desde Scribd

Está en la página 1de 5

APLICACIÓN NIC 12: CASO PRÁCTICO.

La utilidad de la empresa K.N.K. Agencia Aduanera Cía. Ltda. Es $ 100,000.00,

pero es necesario para el pago de impuestos realizar la conciliación de las

siguientes partidas:

Existen gastos no deducibles por $ 20.000,00; a la maquinaria se le está

aplicando la depreciación acelerada para este año que es de $ 12.000,00; la

administración tributaria acepta solo $ 6.000,00. Se realizó la provisión de

créditos incobrables por $ 12.000,00 y la administración tributaria acepta solo el

1% de $ 800.000,00 es decir $ 8.000,00.

Se pide:

Identificar si es partida temporaria o permanente, realizar los asientos

contables para realizar la conciliación y determinar el valor a pagar de impuesto

a la renta.

Desarrollo

Identificar si es partida temporaria o permanente.

Identificar

Gastos no deducibles $ 20,000.00 permanente

Maquinaria $ 60,000.00 temporaria deducible

Estimación de incobrables $ 12,000.00 temporaria deducible

Los gastos deducibles que no tienen soporte, no se van a poder deducir nunca;

por lo tanto, es una diferencia permanente.

En el caso de la maquinaria se está utilizando el método de depreciación

acelerada, la administración tributaria acepta el método de línea recta, en este

caso es una diferencia temporaria deducible.

La provisión para créditos incobrables también es una diferencia temporaria

deducible, ya que la administración tributaria este año no la acepta, pero

cuando se pueda demostrar que, efectivamente, no se podrá realizar el cobro,

la aceptarán.

Realizar los asientos contables para realizar la conciliación.

Utilidad $ 100.000,00

Participación a trabajadores 15% $ 15.000,00

Utilidad después de participación de

Trabajadores $ 85.000,00

Impuesto Renta 25% $ 21.250,00

Contabilización del impuesto por pagar.

De no existir partidas conciliatorias, se tendría que pagar por impuesto a la

renta el valor de $ 21,250.00.

Detalle Debe Haber

Utilidad $ 21,250,00

Impuesto a la renta por pagar $ 21.250,00

Contabilización de una diferencia permanente.

El gasto no deducible es una partida permanente y se tendrá que registrar

contra la cuenta de utilidad, en este caso, los gastos no deducibles ascienden a

$. 20,000.00 por el 25% de impuesto, nos da $ 5.000,00 que se tendrían que

incrementar a la cuenta del pasivo impuesto a la renta por pagar.

Detalle Debe Haber

Utilidad $ 5.000,00

Impuesto a la renta por pagar $ 5.000,00

Contabilización de una diferencia temporaria deducible.

Cuentas Importe en libro Base fiscal

Maquinaria $ 60,000.00 $ 60,000.00

Depreciación $ 12,000.00 $ 6,000.00

Saldo neto $ 48,000.00 $ 54,000.00

El importe en libro es de $ 48.000,00, resulta menor que la base fiscal de $.

54.000.00, lo que origina una partida temporaria deducible de $ 6.000,00

multiplicado por el 25% del impuesto a la renta, da $ 1.500,00; lo que origina un

activo por impuestos diferido.

La diferencia entre el importe en libros y la base fiscal se origina porque la

administración tributaria acepta el método de depreciación en línea recta y la

empresa está utilizando el método de depreciación acelerada.

Detalle Debe Haber

Activo impuestos diferido $ 1.500,00

Impuesto a la renta por pagar $ 1.500,00

Este asiento se reversará gradualmente, en la medida que el gasto de la

depreciación acelerada sea menor que la aceptada por la administración

tributaria. Al final de la vida útil, la cuenta de activo por impuestos diferidos,

quedará en cero por las reversiones antes mencionadas.

Contabilización de una diferencia temporaria deducible.

Cuentas Importe en Libros Base fiscal

Cuenta por cobrar $ 800,000.00 $ 800,000.00

Provisión de incobrable $ 12,000.00 $ 8,000.00

Saldo neto $ 788,000.00 $ 792,000.00

El importe en libros de $ 788.000, 00 es menor que la base fiscal de $

792.000,00, lo que origina una partida temporaria deducible de $ 4.000,00

multiplicado por el 25% del impuesto a la renta, da $ 1.000,00, lo que origina un

activo por impuestos diferido.

La diferencia entre el importe en libro y la base fiscal se origina porque la

administración tributaria acepta como deducible el 1% de los créditos del

periodo, en este caso, $ 8.000,00 y la Empresa considera que la provisión debe

ser de $.12.000,00

Detalle Debe Haber

Activo impuestos diferido $ 1.000,00

Impuesto a la renta por pagar $ 1.000,00

Este asiento se reversará cuando se le pueda demostrar a la administración

tributaria que se ha seguido el proceso necesario y no se ha podido realizar el

cobro y en ese periodo la empresa deja de pagar por concepto de impuesto

$.1.000,00.

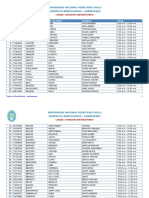

Mayorización de la cuenta impuesto a la renta por pagar.

Impuesto a la renta por pagar

Impuesto sobre la utilidad contable $ 21,250.00

Gastos no deducibles $ 5,000.00

Exceso en gastos de depreciación $ 1,500.00

Exceso en provisión de incobrables $ 1,000.00

Impuestos por pagar $ 28.750,00

También podría gustarte

- Aplicaciones Estudio de MercadoDocumento47 páginasAplicaciones Estudio de Mercadojorge luisAún no hay calificaciones

- Caso de Auditoria de Ppe 2020-1-1Documento38 páginasCaso de Auditoria de Ppe 2020-1-1jorge luisAún no hay calificaciones

- Sesión 03 - Adicional UrgenteDocumento29 páginasSesión 03 - Adicional Urgentejorge luisAún no hay calificaciones

- SISCONTAREQDocumento20 páginasSISCONTAREQjorge luisAún no hay calificaciones

- ImvierteDocumento2 páginasImviertejorge luisAún no hay calificaciones

- 5 - Credito Fiscal Aplicacion Parctica Contble y Tributaria PDFDocumento234 páginas5 - Credito Fiscal Aplicacion Parctica Contble y Tributaria PDFjorge luis100% (2)

- Art. 24 Reglamento LIR PDFDocumento22 páginasArt. 24 Reglamento LIR PDFjorge luisAún no hay calificaciones

- Como Sustentar Un Gasto Ante La SunatDocumento19 páginasComo Sustentar Un Gasto Ante La Sunatjorge luisAún no hay calificaciones

- Operaciones Gravadas y No Gravadas Del IGV - CCPLL - 11-03-2020Documento31 páginasOperaciones Gravadas y No Gravadas Del IGV - CCPLL - 11-03-2020jorge luisAún no hay calificaciones

- Ejerc 3 EfeDocumento11 páginasEjerc 3 Efejorge luisAún no hay calificaciones

- Impacto Del Covid 19 en La Información Financiera AELEDocumento4 páginasImpacto Del Covid 19 en La Información Financiera AELEjorge luisAún no hay calificaciones

- Puerta ComedorUniversitarioDocumento6 páginasPuerta ComedorUniversitariojorge luisAún no hay calificaciones

- Guia Google Meet HerramientasDocumento35 páginasGuia Google Meet Herramientasjorge luisAún no hay calificaciones

- Investigación Sobre Pill AndinaDocumento10 páginasInvestigación Sobre Pill AndinaJhonMiltonVelardeSossaAún no hay calificaciones

- Ejemplo-Nómina en ExcelDocumento4 páginasEjemplo-Nómina en ExcelluciaAún no hay calificaciones

- Analisis Dupont DisneyDocumento25 páginasAnalisis Dupont DisneyAdriano Martinez SanchezAún no hay calificaciones

- El Estado de Valor Añadido FORMATODocumento3 páginasEl Estado de Valor Añadido FORMATOWilmer Lopez CoquisAún no hay calificaciones

- Flujo de Caja de Inversión EjemploDocumento11 páginasFlujo de Caja de Inversión EjemploGIANFRANCO2626Aún no hay calificaciones

- DEPRECIACIONESDocumento16 páginasDEPRECIACIONESluisangel511Aún no hay calificaciones

- Guía MetodológicaDocumento16 páginasGuía MetodológicaPamela Castro0% (1)

- Parciales de Impuestos y RetecionesDocumento51 páginasParciales de Impuestos y RetecionespabloAún no hay calificaciones

- Trabajo Final Adm. Fin II. Fusiones y Adquisiciones en La PrácticaDocumento46 páginasTrabajo Final Adm. Fin II. Fusiones y Adquisiciones en La PrácticaRudy Hernandez Camacho100% (2)

- Gross MarginDocumento13 páginasGross MarginGabriel RamírezAún no hay calificaciones

- Flujo de Caja 2020 - Proyectos MejoraDocumento22 páginasFlujo de Caja 2020 - Proyectos MejorafelipeAún no hay calificaciones

- Tarea Virtual 2 - Solución - 2Documento15 páginasTarea Virtual 2 - Solución - 2eliasAún no hay calificaciones

- Curso Administración Financiera Código 102022: SiguienteDocumento131 páginasCurso Administración Financiera Código 102022: Siguientejavier eduardo murcia piedrasAún no hay calificaciones

- Parcial 1 Costos y PresupuestosDocumento10 páginasParcial 1 Costos y Presupuestoscarlosmartinez82Aún no hay calificaciones

- Concepto de CartulinaDocumento8 páginasConcepto de CartulinaMACIELAún no hay calificaciones

- Tarea Presupuesto 3Documento21 páginasTarea Presupuesto 3Sol Guzman70% (10)

- Trabajo Economia IIDocumento5 páginasTrabajo Economia IIsamfelAún no hay calificaciones

- Asiento Contable Compra de Vehiculo, Según El Plan Contable EmpresarialDocumento2 páginasAsiento Contable Compra de Vehiculo, Según El Plan Contable EmpresarialJhonatan Vargas Mori76% (29)

- Trabajo Practico de ContabilidadDocumento33 páginasTrabajo Practico de ContabilidadNicolas GuggiariAún no hay calificaciones

- Evaluacion Final - Escenario 8 - Teorico - Practico - Contabilidad General - (Grupo1)Documento11 páginasEvaluacion Final - Escenario 8 - Teorico - Practico - Contabilidad General - (Grupo1)Jessica Muñoz33% (3)

- Administraciones TributariasDocumento24 páginasAdministraciones TributariasMalen Muñoz MAún no hay calificaciones

- Sesión 6 (1) TerminadoDocumento2 páginasSesión 6 (1) TerminadoyordyAún no hay calificaciones

- Unidad I Costos I Civa 2017Documento11 páginasUnidad I Costos I Civa 2017Jose FrancoAún no hay calificaciones

- Taller Resuelto Guia 18Documento3 páginasTaller Resuelto Guia 18karolAún no hay calificaciones

- Recursos Humanos Desde Una Perspectiva EstrategicaDocumento18 páginasRecursos Humanos Desde Una Perspectiva EstrategicaMONICAAún no hay calificaciones

- Gardenias ADocumento51 páginasGardenias AWalter Huayta ConisllaAún no hay calificaciones

- 1-Guía 13-Impuesto Sustitutivo Sobre Retribuciones ComplementariasDocumento6 páginas1-Guía 13-Impuesto Sustitutivo Sobre Retribuciones ComplementariasRodriguez Paulino JoseAún no hay calificaciones

- Trabajo Individual Deduccion Del Credito Fiscal Del IgvDocumento12 páginasTrabajo Individual Deduccion Del Credito Fiscal Del IgvLuis AlbertoAún no hay calificaciones

- Plantilla de Costos de PosesiónDocumento2 páginasPlantilla de Costos de PosesiónFreddyAún no hay calificaciones

- 20 - Valor Residual, DepreciaciónDocumento7 páginas20 - Valor Residual, DepreciaciónEdson MonardesAún no hay calificaciones