Documentos de Académico

Documentos de Profesional

Documentos de Cultura

Tasa de Interes EInflacion

Cargado por

jocoblomushyTítulo original

Derechos de autor

Formatos disponibles

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoCopyright:

Formatos disponibles

Tasa de Interes EInflacion

Cargado por

jocoblomushyCopyright:

Formatos disponibles

LECTURAS

DE

ECONOMIA

Carlos Esteban Posada Posada

Tasa de interés e inflación: una nota aclaratoria

Lecturas de Economía. No. 17. Medellín, mayo-agosto de 1985. pp. 149-156

• Resumen. El modelo convencional utilizado por los textos de macroeconomía pa-

ra explicar, entre otras cosas, los niveles y alteraciones de la tasa de in-

terés es el llamado modelo IS-LM. De acuerdo con el autor este modelo es irrelevante, ínefi-

ciente, para explicar el impacto positivo de una mayor tasa esperada de inflación sobre la

tasa nominal de interés. En efecto, un aumento de la tasa nominal de interés que no resulte

acompañado por un incremento del ingreso real supondría, si fuese a interpretarse me-

diante el modelo IS-LM. una contracción de la oferta de saldos reales de dinero o un in-

cremento en la demanda por estos saldos (es decir, un "desplazamiento a la izquierda de

la curva LM" en el gráfico usual que representa las combinaciones posibles de tasa de in-

terés y nivel de ingreso real para las cuales los mercados de activos financieros y bienes

se encuentran en equilibrio). Pero nada conduce a pensar que un aumento de la tasa espe-

rada de inflación induzca las mencionadas alteraciones de la oferta o demanda de saldos

reales de dinero. Sin embargo, el autor considera que el modelo en cuestión puede ser per-

tinente para explicar otras fuentes de variación de la tasa de interés.

Interest Rates Inflation: An Explanaiory Note

• Abstract. The tradicional IS-LM model has been used by macroeconomic text-

books to explain, amongst other things, the level and the changes in the

interest rateo According to this paper, this model is irrelevant and inefficient in explaining

the positive effect of a greater expected inflation rate, in relation to the nominal interest

rateo In effect, and increase in the nominal rate of interest, that is not accompanied by

an increase in real income, supposes according to the IS-LM model, a contraction in the

supply of real money balances or opposedly an increase in their demand (in other words,

the LM curve would shift to the left, if we employed the usual graphic representation of

this basic modelo wich shows the possible combinations of interest rates and real income,

that guarantee equilibrium in the product and money markets). But it would lead no whe-

re to think that an increase in the expected rate of inflation would imply these alterations

in the demand or supply of real money balances. Nevertheless, the author considers this

model can be pertinent in explaining other sources of changes in the interest rateo

Es usual encontrar en los manuales más corrientes de macroeconornfa

un tratamiento, a mi juicio, insatisfactorio del proceso y mecanismos lógicos

a través de los cuales una mayor tasa esperada de inflación eleva la tasa nomi-

nal de interés.

Para percatarse de ello bastaría con examinar, al respecto, textos como

los de Ackley (1961, 1978), Dombusch y Fischer (1978, 1984), Branson

(1972), Branson y Litvack (1976), Gordon (1981), Turnovsky (1977), etc.

Un lector atento a.esta cuestión seguramente habrá notado la débil conexión

entre las juiciosas observaciones de los autores de los manuales sobre los efec-

tos de las expectativas de inflación en las tasas de interés y el andamiaje ana- /

lítico para explicar las variaciones de estas últimas.

En mi opinión, la razón de lo anterior yace en que los textos usuales tie-

nen como columna vertebral de su exposición, al menos en lo que concierne

al tratamiento de los temas financieros (crédito, tasa de interés, activos finan-

cieros y dinero) y de la demanda agregada, al modelo IS-LM. y este mo-

delo resulta poco eficiente, poco relevante, para examinar el mencionado

asunto, como procuraré mostrarlo a continuación.

1. El principio del asunto

Para aclarar el tema lo mejor es comenzar desde el principio. Adopte-

mos, entonces, la vieja y elemental afirmación según la cual la tasa nominal

de interés (promedio ponderado de las diversas tasas) es determinada, en pri-

mera instancia, por el equilibrio entre la demanda y la oferta de crédito o de

"fondos prestables". Asimismo, como es usual, hagamos abstracción de cré-

ditos no respaldados en títulos de deuda transferibles. Por lo tanto, la de-

manda de crédito resulta idéntica al valor ofrecido en títulos y la oferta de

crédito al valor demandado en tales títulos.

Rev, Lecturas de Economía 151 Medellfn, Mayo-Agosto de 1985

Todo lo anterior supone, como es obvio, que los posibles desequilibrios

entre la demanda y la oferta de crédito, vale decir, los desequilibrios entre los

valores ofrecidos y demandados en títulos de deuda tienden a desaparecer a

través del tiempo. El mecanismo para ello no es otro que la sensibilidad o

elasticidad de este desequilibrio (del exceso de demanda o de oferta de títu-.

los de deuda) a la tasa de interés y la de esta tasa ante la ocurrencia de tales

desequilibrios.

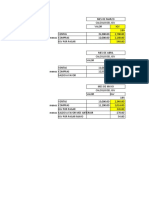

En símbolos lo anterior se puede expresar así:

Demanda de crédito == Valor (actual) ofrecido en títulos de deuda: BS

Oferta de crédito == Valor (actual) demandado en títulos de deuda:Bd

BS _ Bd == Be = Be (z) (1)

Tal que:

Be' < O; Be (io) = 0::'=> BS = Bd para i= io

Be (i) > O -+ .!!:i > O

dt

Donde:

Exceso de oferta de títulos de deuda es función de i

i Tasa nominal de interés

Primera derivada de la función Be

Variación marginal de i por unidad de tiempo.

Adicionalmente, parece útil adoptar la Ley.de Walras o de restricción de

presupuesto para examinar las implicaciones macroeconómicas de los equili-

brios o desequilibrios en el mercado de crédito (Hansen, 1970. p. 149). Adop-

tar esta Ley (hacer, entonces, abstracción de donaciones provenientes del ex-

terior, de la compra-venta de activos fijos y de la reventa de títulos de pro-

piedad o "acciones") es expresar la siguiente igualdad:

(2)

Donde:

D Demanda agregada nominal final

Rev, Lecturas de Economía 152 Medellfn, Mayo-Agosto de 1985

YN Ingreso nominal

M = Cantidad nominal existente de dinero

Md ' Cantidad nominal demandada de dinero.

De la igualdad (2) se deriva que:

BS - Bd = Be = (D - YN) - (M - Md) = (D - YN) + (~- M) (3)

Así que:

(4)

Dividiendo los términos de la ecuación (3) por el nivel general de pre-

cios (P) resulta que:

Be = (D _ lH) _ ( M _ ~) = (JL _ lN) + ( ~ - ~) (5)

p p p p p p p p p

2. El efecto de una mayor tasa de inflación

Es frecuente, incluso entre los usuarios del modelo IS-LM, y razonable

afirmar que un incremento de la tasa esperada de inflación (o, mejor dicho,

un aumento de lo que, en general, se espera que sea la tasa de inflación) eleva

la tasa nominal de interés puesto que prestamistas y prestatarios la exigirán y

aceptarán ante la modificación de las expectativas de desvalorización real de

las promesas de futuros pagos nominales:

En los países con un mercado de capitales suficientemente desarrollado la infla-

ción esperada se refleja en las tasas de interés nominales. Cuando se espera una

inflación un prestatario sabe que pagará sus deudas en un dinero con un poder

adquisitivo menor que el que tenía el dinero que pidió prestado y el prestamista

también lo sabe. De acuerdo con ésto, los prestamistas se vuelven más reacios a

prestar a cualquier tasa dada de interés nominal y los prestatarios ansían más

préstamos a una tasa dada de interés nominal. El resultado es que la tasa de inte-

rés nominal se eleva cuando se espera una inflación ... (Dombusch y Fischer,

1978. p. 240).

Traducido lo anterior a símbolos tenemos que un aumento de la tasa es-

perada de inflación (t,+ pe) genera lo siguiente:

t,+pe ~ +Be (i) ~ t,+ i

Pero, de acuerdo con la ecuación (3):

Rev, Lecturas de Economía 153 Medellfn, Mayo-Agosto de 1985

En palabras, un mayor exceso de oferta de títulos de deuda (proceso re-

querido para el aumento de la tasa nominal de interés) es el reflejo o contra-

partida de un proceso paralelo de acrecentamiento del exceso' de demanda de

bienes o del exceso de demanda de dinero, o de ambos, por supuesto, como

sería lo más común tratándose de fenómenos desencadenados por una ma-

yor expectativa de inflación. De hecho, en la literatura económica es conoci-

do el efecto positivo de la mayor expectativa de inflación sobre la demanda

agregada de consumo e inversión (Efecto Tobin; véase: Holland, 1984).

No quiere decir lo anterior que la mayor tasa esperada de inflación se

"incorpora" plenamente en la nueva tasa nominal de interés, dejando inrno-

dificada la tasa real de interés (tasa nominal neta de la tasa esperada de infla-

ción). Esta última puede caer al elevarse·la tasa esperada de inflación.

3. La dificultad con el modelo IS-LM

Como se sabe, el modelo IS-LM es un modelo "del lado de la demanda"

que se construye sobre la hipótesis del equilibrio .en los mercados de bienes y

activos financieros gracias a los ajustes (variaciones) del ingreso real y la tasa

(nominal y real) de interés. Los valores del modelo se conciben en términos

reales, así que regresemos a la ecuación (5) .para examinar el modelo IS-LM

en lo que nos atañe:

BS Bd Be D y, Md M

----= -= (--~)+(---)

p p p p p p p

Pero el supuesto de equilibrio en el mercado de bienes implica que:

D Y, ,

- = .!..N; por lo tanto:

p p

BS Bd Md M (6)

-------

p p p p

Simétricamente, el supuesto de equilibrio en el mercado de activos fi-

nancieros significa que:

!!.=-_ Bd <=> f\.!I~ = l!! (7)

p p p p

Bajo este último supuesto, tal como lo implica la ecuación (6), todo in-

Rev, Lecturas de Economía 154 Medellfn, Mayo-Agosto de 1985

cremento de la tasa nominal de interés habría que explicarlo por aumentos

de la demanda de saldos reales de dinero con respecto a la existencia de és-

tos (desplazamientos a la derecha de la función de demanda real de dinero) o

por disminuciones de los saldos reales de dinero frente a su demanda.

Significa lo anterior que el modelo IS-LM, bajo el supuesto de existen-

cia de equilibrio en el mercado de bienes (y de activos reales), obliga a afir-

mar algo que a todas luces resulta caprichoso, nada convincente: que la razón

y procedimiento por los cuales una creciente expectativa de inflación genera

tasas nominales de interés más altas (así bajen las tasas reales) es una mayor

demanda por saldos monetarios reales (un desplazamiento de la función de

demanda de saldos reales),o una menor oferta de estos saldos.

Ahora bien, es perfectamente posible que en períodos de tiempo más o

menos apreciables crezcan las tasas efectiva y esperada de inflación y que no

se modifique la oferta de saldos reales de dinero ni la (función de) demanda

por éstos. En un caso tal, a mi juicio, no podría explicarse un aumento (bas-

tante probable) de la tasa nominal de interés recurriendo al modelo IS-LM.

Pero cabría la pregunta de si el modelo IS-LM puede explicar cualquier

variación de la tasa nominal de interés siempre y cuando se expresen todos

los valores del modelo (y, en general, todas sus variables) en términos nomi-

nales. Aún así, el caso puesto a manera de ejemplo quedaría inexplicado. En

efecto, un aumento de las tasas efectiva y esperada de inflación puede coin-

cidir con aumentos porcentuales de la oferta y la demanda de saldos nomina-

les de dinero exactamente iguales a los del nivel general de precios. En tal ca-

so no tendría que crecer, necesariamente, la demanda nominal de dinero de

manera más intensa que su oferta ni esta tendría, necesariamente, que crecer

menos vigorosamente que la demanda- de dinero, de manera ex-ante obvia-

mente. Pero muy probablemente ocurriría el aumento de las tasas nominales

de interés.

Acaso lo anterior surge de la impertinencia del modelo IS-LM para

é

examinar el proceso de determinación de la tasa nominal de interés bajo cua-

lesquiera circunstancias y de su absoluta pertinencia en lo que hace referen-

cia a la tasa real de interés? No, no creo que se pueda responder afirmativa-

mente a lo anterior. Depende de cómo se especifiquen las ecuaciones del mo-

delo (en forma algebraica o numérica) el modelo puede determinar la tasa

nominal de interés o la real. Y si se supone dado el nivel general de precios o

las tasas efectiva y esperada de inflación, el modelo determina simultánea-

mente ambas tasas de interés, como es obvio. Más aún, el modelo en cuestión

puede ser bastante adecuado para explicar una reducción de la tasa real de in-

terés derivada de una caída de la demanda de saldos reales de dinero y causa-

Rev. Lecturas de Economía 155 Medellfn, Mayo-Agosto de 1985

da, justamente, por una mayor expectativa de inflación (Efecto Mundell; véa-

se: Trevithick y Mulvey, 1975. p. 151).

Lo que quiero aclarar con los párrafos anteriores es algo un poco distin-

to: -hay circunstancias y procesos específicos que pueden hacer ineficiente un

modelo IS-LM para explicar variaciones de la tasa nominal de interés, como

en algunos casos de alteraciones de las tasas efectivas y esperadas de infla-

ción, sin variaciones sustanciales de los saldos reales de dinero ni desplaza-

mientos de la función de demanda por éstos. En esas circunstancias y proce-

sos parece más adecuado adoptar un esquema más general de determinación

de la tasa de interés, aunque menos incisivo y orientador del diagnóstico ha-

cia la búsqueda de una política económica que el modelo IS-LM; adoptar un

esquema trivial, si se quiere, y que todos los grandes teóricos apenas si lo han

considerado como un "lugar común" a partir del cual se debe iniciar la verda-

dera reflexión científica: el esquema aquí llamado de la oferta y la demanda

de crédito o de fondos prestables. Este esquema trivial tiene la ventaja, debi-

da justamente a su generalidad, de que puede resultar apto para explicar los

casos en los cuales las alteraciones de las tasas (nominales y quizás reales) de

interés hacen parte de un proceso caracterizado parcialmente por desequili-

brios ex-ante en el mercado de bienes.

BIBLIOGRAFIA

Ackley, Gardner (1965). Teoria macroeconómica. México, UTEHA. Traducción en inglés

(1961).

_____ (1978). Macroeconomics: Theory and Policy. Nueva York, Macmillan.

2a. ed.

Branson, Willian H. (1977). Teoria y polüica macroeconómica. México, Fondo de Cultu-

ra Económica. Traducción de la primera edición en inglés (1972).

______ y Litvack, Stanley (1979). MacroeconomJa. México, HARLA. Tra-

ducción de la primera edición en inglés (1976). .

Dornbusch, Rudiger y Fischer, Stanley (1981). Macroeconomia. Bogotá, McGraw-Hill

Latinoamericana. la. ed. revisada. Traducción de la primera edición en inglés (1978).

______ (1984). Macro economics. Nueva York, McGraw-Hill. 3a. ed.

Gordon, Robert J. (1983). MacroeconomJa. México, Grupo Editorial Iberoamericano.

Traducción de la segunda edición en inglés (1981).

Hansen, Bent (1970). A Survey of General Eq u ilibriu m Systems. Nueva York, McGraw-Hill.

Holland, A. Steven (1984). "Real Interest Rates: What Accounts for their Recent Rise?".

The Federal Reserve Bank of Sto Louis Review. Vol. LXVI, No. 6. Diciembre. pp.

18-29.

Thevithick, James A. y Mulvey, Charles (1975). The Economics of Inflation. Londres,

Martin Robertson (Edición en español: Econamta de la inflación. Buenos Aires,

Editorial El Ateneo, 1979).

Turnovsky, Stephen J. (1977). Macroeconomic Analysis and Stabilization Policy. Lon-

dres, Cambridge University Press.

Rev, Lecturas de Economía 156 Medellfn, Mayo-Agosto de 1985

También podría gustarte

- Concepto y Dimensiones Del Clima Organizacional PDFDocumento8 páginasConcepto y Dimensiones Del Clima Organizacional PDFjocoblomushyAún no hay calificaciones

- 08 Ensayo DimensionesDocumento6 páginas08 Ensayo DimensionesjocoblomushyAún no hay calificaciones

- Cap. 7 y 8 Frederic MunneDocumento69 páginasCap. 7 y 8 Frederic MunnejocoblomushyAún no hay calificaciones

- Clima Organizacional Marco TeoricoDocumento6 páginasClima Organizacional Marco TeoricoGuillermo Van LooAún no hay calificaciones

- Castel Sociedad SalarialDocumento5 páginasCastel Sociedad SalarialjocoblomushyAún no hay calificaciones

- Portalpsicologia - Las Teorias Psicosociales Y El Analisis E Intervencion en Las OrganizacionesDocumento9 páginasPortalpsicologia - Las Teorias Psicosociales Y El Analisis E Intervencion en Las OrganizacionesjocoblomushyAún no hay calificaciones

- TécnicasDocumento8 páginasTécnicasjocoblomushyAún no hay calificaciones

- Trabajo Integrador-Produccion Azucarera y Energia No ConvencionalDocumento8 páginasTrabajo Integrador-Produccion Azucarera y Energia No ConvencionaljocoblomushyAún no hay calificaciones

- Trabajo Integrador de Geografía EconómicaDocumento17 páginasTrabajo Integrador de Geografía EconómicajocoblomushyAún no hay calificaciones

- TP 3 - 2017Documento7 páginasTP 3 - 2017jocoblomushyAún no hay calificaciones

- Ttrabajo Practico IntegralDocumento9 páginasTtrabajo Practico IntegraljocoblomushyAún no hay calificaciones

- Trabajo Integrador, Agroindustria Azucarera TurismoDocumento8 páginasTrabajo Integrador, Agroindustria Azucarera TurismojocoblomushyAún no hay calificaciones

- Trabajo Final Integrador de Geografía EconómicaDocumento19 páginasTrabajo Final Integrador de Geografía EconómicajocoblomushyAún no hay calificaciones

- Trabajo Integrador GeografiaDocumento11 páginasTrabajo Integrador GeografiajocoblomushyAún no hay calificaciones

- Geografia EconomicaDocumento13 páginasGeografia EconomicajocoblomushyAún no hay calificaciones

- Hacerse Cargo Cargar y e Cargarse de La RealidadDocumento5 páginasHacerse Cargo Cargar y e Cargarse de La RealidadjocoblomushyAún no hay calificaciones

- Trabajo Final Integrador de Geografía EconómicaDocumento19 páginasTrabajo Final Integrador de Geografía EconómicajocoblomushyAún no hay calificaciones

- Palabr 9 de JulioDocumento1 páginaPalabr 9 de JuliojocoblomushyAún no hay calificaciones

- Trabajo Integrador Geografia EconomicaDocumento13 páginasTrabajo Integrador Geografia EconomicajocoblomushyAún no hay calificaciones

- GLOSA ACTO 9 DE JULIO ModificadoDocumento2 páginasGLOSA ACTO 9 DE JULIO ModificadojocoblomushyAún no hay calificaciones

- Acrostico 9 de JulioDocumento1 páginaAcrostico 9 de JuliojocoblomushyAún no hay calificaciones

- GLOSA ACTO 9 DE JULIO ModificadoDocumento2 páginasGLOSA ACTO 9 DE JULIO ModificadojocoblomushyAún no hay calificaciones

- ACOSTA FIORITI ARTICULO LAVADO DE ACTIVOS para PublicarDocumento13 páginasACOSTA FIORITI ARTICULO LAVADO DE ACTIVOS para PublicarjocoblomushyAún no hay calificaciones

- Bases y Condiciones Misión Silicon Valley Diciembre 2017Documento5 páginasBases y Condiciones Misión Silicon Valley Diciembre 2017jocoblomushyAún no hay calificaciones

- Reflexion Rol Del ContadorDocumento2 páginasReflexion Rol Del ContadorMoreno Hector100% (1)

- Modelo Contrato de AdhesiónDocumento3 páginasModelo Contrato de AdhesiónAlessandra AguilarAún no hay calificaciones

- TP 1 Econ y Adm 20Documento3 páginasTP 1 Econ y Adm 20jocoblomushyAún no hay calificaciones

- 12835-Texto Del Artículo-28459-1-10-20200430Documento12 páginas12835-Texto Del Artículo-28459-1-10-20200430jocoblomushyAún no hay calificaciones

- Empresa FamiliarDocumento4 páginasEmpresa FamiliarjocoblomushyAún no hay calificaciones

- Cruz Mercedes s4 Tarea IndividualDocumento13 páginasCruz Mercedes s4 Tarea IndividualmaribelAún no hay calificaciones

- Tarea 5 MercadotecniaDocumento6 páginasTarea 5 MercadotecniaTio NaldoAún no hay calificaciones

- Taller de Elasticidades Fernanda oDocumento3 páginasTaller de Elasticidades Fernanda omaria fernanda ortiz rinconAún no hay calificaciones

- Trabajo Final - Ayudín Líquido - EconomiaDocumento33 páginasTrabajo Final - Ayudín Líquido - EconomiaLucero Díaz FloresAún no hay calificaciones

- Análisis de La Producción y Costos en El Corto PlazoDocumento23 páginasAnálisis de La Producción y Costos en El Corto PlazoPaola PinillaAún no hay calificaciones

- Capitulo 8 - ParkinDocumento19 páginasCapitulo 8 - ParkinJOHAN OLIVER PARRA VILLEGASAún no hay calificaciones

- Tarea 2. Elaboración y Evaluación de ProyectoDocumento9 páginasTarea 2. Elaboración y Evaluación de ProyectoMicleidys SantiagoAún no hay calificaciones

- Sesión 14 Costo Mano de Obra y MaterialesDocumento19 páginasSesión 14 Costo Mano de Obra y MaterialesNixon Carlos Rodríguez SoberónAún no hay calificaciones

- ACTIVIDAD 4. Cuadro SinópticoDocumento4 páginasACTIVIDAD 4. Cuadro Sinópticoalvaro ramirezAún no hay calificaciones

- CalificacionDocumento6 páginasCalificacionJor Lu ChamocasAún no hay calificaciones

- Mercados Financieros LidisDocumento20 páginasMercados Financieros LidisJHONAún no hay calificaciones

- El Entomólogo EconómicoDocumento26 páginasEl Entomólogo EconómicoSantos Manayay AzañeroAún no hay calificaciones

- Ensayo Sector PecuarioDocumento14 páginasEnsayo Sector PecuarioEdison Alejandro Ponce CerónAún no hay calificaciones

- Tarea 5Documento3 páginasTarea 5Danny DiazAún no hay calificaciones

- Mapa Mental Eje 1 - Planes de MercadeoDocumento1 páginaMapa Mental Eje 1 - Planes de MercadeoerikaAún no hay calificaciones

- Tarea 1 de Mercadotecnia IIDocumento5 páginasTarea 1 de Mercadotecnia IIEnmanuel Gil100% (1)

- Plan Maestro de Producción Con PrácticaDocumento8 páginasPlan Maestro de Producción Con PrácticaVanessa CervantesAún no hay calificaciones

- Excel FintualDocumento10 páginasExcel Fintualeduardo mardones indaAún no hay calificaciones

- Winter 2021 ImpuestorentaDocumento5 páginasWinter 2021 ImpuestorentaLUCIANO TERÁN BURGOSAún no hay calificaciones

- Final Economia Examen VidalDocumento9 páginasFinal Economia Examen VidalMamani mamani Vilmer vidalAún no hay calificaciones

- Evaluación Financiera de InversionesDocumento14 páginasEvaluación Financiera de InversionesAlejandro Caldas MorenoAún no hay calificaciones

- Resumen 1er Parcial Analisis Perez Enrri DominguezDocumento12 páginasResumen 1er Parcial Analisis Perez Enrri DominguezAbru AlvarezAún no hay calificaciones

- Mercados Financieros de México y El Mundo MDMDocumento6 páginasMercados Financieros de México y El Mundo MDMEnrique Sulub CruzAún no hay calificaciones

- Evaluación Unidad 1 Pago y Riesgo en El Comercio InternacionalDocumento7 páginasEvaluación Unidad 1 Pago y Riesgo en El Comercio InternacionalA1100% (2)

- PortafolioDocumento11 páginasPortafolioDaniela Espinoza GonzalezAún no hay calificaciones

- Actividad 3 Perez Lechuga Said Impuestos IiiDocumento26 páginasActividad 3 Perez Lechuga Said Impuestos Iiipipila perezAún no hay calificaciones

- La Restricción PresupuestariaDocumento5 páginasLa Restricción PresupuestariaEduardo Castillo OchoaAún no hay calificaciones

- Ejemplos Renta - S 2023Documento16 páginasEjemplos Renta - S 2023Alex Jesús ChavarríaAún no hay calificaciones

- Notas Teoria Del Consumidor Microeconomia MondolfoDocumento18 páginasNotas Teoria Del Consumidor Microeconomia MondolfoMateo EstradaAún no hay calificaciones

- Proyecto Servicio Al ClienteDocumento11 páginasProyecto Servicio Al Clientepaula ariasAún no hay calificaciones