Documentos de Académico

Documentos de Profesional

Documentos de Cultura

Tipo de Cambio

Cargado por

Percy Lima Roman0 calificaciones0% encontró este documento útil (0 votos)

13 vistas2 páginasTRATAMIENTO CONTABLE Y TRIBUTARIO DEL TIPO DE CAMBIO

Título original

tipo de cambio

Derechos de autor

© © All Rights Reserved

Formatos disponibles

DOCX, PDF, TXT o lea en línea desde Scribd

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoTRATAMIENTO CONTABLE Y TRIBUTARIO DEL TIPO DE CAMBIO

Copyright:

© All Rights Reserved

Formatos disponibles

Descargue como DOCX, PDF, TXT o lea en línea desde Scribd

0 calificaciones0% encontró este documento útil (0 votos)

13 vistas2 páginasTipo de Cambio

Cargado por

Percy Lima RomanTRATAMIENTO CONTABLE Y TRIBUTARIO DEL TIPO DE CAMBIO

Copyright:

© All Rights Reserved

Formatos disponibles

Descargue como DOCX, PDF, TXT o lea en línea desde Scribd

Está en la página 1de 2

CPC.

Pablo Elías Maza

Existe en nuestro medio contable alguna confusión respecto al tipo de cambio (T.C) a usarse en la

contabilización y en el pago de tributos, de operaciones realizadas en moneda extranjera (M.E), por

tal motivo haré un comentario sobre el particular.

La NIC 21 “Efectos de las Variaciones en los Tipos de Cambio de Moneda Extranjera”, establece

que una transacción en M.E. debe contabilizarse inicialmente, en la moneda en que se informa,

aplicando el T.C de la fecha de la transacción.

La NIC no señala qué T.C debe usarse para las transacciones de compra o de venta, por ello los

profesionales contables en nuestro país, siguiendo el principio de prudencia, hemos adoptado la

práctica de contabilizar las operaciones que se refieren al activo, al T.C. promedio ponderado de

COMPRA y las operaciones que se refieren al pasivo, al T.C promedio ponderado de VENTA,

VIGENTE en la fecha de la operación, que es la publicada al día siguiente por la SBS. Es como si

para convertir una M.E a moneda nacional, tuviéramos hipotéticamente, que vender a un banco la

M.E y el banco al comprarla utilizara su tipo de cambio COMPRA. De otro lado, al provisionar una

deuda en M.E se presume, hipotéticamente, que para cancelarla, tendremos que comprar al banco

la M.E, por lo que el banco al venderla, utilizara su T.C VENTA.

Cabe señalar que el inciso d) del artículo 34 del reglamento de la Ley del Impuesto a la Renta,

establece que para efecto de expresar en moneda nacional los saldos de M.E correspondiente a

activos y pasivos existentes a la fecha del Balance General, se deberá considerar lo siguiente:

Tratándose de cuentas de activos, se utilizará el T.C promedio de COMPRA, VIGENTE a la fecha del

Balance General. Tratándose de cuentas del pasivo, se utilizará el T.C promedio de VENTA,

VIGENTE a la fecha del Balance General, ambos publicados por la SBS.

En nuestro país, la legislación tributaria, ha determinado un T.C distinto y una forma distinta de

aplicación, al IGV y al I.R, que pasamos a comentar.

TIPO DE CAMBIO APLICABLE EN EL CÁLCULO DEL IGV

Al tratar sobre el impuesto bruto y la base imponible, es decir, sólo para calcular el IGV y no para

contabilizar la Venta o la Compra, el numeral 17 del artículo 5° del reglamento del IGV, señala que

las operaciones en M.E se convertirán en moneda nacional al T.C promedio ponderado VENTA,

PUBLICADO por la SBS en la fecha de nacimiento de la obligación tributaria.

TIPO DE CAMBIO APLICABLE PARA EFECTOS DEL IMPUESTO A LA RENTA

El artículo 61 de la LIR, determina que las operaciones en M.E, se CONTABILIZARÁN al T.C

VIGENTE, a la fecha de la operación.

El término “PUBLICADO” y “VIGENTE”, a que hace referencia el IGV y la LIR, puede causar

confusión, por lo que conviene comentar lo siguiente:

La obligación tributaria en la venta de un bien en M.E, se origina al emitir el comprobante de pago,

por lo que se debe tomar el T.C promedio ponderado VENTA, PUBLICADO por la SBS en la fecha en

que se emite dicho documento, así no sea el VIGENTE.

En lo que respecta al IR, debemos recordar que el artículo 57° señala que las rentas de tercera

categoría se consideran producidas en el ejercicio gravable en el que se DEVENGUEN, por eso es

que el inciso a) del artículo 50° del Reglamento, señala que las rentas en M.E se convertirán en

moneda nacional al T.C VIGENTE a la fecha del DEVENGO, que es la publicada al día siguiente por

la SBS.

(*) Funcionario de la Contaduría Pública de la Nación y Profesor Asociado en la Universidad Nacional Federico

Villarreal

También podría gustarte

- Material DL 1436Documento15 páginasMaterial DL 1436Percy Lima RomanAún no hay calificaciones

- 2017 06 19 - ZqbaexodliDocumento38 páginas2017 06 19 - Zqbaexodlilisbet0trejoAún no hay calificaciones

- DL 1436Documento74 páginasDL 1436Anonymous 1TfrBxr100% (1)

- Clasificador Economico Ingresos RD0034 2020EF5001Documento31 páginasClasificador Economico Ingresos RD0034 2020EF5001Rodrigo Condori SilvestreAún no hay calificaciones

- Anexo 2 Clasificador Economico Gastos 2022Documento28 páginasAnexo 2 Clasificador Economico Gastos 2022Sony MichelleAún no hay calificaciones

- Material de DL 1436 y 1438Documento36 páginasMaterial de DL 1436 y 1438Percy Lima Roman100% (3)

- Delitos Contra La Fé PúblicaDocumento5 páginasDelitos Contra La Fé PúblicaDanilo MazaAún no hay calificaciones

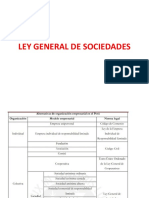

- Ley General de SociedadesDocumento12 páginasLey General de SociedadesPercy Lima RomanAún no hay calificaciones

- DL 1438 - Decreto Legislativo Del Sistema Nacional de ContabilidadDocumento7 páginasDL 1438 - Decreto Legislativo Del Sistema Nacional de ContabilidadICAF-GFPAún no hay calificaciones

- Introduccion Al Conocimiento Cientifico y A La MetodologiaDocumento5 páginasIntroduccion Al Conocimiento Cientifico y A La MetodologiaJose HuaricalloAún no hay calificaciones

- Circular 018 2019 BCRPDocumento4 páginasCircular 018 2019 BCRPVisitante ArequipaAún no hay calificaciones

- Resolución #0540-1999 Reglamento CooperativasDocumento19 páginasResolución #0540-1999 Reglamento CooperativasWil PerezAún no hay calificaciones

- Balance General 1Documento1 páginaBalance General 1Percy Lima RomanAún no hay calificaciones

- Renta VariableDocumento15 páginasRenta VariablePercy Lima RomanAún no hay calificaciones

- Mano de Obra DirectaDocumento17 páginasMano de Obra DirectaPercy Lima RomanAún no hay calificaciones

- Rlir Inalectacion y Exoneracion PDFDocumento10 páginasRlir Inalectacion y Exoneracion PDFPercy Lima RomanAún no hay calificaciones

- ETICADocumento5 páginasETICAPercy Lima RomanAún no hay calificaciones

- AmortizacionDocumento9 páginasAmortizacionPercy Lima RomanAún no hay calificaciones

- ETICADocumento5 páginasETICAPercy Lima RomanAún no hay calificaciones

- Principios de Contabilidad Generalmente AceptadosDocumento15 páginasPrincipios de Contabilidad Generalmente AceptadosLita M. Ocampo MestanzaAún no hay calificaciones

- Sistema Financiero PDocumento2 páginasSistema Financiero PQuispe Ccarita PercyAún no hay calificaciones

- La Parte ContableDocumento8 páginasLa Parte ContablePercy Lima RomanAún no hay calificaciones

- Letra de CambioDocumento1 páginaLetra de CambioPercy Lima RomanAún no hay calificaciones

- Programacion de Situaciones de Aprendizaje MayoDocumento9 páginasProgramacion de Situaciones de Aprendizaje MayoPercy Lima RomanAún no hay calificaciones

- Letra de CambioDocumento1 páginaLetra de CambioPercy Lima RomanAún no hay calificaciones

- Conexion ESANDocumento9 páginasConexion ESANPercy Lima RomanAún no hay calificaciones

- Resolución #0540-1999 Reglamento CooperativasDocumento19 páginasResolución #0540-1999 Reglamento CooperativasWil PerezAún no hay calificaciones

- DictamenDocumento13 páginasDictamenPercy Lima RomanAún no hay calificaciones

- Presuncion de Ventas Omitidas Por Diferencias de Inventarios INFORMEDocumento14 páginasPresuncion de Ventas Omitidas Por Diferencias de Inventarios INFORMEPercy Lima Roman100% (1)

- Nic 38Documento19 páginasNic 38Juan aracaAún no hay calificaciones

- Participacion en La UtilidadesDocumento28 páginasParticipacion en La UtilidadesFranz Michael Cuípal SalazarAún no hay calificaciones

- Casa GrandeDocumento17 páginasCasa GrandeMarleny Crucinta AnampaAún no hay calificaciones

- Cantv/data/Planilla F-0076-001Documento14 páginasCantv/data/Planilla F-0076-001Edward MendozaAún no hay calificaciones

- RG 5463-2023 Afip IGANAN IBP-Regimen PercepcionDocumento4 páginasRG 5463-2023 Afip IGANAN IBP-Regimen PercepcionEstudio Alvarezg AsociadosAún no hay calificaciones

- Aplicación Práctica Del Impuesto A La Renta de Empresas 2017Documento142 páginasAplicación Práctica Del Impuesto A La Renta de Empresas 2017brandon0% (1)

- Modelos de Convenios de Modalidades Formativas LaboralesDocumento33 páginasModelos de Convenios de Modalidades Formativas Laboralesdiana pasacaAún no hay calificaciones

- Exposicion 10Documento40 páginasExposicion 10Nagely Villon100% (1)

- Articulo - Concepto de RentaDocumento10 páginasArticulo - Concepto de RentaMATIAS GONZALO CALFUL LLANCAOAún no hay calificaciones

- Equipo 3-Devoluciones, Compensaciones y Estímulos Fiscales.Documento30 páginasEquipo 3-Devoluciones, Compensaciones y Estímulos Fiscales.Grecia CadenaAún no hay calificaciones

- GUIA CDI - Chile PDFDocumento41 páginasGUIA CDI - Chile PDFУайлдером Джиованни Чалько домAún no hay calificaciones

- Caratula MergedDocumento49 páginasCaratula MergedAlisson PamelaAún no hay calificaciones

- Instructivo Formulario 101Documento11 páginasInstructivo Formulario 101Andy MolinaAún no hay calificaciones

- Trib Secc C IgvDocumento144 páginasTrib Secc C Igvsinyiikari100% (1)

- Presentacion ECOPETROLDocumento18 páginasPresentacion ECOPETROLPatrick Julieth Cruz CortesAún no hay calificaciones

- Formato16 ISR EnajenacionInmuebles ESTATALDocumento2 páginasFormato16 ISR EnajenacionInmuebles ESTATALJessica MoncadaAún no hay calificaciones

- Natis, Casos OperacafectaDocumento22 páginasNatis, Casos OperacafectaJeans Ayquipa RojasAún no hay calificaciones

- Curso Intersemestral Impuesto A La RentaDocumento3 páginasCurso Intersemestral Impuesto A La RentaDENIS LIZETH ROJAS MARTINAún no hay calificaciones

- Ejemplo Depuración de Renta Persona Natural ResidenteDocumento15 páginasEjemplo Depuración de Renta Persona Natural ResidenteViviana RamirezAún no hay calificaciones

- Chiclayo 08 de Agosto 2015 - FinalDocumento150 páginasChiclayo 08 de Agosto 2015 - FinalQreativaEventosAún no hay calificaciones

- Guia Autoaprendizaje Estudiante 2do Bto Sociales s16Documento5 páginasGuia Autoaprendizaje Estudiante 2do Bto Sociales s16Atmos TAún no hay calificaciones

- 07.requisitos Sustanciales Del Cred FisacalDocumento8 páginas07.requisitos Sustanciales Del Cred FisacalCarlos Diego Efe ZentAún no hay calificaciones

- Taller de InstitutosDocumento102 páginasTaller de InstitutosCarlos ToroAún no hay calificaciones

- 09 - Impuestos Que Afectan La Actividad Minera en GuatemalaDocumento4 páginas09 - Impuestos Que Afectan La Actividad Minera en GuatemalaEduardo Luis LemusAún no hay calificaciones

- Modelo Matematico Del Impuesto A La RentaDocumento5 páginasModelo Matematico Del Impuesto A La RentaGaLo LopezAún no hay calificaciones

- LISRDocumento5 páginasLISRlarissa reyes lopezAún no hay calificaciones

- Trabajo Final CostosDocumento25 páginasTrabajo Final CostosJaphet SosaAún no hay calificaciones

- Reforma 109 Lisr 2010 Exposición de MotivosDocumento2 páginasReforma 109 Lisr 2010 Exposición de MotivosFERNANDA NEYMAYERAún no hay calificaciones

- Modelo Carta Del Abogado de IncobrabilidadDocumento28 páginasModelo Carta Del Abogado de IncobrabilidadAlfonsina AlfonzoAún no hay calificaciones

- Lectura de Actividad 21-23 - Impuesto A La Renta Corriente y Diferido Reconocimiento Segun La NIC 12Documento10 páginasLectura de Actividad 21-23 - Impuesto A La Renta Corriente y Diferido Reconocimiento Segun La NIC 12Carla Massiel Rojas VegaAún no hay calificaciones