Documentos de Académico

Documentos de Profesional

Documentos de Cultura

Expo Finanzas

Cargado por

Karen Paola Coneo Monterrosa0 calificaciones0% encontró este documento útil (0 votos)

6 vistas3 páginasTítulo original

expo finanzas

Derechos de autor

© © All Rights Reserved

Formatos disponibles

DOCX, PDF, TXT o lea en línea desde Scribd

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoCopyright:

© All Rights Reserved

Formatos disponibles

Descargue como DOCX, PDF, TXT o lea en línea desde Scribd

0 calificaciones0% encontró este documento útil (0 votos)

6 vistas3 páginasExpo Finanzas

Cargado por

Karen Paola Coneo MonterrosaCopyright:

© All Rights Reserved

Formatos disponibles

Descargue como DOCX, PDF, TXT o lea en línea desde Scribd

Está en la página 1de 3

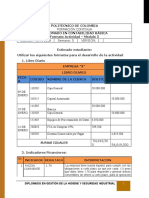

Coste de capital (Ke)

El coste de capital (Ke) es el coste en el que incurre una empresa para

financiar sus proyectos de inversión a través de los recursos financieros

propios.

Aunque no es un coste directamente observable es un concepto muy relevante.

Aunque podríamos pensar que financiarnos con recursos propios no tiene coste,

esto es incorrecto. Por ejemplo, si realizamos una ampliación de capital,

podríamos obtener recursos sin la necesidad de devolverlos (como ocurre con la

deuda), pero a cambio se pueden ver diluidas las participaciones.

Para evitar lo que reflejamos en el caso anterior, los inversores exigirán una

rentabilidad a la empresa para compensar esa pérdida en la participación de la

empresa.

Además, no debemos olvidar que los accionistas querrán ganar dinero. Por tanto,

podría ocurrir que exijan dividendo.

Características del coste de capital

Las principales características son:

Coste no observable directamente.

Mayor complejidad de cálculo que el coste de la deuda.

Generalmente calculado en base al CAPM.

Cuanto menor es el riesgo de los activos, menor será el coste de capital.

Fórmula del coste de capital

La fórmula de cálculo del coste de capital (Ke) es la siguiente:

Donde:

Rf: Es la tasa libre de riesgo.

Bl: Es el retorno de mercado.

(Rm – Rf): Es la prima de mercado.

Bl (Rm – Rf): Se conoce como la prima de la empresa.

Importancia del coste de capital

La valoración del coste de capital es de vital importancia para la supervivencia de

un negocio o una empresa. Se calcula a través de la relación entre la media de

todos los recursos financieros utilizados para llevar a cabo las inversiones o

proyectos y el peso que cada recurso tiene en los recursos totales.

Donde:

Ke = Coste de capital (equity en inglés)

E = Valor de mercado del capital.

V = Valor de mercado de la deuda + Valor de mercado del capital.

Su seguimiento, como comentábamos debe ser riguroso, además contribuye a:

1. Mejorar la eficiencia de la empresa ya que optimiza el ratio coste-beneficio.

2. Permite analizar el modelo financiero de la empresa a través del análisis de

sus fuentes de financiación propia y fuente de financiación ajena.

3. Detecta las necesidades que tiene la empresa y sus márgenes de beneficio.

4. Analiza el coste unitario de producción.

La inversión en capital es muy importante para que la empresa pueda producir y

funcionar, pero también es igual de importante analizar su coste. Lejos de la

ingeniería financiera y los modelos complejos que se utilizan para su

determinación, podemos decir que la valoración del coste de capital es más

sencillo que muchas fórmulas de análisis que se pueden encontrar en libros.

Podemos decir que es el coste de financiación para producir capital. En este,

podemos incluir los tipos de interés que se cobran por el acceso a créditos y el

coste de financiación para acceder a esta. El riesgo de mercado es otra variable a

tener cuenta, dado que a mayor riesgo, los inversores exigirán mayor rentabilidad

por sus inversiones y esto se trasladará en un mayor coste para la empresa, en el

coste de los recursos propios y en el coste de oportunidad para poder acceder a

mayor capital, realizar inversiones por mayor volumen con mayor margen de

beneficios que permita cubrir toda la masa de coste fijos.

Ejemplo de cálculo del coste de la deuda

En este ejemplo, supongamos que esta empresa ha emitido 1.000 acciones, su

valor de cotización es de 6 euros y se espera que reparta un dividendo constante

de un 4% anual sobre el valor nominal.

Para calcular el coste de capital de esta empresa, primero debemos saber el valor

nominal de la acción, esto es, el cociente entre el capital social y el número de

acciones:

Valor nominal= Capital social/ N° acciones= 4.500/1.000= 4,50 euros

Por otro lado, la fórmula del coste de capital es la siguiente:

Ke= Do/Po= 4,50*0,04/6= 0,03 = 3%

El coste de capital de esta empresa es de un 3%.

Siendo Do la tasa constante de incremento de los dividendos sobre el valor

nominal y Po la cotización de la empresa.

También podría gustarte

- Mi BarrioDocumento12 páginasMi BarrioKaren Paola Coneo MonterrosaAún no hay calificaciones

- Conversacion MiguelDocumento1 páginaConversacion MiguelKaren Paola Coneo MonterrosaAún no hay calificaciones

- Juego de DadosDocumento27 páginasJuego de DadosKaren Paola Coneo MonterrosaAún no hay calificaciones

- Semana 8Documento12 páginasSemana 8Karen Paola Coneo MonterrosaAún no hay calificaciones

- Canales Del Reclutamiento ExternoDocumento3 páginasCanales Del Reclutamiento ExternoKaren Paola Coneo MonterrosaAún no hay calificaciones

- Examen de Presupuesto PublicoDocumento2 páginasExamen de Presupuesto PublicoKaren Paola Coneo MonterrosaAún no hay calificaciones

- Resoluciones TecnicasDocumento10 páginasResoluciones TecnicasDaniel VeronAún no hay calificaciones

- Opciones Exoticas (Recuperado)Documento7 páginasOpciones Exoticas (Recuperado)sergioAún no hay calificaciones

- Formato Actividad Módulo 5 ContabilidadDocumento2 páginasFormato Actividad Módulo 5 ContabilidadMonica JuliethAún no hay calificaciones

- Actividad 1 - Lección 1Documento6 páginasActividad 1 - Lección 1CAMILA ANDREA CASTILLO100% (1)

- Nic 19Documento5 páginasNic 19Melissa Mitma AtuncarAún no hay calificaciones

- Costos Unitarios de Un ScoopDocumento1 páginaCostos Unitarios de Un ScoopNilton QuispeAún no hay calificaciones

- Tareas Mercados 2Documento15 páginasTareas Mercados 2Ingrid Palacios D Ayala0% (1)

- 1 DPN-25 2011 IiDocumento8 páginas1 DPN-25 2011 IiErmary Palencia100% (1)

- Resumen Ciclo ContableDocumento4 páginasResumen Ciclo ContableErnesto YANGUAS TOVARAún no hay calificaciones

- Trayectoria Directivos 1Documento21 páginasTrayectoria Directivos 1monica andrea cardona canoAún no hay calificaciones

- CFDIDocumento6 páginasCFDIValeria Martínez VilaboaAún no hay calificaciones

- Costo de Transaccion IDocumento69 páginasCosto de Transaccion ILucero Enciso GrajedaAún no hay calificaciones

- Anexos Tributarios 2020Documento15 páginasAnexos Tributarios 2020Madelin Julia Saldaña NarvaezAún no hay calificaciones

- Uscanga Williams Act3Documento15 páginasUscanga Williams Act3Willy UzcangaAún no hay calificaciones

- El VerazDocumento2 páginasEl VerazcandelaAún no hay calificaciones

- Resumen Nia 501 1Documento4 páginasResumen Nia 501 1api-291960345100% (1)

- Cuca, Ufin y CufinDocumento6 páginasCuca, Ufin y CufinArelyAlcAún no hay calificaciones

- Interés CompuestoDocumento2 páginasInterés CompuestoLuis VilcaAún no hay calificaciones

- Ensayo Paso 3 - Rosa Fonseca - Grupo 3 - PGPDocumento5 páginasEnsayo Paso 3 - Rosa Fonseca - Grupo 3 - PGPSara BolañoAún no hay calificaciones

- NIIF 13 Valor Razonable AlumnosDocumento20 páginasNIIF 13 Valor Razonable Alumnosrubi heredia oblitasAún no hay calificaciones

- Libro Diario 1Documento2 páginasLibro Diario 1juliodarwinsopAún no hay calificaciones

- Plantilla Excel Modelo IS-LMDocumento46 páginasPlantilla Excel Modelo IS-LMpaolin200933% (3)

- Finanzas y Control PresupuestalDocumento52 páginasFinanzas y Control PresupuestalMilagrito Arias MendezAún no hay calificaciones

- Cuestionario Guia 11Documento5 páginasCuestionario Guia 11LUIS MARIO CORTES JELVISAún no hay calificaciones

- Contabilidad de CooperativasDocumento15 páginasContabilidad de CooperativasDANIELAún no hay calificaciones

- Lote BAC - Nómina DorisDocumento14 páginasLote BAC - Nómina DorislourdesAún no hay calificaciones

- PUCDocumento22 páginasPUCDeivyAún no hay calificaciones

- Micropaper - Sandra Barrios Farroñan - EconomiaDocumento22 páginasMicropaper - Sandra Barrios Farroñan - EconomiaSandraBarriosAún no hay calificaciones

- Teoria de Las Necesidades de MaslowDocumento5 páginasTeoria de Las Necesidades de MaslowFlor Pistoia0% (1)

- Capitulo 1 Johan CasasDocumento9 páginasCapitulo 1 Johan CasasJohan SebastianAún no hay calificaciones