Documentos de Académico

Documentos de Profesional

Documentos de Cultura

NIA 15 2017 Sobre Devoluciones Mineras PDF

Cargado por

Maira Gonzales AguilarTítulo original

Derechos de autor

Formatos disponibles

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoCopyright:

Formatos disponibles

NIA 15 2017 Sobre Devoluciones Mineras PDF

Cargado por

Maira Gonzales AguilarCopyright:

Formatos disponibles

No

15 Nota de Información y

Mayo

2017 Análisis

¡El mundo al revés!

EMPRESAS MINERAS RECIBEN MÁS POR DEVOLUCIÓN DE

IMPUESTOS QUE LOS TRIBUTOS QUE PAGAN

SUNAT desembolso a empresas mineras S/ 5,889 millones por concepto de devoluciones de

IGV, mientras los aportes del sector al Estado (IR e IGV) apenas llegaron a S/ 1,944 millones.

Tendencia continúa en el primer trimestre del 2017

Por: Catherine Eyzaguirre

La disminución del Impuesto a la Renta (IR) de tercera categoría y el incremento de las

devoluciones de IGV a las empresas contribuyeron a la drástica caída de los ingresos del

Estado durante el 2016. La recaudación total se redujo en 0.9% respecto al 2015 y las

devoluciones aumentaron en 44%. Ambos resultados están ligados, en gran medida, al sector

minero, el cual presenta cifras de devoluciones de impuestos sin precedentes.

En los dos últimos años (2015 y 2016) el monto por devoluciones que recibieron las empresas

mineras supera en más del doble la cifra recaudada por la SUNAT por impuestos del sector

(ver gráfico 1). ¿Cómo se explica esta situación?

En el 2016, la SUNAT entregó S/ 5,889 millones a las empresas mineras como devoluciones,

mientras que estas pagaron apenas S/ 1,944 millones por IR e Impuesto General a las Ventas

(IGV). Como resultado tenemos ingresos tributarios negativos del orden de S/. 3,945

millones, equivalente al 0.6% del PBI.

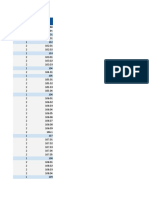

Gráfico 1:

RECAUDACIÓN Y DEVOLUCIONES DE IMPUESTOS EN EL SECTOR MINERO. 2001–2016

(Millones de soles)

Fuente: SUNAT

Elaboración: propia

1 Nota de Información y Análisis | Mayo 2017

NIA 15

Observando el gráfico muchos se preguntarán ¿Cómo así una de las actividades económicas

más importante del país, motor de crecimiento económico en los últimos años, este pagando

por impuestos menos de lo que recibe por créditos fiscales? ¿Estaremos subsidiando a las

empresas mineras con incentivos especiales?

LA MAYOR PRODUCCIÓN VIENE ACOMPAÑADA DE BAJAS UTILIDADES

Las devoluciones se otorgan cuando las ¿Qué son las devoluciones de IGV a las mineras?

empresas exportadoras generan créditos

Todas las actividades económicas en nuestro país

fiscales a su favor por los insumos, bienes y están gravadas con el 18% de IGV. Sin embargo, la

servicios que comprar para su proceso de situación es distinta para las exportaciones.

producción. En ese sentido, el crecimiento Basados en el principio de que “los impuestos no

extraordinario de la producción minera se exportan” nuestro país, como el resto del

mundo, no grava con IGV a las exportaciones. Así,

observado entre el 2015 y 2016 generó un la actividad comercial de las empresas

aumento de sus compras en magnitudes exportadoras rompe con la cadena débito-crédito

similares. Esto trajo como consecuencia el del IGV.

incremento de los créditos fiscales a favor de

dichas empresas. Ver recuadro. Los exportadores generan crédito fiscal a su favor

por las compras que efectúan pero no generan

débito fiscal porque no cargan este IGV a sus

En el contexto de disminución de precios exportaciones. Los créditos fiscales se recuperan

observado hasta mediados del 2016, el boom a través de la deducción del pago de IR y en el

productivo viene acompañado de niveles caso que este supere el monto de IR, el saldo

restante es devuelto en efectivo.

mínimos de utilidades, comparados con los

años del auge minero. En el gráfico 2, vemos La mayor parte de la producción minera es

la tendencia decreciente del IR (equivalente al exportada por lo que sus actividades se

encuentran en el marco de lo descrito líneas

30% de las utilidades) que contrasta con el

arriba. Los saldos a su favor por créditos fiscales

crecimiento sostenido de la producción son llamados devoluciones mineras (Sunat).

minera. En los años de bonanza las empresas

mineras deducían sus saldos a favor del

exportador del IR sin que se note demasiado. En cambio ahora, cuando las utilidades son

bajas, las empresas solicitan que se les pague en efectivo dicho saldo –cuyos montos han

crecido-, así terminamos con las cifras de tributación negativa ya mencionadas.

Otro factor que influye en las bajas utilidades antes de impuestos es que las empresas que

realizaron grandes inversiones en los últimos años (Las Bambas, Cerro Verde, Toromocho,

Xstrata) vienen utilizando el beneficio de la depreciación acelerada1 que les permite

recuperar buena parte de sus inversiones en el plazo de cinco años.

1

Este beneficio permite depreciar algunas inversiones a una tasa del 20% por año.

2 Nota de Información y Análisis | Mayo 2017

NIA 15

Gráfico 2:

IMPUESTO A LA RENTA DE LA MINERÍA Y VOLUMEN DE PRODUCCIÓN MINERA, 2009-2016

(Millones de soles)

Fuente: SUNAT, MINEM.

Elaboración: propia

Por otro lado, el Marco Macroeconómico Multianual (MMM) 2017-2019 señala que para

comprender el alza de devoluciones hay que considerar dos factores: i) el incremento de

devoluciones a empresas mineras2 y, ii) las mayores solicitudes aprobadas de recuperación

anticipada del IGV3.

Respecto al primer factor, el incremento de devoluciones se debería también por el cobro del

IGV a las exportaciones mineras entre 2002 y 2012, debido a que ellas recibieron pagos por

adelantado de sus clientes en el exterior y la SUNAT no consideró esta operación como

exportación y, por tanto, no habría efectivizado las devoluciones que las empresas

reclamaban. Cabe señalar, que la magnitud de las devoluciones por el saldo a favor del

exportador es mucho mayor comparado con el de la recuperación anticipada del IGV, tal

como se muestra en el grafico 3.

2

Una parte del aumento de las devoluciones se debería al efecto acumulación de años anteriores, más

precisamente del periodo 2002-2012.

3

Es otro beneficio que permite a las empresas recuperar el IGV pagado sobre sus inversiones

realizadas en la fase pre-operativa de sus proyectos.

3 Nota de Información y Análisis | Mayo 2017

NIA 15

Gráfico 3:

DEVOLUCIONES DE IMPUESTOS SEGÚN REGÍMENES, 2003-2016

(Millones de soles)

Fuente: SUNAT

Elaboración: propia

Con la aprobación del Decreto Legislativo 1119, a mediados de 2012, se superó los vacíos de

la ley de IGV, dando claridad al concepto de exportación4 para resolver la diferencia antes

aludida. Según el decreto se considera exportación de bienes a “la venta de bienes muebles

de un sujeto domiciliado en el país a favor de un sujeto no domiciliado, independientemente

de que la transferencia de propiedad ocurra en el país o en el exterior”. Con esta nueva

reglamentación a su favor las empresas mineras exigieron a la SUNAT la devolución de estos

montos alegando que las operaciones que habían realizado entre 2002-2012 debían ser

consideradas exportaciones. Lamentablemente la SUNAT no brinda información que permita

saber a cuánto asciende estas devoluciones acumuladas de años anteriores que nos permita

conocer su impacto en las cifras presentadas.

Con respecto al régimen de recuperación anticipada5 del IGV, el MMM 2017-2019 indica que

los proyectos que se han visto más favorecidos con este régimen fueron Las Bambas, Línea 2

del Metro de Lima y Callao, y el Gasoducto Sur Peruano. Este régimen ha contribuido también

4

Diario El Comercio: “Sunat devuelve IGV cobrado a exportadores mineros entre 2002 y 2012“

http://elcomercio.pe/economia/peru/sunat-debera-devolver-igv-cobrado-exportadores-mineros_1-

noticia-1536799

5

Beneficio mediante el cual se otorga un adelanto del crédito fiscal por las compras realizadas en el

proceso pre-operativo.

4 Nota de Información y Análisis | Mayo 2017

NIA 15

con los elevados montos de devoluciones de la SUNAT a las empresas mineras, por las

fuertes inversiones en proyectos como la Ampliación Cerro Verde, Toromocho y Las Bambas.

Este último proyecto contó además con una ampliación del periodo de devoluciones

anticipadas de IGV, en 2015, a un total de 3 años y 9 meses, cuando inicialmente tenía un

plazo de dos años de devoluciones anticipadas. Esta ampliación podría también estar

elevando las cifras de devoluciones anticipadas de IGV.

En lo que va del año, los datos de la SUNAT nos muestran que la tendencia al alza

de las devoluciones mineras persiste. Para el primer trimestre del 2017, las

devoluciones llegan a S/ 2,117 millones (423 millones más que en el 2016 para el

mismo periodo), mientras que los pagos por impuestos (IR e IGV) de las empresas

mineras suman S/ 860 millones.

A MODO DE CONCLUSIÓN

La magnitud que alcanzan los ingresos tributarios negativos del sector minero el año

2016 (de -3,900 millones de soles) no tiene precedentes en la historia reciente de la

economía peruana y debiera ser motivo de evaluación, no solo para conocer mejor

sus causas, sino también para tomar medidas preventivas.

La tributación negativa en 2015 y 2016 en el sector minero –que continúa en el

primer trimestre del 2017- es el resultado de la confluencia de altos niveles de

producción minera y bajas utilidades de las empresas por efecto de menores precios.

El uso del beneficio de la depreciación acelerada por las grandes inversiones

realizadas en Las Bambas y Cerro Verde también influye sobre las utilidades.

También hemos encontrado devoluciones de IGV no realizadas y acumulados en el

período 2002-2012 por la existencia de un vacío en la Ley del IGV. Con la aprobación

del DL 1119 a mediados de 2012 se viabiliza el pago de dichas devoluciones. ¿En qué

medida esta situación afectó la acumulación de los montos? No lo sabemos por la

escasa transparencia que tiene la SUNAT en este tema.

La decisión de pagar un monto tan elevado de devoluciones en momentos en que los

ingresos están en caída contribuyó al deterioro de las cuentas fiscales del año 2016.

Manteniendo el derecho a las devoluciones, lo que debería hacer la SUNAT es

planificar mejor sus desembolsos para evitar que la devolución de grandes sumas, en

años en los que las utilidades de las empresas mineras son bajas, no desestabilice las

cuentas fiscales.

Contactos: ebaca@propuestaciudadana.org.pe / ceyzaguirre@propuestaciudadana.org.pe

5 Nota de Información y Análisis | Mayo 2017

También podría gustarte

- Resultados Examen de AdmisionDocumento36 páginasResultados Examen de AdmisionHUACHOS.COMAún no hay calificaciones

- Sancionados IcaDocumento3 páginasSancionados IcaHUACHOS.COMAún no hay calificaciones

- Expediente 00798 2014 0 1001 JM CI 01 Legis - PeDocumento18 páginasExpediente 00798 2014 0 1001 JM CI 01 Legis - PeHUACHOS.COMAún no hay calificaciones

- Referendum PDFDocumento4 páginasReferendum PDFHUACHOS.COMAún no hay calificaciones

- Registro de Inhabilitados Región HuancavelicaDocumento5 páginasRegistro de Inhabilitados Región HuancavelicaHUACHOS.COMAún no hay calificaciones

- Informe Gerencial Sien I Sem 2018Documento50 páginasInforme Gerencial Sien I Sem 2018HUACHOS.COMAún no hay calificaciones

- Guía Violencia SexualDocumento56 páginasGuía Violencia SexualHUACHOS.COMAún no hay calificaciones

- IPAE Brochure Digital CEJEC 2018 3Documento6 páginasIPAE Brochure Digital CEJEC 2018 3HUACHOS.COMAún no hay calificaciones

- Lista de LP y PTE A China Campaña 2018 2019 - 01Documento219 páginasLista de LP y PTE A China Campaña 2018 2019 - 01HUACHOS.COMAún no hay calificaciones

- Informe de Visita Informe Visita Pistas y Veredas de ChurcampaDocumento30 páginasInforme de Visita Informe Visita Pistas y Veredas de ChurcampaHUACHOS.COMAún no hay calificaciones

- Informe N 001 2015 DP Amaspi PpiDocumento13 páginasInforme N 001 2015 DP Amaspi PpiHUACHOS.COMAún no hay calificaciones

- Nota de Prensa 20-11-UniciiDocumento1 páginaNota de Prensa 20-11-UniciiHUACHOS.COMAún no hay calificaciones

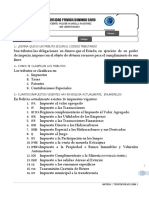

- Cuestionario Sri EstudiantesDocumento8 páginasCuestionario Sri EstudiantesFabian QuinapaxiAún no hay calificaciones

- Ensayo de Los Deberes Formales de Los Contribuyentes, Formales y TercerosDocumento3 páginasEnsayo de Los Deberes Formales de Los Contribuyentes, Formales y Tercerosjossette baez galvaAún no hay calificaciones

- Copia de Trabajo de Tributario ISLRDocumento5 páginasCopia de Trabajo de Tributario ISLRgabriela padillaAún no hay calificaciones

- Examen de Planificacion TributariaDocumento4 páginasExamen de Planificacion TributariaNekyss Ocayo100% (2)

- Proyecto Grupal 2do ParcialDocumento60 páginasProyecto Grupal 2do ParcialMaria Jose BravoAún no hay calificaciones

- Impuesto-De-Alcabala - Modificado Con Casos PracticosDocumento28 páginasImpuesto-De-Alcabala - Modificado Con Casos PracticosMilagros Salas ValdiviaAún no hay calificaciones

- Código Agrupador - Cátalogo de Cuentas (Anexo 24)Documento220 páginasCódigo Agrupador - Cátalogo de Cuentas (Anexo 24)Mariia Ines RoUssAún no hay calificaciones

- Ejercicios Ppye - Erika DazaDocumento6 páginasEjercicios Ppye - Erika Dazahasly encisoAún no hay calificaciones

- Evidencia-4-IMPUESTOS-YAHIR CDocumento36 páginasEvidencia-4-IMPUESTOS-YAHIR CYahir C. SaavedraAún no hay calificaciones

- IAE-N117-01330-SP - Los Estados Contables El Balance PDFDocumento18 páginasIAE-N117-01330-SP - Los Estados Contables El Balance PDFpablo_seno5213Aún no hay calificaciones

- Triptico Sobre Impuesto de Alumbrado PúblicoDocumento2 páginasTriptico Sobre Impuesto de Alumbrado PúblicoJohnny Barrón AvendañoAún no hay calificaciones

- La Tributación Directa y El Comercio Electrónico - CalderónDocumento22 páginasLa Tributación Directa y El Comercio Electrónico - CalderónDanielFernándezAún no hay calificaciones

- Cuestionario Derecho ComparadoDocumento2 páginasCuestionario Derecho ComparadoAdán GarcíaAún no hay calificaciones

- Liset Taller Iva 2020 EnviarDocumento87 páginasLiset Taller Iva 2020 EnviarAngie LisetAún no hay calificaciones

- Decreto 7-2019Documento8 páginasDecreto 7-2019Dy1anCa11ejasAún no hay calificaciones

- Ingreso Público y Gestión TributariaDocumento17 páginasIngreso Público y Gestión TributariaYamiletGarciafAún no hay calificaciones

- Ejercicios Re y RFDocumento9 páginasEjercicios Re y RFfjmedinamorenoAún no hay calificaciones

- TASA DEL IMPUESTO A LA RENTA (Artículo 55° de La Ley y Artículo 95° Del Reglamento)Documento2 páginasTASA DEL IMPUESTO A LA RENTA (Artículo 55° de La Ley y Artículo 95° Del Reglamento)Janely EstefanyAún no hay calificaciones

- Estructura Del PresupuestoDocumento14 páginasEstructura Del PresupuestoDanghelly leon gutierrezAún no hay calificaciones

- Ejercicios de Residencia FiscalDocumento8 páginasEjercicios de Residencia FiscalEnnymeleck AlvarezAún no hay calificaciones

- Previa QUCM970111CA4 6 2021Documento2 páginasPrevia QUCM970111CA4 6 2021José Miguel Quintana castroAún no hay calificaciones

- Documento IRPF - IASS - 2022Documento39 páginasDocumento IRPF - IASS - 2022LUNA ESMERALDA GIRON SUBILETEAún no hay calificaciones

- Regalías MinerasDocumento7 páginasRegalías MinerasmauricioAún no hay calificaciones

- Deuda Ariosti 2Documento2 páginasDeuda Ariosti 2victoria venierAún no hay calificaciones

- Contrato de Acuerdo de ConsultoríaDocumento2 páginasContrato de Acuerdo de ConsultoríaManuel Perez MunguiaAún no hay calificaciones

- Trabajo de Titulación Previo A La Obtención Del Título de Ingeniero en Contabilidad y AuditoríaDocumento223 páginasTrabajo de Titulación Previo A La Obtención Del Título de Ingeniero en Contabilidad y AuditoríaSandra QuirozAún no hay calificaciones

- PEMEX LliDocumento47 páginasPEMEX LliJonas ReyesAún no hay calificaciones

- Examen - RealizadoDocumento7 páginasExamen - Realizadoalbeiro agudelo100% (1)

- Tarea de Presentacion FinalDocumento83 páginasTarea de Presentacion FinalAlexia Orihuela PalomaresAún no hay calificaciones

- Cuestionario Tributacion AplicadaDocumento8 páginasCuestionario Tributacion AplicadaJuan Pablo Cusi Cachaga100% (1)