Documentos de Académico

Documentos de Profesional

Documentos de Cultura

Modelo 420 Igic Uso Pedagogico

Cargado por

Jason Hernández DelgadoDerechos de autor

Formatos disponibles

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoCopyright:

Formatos disponibles

Modelo 420 Igic Uso Pedagogico

Cargado por

Jason Hernández DelgadoCopyright:

Formatos disponibles

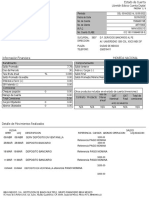

Modelo

IMPUESTO GENERAL INDIRECTO CANARIO

RÉGIMEN GENERAL

AUTOLIQUIDACIÓN TRIMESTRAL

420

1. - Período de liquidación

Autoliquidación

La impresión de esta autoliquidación es para sólo

EJERCICIO PERÍODO

uso pedagógico

AUTOLIQUIDACIÓN N.º DE JUSTIFICANTE

COMPLEMENTARIA

4200659821172

2. - Datos identificativos

DOMICILIO FISCAL

N.I.F. Apellidos y nombre / Razón social

S.G. Nombre de la vía pública Número Esc. Piso Puerta Teléfono

Provincia Municipio Código postal Fax

¿Es autoliquidación conjunta?

¿Ha optado por el régimen especial del criterio de caja (art. 103 L4/2012)?

¿Ha sido destinatario de operaciones a las que se aplique el régimen especial del criterio de caja?

¿Es una entidad no establecida con obligaciones periódicas?

¿Ha sido declarado en concurso de acreedores en el presente período de liquidación?

Fecha en que se dictó el auto de declaración de concurso

Si se ha dictado auto de declaración de concurso en este

período indique el tipo de autoliquidación

3. - Ingreso 4. - Devolución

Importe I 0,00 € Importe D

Forma de pago Domiciliación bancaria

Código internacional de cuenta bancaria Código internacional de cuenta bancaria

IBAN IBAN

5. - A compensar o sin actividad 6. - Sujeto pasivo

Fecha:

Importe C Sin actividad

Firma:

Certificación Ingreso/Devolución

El ingreso no sera válido sin la firma autorizada o validación

Copia autoliquidación 420 - NIF AÑO TRIMESTRE

NIF Apellidos y nombre o razón social

COPIA Mod. 420 Pág. 2

7. - Liquidación

I.G.I.C. DEVENGADO

Base imponible Tipo de gravamen % Cuota devengada

01 0,00 € 02 0,00% 03 0,00 €

04 05 0,00% 06 0,00 €

07 08 0,00% 09 0,00 €

10 11 0,00% 12 0,00 €

13 14 0,00% 15 0,00 €

16 17 0,00% 18 0,00 €

Operaciones con inversión del sujeto pasivo 19 20

Modificación de bases y cuotas 21 22

Cuotas devueltas en régimen de viajeros 23 24

Total cuotas devengadas ( 03 + 06 + 09 + 12 + 15 + 18 + 20 + 22 - 24 ) 25 0,00 €

I.G.I.C. DEDUCIBLE Y RESULTADO AUTOLIQUIDACIÓN

Base Cuota

I.G.I.C. deducible en operaciones interiores bienes y servicios corrientes 26 27

I.G.I.C. deducible en operaciones interiores bienes de inversión 28 29

I.G.I.C. deducible por importaciones de bienes corrientes 30 31

I.G.I.C. deducible por importaciones de bienes de inversión 32 33

Rectificación de deducciones 34 35

Compensación régimen especial de agricultura, ganadería y pesca 36

Regularización de cuotas soportadas por bienes de inversión 37

Regularización de cuotas soportadas antes del inicio de la actividad 38

Regularización por aplicación del porcentaje definitivo de prorrata 39

Total cuotas deducibles ( 27 + 29 + 31 + 33 + 35 + 36 + 37 + 38 + 39 ) 40 0,00 €

Diferencia ( 25 - 40 ) 41 0,00 €

Regularización cuotas artículo 22.8.5ª Ley 20/1991 42

Cuotas de I.G.I.C. a compensar de períodos anteriores 43

A deducir (exclusivamente en caso de autoliquidación complementaria) 44

Resultado de la autoliquidación ( 41 + 42 - 43 - 44 ) 45 0,00 €

8. - Información adicional

Exportaciones y otras operaciones exentas con derecho a deducción 46

Operaciones no sujetas o con inversión del sujeto pasivo que originan el derecho a deducción 47

9. - Exclusivamente para aquellos sujetos pasivos acogidos al régimen especial de criterio de caja y para aquellos

que sean destinatarios de operaciones afectadas por el mismo

Importes de las entregas de bienes y prestaciones de servicios a las que Base Cuota

habiéndoles aplicado el régimen especial de criterio de caja hubieran resultado

devengadas conforme a la regla general de devengo contenida en el art. 18 de la

Ley 20/1991 48 49

Importes de las adquisiciones de bienes y servicios a las que sea de aplicación o

afecte el régimen especial del criterio de caja conforme a la regla general de

devengo contenida en el art. 18 de la Ley 20/1991 50 51

Copia autoliquidación 420 - NIF AÑO TRIMESTRE

También podría gustarte

- Impuesto de renta, grandes falencias del contribuyente - 1ra ediciónDe EverandImpuesto de renta, grandes falencias del contribuyente - 1ra ediciónAún no hay calificaciones

- Comprobantes fiscales digitales (CFDI) 2022: Guía práctica para su expedición, cancelación y emisión de complementosDe EverandComprobantes fiscales digitales (CFDI) 2022: Guía práctica para su expedición, cancelación y emisión de complementosAún no hay calificaciones

- Modelo 420 IGICDocumento9 páginasModelo 420 IGICpjramos03Aún no hay calificaciones

- Modelo 420 PDFDocumento6 páginasModelo 420 PDFdv docenteAún no hay calificaciones

- Modelo 421 PDFDocumento4 páginasModelo 421 PDFdv docenteAún no hay calificaciones

- Comportamiento: Libretón Básico Cuenta DigitalDocumento9 páginasComportamiento: Libretón Básico Cuenta DigitalMarcos Ismael Ramirez GarciaAún no hay calificaciones

- MODELO 420. Ejemplo Solucion PNGDocumento1 páginaMODELO 420. Ejemplo Solucion PNGyamiicakezzAún no hay calificaciones

- Formato Llenado Compras Destinadas A Ventas No GravadasDocumento34 páginasFormato Llenado Compras Destinadas A Ventas No Gravadaseduar fernandez fernandezAún no hay calificaciones

- Ejemplo PlantillaATS2020 MensualDocumento60 páginasEjemplo PlantillaATS2020 MensualMarko BravoAún no hay calificaciones

- Trabajo PracticaDocumento25 páginasTrabajo PracticaJHEFERSON JHOEL MEZA ARANDAAún no hay calificaciones

- Retencion Disimper 3 OctubreDocumento1 páginaRetencion Disimper 3 OctubrejohanysAún no hay calificaciones

- Clientes facturación informesDocumento8 páginasClientes facturación informesBaudelio F. GodoyAún no hay calificaciones

- Modelo Elaboracion Comprobantes de Retención IVADocumento1 páginaModelo Elaboracion Comprobantes de Retención IVAFreicy VillafrancaAún no hay calificaciones

- AmatistaDocumento7 páginasAmatistaCLYDE ALEXANDER FARIAS OVIEDOAún no hay calificaciones

- Exfi 49Documento12 páginasExfi 49Kristhel Sosa SotoAún no hay calificaciones

- DJ 08 Ingresos Personales TCP y Otros para 2021 - 1613585452Documento5 páginasDJ 08 Ingresos Personales TCP y Otros para 2021 - 1613585452Alejandro Burnes HernándezAún no hay calificaciones

- Libro Venta Semetre LargoDocumento3 páginasLibro Venta Semetre LargoMace WinduAún no hay calificaciones

- DJ 08 Ingresos Personales para Presentar en El 2023 Final FinalDocumento6 páginasDJ 08 Ingresos Personales para Presentar en El 2023 Final FinalEddy FernándezAún no hay calificaciones

- Gil 2Documento2 páginasGil 2Tornillos Adriansa Mayor CAAún no hay calificaciones

- 2022-09-19 PDFDocumento6 páginas2022-09-19 PDFAlfredo Jimenez FraanqoAún no hay calificaciones

- Documento PDFDocumento6 páginasDocumento PDFAlejandroDanielAyilGarciaAún no hay calificaciones

- Retencion Disimper 29 NovDocumento1 páginaRetencion Disimper 29 NovjohanysAún no hay calificaciones

- Mod 111Documento3 páginasMod 111Ana Giovanna Rodríguez ArtilesAún no hay calificaciones

- Formulario Conocimiento de ContrapartesDocumento2 páginasFormulario Conocimiento de ContrapartesSebastian VelezAún no hay calificaciones

- Modelo Libros SeniatDocumento3 páginasModelo Libros SeniatMaria Bracho78% (9)

- Libro de Venta MarzoDocumento13 páginasLibro de Venta MarzoCarlosAún no hay calificaciones

- Compro Ret Iva (Manual) - AporteDocumento8 páginasCompro Ret Iva (Manual) - Aporteyolianny abateAún no hay calificaciones

- DJ 08 Marianito TCPDocumento5 páginasDJ 08 Marianito TCPJanierAún no hay calificaciones

- Compras Con Factura 01Documento2 páginasCompras Con Factura 01josephpinoroblesAún no hay calificaciones

- Modelo de RetencionDocumento1 páginaModelo de RetencionAlejandro GonzalezAún no hay calificaciones

- Z65E123834NCDocumento2 páginasZ65E123834NCXimena MartinezAún no hay calificaciones

- Plantilla Seguimiento VentasDocumento3 páginasPlantilla Seguimiento VentasECOIN COLOMBIA SASAún no hay calificaciones

- Copia de DJ 08 Excel Ingresos Personales 3Documento5 páginasCopia de DJ 08 Excel Ingresos Personales 3Beatriz MertinezAún no hay calificaciones

- Practico Analisis FinancieroDocumento3 páginasPractico Analisis FinancieroCarliAún no hay calificaciones

- Recibo de Nomina: Comprobante Fiscal Digital A Través de InternetDocumento1 páginaRecibo de Nomina: Comprobante Fiscal Digital A Través de Internetjose gonzalezAún no hay calificaciones

- LibroRegistroVentasIngresosDocumento3 páginasLibroRegistroVentasIngresosRosi EucedaAún no hay calificaciones

- Libros de Compras Legales Julio 2021Documento1 páginaLibros de Compras Legales Julio 2021albeiroAún no hay calificaciones

- Mod 111Documento3 páginasMod 111yannick van baardewijkAún no hay calificaciones

- Iva 05 2022Documento3 páginasIva 05 2022Jorge PerezAún no hay calificaciones

- Ret Dist. IsoldaDocumento1 páginaRet Dist. IsoldaInter CenterAún no hay calificaciones

- Compra y ventaDocumento3 páginasCompra y ventadepto.contable.mhAún no hay calificaciones

- Exfi 49Documento12 páginasExfi 49Ricardo Mesares QuispeAún no hay calificaciones

- Practica de ContabilidadDocumento41 páginasPractica de ContabilidadGuadalupe SheylaAún no hay calificaciones

- Servidiversity, C.A Sujeto RetenidoDocumento1 páginaServidiversity, C.A Sujeto RetenidoRJ ReyesAún no hay calificaciones

- Comportamiento: Tarjeta Nomina Basica BancomerDocumento6 páginasComportamiento: Tarjeta Nomina Basica Bancomerkaponito3972Aún no hay calificaciones

- Modelo Comprobante Retencion de IVADocumento2 páginasModelo Comprobante Retencion de IVAMARIAAún no hay calificaciones

- Libro Efraim 2022Documento2 páginasLibro Efraim 2022Marielis Carolina GonzalezAún no hay calificaciones

- Form 500 EmpresaDocumento2 páginasForm 500 EmpresaAngel QuispeAún no hay calificaciones

- LibroVentasComprasBodegonViajeroDocumento4 páginasLibroVentasComprasBodegonViajeroJeison Guaparumo100% (1)

- Copia de Simulador Credito Hipotecario HSBC - Comercial-6Documento6 páginasCopia de Simulador Credito Hipotecario HSBC - Comercial-6Dulce GonzalezAún no hay calificaciones

- DJ 08 Ingresos Personales para Presentar en El 2022 - 1640638965Documento6 páginasDJ 08 Ingresos Personales para Presentar en El 2022 - 1640638965Pavel Noa CaceresAún no hay calificaciones

- Cuenta bancaria Ene-Feb 2022Documento7 páginasCuenta bancaria Ene-Feb 2022Lalo RicoAún no hay calificaciones

- Qna202223 Muzm650529jb6 Uan691126mk2 220010000927606Documento1 páginaQna202223 Muzm650529jb6 Uan691126mk2 220010000927606Martin MuñizAún no hay calificaciones

- Formato Inventario Balance PRACTICA 2 1 1Documento6 páginasFormato Inventario Balance PRACTICA 2 1 1Yerly Hernandez gonzalezAún no hay calificaciones

- Abril (1) .Documento7 páginasAbril (1) .Cristo BarcenasAún no hay calificaciones

- Comportamiento: Libretón Básico Cuenta DigitalDocumento8 páginasComportamiento: Libretón Básico Cuenta Digitalalancito88.haAún no hay calificaciones

- Reporte TributarioDocumento8 páginasReporte TributarioErika MendozaAún no hay calificaciones

- COMPROBANTE RETENCIÓN IVADocumento8 páginasCOMPROBANTE RETENCIÓN IVAJOHANA OLLARVEAún no hay calificaciones

- Iva Laboratorio Derecho Ii - 01-10Documento3 páginasIva Laboratorio Derecho Ii - 01-10Claudis MemchusitaAún no hay calificaciones

- 2024-01-18Documento7 páginas2024-01-18jesus.dillanesAún no hay calificaciones

- U1A5 Propuesta Administración Por ValoresDocumento4 páginasU1A5 Propuesta Administración Por ValoresShess CastilloAún no hay calificaciones

- Resumen Ley Nesara y GesaraDocumento2 páginasResumen Ley Nesara y GesaraWilson Peña100% (8)

- DEMANDA EJECUTIVA DE ALIMENTOS PARA MENOR DE EDAD (Recuperado Automáticamente)Documento15 páginasDEMANDA EJECUTIVA DE ALIMENTOS PARA MENOR DE EDAD (Recuperado Automáticamente)Johans cardonaAún no hay calificaciones

- Pauta Corrección CASO BSC La EstrellaDocumento2 páginasPauta Corrección CASO BSC La EstrellaMacarena Muñoz AtriaAún no hay calificaciones

- Tema 2 - DescuentoBancario - 2024Documento7 páginasTema 2 - DescuentoBancario - 2024andreshun66Aún no hay calificaciones

- T2 - El Precio y La Creación de Valor en Las Transaciones FinancierasDocumento33 páginasT2 - El Precio y La Creación de Valor en Las Transaciones FinancierasmaranaAún no hay calificaciones

- Centro de Distribución Colanta MonteríaDocumento21 páginasCentro de Distribución Colanta Monteríaivan danilo sinisterra morenoAún no hay calificaciones

- 7 - Estudio de Factibilidad Del Yacimiento Minero Valentina ZuñigaDocumento9 páginas7 - Estudio de Factibilidad Del Yacimiento Minero Valentina Zuñigavalentina de jesus zuniga barrosAún no hay calificaciones

- Modelo CanvasDocumento2 páginasModelo CanvasCristina Toro RodriguezAún no hay calificaciones

- HBR Contrarrestar El Mayor de Todos Los RiesgosDocumento10 páginasHBR Contrarrestar El Mayor de Todos Los RiesgosJhennifer Arismendiz CarlosAún no hay calificaciones

- Estados financieros combinados de la Universidad Popular del CesarDocumento36 páginasEstados financieros combinados de la Universidad Popular del CesarMARIA YEPEZ MONTERO0% (1)

- Depositos de AhorroDocumento4 páginasDepositos de AhorroNaodavi Cobox MancillaAún no hay calificaciones

- Cartilla Asamblea ofDocumento49 páginasCartilla Asamblea ofJeimy Acosta SilvaAún no hay calificaciones

- Contrato Suministro Regulado NO BT1 Con Caucion de Potencia Sin GarantiaDocumento6 páginasContrato Suministro Regulado NO BT1 Con Caucion de Potencia Sin Garantiasebastian ignacioAún no hay calificaciones

- Tarea 3 Agregados Nacionales Descripción de La ActividadDocumento15 páginasTarea 3 Agregados Nacionales Descripción de La Actividadanderson alberto paez tellezAún no hay calificaciones

- C2 Analisis de Alternativas de Inversión PDFDocumento19 páginasC2 Analisis de Alternativas de Inversión PDFMara LopezAún no hay calificaciones

- Tema 4 MicroeconomíaDocumento13 páginasTema 4 MicroeconomíaCristobal VelisAún no hay calificaciones

- Presupuesto de Ventas y OperacionesDocumento2 páginasPresupuesto de Ventas y OperacionesJean TapiaAún no hay calificaciones

- Entregable 05Documento31 páginasEntregable 05Mariangela Arevalo TanchivaAún no hay calificaciones

- Caso Práctico Tema 2Documento3 páginasCaso Práctico Tema 2Diego Lorenzo Martinez De La CruzAún no hay calificaciones

- Sistema bancario dominicanoDocumento2 páginasSistema bancario dominicanoYlkania Bautista FlorentinoAún no hay calificaciones

- 7.balanza de PagosDocumento3 páginas7.balanza de PagosVladimir Reyes FigueroaAún no hay calificaciones

- Caso Práctico Costos Por Ordenes 2Documento14 páginasCaso Práctico Costos Por Ordenes 2NORMA CASTRO :3Aún no hay calificaciones

- Libro Pequeño Cerdo CapitalistaDocumento2 páginasLibro Pequeño Cerdo CapitalistaAlonso Delgado EstefaníaAún no hay calificaciones

- Fenomenos EconomicosDocumento2 páginasFenomenos EconomicosMARICRUZ VALENZUELA HERNANDEZ100% (1)

- Comprensión Del Comportamiento de Compra Del Consumidor y de Las EmpresasDocumento5 páginasComprensión Del Comportamiento de Compra Del Consumidor y de Las EmpresasMajo JiménezAún no hay calificaciones

- Caratula de DepositoDocumento1 páginaCaratula de DepositoMiriam RodriguezAún no hay calificaciones

- Acuerdos Comerciales PeruDocumento2 páginasAcuerdos Comerciales Perujimenat8Aún no hay calificaciones

- Vigas MULTI LamDocumento38 páginasVigas MULTI LamGina PorcelliAún no hay calificaciones

- Trabajo Final - Grupo 04Documento16 páginasTrabajo Final - Grupo 04Anthony IvanAún no hay calificaciones