Documentos de Académico

Documentos de Profesional

Documentos de Cultura

Asistente Contable - Sesion 5

Cargado por

Kenet Cotrina almeyda0 calificaciones0% encontró este documento útil (0 votos)

63 vistas15 páginasDado por el instituto peruano de negocios

Título original

ASISTENTE CONTABLE_SESION 5

Derechos de autor

© © All Rights Reserved

Formatos disponibles

PDF, TXT o lea en línea desde Scribd

Compartir este documento

Compartir o incrustar documentos

¿Le pareció útil este documento?

¿Este contenido es inapropiado?

Denunciar este documentoDado por el instituto peruano de negocios

Copyright:

© All Rights Reserved

Formatos disponibles

Descargue como PDF, TXT o lea en línea desde Scribd

0 calificaciones0% encontró este documento útil (0 votos)

63 vistas15 páginasAsistente Contable - Sesion 5

Cargado por

Kenet Cotrina almeydaDado por el instituto peruano de negocios

Copyright:

© All Rights Reserved

Formatos disponibles

Descargue como PDF, TXT o lea en línea desde Scribd

Está en la página 1de 15

Curso:

ASISTENTE CONTABLE

C.P.C. Jhonny Mendivil Jimenez

Sesión 5:

Detracción,

Percepción, Retención

C.P.C. Jhonny Mendivil Jimenez

Detracciones

C.P.C. Jhonny Mendivil Jimenez

Sistema de pago de obligaciones

tributarias (SPOT) del IGV

El SPOT conocido comúnmente como el “sistema de detracciones”, es un mecanismo administrativo que

consiste en la detracción (descuento) que efectúa el comprador o usuario de un bien o servicio afecto al

sistema, de un porcentaje del importe a pagar por estas operaciones, para luego depositarlo en el Banco

de la Nación, en una cuenta corriente a nombre del vendedor o prestador del servicio. El cual, por su parte,

utilizará los fondos depositados en su cuenta del Banco de la Nación para efectuar el pago de deudas tri-

butarias administradas y/o recaudadas por la SUNAT.

Los comprobantes de pago que se emitan por las opera-

ciones sujetas al Sistema no podrán incluir operaciones

distintas a éstas y deberán consignar como información

no necesariamente impresa la frase: Operación sujeta al

Sistema de Pago de Obligaciones Tributarias con el Go-

bierno Central.

C.P.C. Jhonny Mendivil Jimenez

¿A qué operaciones se aplica

el sistema de detracciones?

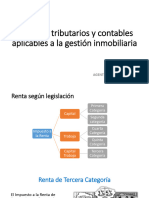

La venta de bienes muebles e inmuebles, prestación de servicios o contratos de construcción gravados

con el IGV y/o ISC cuyo ingreso constituya renta de tercera categoría para efecto del impuesto a la renta.

Todas las modalidades de retiros considerados como venta, a las que se refiere la�Ley de IGV�en su artículo

3 inciso a).

Transporte de bienes desde el local de producción o de

cualquier región con beneficios tributarios hacia otros

lugares del país, siempre y cuando esto no esté relacio-

nado con una venta gravada con IGV.

Traslado realizado por empresas que emiten sus com-

probantes fuera de sus establecimientos (emisor itine-

rante).

C.P.C. Jhonny Mendivil Jimenez

¿A qué operaciones se aplica

el sistema de detracciones?

Para realizar el�depósito de detracciones, el valor total de

las operaciones debe ser mayor a media UIT o�S/ 2,200.00�

tratándose de los bienes señalados en el anexo 1 de la�R.S.

183-2004-SUNAT, y mayor a� S/ 700.00, tratándose de los

bienes o servicios señalados en los demás anexos.

Además, debe tenerse presente los casos exceptuados de

la detracción señalados en la R.S. N° 183-2004/SUNAT, tales

como venta de bienes señalados en el anexo 1, acreditadas

con póliza de adjudicación o liquidaciones de compra,

venta de bienes señalados en el anexo 2 acreditadas con

liquidación de compra, entre otros.

C.P.C. Jhonny Mendivil Jimenez

Régimen

de Percepción del IGV

C.P.C. Jhonny Mendivil Jimenez

Régimen de Percepción del IGV

Régimen por el cual, el agente de percep-

ción (vendedor) recibe un porcentaje adi-

cional del importe de una venta o importa-

ción, que tendrá que ser cancelado por el

cliente, quien no podrá oponerse a dicho

cobro.

El agente de percepción para el caso de

las ventas internas es el contribuyente de-

signado como tal por la SUNAT o el que

vende algunos de los bienes respecto de

los cuales se debe realizar la percepción.

C.P.C. Jhonny Mendivil Jimenez

Aplicación del Régimen de Percepciones

El régimen de percepciones se aplica a los siguientes bienes:

Combustibles líquidos derivados del petróleo

Bienes importados de manera definitiva

Bienes incluidos en el Apéndice 1 de la Ley N° 29173 y Decreto

Supremo N° 091-2013-EF

Operaciones por las que emita comprobante de pago el�

Agente de Percepción designado por SUNAT.

En una importación el agente de percepción es la SUNAT.

C.P.C. Jhonny Mendivil Jimenez

Aplicación del Régimen de Percepciones

El cliente o importador a quien se realiza la percepción,

podrá utilizar ese cobro adicional para disminuir su pago del

IGV que mensualmente determine, si cuenta con saldo a

favor podrá arrastrarlos a períodos siguientes, y podrá com-

pensarlos con otra deuda tributaria, o solicitar su devolución

si tuviera un monto no utilizado por un plazo no menor de 3

meses consecutivos.

El porcentaje de la percepción varía respecto de cada bien,

más detalle en� Tabla de Porcentajes. La designación de�

Agentes de Percepción,� así como la exclusión de alguno de

ellos, se realiza mediante Decreto Supremo.

C.P.C. Jhonny Mendivil Jimenez

C.P.C. Jhonny Mendivil Jimenez

Régimen

de Retención del IGV

C.P.C. Jhonny Mendivil Jimenez

Mediante el Régimen de Retenciones del Impuesto General

a las Ventas (IGV), la Sunat designa a los ciudadanos contri-

buyentes como agentes de retención. De este modo, están

obligados a retener parte del IGV que les corresponde

pagar a sus proveedores.

El agente de retención es el comprador o usuario del servi-

cio (designado mediante Resolución de Superintendencia)

quien al momento de pagar el precio total de la venta le

retiene el 3%. Este porcentaje es declarado y pagado a

Sunat. El vendedor puede utilizar dicho monto para des-

contar una parte del IGV que le toca pagar y, si no tiene im-

puesto por pagar, puede pedir la devolución.

C.P.C. Jhonny Mendivil Jimenez

El régimen de retenciones se aplica exclusivamente en

operaciones de venta de bienes, primera venta de bienes

inmuebles, prestación de servicios y contratos de construc-

ción gravadas con el IGV cuyos importes superen los� S/

700.00. El importe total es la suma total que queda obliga-

do a pagar el adquiriente, usuario del servicio o quien en-

carga la construcción, incluidos los tributos.

Sunat realiza la designación o exclusión como agente de

retención mediante Resolución de Superintendencia. Tú o

tu empresa pueden ser designados como agentes de

retención o dejar de serlo, a partir del momento indicado

en esa norma.

C.P.C. Jhonny Mendivil Jimenez

C.P.C. Jhonny Mendivil Jimenez

También podría gustarte

- Detracción y Percepción AnticipadaDocumento14 páginasDetracción y Percepción AnticipadaJennifer CayoAún no hay calificaciones

- Percepciones G3Documento17 páginasPercepciones G3ALEXANDRA NARVAEZ UBILLUZAún no hay calificaciones

- Detracciones, Persepciones y RetencionesDocumento7 páginasDetracciones, Persepciones y RetencionesXïømaraAún no hay calificaciones

- RETENCIONESDocumento5 páginasRETENCIONESyovany manrique ramosAún no hay calificaciones

- Sistemas Administrativos Del IGVDocumento11 páginasSistemas Administrativos Del IGVErikaLaTorreLlaqueAún no hay calificaciones

- PDT - 697 Agente de PecepciónDocumento2 páginasPDT - 697 Agente de PecepciónPilar Sanchez BernardoAún no hay calificaciones

- PERCEPCIONDocumento23 páginasPERCEPCIONCynthia Mena Becerra100% (1)

- Crédito fiscal del IGV: qué es y cómo se aplicaDocumento4 páginasCrédito fiscal del IGV: qué es y cómo se aplicaPinKii Tubie MbAún no hay calificaciones

- IGV Sistemas de Pagos AdelantadosDocumento54 páginasIGV Sistemas de Pagos AdelantadosandyAún no hay calificaciones

- Percepciones 3Documento1 páginaPercepciones 3ron gamAún no hay calificaciones

- IGV Retenciones DiferenciasDocumento24 páginasIGV Retenciones DiferenciasLuis Enrique RomaniAún no hay calificaciones

- Impuesto A La RentaDocumento7 páginasImpuesto A La RentaJhoan LuisAún no hay calificaciones

- Sistema de Percepción Del Igv MeracDocumento18 páginasSistema de Percepción Del Igv MeracKaryna CMAún no hay calificaciones

- Sesion 3 - Detracciones, Percepciones y Retenciones - Liquidacion 621Documento28 páginasSesion 3 - Detracciones, Percepciones y Retenciones - Liquidacion 621Grupo DominguezAún no hay calificaciones

- Qué Es La Percepción Tributaria y Cómo Utilizarla FavorablementeDocumento4 páginasQué Es La Percepción Tributaria y Cómo Utilizarla FavorablementeCarlos QuillahuamanAún no hay calificaciones

- Percepción tributaria: sistema de recaudación del IGVDocumento4 páginasPercepción tributaria: sistema de recaudación del IGVCarlos QuillahuamanAún no hay calificaciones

- RetenciónDocumento3 páginasRetenciónRoger Luna ChavezAún no hay calificaciones

- Sistema de Percepción Del IgvDocumento9 páginasSistema de Percepción Del IgvAlberto Mendoza GAún no hay calificaciones

- Regimen de Percepciones - RetencionesDocumento22 páginasRegimen de Percepciones - Retencionesmarvin perez estebanAún no hay calificaciones

- Detracciones Percepciones RetencionesDocumento48 páginasDetracciones Percepciones RetencionesMaritza Espinoza100% (1)

- Actividad #15 Informe de Trabajo ColaborativoDocumento30 páginasActividad #15 Informe de Trabajo ColaborativolilyAún no hay calificaciones

- Régimen de Percepciones y Retenciones Del IgvDocumento2 páginasRégimen de Percepciones y Retenciones Del IgvAmadaAún no hay calificaciones

- Regimen de RetencionesDocumento8 páginasRegimen de RetencionesJuan Carlos Quispe CerezoAún no hay calificaciones

- Aspectos GeneralesDocumento7 páginasAspectos GeneralesLuis Santander LopezAún no hay calificaciones

- Percy Manayay Entregable 2Documento7 páginasPercy Manayay Entregable 2percymanayaycalderon6Aún no hay calificaciones

- ElDocumento6 páginasElsheylaAún no hay calificaciones

- Régimen de retenciones, detracciones y percepciones del IGVDocumento20 páginasRégimen de retenciones, detracciones y percepciones del IGVCamila MosqueiraAún no hay calificaciones

- Monografia de Regimen de PercepcionesDocumento41 páginasMonografia de Regimen de Percepcioneselisa30930% (2)

- RETENCIONESDocumento28 páginasRETENCIONESfirulays93Aún no hay calificaciones

- Diferencias entre retenciones, percepciones y detracciónDocumento1 páginaDiferencias entre retenciones, percepciones y detracciónSebastian Gomez Huarision90% (30)

- Detraccion Servicios Bravo SheenDocumento103 páginasDetraccion Servicios Bravo SheenCristina OrihuelaAún no hay calificaciones

- Exposición de DerechoDocumento3 páginasExposición de DerechoFernando Cienfuegos AricaAún no hay calificaciones

- Boletin Informativo EmpresarialDocumento33 páginasBoletin Informativo EmpresarialRosarioMirandaGarridoAún no hay calificaciones

- Retencion y PercepcionDocumento5 páginasRetencion y PercepcionAnonymous 9nyTKarRq4Aún no hay calificaciones

- Impuesto General A Las Ventas - IgvDocumento25 páginasImpuesto General A Las Ventas - IgvJHOEL BEELSED PEREIRA ZAMATAAún no hay calificaciones

- Agentes de Retencion, Percepcion y Detrecciones C.juniorDocumento4 páginasAgentes de Retencion, Percepcion y Detrecciones C.juniorContadores Y Asesores TorresAún no hay calificaciones

- Sistema Administrativos Del Igv FinalDocumento21 páginasSistema Administrativos Del Igv Finaljhon flores cadilloAún no hay calificaciones

- Agente Retencion de Impuesto ExpoDocumento3 páginasAgente Retencion de Impuesto ExpoJames Giordano OrdoñezAún no hay calificaciones

- Tarea N°04Documento5 páginasTarea N°04Victor BenitesAún no hay calificaciones

- DTRDocumento4 páginasDTRJorge HuaytaAún no hay calificaciones

- Sesión 8 Retenciones - Percepciones y DetraccionesDocumento54 páginasSesión 8 Retenciones - Percepciones y Detraccioneswiliams83Aún no hay calificaciones

- Tributacion PerúDocumento17 páginasTributacion PerúkatyAún no hay calificaciones

- Semana 7° Sistemas de Recaudacion Del IgvDocumento43 páginasSemana 7° Sistemas de Recaudacion Del Igvfernanda perezAún no hay calificaciones

- Sistemas Del IgvDocumento43 páginasSistemas Del IgvGINO SMITH VARE POLOAún no hay calificaciones

- BANCARIZACIONDocumento3 páginasBANCARIZACIONjhohuap19Aún no hay calificaciones

- Retenciones Y Percepciones IGVDocumento8 páginasRetenciones Y Percepciones IGVJimbo RamosAún no hay calificaciones

- Sistema de Detracciones del IGV en Perú: Concepto, Alcance y ProcedimientosDocumento9 páginasSistema de Detracciones del IGV en Perú: Concepto, Alcance y Procedimientosjhordy.olivares.maceAún no hay calificaciones

- RÉGIMEN DE DETRACCIONES G4Documento9 páginasRÉGIMEN DE DETRACCIONES G4adrian hernandez diazAún no hay calificaciones

- Régimen de Retenciones del IGV - Información GeneralDocumento13 páginasRégimen de Retenciones del IGV - Información GeneralnatalieAún no hay calificaciones

- Retenciones, Percepciones y Detracciones Del IgvDocumento82 páginasRetenciones, Percepciones y Detracciones Del Igvtrojase100% (8)

- Clase 3 Regimen Mype Trib e IGV 2023 1Documento28 páginasClase 3 Regimen Mype Trib e IGV 2023 1ANDIAAún no hay calificaciones

- TallerDocumento16 páginasTallerDercy Navarro PerezAún no hay calificaciones

- Detracciones, Percepciones y RetencionesDocumento48 páginasDetracciones, Percepciones y RetencionesJesúsDavidIzquierdoDíazAún no hay calificaciones

- Legislacion Comercial y TributariaDocumento16 páginasLegislacion Comercial y TributariaWendy SullónAún no hay calificaciones

- Actualidad Empresarial Confiscatoriedad Cualitativa y CuantitaviaDocumento3 páginasActualidad Empresarial Confiscatoriedad Cualitativa y CuantitaviaRafael Vasquez KunzeAún no hay calificaciones

- UF1822 - Gestión contable, fiscal y laboral en pequeños negocios o microempresasDe EverandUF1822 - Gestión contable, fiscal y laboral en pequeños negocios o microempresasAún no hay calificaciones

- Régimen fiscal de los ingresos por actividades empresariales y profesionales: Personas físicas 2018De EverandRégimen fiscal de los ingresos por actividades empresariales y profesionales: Personas físicas 2018Aún no hay calificaciones

- Compensación, acreditamiento y devolución de impuestos 2019De EverandCompensación, acreditamiento y devolución de impuestos 2019Aún no hay calificaciones

- El dictamen fiscal por enajenación de acciones 2016De EverandEl dictamen fiscal por enajenación de acciones 2016Aún no hay calificaciones

- 4D y 3N Tarapoto Mágico - SBDocumento11 páginas4D y 3N Tarapoto Mágico - SBKenet Cotrina almeydaAún no hay calificaciones

- Asistente Contable - Sesion 6Documento28 páginasAsistente Contable - Sesion 6OSCAR SOTELO SERPAAún no hay calificaciones

- Modelo de Convenio Practicas PreprofesionalesDocumento4 páginasModelo de Convenio Practicas PreprofesionalesSimon Rivera JoseAún no hay calificaciones

- Pruebas de RecorridoDocumento10 páginasPruebas de RecorridoKenet Cotrina almeydaAún no hay calificaciones

- Asistente Contable - Sesion 6Documento28 páginasAsistente Contable - Sesion 6OSCAR SOTELO SERPAAún no hay calificaciones

- Estudio Tecnico Del Proyecto - Zapatito RotoDocumento3 páginasEstudio Tecnico Del Proyecto - Zapatito RotoKenet Cotrina almeydaAún no hay calificaciones

- Examen 2023 Fila BDocumento1 páginaExamen 2023 Fila BKenet Cotrina almeydaAún no hay calificaciones

- GlosarioDocumento11 páginasGlosarioKenet Cotrina almeydaAún no hay calificaciones

- GRUPO 4 - PC Infracciones y SancionesDocumento6 páginasGRUPO 4 - PC Infracciones y SancionesKenet Cotrina almeydaAún no hay calificaciones

- Taller de ContabilidadDocumento17 páginasTaller de ContabilidadKenet Cotrina almeydaAún no hay calificaciones

- Caso Practico 2Documento6 páginasCaso Practico 2Kenet Cotrina almeydaAún no hay calificaciones

- IGV-Debito y Credito FiscalDocumento65 páginasIGV-Debito y Credito FiscalRichard Mamani83% (6)

- Formulación de ProyectoDocumento1 páginaFormulación de ProyectoKenet Cotrina almeydaAún no hay calificaciones

- Asistente Contable - Sesion 2Documento19 páginasAsistente Contable - Sesion 2Kenet Cotrina almeydaAún no hay calificaciones

- Curso Asistente Contable FundamentosDocumento32 páginasCurso Asistente Contable FundamentosKenet Cotrina almeydaAún no hay calificaciones

- Taller de ContabilidadDocumento17 páginasTaller de ContabilidadKenet Cotrina almeydaAún no hay calificaciones

- Cartilla Detracciones PDFDocumento11 páginasCartilla Detracciones PDFJoan BogoAún no hay calificaciones

- Cartilla Detracciones PDFDocumento11 páginasCartilla Detracciones PDFJoan BogoAún no hay calificaciones

- Cartilla Detracciones PDFDocumento11 páginasCartilla Detracciones PDFJoan BogoAún no hay calificaciones

- Cartilla Detracciones PDFDocumento11 páginasCartilla Detracciones PDFJoan BogoAún no hay calificaciones

- Contabilizacion de Los Beneficios Covid19 PDFDocumento78 páginasContabilizacion de Los Beneficios Covid19 PDFCampos AdderAún no hay calificaciones

- Castañeda Vilcapoma y Villaverde Dueñas - Pregrado - 2019 PDFDocumento90 páginasCastañeda Vilcapoma y Villaverde Dueñas - Pregrado - 2019 PDFKenet Cotrina almeydaAún no hay calificaciones

- Politicas ContablesDocumento6 páginasPoliticas ContablesJoseph Robayo LuisAún no hay calificaciones

- Productividad Personal Semana 1Documento4 páginasProductividad Personal Semana 1julio cesar Saldivar HuillcaAún no hay calificaciones

- Derecho Del Trabajo 1 UDELARDocumento2 páginasDerecho Del Trabajo 1 UDELARFranco RodriguezAún no hay calificaciones

- Acuerdo de Pago ATHENASDocumento2 páginasAcuerdo de Pago ATHENASJuridicas cycasociadosAún no hay calificaciones

- Matriz de Riesgos EmpresarialesDocumento19 páginasMatriz de Riesgos EmpresarialesKassandra WhelzelAún no hay calificaciones

- Pupusería La FamiliaDocumento3 páginasPupusería La FamiliaIsraEli 1410Aún no hay calificaciones

- COSAPI Informe Trimestral FinalDocumento10 páginasCOSAPI Informe Trimestral FinalIvan Quispe ChiquiAún no hay calificaciones

- Semana04 - Practica Calificada - 1Documento6 páginasSemana04 - Practica Calificada - 1Salazar JosiasAún no hay calificaciones

- Instructivo Canvas SostenibleDocumento25 páginasInstructivo Canvas SostenibleAlejandra Calderon CamachoAún no hay calificaciones

- S6-1 EjerciciospropuestosDocumento4 páginasS6-1 EjerciciospropuestosYunior Cajamarca OchanteAún no hay calificaciones

- Examen de Seminario Auditoria 2020Documento7 páginasExamen de Seminario Auditoria 2020Amanda LarsonAún no hay calificaciones

- MICROECONOMIADocumento3 páginasMICROECONOMIAluz de Luna strellaAún no hay calificaciones

- Presupuesto de producción, ventas y comprasDocumento71 páginasPresupuesto de producción, ventas y comprasalissonAún no hay calificaciones

- Concurso de Ensayos CafDocumento19 páginasConcurso de Ensayos CafLuciana FischmannAún no hay calificaciones

- Investigación Del Desarrollo Del Canal de PanamáDocumento4 páginasInvestigación Del Desarrollo Del Canal de PanamámrmAún no hay calificaciones

- Ensayo de La Pelicula Lobo de Wall StreetDocumento3 páginasEnsayo de La Pelicula Lobo de Wall StreetLESLY NAYELY ORTEGA GUARDADOAún no hay calificaciones

- Dpi Galletas Trabajo FinalDocumento175 páginasDpi Galletas Trabajo FinalarianaAún no hay calificaciones

- Respuesta Examen Clase 5Documento7 páginasRespuesta Examen Clase 5Edward GonzalezAún no hay calificaciones

- EJERCICIODocumento2 páginasEJERCICIOJesus David Perez FontalvoAún no hay calificaciones

- UNICENDocumento21 páginasUNICENMeli RodriguezAún no hay calificaciones

- Guia para La Elaboración de Estudio de MercadoDocumento24 páginasGuia para La Elaboración de Estudio de MercadoNataly BautistaAún no hay calificaciones

- Matriz Tipoos de Clientes Segun Su Personalidad.Documento11 páginasMatriz Tipoos de Clientes Segun Su Personalidad.YC JohanaAún no hay calificaciones

- Actividad Individual - Redacción Comercial 1.1 VERSION 2.1Documento7 páginasActividad Individual - Redacción Comercial 1.1 VERSION 2.1Sebastian CORTES NUÑEZAún no hay calificaciones

- Devaluacion InflacionDocumento60 páginasDevaluacion InflacionEstefanny MendozaAún no hay calificaciones

- 1 Introd VALUACION 1 Introd Economia 1.1 Def TerDocumento311 páginas1 Introd VALUACION 1 Introd Economia 1.1 Def TerJorge PerezAún no hay calificaciones

- Examen CUA-E-RSE - Responsabilidad Social Empresarial y Gestión AmbientalDocumento7 páginasExamen CUA-E-RSE - Responsabilidad Social Empresarial y Gestión AmbientalTech soluciones domierAún no hay calificaciones

- Caso Iso 9001 y Caso FSSC 22000Documento7 páginasCaso Iso 9001 y Caso FSSC 22000Wendy Estefany Baltazar SepulvedaAún no hay calificaciones

- 701 Uaip If 2018 10885Documento14 páginas701 Uaip If 2018 10885Yersson OficialAún no hay calificaciones

- Contrato de Obra CivilDocumento4 páginasContrato de Obra CivilUNION TEMPORAL CONSTRUYENDO YOPALAún no hay calificaciones

- Agenda BolivarianaDocumento7 páginasAgenda Bolivarianade jesus nuñezAún no hay calificaciones